Valuations

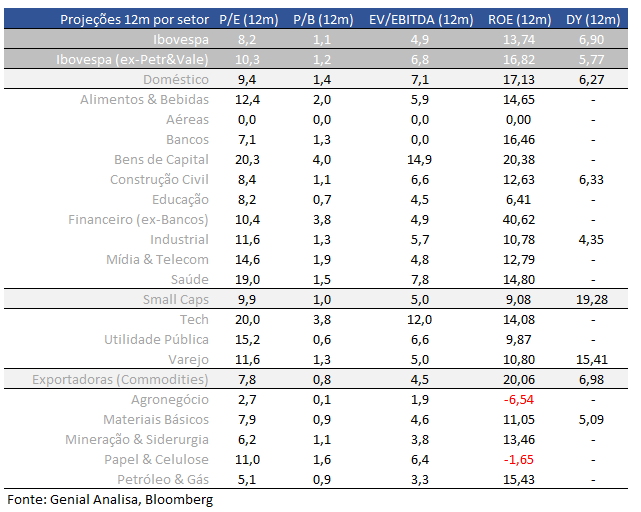

Ibovespa está sendo negociado a 8,2x P/L projetado para os próximos 12 meses, vs média histórica de 10,6x.

Agora, se considerarmos as ações do Ibovespa (excluindo Petrobras e Vale), o índice está sendo negociando a 10,3x P/L, projetado para os próximos 12 meses, abaixo da média histórica (12x).

Ações de empresas ligadas a economia doméstica estão sendo negociadas a 9,4x P/L projetado para os próximos 12 meses, abaixo da média histórica (10,3x).

Quando levarmos em consideração apenas as empresas exportadoras, tais ações estão sendo negociadas a 7,8x P/L projetado para os próximos 12 meses, abaixo da média histórica (11,3x).

As empresas de menor capitalização, Small Caps, estão sendo negociadas a 9,9x P/L projetado para os próximos 12 meses, abaixo da média histórica (13,9x).

Já as Mid-Large Caps estão sendo negociadas a 8,2x P/L projetado para os próximos 12 meses, abaixo da média histórica (10,2x).

Earnings yield

Pela primeira vez desde 2021, o Earning Yield da bolsa brasileira voltou à sua média dos últimos seis meses, indicando que a atratividade relativa das ações começa a se reduzir. Esse indicador compara o lucro das empresas com o retorno de um título público atrelado à inflação, funcionando como uma medida do prêmio de risco do mercado acionário, que agora vem se estreitando.

Enquanto isso, os juros reais no Brasil permanecem acima de 7%, alcançando o nível mais alto da última década. Esse patamar reflete a deterioração fiscal e a percepção de maior incerteza econômica, fatores que aumentam o custo de financiamento do país.

Mesmo assim, a diferença entre o retorno esperado das ações e os juros reais ainda mantém a bolsa como uma opção competitiva para investidores de médio a longo prazo. O ambiente exige maior seletividade na escolha dos ativos, mas ainda oferece oportunidades relevantes para quem busca empresas com potencial sólido de geração de valor.

Efeito Selic no valuation das Small Caps

Preço/Lucro (PE) projetado por setor

Desempenho em 2025

Em 2025, o Brasil continua se destacando pela boa performance de seus ativos, acompanhando o ritmo positivo das bolsas do Chile e do México. O movimento contrasta com o desempenho mais fraco das bolsas americanas, que vêm entregando resultados abaixo da média nos últimos meses.

No panorama setorial, apenas o segmento industrial tem ficado atrás do Ibovespa. Já os setores imobiliário, de utilities e financeiro seguem em evidência, sustentando o avanço do mercado local e ajudando a consolidar a bolsa brasileira entre as de melhor desempenho da região.

Índices acima da média de 6 meses

Os principais índices do mercado brasileiro estão sendo negociados entre a média dos últimos seis meses e o segundo desvio padrão. Esse nível técnico indica que ainda há espaço para valorização, mas de forma mais limitada.

Para quem está pensando em entrar agora, o momento exige cautela, já que a assimetria do mercado está ligeiramente mais negativa. O potencial de retorno começa a diminuir em relação ao risco assumido. Já para os investidores que já estão posicionados, a recomendação é manter as posições, aproveitando o momento sem a necessidade de realizar ajustes imediatos.

Fluxo Investidor B3

Em agosto, o mercado acionário brasileiro apresenta fluxos mistos entre os diferentes perfis de investidores. Os estrangeiros registram entrada líquida de R$ 17,5 milhões no mês, revertendo o movimento de saída de julho. No acumulado de 2025, o saldo dessa categoria segue positivo em R$ 20 bilhões, reforçando seu papel de sustentação da bolsa.

Entre os investidores institucionais, o cenário é oposto: houve saída líquida de R$ 1,1 bilhão em agosto, elevando o resgate acumulado do ano para R$ 31,7 bilhões. Se confirmado, o resultado consolida uma tendência em que, nos últimos 12 meses, não se verificou nenhuma entrada líquida mensal desse grupo.

Já os investidores pessoa física também tiveram participação negativa em agosto, com saída de R$ 125 milhões. Ainda assim, o saldo de 2025 permanece positivo em R$ 7,3 bilhões.