Após uma recente realização de lucros no Ibovespa, identificamos uma potencial janela de oportunidade para entradas no mercado. Essa percepção é sustentada pelo fato de que o nível de valuation (avaliação de valor) das ações brasileiras ainda se mantém atrativo. Adicionalmente, o desempenho do Ibovespa tem ficado bem abaixo de seus pares regionais e de outras bolsas de países emergentes, o que pode indicar uma margem para recuperação.

Mantemos nossa pontuação-alvo de 151.000 para o Ibovespa ao final de 2024. Essa meta leva em consideração o ambiente econômico atual e as projeções para o futuro, apesar dos riscos fiscais persistentes que ainda cercam a economia brasileira. Esses riscos exigem uma observação cuidadosa, pois podem impactar o desempenho do mercado.

Um aspecto que chamou nossa atenção foi a forte participação do investidor pessoa física e institucional nas últimas semanas. Esse engajamento doméstico no mercado tem sido notável, especialmente diante da saída do investidor estrangeiro durante o mesmo período. A dinâmica entre diferentes tipos de investidores é um componente importante para entender as tendências atuais e futuras do mercado acionário brasileiro.

Valuations

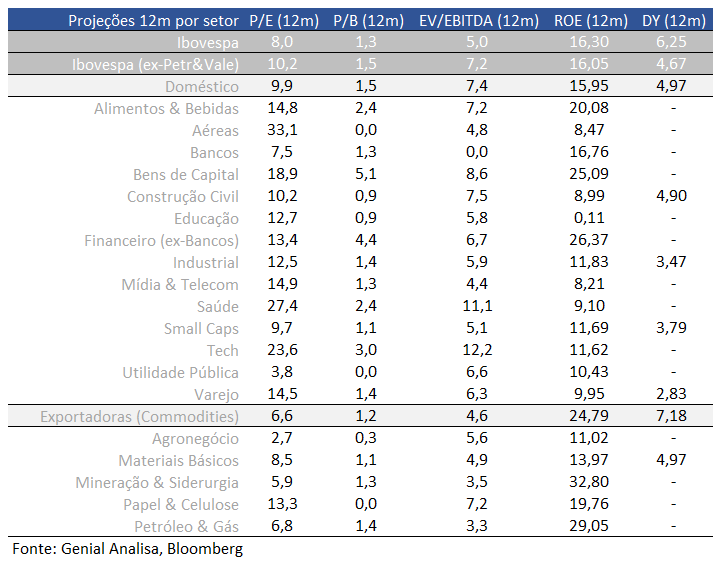

Ibovespa está sendo negociado a 8,0x P/L projetado para os próximos 12 meses, vs média histórica de 11,0x, desconto de 27% sobre sua média.

Agora, se considerarmos as ações do Ibovespa (excluindo Petrobras e Vale), o índice está sendo negociando a 10,2x P/L, projetado para os próximos 12 meses, abaixo da média histórica (12,2x), com desconto de 16% sobre sua média.

Ações de empresas ligadas a economia doméstica estão sendo negociadas a 9,9x P/L projetado para os próximos 12 meses, abaixo da média histórica (12,1x) e desconto de 18% sobre sua média.

Quando levarmos em consideração apenas as empresas exportadoras, tais ações estão sendo negociadas a 6,6x P/L projetado para os próximos 12 meses, abaixo da média histórica (10,1x) e desconto de 34% sobre sua média.

As empresas de menor capitalização, Small Caps, estão sendo negociadas a 9,7x P/L projetado para os próximos 12 meses, abaixo da média histórica (14,5x) e desconto de 33% sobre sua média.

Já as Mid-Large Caps estão sendo negociadas a 7,8x P/L projetado para os próximos 12 meses, abaixo da média histórica (10,8x) e desconto de 28% sobre sua média.

Earnings yield

O Earnings yield do Ibovespa segue acima da sua média histórica e com taxa de retorno superior a média de retorno dos juros da NTN-B de 10 anos, mesmo após a alta recente. Mais um sinal de atratividade da bolsa brasileira.

Preço/Lucro (PE) projetado por setor

Desempenho em 2024

O início de 2024 tem sido desafiador para o Ibovespa, que exibe um desempenho inferior tanto em relação às bolsas americanas quanto aos mercados da América Latina. Essa mesma tendência de desempenho abaixo do esperado é observada também quando comparamos com as bolsas chinesas e de outros países emergentes. Um dos fatores que contribuem para esse cenário é o noticiário fiscal brasileiro e as dificuldades enfrentadas pelo governo em cumprir a meta fiscal deste ano.

Adicionalmente, uma análise mais aprofundada sugere que as fortes altas no Ibovespa observadas entre novembro e dezembro do ano passado podem ter criado uma oportunidade de realização de lucros para os investidores. Essa possível saída de capital pode ter contribuído para o desempenho mais fraco do índice em comparação com seus pares internacionais.

No aspecto setorial, as empresas do setor imobiliário têm enfrentado um período particularmente difícil, prejudicadas pela alta da curva de juros. A sensibilidade deste setor às taxas de juros faz com que o aumento destas impacte negativamente o desempenho das empresas imobiliárias.

Assimetria: Ibovespa em patamar sugestivo para uma entrada inicial

O Ibovespa encontra-se atualmente na faixa entre 121.800 e 135.200 pontos, posicionando-se entre 1 e 2 desvios padrão acima de sua média dos últimos seis meses. Essa configuração do índice, que se segue a uma realização recente de lucros, está criando oportunidades de entrada interessantes para investidores otimistas com as perspectivas para o ano.

Se o Ibovespa descer abaixo de 121.800 pontos, poderá surgir uma oportunidade de investimento ainda mais atraente. No entanto, para investidores que adotam a estratégia de entradas ou saídas graduais, conhecida como entradas em tranches, este momento atual já representa um ponto de entrada inicial interessante.

Por outro lado, o índice de Small Caps retornou para sua média de seis meses, o que indica que, no momento, as empresas de menor capitalização possuem uma assimetria mais positiva para investimentos em comparação com as empresas de maior capitalização. Para investidores que estão em busca de oportunidades de crescimento, as Small Caps podem se mostrar alternativas particularmente atrativas, oferecendo uma maior margem para valorização em comparação com as ações de grandes empresas no cenário atual do mercado.

Fluxo Investidor B3

Nas últimas semanas, o mercado financeiro brasileiro experimentou um cenário distinto em termos de fluxo de capital. Por um lado, houve uma saída significativa de capital estrangeiro, totalizando R$ 6,6 bilhões nas duas últimas semanas. Esse movimento resultou em uma saída acumulada de investimentos estrangeiros de R$ 4,4 bilhões em janeiro, indicando uma tendência de retração desses investidores no mercado brasileiro.

Por outro lado, o comportamento do investidor local mostrou um padrão diferente. O Investidor Institucional registrou uma retirada total modesta de R$ 157 milhões nas últimas semanas, enquanto as pessoas físicas demonstraram um maior interesse, com uma entrada de quase R$ 2,3 bilhões. No acumulado de janeiro, o investidor institucional teve uma saída de R$ 3 bilhões, contrastando com a entrada de R$ 3,3 bilhões por parte do investidor pessoa física.

Essa divergência nos fluxos de capital sugere que a recente queda observada no Ibovespa foi marcada por uma forte entrada de investidores pessoa física, que compensou em parte a saída de capitais dos investidores institucionais e estrangeiros.

Defensivo / Agressivo – (beta)

A recente baixa no mercado afetou de forma abrangente tanto as ações defensivas quanto as mais agressivas, indicando um movimento amplo de saída de capital e redução nas alocações em ações brasileiras. Esse fenômeno sugere que os investidores estão adotando uma postura mais cautelosa em relação ao mercado de ações do Brasil, optando por diminuir suas exposições independente do perfil de risco das ações.

Quando tanto ações consideradas mais seguras (defensivas) quanto aquelas com maior potencial de volatilidade (agressivas) são impactadas simultaneamente, isso geralmente reflete uma tendência de aversão ao risco no mercado como um todo. Tal comportamento pode ser motivado por uma variedade de fatores, incluindo incertezas econômicas, políticas ou globais.

BTC – Aluguel de Ações

Nas últimas semanas no mercado financeiro brasileiro, os setores de alimentos, petróleo e tecnologia (tech) têm experimentado uma demanda elevada pelo aluguel de ações. Esta prática é comumente vinculada a estratégias de venda a descoberto, nas quais os investidores apostam na queda dos preços das ações desses setores.

Por outro lado, os setores de consumo básico, telecomunicações e varejo estão vivenciando uma menor demanda por aluguel de suas ações. Esses setores são geralmente considerados mais defensivos, o que pode explicar a redução na procura por aluguel, refletindo uma percepção de menor risco de queda nos preços de suas ações.

No que tange a empresas específicas, Petz, Eztec, Alpargatas, Movida e 3R Petroleum são as que enfrentam a maior demanda de aluguel de suas ações, sugerindo uma expectativa do mercado de que o preço de suas ações possa diminuir. Em contrapartida, empresas como Tenda, Soma e Pão de Açúcar registraram as maiores reduções na demanda por aluguel de suas ações.

Expectativa Lucros por Ação (LPA)

Para o Ibovespa, o principal índice da bolsa de valores, espera-se uma performance modesta nos próximos anos. Em 2024, prevê-se um leve crescimento de 1,29%, seguido por decréscimos de -1,86% em 2025 e -0,95% em 2026. Nos trimestres, contudo, observa-se uma tendência positiva, com aumentos de 4,30%, 6,61% e 5,28% respectivamente.

Ibovespa Ex-Petr&Vale: Excluindo as gigantes Petrobras e Vale, o índice mostra um aumento de 9,78% em 2024, mas oscilações menores nos anos seguintes, com -0,47% em 2025 e um leve aumento de 0,97% em 2026. Os dados trimestrais indicam uma tendência negativa significativa.

Empresas Domésticas: Para empresas focadas no mercado interno, projeta-se um crescimento de 7,63% em 2024, seguido por quedas de -2,99% em 2025 e -1,98% em 2026. A tendência trimestral também é negativa.

Exportadoras: Este segmento se destaca com uma previsão de forte crescimento de 16,56% em 2024, desacelerando para 4,26% em 2025 e 3,24% em 2026. Os resultados trimestrais reforçam essa tendência positiva.

Small Caps: Empresas de menor capitalização têm uma projeção menos favorável, com uma queda de -7,54% em 2024, seguida por -2,81% em 2025 e um modesto crescimento de 0,30% em 2026. Os trimestres mostram uma volatilidade menor.

Nosso Target para o Ibovespa: 151.000 pontos

Atualmente, mantemos nossa pontuação-alvo para o Ibovespa em 151.000 pontos, o que representa um desvio padrão acima de sua pontuação-alvo média, que seria justificada por um equilíbrio entre um cenário negativo e positivo.

Essa estimativa leva em consideração a expectativa de que a maioria das empresas listadas no Ibovespa estará na fase de recuperação do ciclo microeconômico, combinada com a previsão de uma redução da taxa Selic para abaixo de dois dígitos.

Em um cenário mais otimista, onde os riscos potenciais negativos são atenuados, o Ibovespa poderia alcançar um patamar ainda mais elevado, chegando a 165.500 pontos. Essa valorização seria viável se, ao longo do próximo ano, o mercado acionário brasileiro evoluísse para um contexto de expansão dos resultados corporativos e de um pouso suave (“soft landing”) da economia norte-americana, evitando assim grandes turbulências econômicas.

Contudo, há também a possibilidade de um cenário menos favorável. Caso eventos negativos ganhem força, especialmente uma “hard landing” da economia dos Estados Unidos ou uma deterioração nas contas públicas do Brasil, o Ibovespa poderia enfrentar uma queda acentuada, possivelmente recuando para cerca de 114.600 pontos.

Tabela de Múltiplos e dados operacionais

🧬 Genoma 2.0

Genoma Ações foi atualizado! A partir de agora temos um novo modelo de recomendações para atender completamente à demanda dos investidores de ações. Nós expandimos nossa cobertura para incluir todas as empresas do Índice Brasil Amplo (IBRA), proporcionando a você uma visão abrangente do mercado.

Nosso método aprimorado combina uma abordagem quantitativa e qualitativa, através de uma técnica conhecida como Análise de Fatores ou Factor Investing. Esta técnica nos permite criar uma lista de recomendações de ações, cada uma com um preço-alvo e um fator de ponderação associado. O objetivo é facilitar o processo de decisão e otimizar a montagem de carteiras de investimentos.

É importante destacar um aspecto crucial do nosso algoritmo do Genoma: ele foi projetado para avaliar o ciclo de fundamentos de uma empresa em conjunto com um modelo de precificação de ativos. No entanto, tais modelos não levam em consideração fatores além dos resultados das empresas e das expectativas futuras do mercado em torno de uma ação.