Os ativos brasileiros seguem pressionados pelo clima de aversão ao risco que impacta as principais bolsas globais, especialmente a bolsa americana e os criptoativos. O mercado demonstra cautela diante do desempenho da economia dos EUA, influenciado por dados fracos recentes e uma temporada de balanços pouco animadora.

No cenário interno, o Brasil continua apresentando sinais de fragilidade econômica. A desaceleração da inflação futura e as preocupações com maiores gastos públicos limitam uma reação positiva da bolsa, que segue operando em patamares atrativos de preços.

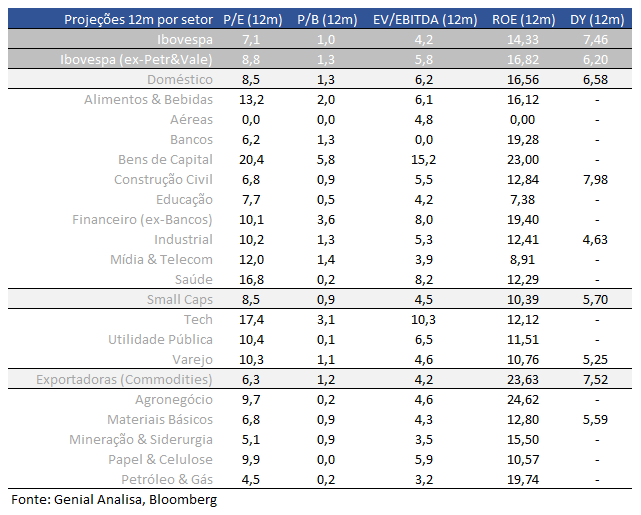

Valuations

Ibovespa está sendo negociado a 7,1x P/L projetado para os próximos 12 meses, vs média histórica de 10,7x.

Agora, se considerarmos as ações do Ibovespa (excluindo Petrobras e Vale), o índice está sendo negociando a 8,8x P/L, projetado para os próximos 12 meses, abaixo da média histórica (12,1x).

Ações de empresas ligadas a economia doméstica estão sendo negociadas a 8,5x P/L projetado para os próximos 12 meses, abaixo da média histórica (11,9x).

Quando levarmos em consideração apenas as empresas exportadoras, tais ações estão sendo negociadas a 6,3x P/L projetado para os próximos 12 meses, abaixo da média histórica (9,7x).

As empresas de menor capitalização, Small Caps, estão sendo negociadas a 8,5x P/L projetado para os próximos 12 meses, abaixo da média histórica (14,1x).

Já as Mid-Large Caps estão sendo negociadas a 7x P/L projetado para os próximos 12 meses, abaixo da média histórica (10,4x).

Earnings yield

O Earnings Yield do Ibovespa continua acima de sua média histórica, posicionando-se cerca de um desvio padrão acima da média histórica. Esse indicador mostra o potencial de retorno das ações brasileiras, que atualmente superam a rentabilidade oferecida pelos juros da NTN-B de 10 anos. Isso reforça a atratividade da bolsa como uma alternativa de investimento, especialmente em um contexto econômico desafiador, onde os investidores buscam melhores oportunidades de rentabilidade.

Ao mesmo tempo, os juros reais no Brasil ultrapassam os 7%, atingindo os patamares mais elevados da última década. Esse cenário reflete a deterioração fiscal do país, que tem pressionado as expectativas econômicas e encarecido o custo de financiamento. Apesar desse desafio, a diferença entre os retornos das ações e os juros reais ainda sugere um mercado acionário competitivo para investidores que buscam valorização no médio e longo prazo.

Efeito Selic no valuation das Small Caps

Preço/Lucro (PE) projetado por setor

Desempenho em 2025

Os ativos brasileiros começaram o ano com um desempenho bastante positivo, impulsionado pelo noticiário político e pelas expectativas em relação à trajetória da Selic. O mercado chegou a precificar uma taxa terminal próxima de 17%, sugerindo um aumento adicional de cerca de 450 pontos-base. No entanto, após o Banco Central elevar a Selic em 100bps em janeiro, ao invés dos 140bps esperados, as projeções mudaram. Agora, o mercado estima uma Selic terminal abaixo de 15%, com um ciclo adicional de alta inferior a 200bps.

A perspectiva de uma Selic terminal mais baixa é vista como um fator de suporte para a bolsa brasileira, dado os valuations atrativos e uma posição técnica favorável. Isso reforça a atratividade do mercado acionário em um contexto de incertezas econômicas e ajustes na política monetária.

O cenário político brasileiro também ganhou relevância após uma nova rodada de pesquisas eleitorais indicar uma forte deterioração na avaliação do governo. Esse fator aumentou as incertezas políticas, influenciando diretamente a percepção dos investidores em relação aos ativos locais.

Assimetria neutra, no aguardo de novas narrativas

Os principais índices do mercado brasileiro estão sendo negociados próximos de suas médias dos últimos seis meses, indicando um equilíbrio entre forças otimistas e pessimistas. Esse comportamento sugere que o mercado se encontra em um momento de incerteza, no qual os investidores aguardam novos fatores para definir direções mais claras.

Para que a bolsa brasileira registre novas altas, será necessária a chegada de novas narrativas positivas. Sem esses catalisadores, o mercado tende a se manter lateralizado, com viés negativo, diante de um cenário econômico desafiador e do conservadorismo recente por parte dos investidores globais.

O comportamento dos índices reflete a conjuntura atual da economia brasileira, onde a falta de gatilhos positivos combinada com incertezas políticas e fiscais impede movimentos mais expressivos. Assim, o mercado segue atento a novos desdobramentos que possam alterar esse equilíbrio.

Fluxo Investidor B3

O mercado de ações brasileiro registra uma saída líquida de capital estrangeiro de quase R$ 88 milhões em março. Se confirmado, este será o primeiro mês de saída após três meses consecutivo de ingresso de recursos externos, totalizando R$ 10,2 bilhões nesse período.

Por outro lado, os investidores institucionais mantêm uma postura de retirada, com uma saída líquida de R$ 333 milhões em março. Se essa tendência se confirmar, o mercado brasileiro alcançará assim seu décimo primeiro mês consecutivo de saída de institucionais, acumulando um volume expressivo de R$ 54,3 bilhões em resgates desde maio de 2024. Esse comportamento reforça o conservadorismo desse segmento diante do cenário econômico incerto.

Os investidores pessoa física seguem comprando, embora com um fluxo modesto. Em março, até o momento, a entrada líquida soma R$ 290 milhões, elevando o saldo acumulado de 2025 para R$ 2 bilhões.

Defensivo / Agressivo – (beta)*

Após um período de maior demanda por ações agressivas, com betas acima de 1, que coincidiu com o momento de maior assimetria positiva no mercado, observamos agora uma mudança no perfil de alocação dos investidores. O fluxo recente tem se direcionado para ações mais conservadoras, geralmente associadas a empresas de maior qualidade e resiliência.

Esse movimento sugere que os investidores estão mais seletivos, atentos à temporada de balanços, mas evitando grandes exposições ao risco. A preferência por ativos mais defensivos pode indicar uma postura de cautela, enquanto o mercado busca novos catalisadores que justifiquem a continuidade da recuperação.

Além disso, essa transição pode ser um reflexo da percepção de que os descontos de mercado já não são tão expressivos quanto no final do ano passado, tornando necessária uma reavaliação dos drivers que sustentarão a alta nos próximos meses.

BTC – Aluguel de Ações

Target Ibovespa para os próximos 12 meses: 126.000 pontos

Seguimos com o preço-alvo para o Ibovespa nos próximos 12 meses em 126.000 pontos, refletindo um cenário com viés levemente negativo. Esse ajuste considera fatores macroeconômicos e políticos que continuam a exercer pressão sobre o mercado brasileiro.

Entre os aspectos negativos, a deterioração das contas públicas tem impactado negativamente o câmbio e as taxas de juros, criando um ambiente desfavorável para investimentos. Adicionalmente, a eleição de Donald Trump como presidente dos Estados Unidos aumenta as incertezas globais, uma vez que suas políticas são percebidas como potenciais de pressionar a inflação e reduzir as expectativas de crescimento econômico nos EUA. Esses fatores podem influenciar negativamente o fluxo de capital para o mercado brasileiro. Sem uma sinalização clara de compromisso fiscal no Brasil e uma melhora nas expectativas sobre o desempenho econômico nos EUA, é improvável atrair um comprador de longo prazo para a bolsa local.

Tabela de Múltiplos e dados operacionais

🧬 Genoma 2.0

O Genoma Ações foi atualizado e agora conta com um novo modelo de recomendações, projetado para atender de forma abrangente às necessidades dos investidores. Com essa evolução, a cobertura foi expandida para incluir todas as mais de 200 empresas listadas na B3, oferecendo uma visão detalhada e completa do mercado acionário brasileiro. Essa atualização marca um avanço significativo, permitindo que investidores tenham acesso a análises mais amplas e precisas.

O método aprimorado combina abordagens quantitativas e qualitativas, utilizando a técnica de Análise de Fatores (Factor Investing). Essa metodologia possibilita a criação de uma lista de recomendações de ações, onde cada papel possui um preço-alvo e um fator de ponderação associado. O objetivo é facilitar o processo de tomada de decisão e otimizar a construção de carteiras, garantindo que os investidores possam identificar as melhores oportunidades de acordo com seus objetivos.

Um ponto crucial do novo algoritmo do Genoma é sua capacidade de avaliar o ciclo de fundamentos de cada empresa, integrando essa análise com um modelo de precificação de ativos. Ele se baseia nos resultados operacionais das companhias e nas expectativas do mercado para o futuro de cada ação. Contudo, é importante destacar que o modelo não considera fatores externos, como condições macroeconômicas ou eventos exógenos, focando exclusivamente nos fundamentos e projeções específicas das empresas.

Com essa atualização, o Genoma Ações reafirma seu compromisso em oferecer uma ferramenta robusta e prática para investidores de todos os níveis. Ao aliar tecnologia de ponta e expertise em análise de mercado, o Genoma se consolida como um aliado estratégico na busca por melhores resultados no mercado acionário.