As ações no Brasil seguem negociadas com desconto em relação à sua média histórica, refletindo o ceticismo do mercado sobre o cenário fiscal do país. Esse contexto tem mantido os valuations abaixo do esperado, mesmo com fundamentos que apontam para potenciais de valorização.

A sazonalidade de fim de ano pode oferecer um impulso positivo à performance do mercado, graças a uma assimetria ligeiramente favorável. Historicamente, esse período tende a trazer maior otimismo e volumes mais elevados de negociação, o que pode beneficiar a recuperação de alguns ativos.

Apesar desses fatores, os persistentes descontos nas ações refletem a desconfiança do mercado em relação à sustentabilidade das contas públicas. Essa preocupação levou à revisão para baixo de nossa projeção para o Ibovespa nos próximos 12 meses, ajustando-a a um cenário mais conservador.

Valuations

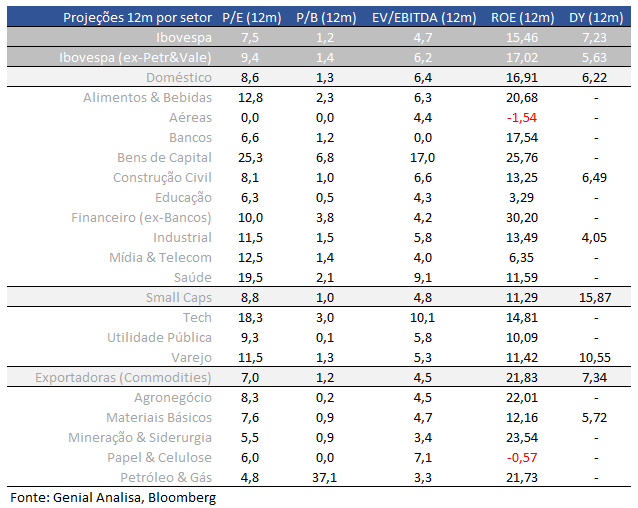

Ibovespa está sendo negociado a 7,5x P/L projetado para os próximos 12 meses, vs média histórica de 10,8x.

Agora, se considerarmos as ações do Ibovespa (excluindo Petrobras e Vale), o índice está sendo negociando a 9,4x P/L, projetado para os próximos 12 meses, abaixo da média histórica (12,1x).

Ações de empresas ligadas a economia doméstica estão sendo negociadas a 8,6x P/L projetado para os próximos 12 meses, abaixo da média histórica (12,0x).

Quando levarmos em consideração apenas as empresas exportadoras, tais ações estão sendo negociadas a 7,0x P/L projetado para os próximos 12 meses, abaixo da média histórica (9,8x).

As empresas de menor capitalização, Small Caps, estão sendo negociadas a 8,8x P/L projetado para os próximos 12 meses, abaixo da média histórica (14,2x).

Já as Mid-Large Caps estão sendo negociadas a 7,4x P/L projetado para os próximos 12 meses, abaixo da média histórica (10,5x).

Earnings yield

O Earnings Yield do Ibovespa continua acima de sua média histórica, reforçando sua atratividade como uma opção de investimento. Essa métrica destaca o potencial de retorno das ações brasileiras, que atualmente supera a média dos juros pagos pela NTN-B de 10 anos. Essa comparação sublinha a competitividade da bolsa como alternativa no cenário de investimentos.

Por outro lado, o juro real voltou a superar os 6%, atingindo níveis próximos das máximas dos últimos 8 anos. Esse movimento é reflexo da deterioração do quadro fiscal brasileiro, que tem pressionado as expectativas econômicas e aumentado o custo de financiamento. Apesar disso, a relação entre os retornos oferecidos pelas ações e os juros reais mantém o mercado acionário como uma opção atrativa para investidores em busca de valorização no médio e longo prazo.

Efeito Selic no valuation das Small Caps

Preço/Lucro (PE) projetado por setor

Desempenho em 2024

As ações no Brasil continuam apresentando um desempenho abaixo da média global em dólares. Quando comparado a outros mercados das Américas, o mercado brasileiro supera apenas a bolsa mexicana em termos de desempenho. Analisando o desempenho setorial, apenas o setor industrial, impulsionado pela Weg, e o setor de utilities têm apresentado resultados superiores ao Ibovespa, destacando-se como exceções em um cenário geral de fraco desempenho relativo.

Assimetria: Small Caps apresentam boa assimetria

O Ibovespa está sendo negociado em linha com sua média de 6 meses, localizada em 129.050 pontos, um patamar que pode representar uma oportunidade interessante para investidores iniciarem compras ou aumentarem sua exposição ao índice. No entanto, é essencial que essas movimentações sejam feitas com cautela, dado o cenário de incertezas. Para uma melhoria mais significativa na assimetria, o índice precisaria recuar para níveis próximos de 120.500 pontos, onde a relação risco-retorno se tornaria mais favorável.

Já o índice de Small Caps apresenta um cenário mais descontado, estando abaixo de sua média de 6 meses e posicionado entre a média e o primeiro desvio-padrão negativo. Essa configuração sugere que as Small Caps podem oferecer oportunidades mais atrativas para novos investimentos no mercado acionário brasileiro. Contudo, o ponto de maior assimetria para essas ações seria atingido em níveis próximos de 1.910 pontos, onde as chances de valorização se tornam mais expressivas frente aos riscos.

Fluxo Investidor B3

Em novembro, o mercado de ações brasileiro registra uma nova saída de capital estrangeiro de R$ 748 milhões, elevando o acumulado de saídas para R$ 31,9 bilhões no ano. Caso se confirme, este será o terceiro mês consecutivo de retirada de capital estrangeiro.

Em relação aos investidores institucionais, observou-se uma saída de R$ 3,2 bilhões, maior saída desde agosto deste ano e marcando o sétimo mês consecutivo de retiradas, com um saldo anual negativo de R$ 28 bilhões.

Por outro lado, os investidores pessoa física continuam com saldo positivo. O acumulado no ano para esse grupo é de R$ 26,1 bilhões de entradas, com um aporte adicional de R$ 1,7 bilhão apenas em novembro, terceiro mês consecutivo de entrada.

Defensivo / Agressivo – (beta)

Após um recente aumento em posições em ações mais agressivas, os investidores estão retornando para papéis mais defensivos. Esse movimento reflete a persistência de incertezas relacionadas à situação fiscal brasileira, intensificadas pela demora na entrega do pacote de cortes de gastos prometido pelo governo.

Além disso, a expectativa de uma forte alta de juros no próximo ano continua desestimulando os investidores, que preferem adotar uma postura mais cautelosa, mesmo diante de preços atrativos no mercado. Esse cenário mantém a percepção de risco elevada, dificultando a busca por novas oportunidades no curto prazo.

BTC – Aluguel de Ações

Expectativa Lucros por Ação (LPA)

As expectativas do mercado para os lucros das empresas que compõem o Ibovespa em 2024 cresceram 7,18% no ano, sinalizando um otimismo renovado em relação ao desempenho das principais companhias brasileiras. No quarto trimestre, esse aumento foi de 2,85%, indicando uma tendência positiva contínua.

Em contraste, as empresas exportadoras enfrentaram uma redução significativa nas projeções de lucro por ação para 2024, com uma queda de 22,34% ao longo do ano e de 5,31% no último trimestre. Esse cenário pode refletir desafios no comércio internacional ou flutuações cambiais que afetam suas receitas.

As small caps, empresas de menor capitalização, também viram uma diminuição de 13,34% nas expectativas de lucro para 2024 durante o ano. No entanto, no quarto trimestre, registraram uma leve recuperação de 0,74%, sugerindo possíveis sinais de retomada.

Para os anos seguintes, 2025 e 2026, as projeções são mais otimistas. As expectativas de lucro para o Ibovespa aumentaram 9,07% e 13,80% respectivamente ao longo do ano. As exportadoras esperam crescimentos de 14,45% em 2025 e 30,90% em 2026. As small caps apresentam projeções positivas mais modestas, mas indicativas de melhoria.

Target Ibovespa para os próximos 12 meses: 140.600 pontos

Reduzimos nosso preço-alvo para o Ibovespa nos próximos 12 meses para 140.600 pontos, com base em um cenário neutro, que equilibra fatores positivos e negativos. Essa projeção reflete uma análise detalhada das condições atuais do mercado e das perspectivas futuras.

Do lado positivo, destacamos que a bolsa brasileira apresenta um valuation atrativo, negociando a 1 desvio padrão abaixo de sua média histórica. Esse patamar sugere um potencial de valorização, especialmente considerando o ciclo microeconômico favorável, que indica a continuidade na melhora dos resultados corporativos ao longo dos próximos trimestres.

Por outro lado, fatores negativos também exercem pressão sobre o mercado. A deterioração das contas públicas tem impactado negativamente o câmbio e as taxas de juros, criando um ambiente menos favorável para investimentos. Além disso, a eleição de Donald Trump como presidente dos Estados Unidos adiciona incertezas, já que há uma percepção de que suas políticas podem fortalecer o dólar e pressionar a curva de juros americana, influenciando negativamente o mercado brasileiro.

Tabela de Múltiplos e dados operacionais

🧬 Genoma 2.0

O Genoma Ações foi atualizado e agora conta com um novo modelo de recomendações, projetado para atender de forma abrangente às necessidades dos investidores. Com essa evolução, a cobertura foi expandida para incluir todas as mais de 200 empresas listadas na B3, oferecendo uma visão detalhada e completa do mercado acionário brasileiro. Essa atualização marca um avanço significativo, permitindo que investidores tenham acesso a análises mais amplas e precisas.

O método aprimorado combina abordagens quantitativas e qualitativas, utilizando a técnica de Análise de Fatores (Factor Investing). Essa metodologia possibilita a criação de uma lista de recomendações de ações, onde cada papel possui um preço-alvo e um fator de ponderação associado. O objetivo é facilitar o processo de tomada de decisão e otimizar a construção de carteiras, garantindo que os investidores possam identificar as melhores oportunidades de acordo com seus objetivos.

Um ponto crucial do novo algoritmo do Genoma é sua capacidade de avaliar o ciclo de fundamentos de cada empresa, integrando essa análise com um modelo de precificação de ativos. Ele se baseia nos resultados operacionais das companhias e nas expectativas do mercado para o futuro de cada ação. Contudo, é importante destacar que o modelo não considera fatores externos, como condições macroeconômicas ou eventos exógenos, focando exclusivamente nos fundamentos e projeções específicas das empresas.

Com essa atualização, o Genoma Ações reafirma seu compromisso em oferecer uma ferramenta robusta e prática para investidores de todos os níveis. Ao aliar tecnologia de ponta e expertise em análise de mercado, o Genoma se consolida como um aliado estratégico na busca por melhores resultados no mercado acionário.