As ações brasileiras continuam sendo negociadas com desconto em relação à sua média histórica, justificado pela acentuada deterioração da situação fiscal. Assimetricamente, o Ibovespa começa a sinalizar oportunidades atraentes abaixo dos 128.000 pontos, embora ainda haja margem para novas quedas.

As empresas de menor capitalização (Small Caps) apresentam um desconto ainda maior, com uma assimetria mais positiva, indicando potenciais oportunidades de investimento com valorização futura mais expressiva.

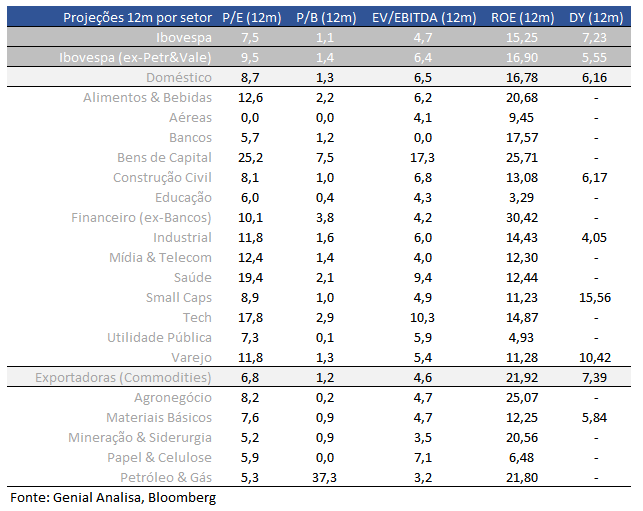

Valuations

Ibovespa está sendo negociado a 7,5x P/L projetado para os próximos 12 meses, vs média histórica de 10,8x.

Agora, se considerarmos as ações do Ibovespa (excluindo Petrobras e Vale), o índice está sendo negociando a 9,5x P/L, projetado para os próximos 12 meses, abaixo da média histórica (12,1x).

Ações de empresas ligadas a economia doméstica estão sendo negociadas a 8,7x P/L projetado para os próximos 12 meses, abaixo da média histórica (12,0x).

Quando levarmos em consideração apenas as empresas exportadoras, tais ações estão sendo negociadas a 6,8x P/L projetado para os próximos 12 meses, abaixo da média histórica (9,8x).

As empresas de menor capitalização, Small Caps, estão sendo negociadas a 8,9x P/L projetado para os próximos 12 meses, abaixo da média histórica (14,2x).

Já as Mid-Large Caps estão sendo negociadas a 7,4x P/L projetado para os próximos 12 meses, abaixo da média histórica (10,5x).

Earnings yield

O Earnings yield do Ibovespa permanece acima de sua média histórica, destacando-se como uma opção de investimento atraente ao oferecer uma taxa de retorno superior à média dos juros da NTN-B de 10 anos. Essa comparação ressalta a atratividade contínua da bolsa brasileira no cenário atual de investimentos. No entanto, o juro real voltou a ficar acima dos 6%, influenciado pela deterioração do quadro fiscal brasileiro, sendo um grande impeditivo para que o investidor retome suas alocações em renda variável.

Preço/Lucro (PE) projetado por setor

Desempenho em 2024

As ações no Brasil continuam com desempenho, em dólares, abaixo da média global. Quando comparamos com outros países americanos, o mercado brasileiro está acima apenas da bolsa mexicana em termos de desempenho.

Assimetria: Small Caps apresentam boa assimetria

O Ibovespa está sendo negociado ligeiramente abaixo de sua média de 6 meses, localizada em 128.600 pontos, posicionado entre essa média e o segundo desvio-padrão inferior. Esse nível pode oferecer ao investidor um ponto interessante para iniciar compras ou aumentar sua exposição ao índice, mas que seja feito com grande cautela.

Por outro lado, o índice de Small Caps está ainda mais descontado, encontrando-se abaixo de sua média de 6 meses e situando-se entre o primeiro e o segundo desvio-padrão negativo. Essa configuração indica que as Small Caps podem oferecer oportunidades mais atraentes para novos investimentos no mercado acionário brasileiro.

Fluxo Investidor B3

Em novembro, o mercado de ações brasileiro registra uma nova saída de capital estrangeiro de R$ 378 milhões, elevando o acumulado de saídas para R$ 31,6 bilhões no ano. Caso se confirme, este será o terceiro mês consecutivo de retirada de capital estrangeiro.

Em relação aos investidores institucionais, observou-se uma saída de R$ 455 milhões, marcando o sétimo mês consecutivo de retiradas, com um saldo anual negativo de R$ 25,2 bilhões.

Por outro lado, os investidores pessoa física continuam com saldo positivo. O acumulado no ano para esse grupo é de R$ 25,1 bilhões de entradas, com um aporte adicional de R$ 699 milhões apenas em novembro.

Defensivo / Agressivo – (beta)

Após um período de forte preferência por alocações conservadoras, os investidores começam a aumentar gradualmente suas posições em ações mais agressivas. Esse movimento parece estar sendo impulsionado pela temporada de balanços e pela realização de lucros, caracterizando um ajuste técnico. No entanto, as incertezas permanecem elevadas em relação à situação fiscal brasileira, e a expectativa de uma forte alta de juros para o próximo ano deve continuar afastando investidores que buscam boas oportunidades no mercado, mesmo com preços atrativos.

BTC – Aluguel de Ações

Tabela de Múltiplos e dados operacionais

🧬 Genoma 2.0

Genoma Ações foi atualizado! A partir de agora temos um novo modelo de recomendações para atender completamente à demanda dos investidores de ações. Nós expandimos nossa cobertura para incluir todas as mais de 200 empresas da B3, proporcionando a você uma visão abrangente do mercado.

Nosso método aprimorado combina uma abordagem quantitativa e qualitativa, através de uma técnica conhecida como Análise de Fatores ou Factor Investing. Esta técnica nos permite criar uma lista de recomendações de ações, cada uma com um preço-alvo e um fator de ponderação associado. O objetivo é facilitar o processo de decisão e otimizar a montagem de carteiras de investimentos.

É importante destacar um aspecto crucial do nosso algoritmo do Genoma: ele foi projetado para avaliar o ciclo de fundamentos de uma empresa em conjunto com um modelo de precificação de ativos. No entanto, tais modelos não levam em consideração fatores além dos resultados das empresas e das expectativas futuras do mercado em torno de uma ação.