Esta semana, as principais bolsas de valores do mundo experimentaram grande volatilidade. Os investidores estão ponderando cuidadosamente o cenário macroeconômico e questionando a necessidade de aumentar as taxas de juros nas principais economias desenvolvidas. No contexto interno do Brasil, houve um avanço significativo na esfera política com a aprovação da reforma tributária. Esta mudança deve trazer benefícios a médio e longo prazo para a economia brasileira, uma vez que promete simplificar o sistema tributário, promover a eficiência e a competitividade, bem como atrair investimentos.

Aumento dos Salários e Crescimento do Emprego nos EUA: Um Desafio para o Federal Reserve

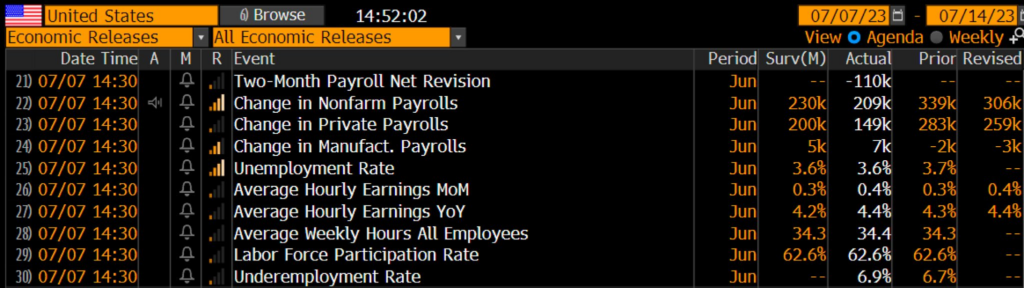

O relatório de emprego dos Estados Unidos, conhecido como payroll, divulgado recentemente, indicou um aumento de 209 mil postos de trabalho, aquém da expectativa de consenso de 225 mil. Apesar dessa discrepância, analistas do Morgan Stanley salientam que seria necessária uma adição de apenas 100 mil empregos para que o Federal Reserve (Fed), o banco central americano, considerasse uma nova pausa na elevação das taxas de juros.

Este relatório também trouxe a tona a possibilidade de novos movimentos similares, no entanto, é necessário cautela, pois outros dados relevantes devem ser divulgados antes de tais medidas serem tomadas. Mesmo com a aparente desaceleração no ritmo de contratação, o mercado de trabalho ainda permanece aquecido, o que, segundo especialistas, pode justificar futuras elevações da taxa de juros.

A remuneração média por hora trabalhada também subiu mais que o esperado, elevando as preocupações do Fed com relação à inflação. A taxa anual de crescimento salarial, de 4,4%, excede a meta de inflação de 2% do Fed, sinalizando que a economia ainda está longe de atingir um equilíbrio nesse sentido.

Além disso, um aspecto particularmente preocupante para o Fed é o crescimento salarial. Este crescimento reforça a ideia de que a inflação continuará rígida. Apesar de alguma desaceleração, o mercado de trabalho ainda está apertado, o que mantém o Fed no caminho para mais aumentos de juros.

Para completar o quadro econômico, o relatório também aponta um crescimento significativo na construção, sinalizando uma persistência na oferta de mercado imobiliário. Este crescimento sugere que o ponto de virada do ciclo de negócios provavelmente será diferente do passado.

Em suma, os dados indicam que o Fed ainda tem um caminho a percorrer. A situação atual do mercado de trabalho e as pressões inflacionárias contínuas dificilmente permitirão uma pausa prolongada na política de aperto monetário.

Câmara aprova texto-base da reforma tributária

Reforma Tributária | O que achamos da proposta atual?

A Câmara dos Deputados deu um grande passo na reformulação do sistema tributário brasileiro ao aprovar o texto-base da reforma tributária em dois turnos. No primeiro turno, o placar foi de 382 votos a favor e 118 contrários, enquanto no segundo turno, foram 375 votos a favor e 113 contrários. A próxima fase do processo envolve a votação dos destaques, que está marcada para às 10h da próxima sexta-feira.

Se aprovada nesta etapa, a proposta de reforma tributária será enviada ao Senado Federal, onde também precisará ser votada em dois turnos. A reforma tem como objetivo simplificar impostos sobre o consumo, prever fundos para bancar créditos do ICMS até 2032 e para o desenvolvimento regional, além da unificação da legislação dos novos tributos.

Um dos pontos-chave da proposta é a criação do Imposto sobre Bens e Serviços (IBS), que englobará o ICMS e o ISS, e a Contribuição sobre Bens e Serviços (CBS), que substituirá o PIS, PIS-Importação, Cofins e Cofins-Importação.

A reforma também prevê isenções do IBS e da CBS para uma cesta básica nacional de produtos, que serão definidos em lei complementar. Além disso, vários setores, incluindo educação, saúde, medicamentos e cultura, produtos agropecuários e transporte coletivo de passageiros, terão reduções de alíquotas em 60% ou 100%, conforme definido em lei.

Atualização do Cenário Macro

Brasil

O PIB do primeiro trimestre apresentou um surpreendente crescimento de 1,9%, impulsionado principalmente pela expansão de 21,6% na agropecuária. Apesar disso, alguns setores, como o consumo das famílias, apresentaram baixo crescimento devido à política monetária. Com esses resultados, revisamos a projeção de crescimento de 0,9% para 1,7%. Indicadores setoriais mostram resultados mistos. O mercado de trabalho resiliente e os estímulos fiscais são esperados para amenizar a desaceleração econômica no segundo semestre. Entretanto, o mercado de trabalho está mostrando sinais de enfraquecimento, incluindo uma redução no número de vagas criadas e a desaceleração da renda média real dos trabalhadores.

Os últimos dados de inflação ao consumidor indicam surpresas baixistas, apontando para uma desinflação mais forte em curso. Essa mudança é atribuída à queda no preço das commodities e um cenário externo favorável. O Índice Geral de Preços (IGP-M) registra o terceiro mês consecutivo de deflação, e a expectativa é que termine o ano em -0,20% a/a. O arrefecimento se deve em grande parte ao Índice de Preços ao Produtor Amplo (IPA-M), que abrange tanto produtos agrícolas quanto industriais. A safra recorde de grãos e a desaceleração global contribuíram para a queda dos preços.

A última ata do Copom trouxe um tom mais cauteloso (hawkish) do que o esperado, embora sugira um corte de juros na próxima reunião de agosto. A preocupação do Comitê reside nos componentes da inflação ainda acima do intervalo da meta e na possível aceleração da inflação anual, devido ao fim de medidas tributárias que reduziram o preço dos combustíveis e da energia. No entanto, se a desinflação continuar, o BC pode iniciar um ciclo cuidadoso de redução de juros, com um corte inicial de 0,25 p.p. na taxa Selic em agosto, finalizando 2023 com uma taxa de 12,25% a.a.

O Conselho Monetário Nacional (CMN) manteve a meta de inflação em 3,0% ao ano até 2026 e implementou uma nova estratégia com meta contínua, ao invés do método anual. Embora possa ajudar a ancorar expectativas no curto prazo, no médio prazo, incertezas quanto à definição do horizonte e critérios de avaliação monetária surgem. A ausência de um ponto de referência fixo pode tornar o regime de metas de inflação mais “flexível”, elevando incertezas sobre a política monetária, especialmente com futuras mudanças na liderança do Banco Central.

O Projeto de Lei do Novo Arcabouço Fiscal foi aprovado no Senado, sofrendo mudanças importantes como a retirada do Fundeb, FCDF e despesas com ciência e tecnologia. A proposta de reajuste de despesas pelo índice inflacionário de janeiro-dezembro foi alterada para julho-junho, visando evitar superestimação na projeção de inflação. Para evitar um corte de R$ 32 bilhões no Orçamento de 2024, uma emenda permitirá despesas condicionadas. O projeto retornará à Câmara antes da sanção presidencial. Contudo, o projeto ainda não estabiliza a dívida pública/PIB e o sucesso dependerá do aumento das receitas.

Estados Unidos

A gestão de Biden ampliou as políticas ultra acomodatícias em resposta à pandemia, causando excesso de liquidez nos EUA. Entretanto, o aperto monetário de 2022, a venda de ativos do Fed e a grande emissão de títulos resultaram em uma abrupta transição para condições financeiras mais rígidas. Nota-se essa redução de liquidez na diminuição dos acordos de recompra reversa do Fed. Mesmo com a economia dos EUA prevista para desacelerar, o excesso de poupança da pandemia e o forte crescimento do PIB no 1º trimestre do ano ajudam a afastar o risco de uma futura recessão.

Os EUA continuam apresentando uma forte criação de empregos conforme o relatório Payroll, com o setor de serviços contribuindo com a maior parte das vagas. Sinais mistos emergem da economia, com vendas no varejo superando as expectativas em maio, enquanto a produção industrial ficou aquém do previsto. Após uma leve queda em abril, a poupança pessoal cresceu novamente em maio, com a taxa de gastos ao consumidor sendo menor que o aumento na renda pessoal.

Em termos de inflação, há uma divergência entre o índice geral, que vem diminuindo consistentemente desde meados do último ano, e o núcleo de inflação, que permaneceu estável desde o início do ano. No entanto, as expectativas de inflação dos consumidores, conforme medidas pela Universidade de Michigan, sofreram uma redução significativa.

Com o núcleo de inflação mostrando-se mais resistente do que o esperado, é provável que o Federal Reserve (Fed) realize duas altas adicionais de 25 pontos-base na taxa de juros até o final do ano, a primeira na próxima reunião de julho e a segunda possivelmente em setembro ou novembro, o que levaria a taxa terminal para 5,75%.

China

Os indicadores recentes da economia chinesa apontam para uma recuperação mais lenta do que o esperado, com desafios que incluem baixa confiança dos consumidores, uma crise imobiliária e a perspectiva de uma desaceleração global. O desempenho das vendas no varejo aumentou 12,7% ao ano, abaixo das expectativas do mercado, enquanto a produção industrial também ficou aquém das previsões. O investimento em ativos fixos está desacelerando, indicando que os gastos públicos não têm sido suficientes para compensar a redução dos investimentos privados, particularmente no setor imobiliário.

A taxa de desemprego entre os jovens na China atingiu um recorde de 20,8% em maio, prejudicando a recuperação da confiança do consumidor. As famílias estão poupando mais por precaução devido à incerteza econômica, enquanto as empresas relutam em contratar. Além disso, a inflação ao consumidor caiu para o menor nível em 2 anos, sinalizando uma demanda doméstica fraca. Espera-se que o governo chinês anuncie mais estímulos fiscais para aumentar a confiança doméstica e atingir a meta de crescimento econômico de 5,0% em 2023.

Conclusão

Atualmente, nos inclinamos mais fortemente em favor de investimentos no cenário doméstico, dada a série de eventos positivos recentes e o nível de valuation atrativo das empresas brasileiras. A perspectiva de uma iminente queda da Selic, aliada a expectativas de crescimento econômico e ao avanço da agenda de reformas, nos leva a acreditar que um foco maior nos ativos brasileiros é a abordagem mais sensata neste momento, em comparação com a exposição a mercados externos.

Por outro lado, o cenário econômico internacional apresenta uma imagem menos nítida. Ainda há incertezas sobre quando poderíamos enfrentar uma recessão e até que ponto seria necessária uma política monetária contracionista. Essas dúvidas, em conjunto com os altos preços dos ativos, nos tornam mais cautelosos em relação a investimentos internacionais. Portanto, a nossa estratégia atual se inclina para o mercado brasileiro, mas sempre mantendo um olhar crítico e analítico sobre as oportunidades de investimentos no cenário global.