O que esperar de ações em 2024

A queda nas taxas de juros de dez anos nos EUA impacta positivamente o Brasil, promovendo a expectativa de fluxo de capital estrangeiro para mercados emergentes. A bolsa brasileira, com desconto em relação à média histórica, apresenta-se atrativa, destacando-se em expectativa de crescimento de lucro por ação. Setores estratégicos, como consumo doméstico e empresas alavancadas, podem se beneficiar, especialmente em períodos de cortes na Selic.

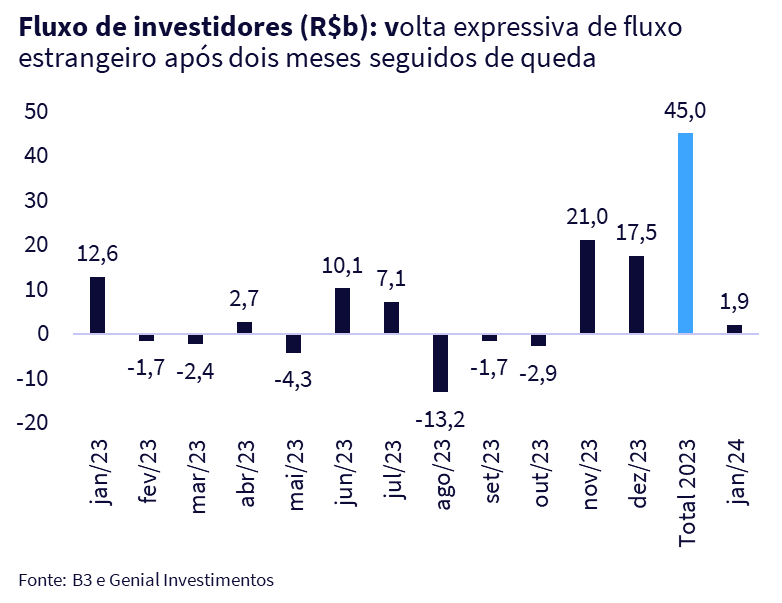

Como observado em novembro e dezembro de 2023, esperamos um bom desempenho de empresas de maior capitalização, influenciado pela contínua entrada de fluxo estrangeiros no mercado brasileiro de ações. As small caps, negociam com desconto significativo, esperamos que o retorno do fluxo institucional seja um impulsionador relevante para essa classe de ativos.

Cenário Global é positivo para Brasil

Corte de juros nos EUA gera apetite global por risco

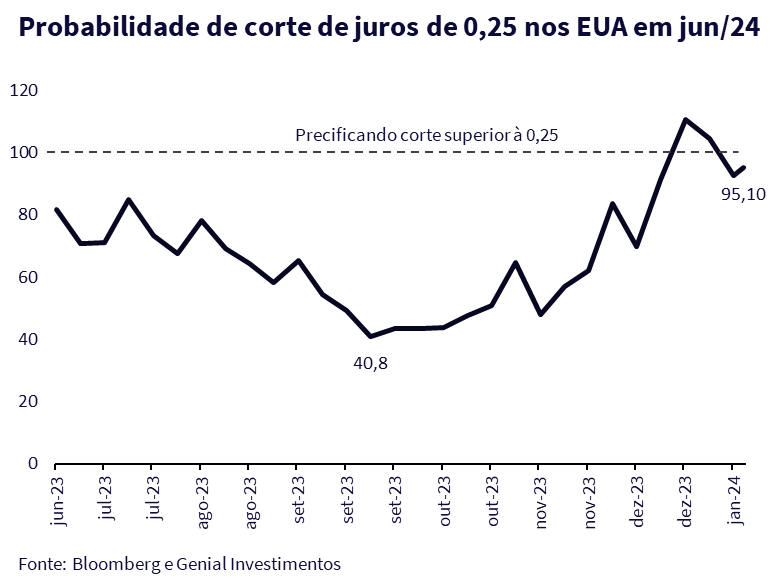

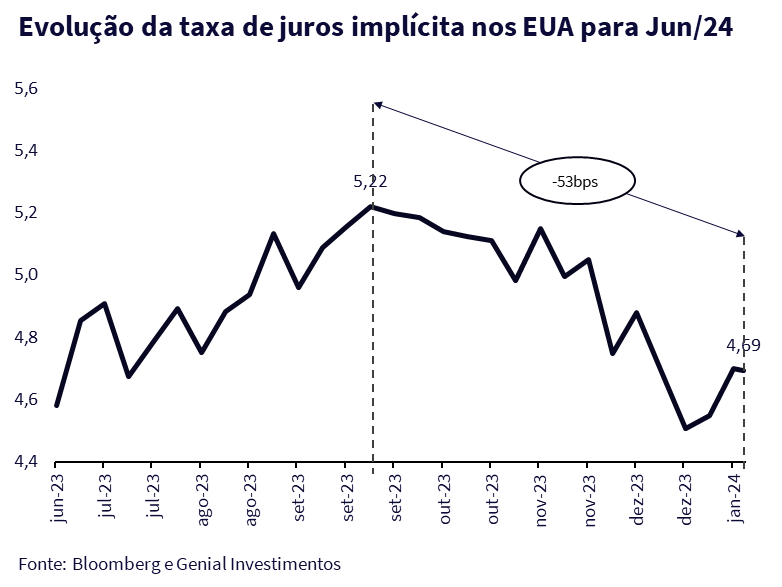

O mercado segue atento aos dados econômicos americanos, buscando sinais que confirmem a tendência de queda nas taxas de juros ou indiquem quando começará o ciclo de cortes nos EUA. As projeções para diminuição na Federal Funds Rate têm sido antecipadas, com expectativas de que o início da redução das taxas ocorra antes do segundo semestre de 2024, como demonstrado nos gráficos abaixo, em que o mercado precifica um corte de 0,25% em jun/24 com 95% de probabilidade.

Isso reflete uma mudança no sentimento do mercado, que anteriormente previa uma manutenção mais prolongada das taxas elevadas para combater a inflação. Podemos observar, nos últimos meses de 2023, a queda na taxa implícita demonstrando esse movimento.

Ao longo do ciclo de aperto monetário, a taxa de juros americana, considerada um dos investimentos com o menor nível de risco do mundo, se tornou extremamente atrativa, o que retirou liquidez dos mercados globais. Com a perspectiva do início do ciclo de cortes nos EUA, os investidores devem buscar maior exposição ao risco em 2024, o que abre caminho para o fluxo de capital estrangeiro para mercados emergentes e, especialmente, para o Brasil.

De olho nos cortes das taxas de juros ao redor do mundo

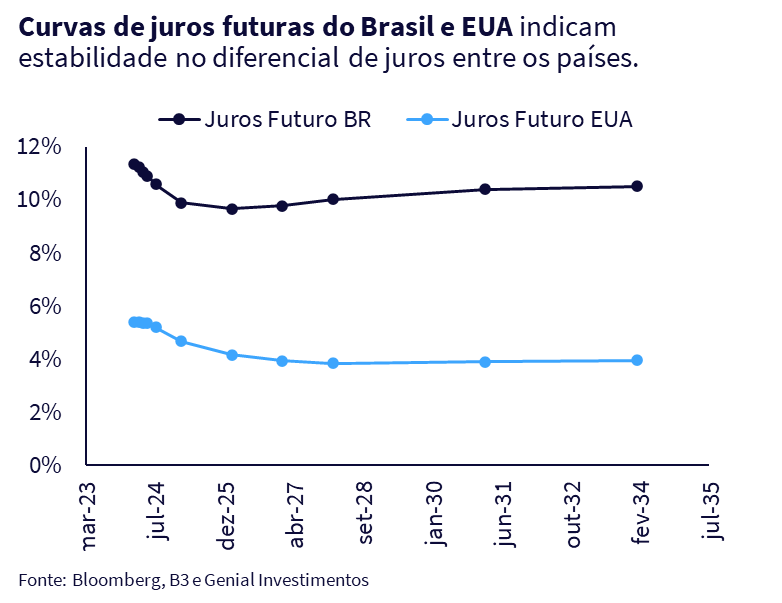

A expectativa de uma desaceleração gradual na economia dos EUA, controlando a inflação e evitando uma recessão significativa (tese de um pouso suave), fortalece a expectativa de início da queda de juros pelo Federal Reserve (FED). Esse início do corte das taxas de juros por lá é um sinal positivo para o Brasil, não só pela busca dos investidores por mais risco, mas também pelo alívio das pressões geradas pela redução do diferencial de inflação dos dois países.

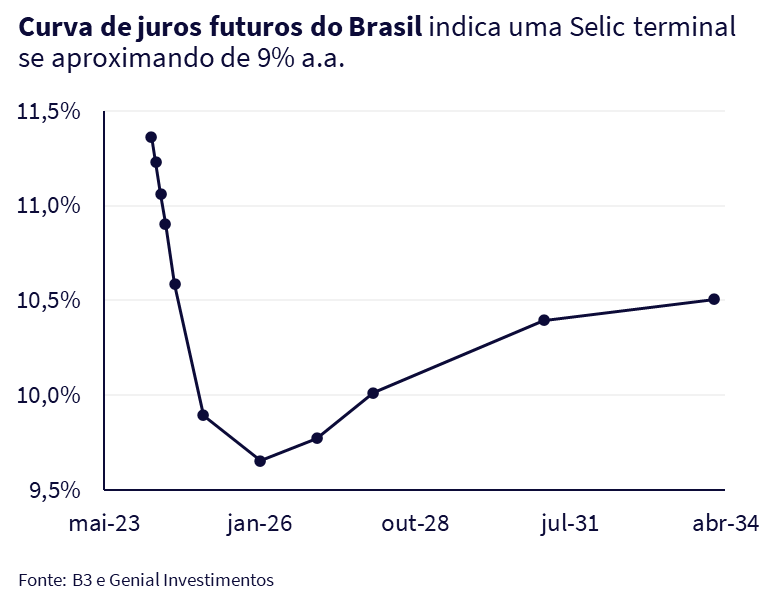

Juros mais baixos na principal economia global permitem a continuidade da redução da taxa Selic pelo Comitê de Política Monetária (Copom) no Brasil. Quanto antes iniciado o ciclo de corte e quanto mais baixos os juros nos EUA, mais espaço o BC brasileiro tem para aumentar a magnitude dos cortes no Brasil e atingir uma Selic terminal menor.

Apesar de alguns membros do FED considerarem a precificação atual do mercado otimista, o início do ciclo de corte já foi sinalizado lá e deve ocorrer entre o final do primeiro e o início do segundo semestre de 2024.

Portanto o Brasil entra em 2024 com uma perspectiva otimista quanto à política monetária, com a expectativa de que o Banco Central continue seu ciclo de cortes na Selic, visando estimular a economia sem comprometer o controle inflacionário.

Cenário China gera oportunidades para outros emergentes

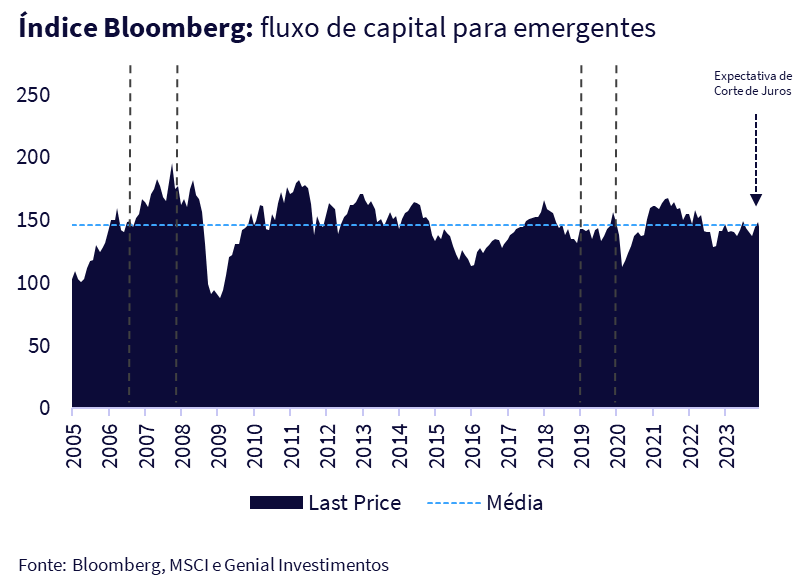

Os dados de fluxo de capital para países emergentes, mostram que, apesar da expectativa de maior apetite por risco, as movimentações de capital para essas economias ainda não romperam sua média histórica.

Em outros momentos de cortes de juros nos EUA, observamos o fluxo para emergentes acima da média histórica. No gráfico ao lado, conseguimos ver que isso ocorreu de maneira mais intensa no ciclo de corte iniciado em 2007, mas em 2019 também observamos uma gradual entrada de recursos em países emergentes. Nos últimos meses, com a expectativa de cortes nos juros globais, novamente observamos uma reação positiva nessa classe de ativos.

Um ponto importante para a tese de alocação em ativos de risco em países emergentes em 2024 é a situação da economia chinesa, que continua a enfrentar desafios estruturais significativos.

Temos observado o AUM dos ETFs que excluem à China em aumentar frente àqueles com uma alocação grande, sugerindo uma reavaliação do apetite dos investidores pelo gigante asiático. Nossa expectativa é que outros países emergentes se beneficiem desse cenário.

Fluxo de capital estrangeiro beneficia bolsa brasileira

Brasil parece uma ótima opção para o estrangeiro

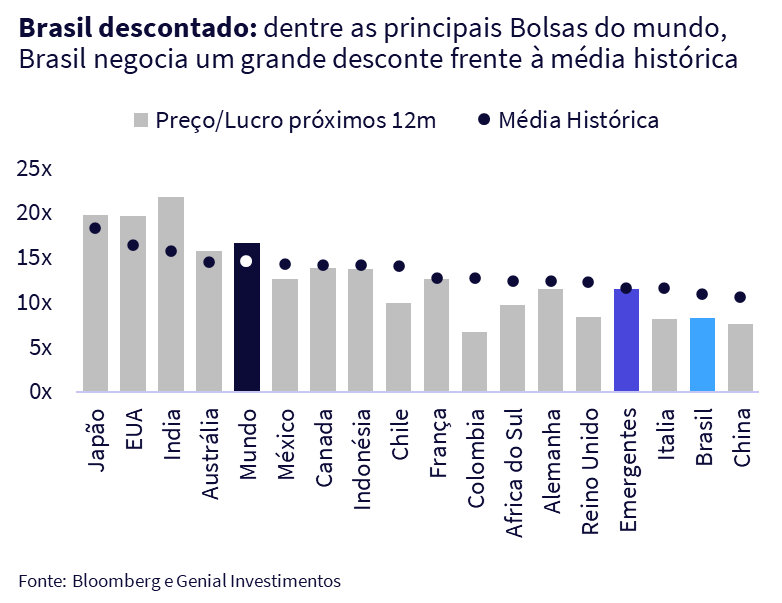

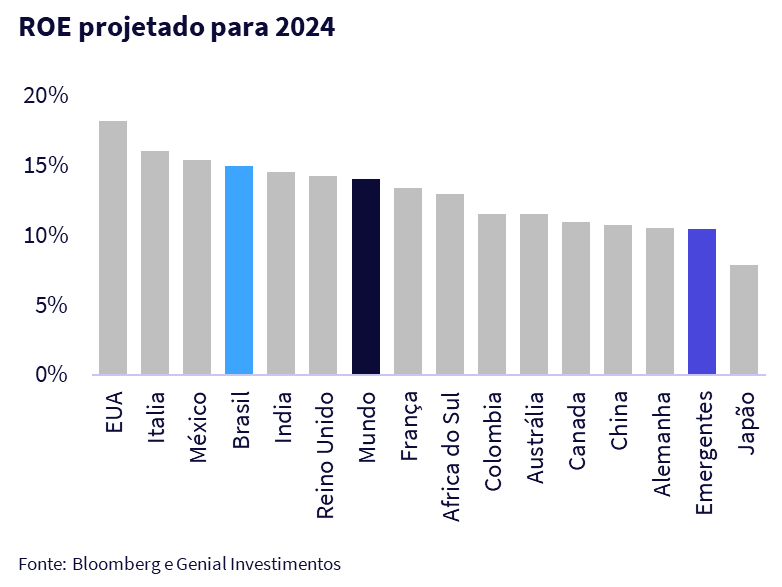

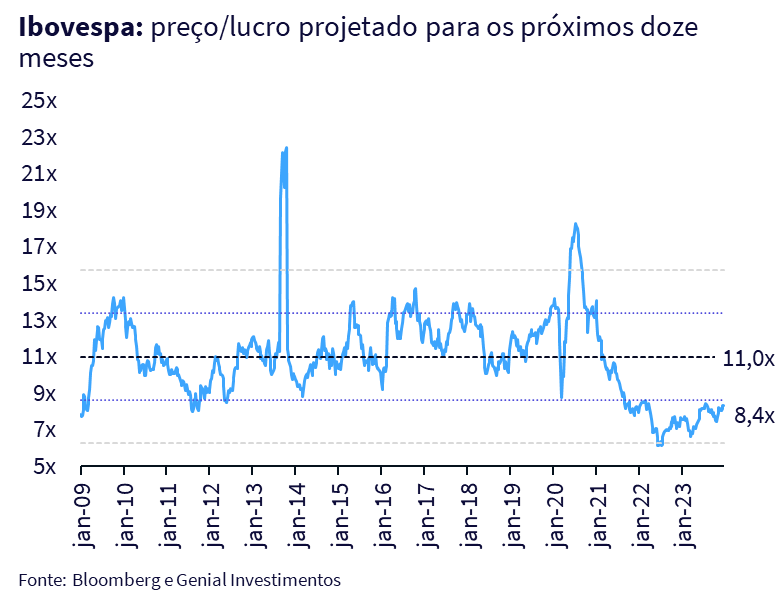

Olhando para as Bolsas de Valores dos principais países emergentes, os papéis do Ibovespa estão negociando com o maior desconto em relação à média histórica, ficando atrás apenas de China, como demonstra nossa análise de P/L.

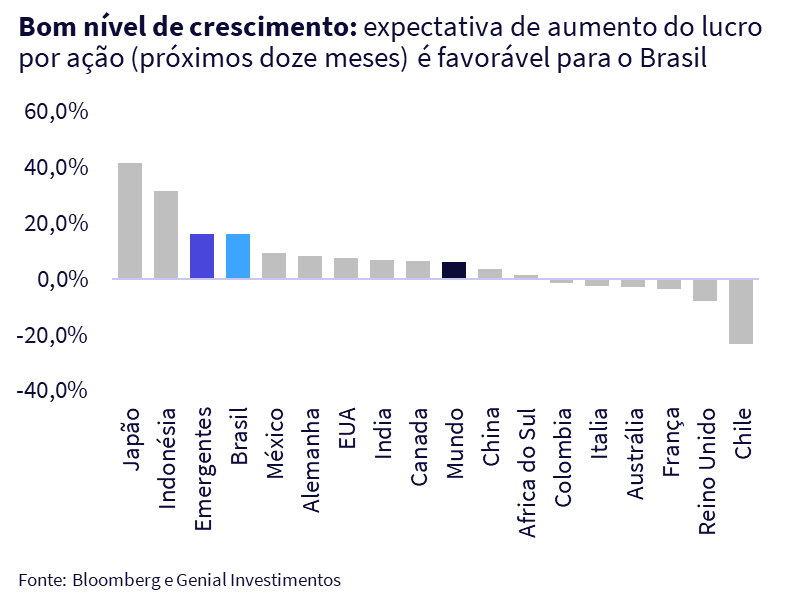

Ainda mais, o Ibovespa apresenta a maior expectativa de crescimento de lucro por ação entre as principais bolsas do mundo.

Os mercados emergentes se destacam principalmente na perspectiva de crescimento do lucro por ação em relação ao histórico, apresentando também uma relação preço-valor mais atraente em comparação com as ações globais.

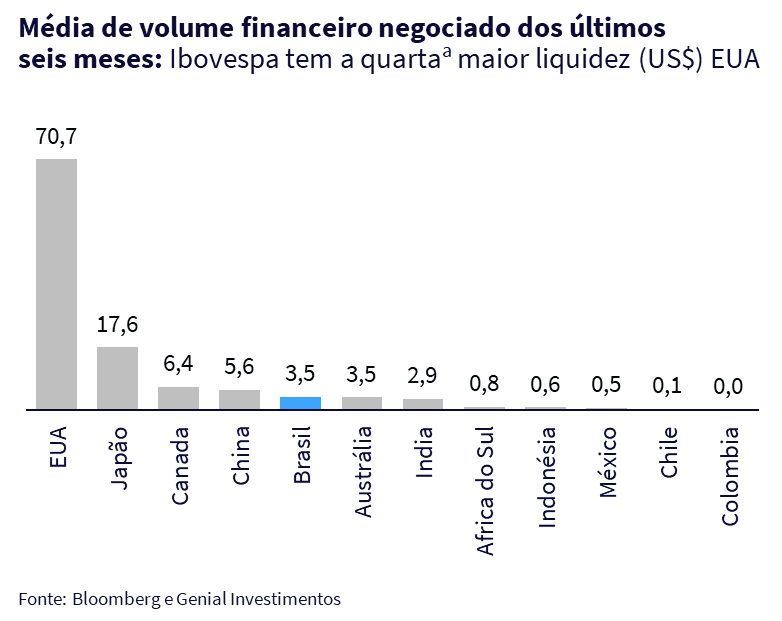

Outros países emergentes, como Rússia e nações do Leste Europeu acabaram perdendo atratividade devido a conflitos ou questões geopolíticas. Quando olhamos para o quesito liquidez, tomando como base os principais índices de ações ao redor do mundo, o Brasil acaba sendo uma opção entre as mais líquidas para os investidores globais.

Os principais fundamentos da Bolsa brasileira demonstram um ambiente positivo para 2024. O Ibovespa se encontra em um patamar relativamente barato em relação aos seus pares, com uma das melhores relações risco/retorno e a maior expectativa de crescimento de lucro.

Ao comparar o yield de dez anos com o P/L projetado, temos uma noção de como o mercado de ações é avaliado em relação ao risco (implícito nos títulos da dívida do país). O yield é um indicador da percepção do mercado sobre a saúde econômica de longo prazo de um país e as expectativas de inflação e política monetária. Quanto mais alto, maior o risco ou maior a expectativa de inflação.

Mesmo que não observemos grandes correções nos juros de longo prazo do Brasil, o desconto explícito no mercado de ações parece descolado dos países comparáveis.

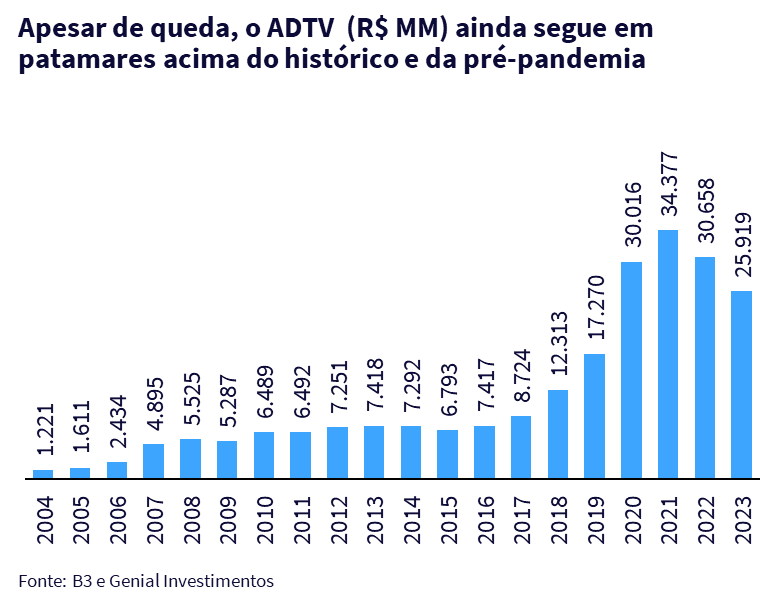

Sinais de retomada de volume e fluxo estrangeiro começam a aparecer

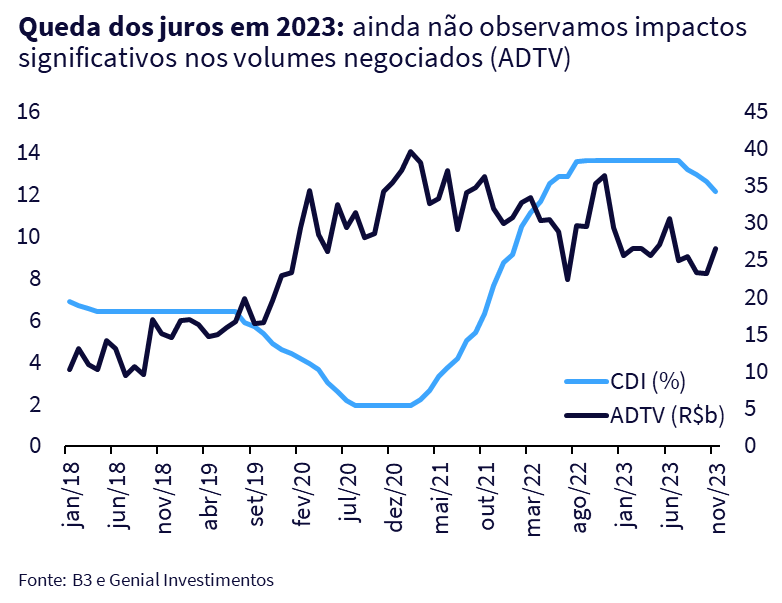

Apesar da antecipação de um ambiente de juros mais baixos, o volume negociado na Bolsa até agora não reagiu de maneira significativa, indicando que a reação do mercado pode estar apenas no começo. Grande parte do fluxo de capital estrangeiro de 2023 veio nos últimos dois meses do ano.

Com o cenário externo melhorando, acreditamos que o investidor estrangeiro seguirá aumentando sua presença de forma mais robusta no mercado acionário brasileiro, buscando uma maior exposição global a ativos de risco.

Essa retomada dos investidores estrangeiros no mercado acionário brasileiro pode ser potencializada por valuations comparativamente menores e expectativas de crescimento de lucro maiores que os principais países comparáveis

Como nos posicionamos em relação aos segmentos da bolsa

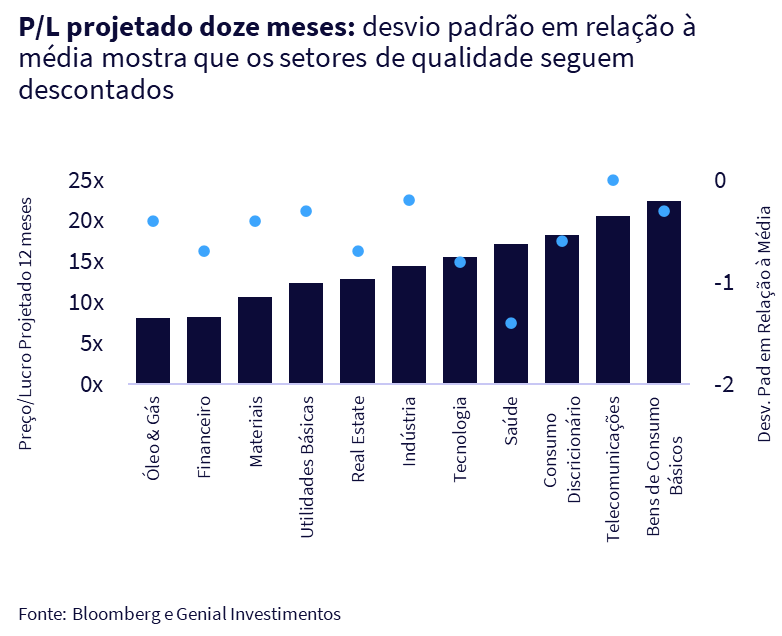

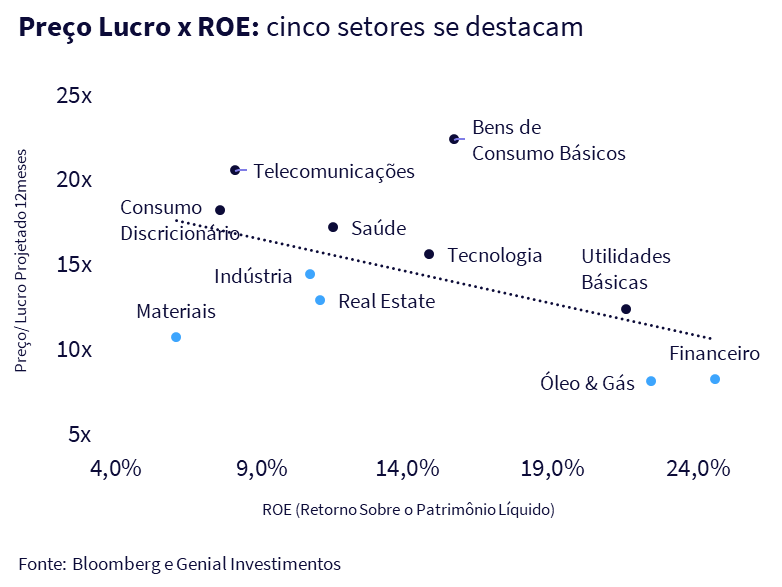

Não exclua os setores de maior qualidade

No último ciclo de cortes, que começou em 2023, empresas de maior capitalização estão apresentando um desempenho superior ao das demais. Uma explicação possível para isso é o retorno de fluxo estrangeiro para a Bolsa de Valores.

Nesse estágio inicial do retorno do fluxo estrangeiro, acreditamos que ativos de alta qualidade podem se beneficiar mais do que opções menos evidentes. Isso indica uma oportunidade para investidores que conseguem identificar esses ativos de qualidade e capitalizar sobre essa tendência.

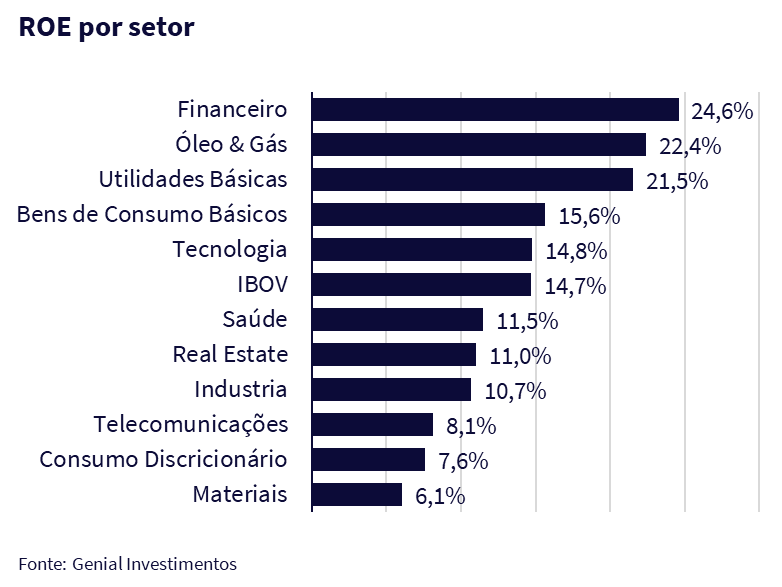

Diante da perspectiva de que, em 2024, continuaremos a ver um aumento desse fluxo estrangeiro, setores subvalorizados, mas com bons níveis de retorno, podem seguir se beneficiando.

Quais outros segmentos podem se dar bem em 2024?

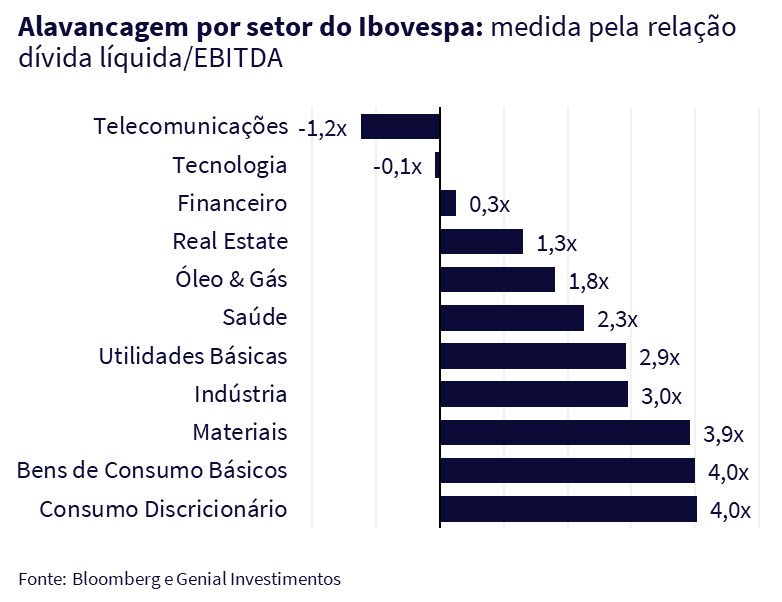

Setores ligados ao consumo doméstico enfrentaram grandes desafios nos últimos anos e como consequência, essas empresas experimentaram um aumento significativo da alavancagem. Com a perspectiva de redução nas despesas com juros devido à queda da Selic, empresas de menor capitalização ou alavancadas tendem a um melhor desempenho já que suas despesas financeiras diminuirão.

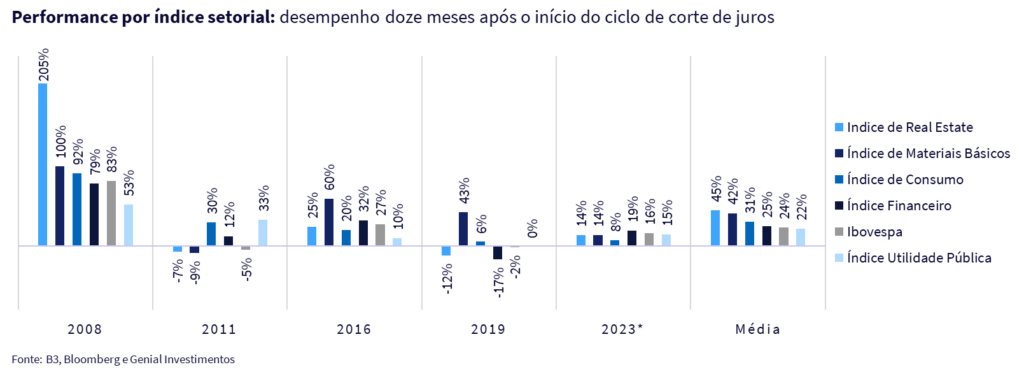

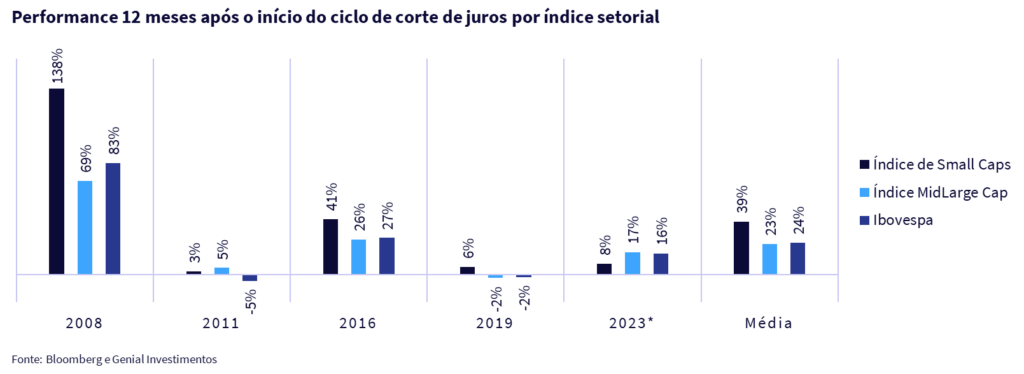

Além disso, existem empresas que se beneficiam de um cenário de crédito mais favorável. Nos últimos quatro ciclos de corte da Selic, analisando o desempenho de doze meses após o início das reduções da taxa básica de juros, vemos que na média, os setores de real estate e materiais básicos se beneficiam.

Small caps com desconto de 30% frente à média histórica

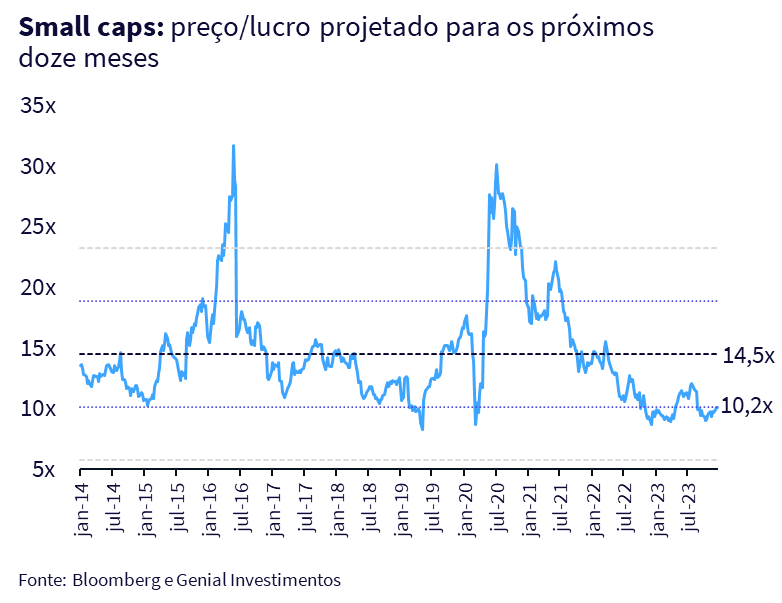

Indice de small caps, composto pelas empresas de menor capitalização da Bolsa, tem uma alta concentração em ativos locais, que historicamente se beneficiam de ciclos de afrouxamento monetário.

As small caps, empresas de menor capitalização, estão sendo negociadas a 10,2x o preço/lucro projetado para os próximos 12 meses, significativamente abaixo da média histórica de 14,5x, um desconto de 30%.

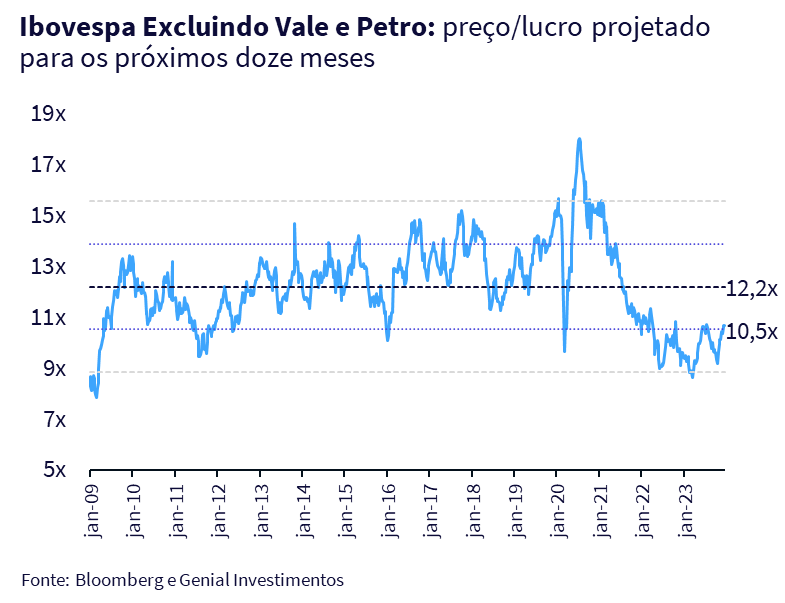

O Ibovespa apresenta um desconto de 25% sobre sua média histórica de 11x, porém ao excluir as gigantes Petrobras e Vale do cálculo, o múltiplo seria de 10,7x, ainda abaixo da média histórica, mas com um desconto bem menor, equivalente a 13%.

O jogo pode virar para as small caps?

Nos últimos cinco ciclos, 12 meses após o início das reduções da taxa básica de juros, o desempenho médio observado da classe small caps foi o melhor em termos de valorização das ações. Porém, no último, iniciado em 2023, temos observado o oposto. Empresas de maior capitalização com desempenho superior puxadas pelo retorno do investidor estrangeiro.

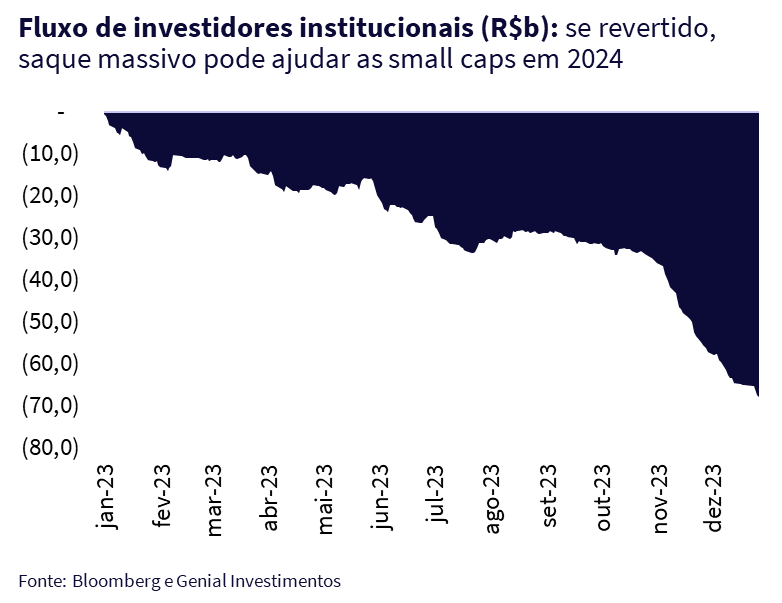

Na ponta oposta, os investidores locais sofreram com os resgates ao longo de 2023. À medida que os juros caíam, observamos os resgates diminuindo na indústria de fundos. Nesse cenário, a volta do fluxo institucional deve ser o grande driver para o desempenho dessa classe de ativos.

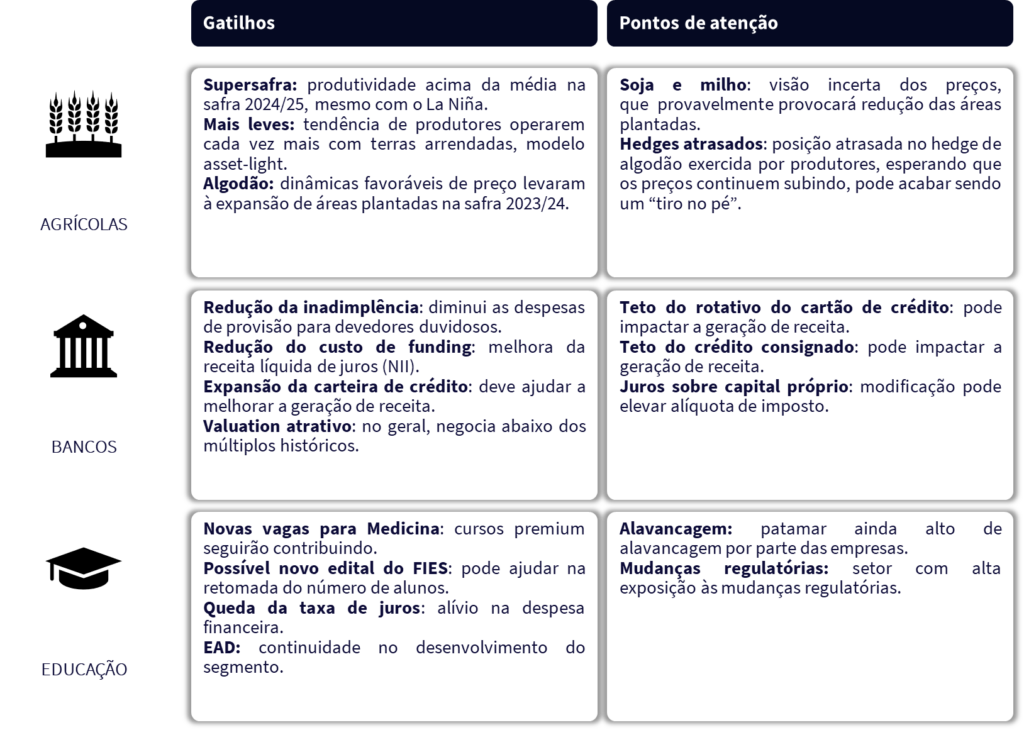

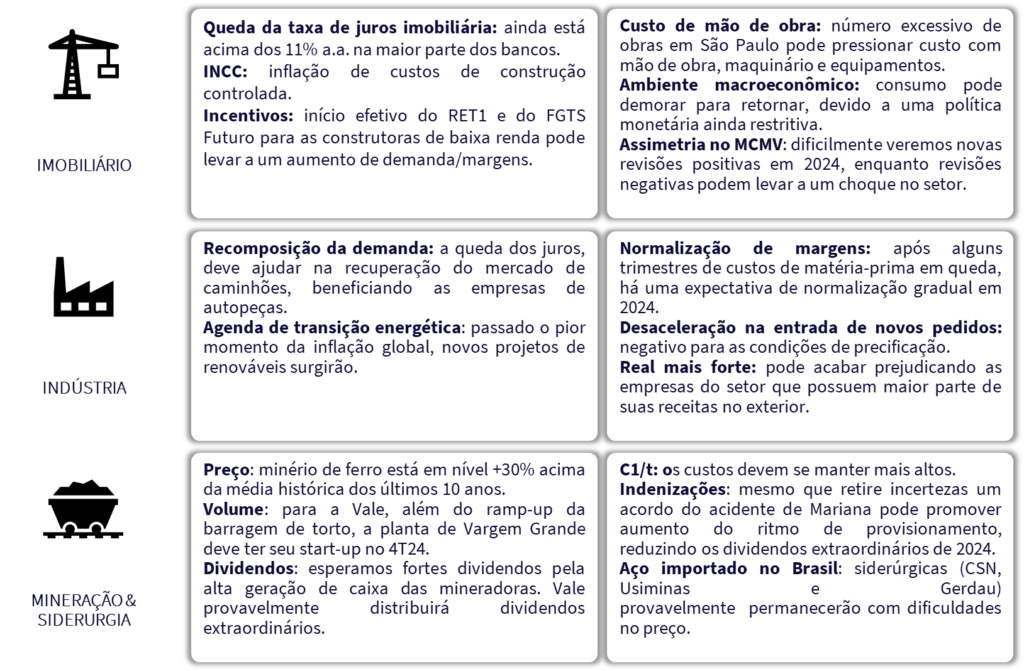

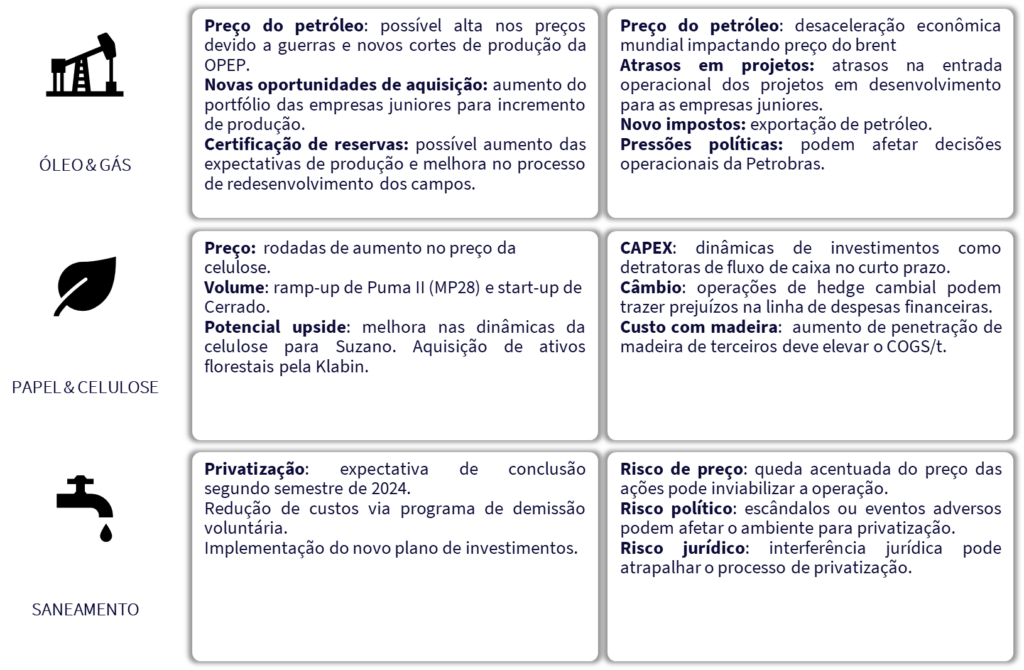

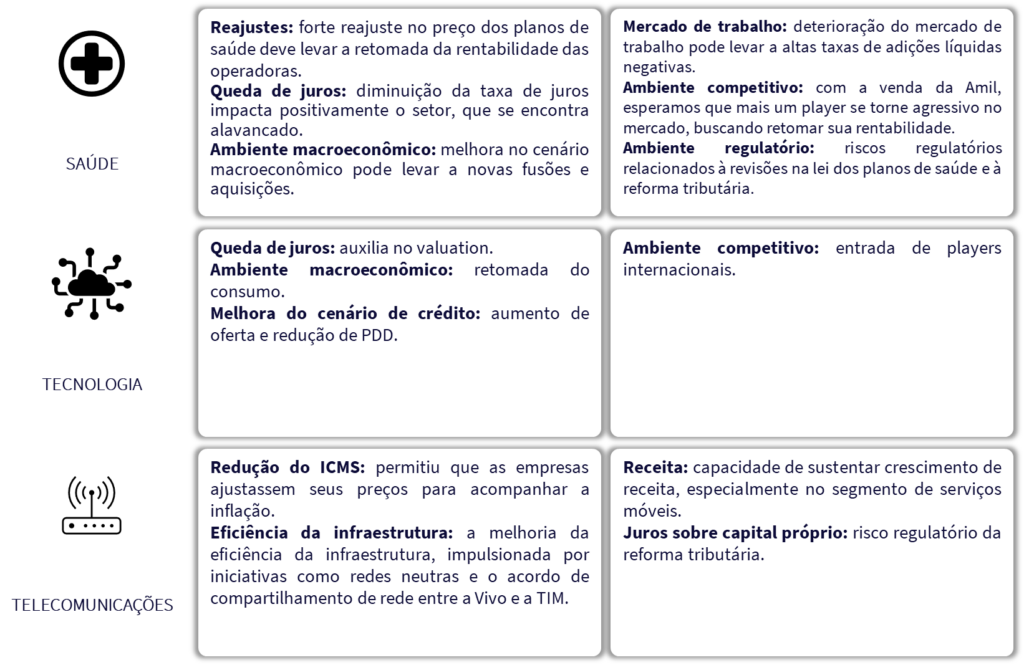

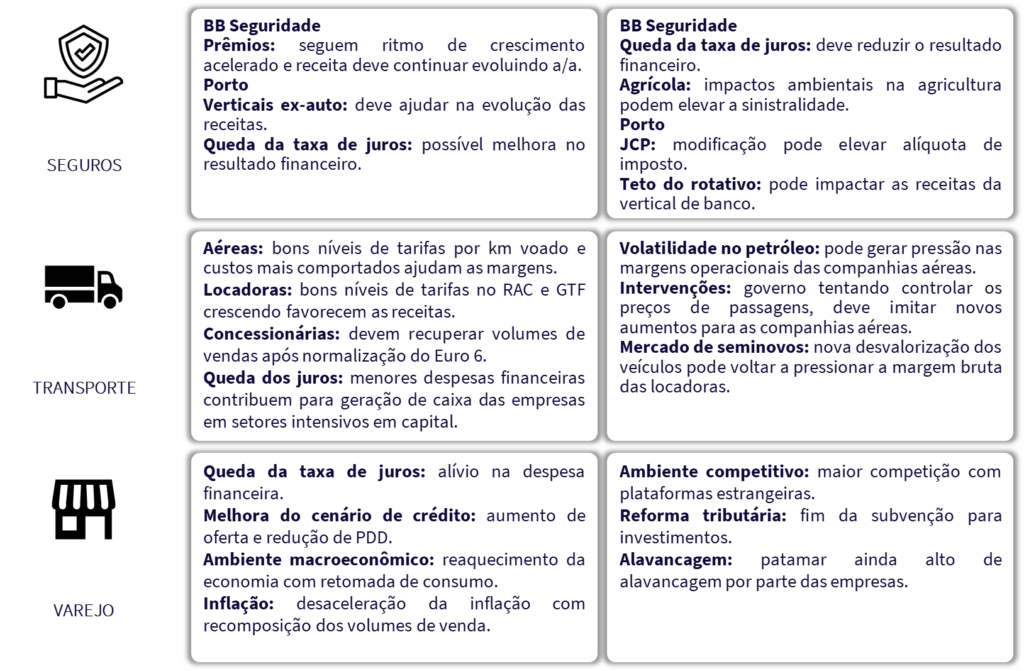

Fique atento às dinâmicas que afetarão cada um dos setores