Cenário Doméstico

Atividade Econômica

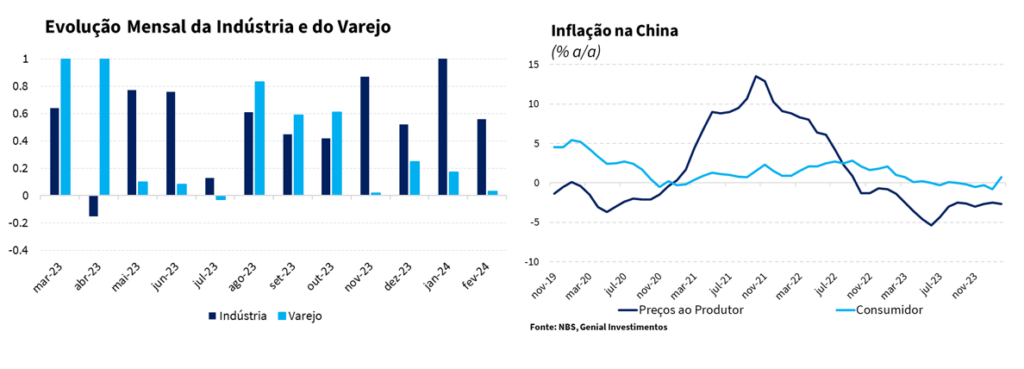

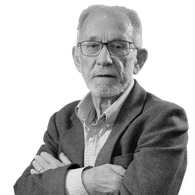

Os dados de atividade referentes ao mês de janeiro surpreenderam positivamente. Nesse sentido, as vendas no varejo apresentaram crescimento de 2,5% m/m, acima do teto das expectativas, com destaque para o desempenho positivo entre cinco dos oito grupos pesquisados. Além disso, o setor de serviços cresceu 0,7% na comparação mensal, também melhor do que as expectativas. Com este resultado, o setor de serviços encontra-se 13,5% acima do nível pré-pandemia e 0,7% abaixo da máxima histórica alcançada em dezembro de 2022. Por outro lado, a produção industrial recuou 1,6% em relação ao mês anterior, impactada negativamente pela indústria extrativa (-6,3% m/m) e pela produção de alimentos (-5,0% m/m), influenciados pela menor extração de petróleo e minério de ferro e pela menor fabricação de açúcar, respectivamente.

No que diz respeito ao mercado de crédito, com o início da flexibilização monetária, as leituras mostram resultados melhores, com destaque para a queda da taxa média de juros e da inadimplência. Além disso, vale destacar os efeitos positivos do programa do governo de renegociação de dívidas sobre a inadimplência das famílias e o comprometimento da renda com pagamento do serviço da dívida. Dessa forma, avaliamos que a melhora na saúde financeiras das famílias deve contribuir para impulsionar o consumo ao longo de 2024, sendo este o principal driver de crescimento do PIB, na ausência de uma contribuição mais positiva do setor agro e continuidade da pressão da política monetária contracionista e das incertezas econômicas sobre os investimentos.

Apesar da política monetária significativamente contracionista, o mercado de trabalho mantém-se resiliente, registrando 7,8% de taxa de desemprego, a menor taxa registrada desde o trimestre móvel encerrado em jan/15. Embora a taxa de desemprego tenha se elevado 0,2 p.p. na passagem de janeiro para fevereiro, a série após ajustes sazonais aponta para uma queda na taxa de desemprego que saiu de 7,8% no último trimestre do ano passado para 7,7% no trimestre móvel encerrado em fevereiro, reforçando a percepção de que o mercado de trabalho ainda se encontra bastante aquecido. Além disso, cabe destacar que o rendimento médio real avançou 4,3% a/a, ao passo em que a massa de rendimento real teve alta de 6,7% a/a, reforçando a percepção de aquecimento do mercado de trabalho.

Em um contexto de ganhos salariais acima da inflação e uma taxa de desemprego significativamente mais baixa que a NAIRU (9,0%), avaliamos que se por um lado a conjuntura atual o mercado de trabalho beneficia a atividade econômica no curto prazo, por outro constitui um importante fator de risco inflacionário, impondo uma maior necessidade de cautela por parte do BC. Nesse contexto, avaliamos que o Copom conduzirá cuidadosamente a política monetária a fim de garantir a convergência da inflação em direção à meta e a ancoragem das expectativas de inflação de prazos mais longos.

Dessa forma, o crescimento da massa salarial, proveniente de um mercado de trabalho aquecido, a retomada do mercado de crédito, decorrente do ciclo de flexibilização monetária, e a expansão fiscal autorizada pelo Novo Arcabouço Fiscal, sustentam a nossa perspectiva de maior resiliência da atividade econômica nos próximos meses. Entretanto, a continuidade da trajetória de contração dos investimentos acende um sinal de alerta, apontando para uma composição de crescimento inflacionária da economia, que é liderada pelo consumo das famílias sem que haja expansão da capacidade produtiva da economia. Projetamos que o PIB avance 0,5% t/t na primeira leitura de 2024 e de 1,7% no ano cheio.

Inflação e Política Monetária

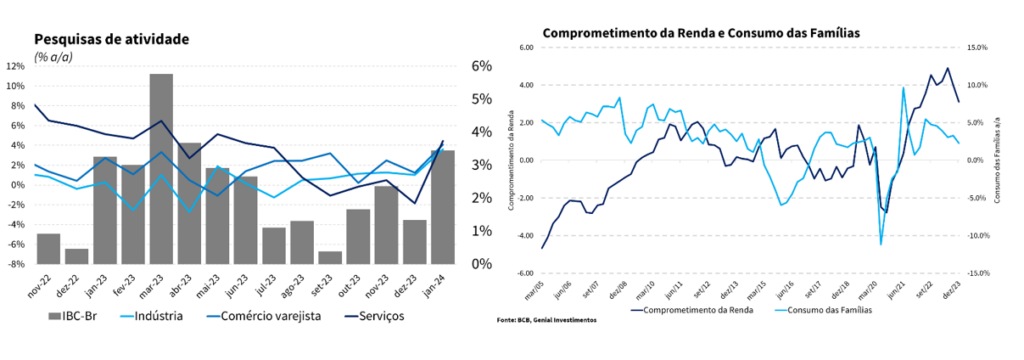

O Índice Geral de Preços recuou 0,47% m/m, acumulando deflação de 4,26% em 12 meses. Tal resultado decorre da variação de –0,77% m/m do IPA e de 0,29% m/m do IPC-M. Nesse sentido, a principal contribuição para a deflação observada no IPA-M veio de produtos industriais, enquanto os produtos agropecuários contribuíram com pressão altista no índice. Assim, o arrefecimento dos preços ao nível do produtor pode resultar em um arrefecimento da inflação ao nível do consumidor mais à frente, impondo um viés baixista para a projeção de alta de 4,00% do IGP-M em 2024. Nesse contexto, vale destacar os efeitos do arrefecimento do IGP-M sobre as contas públicas, uma vez que a arrecadação reage mais ao IGP-M e as despesas do governo são corrigidas pelo IPCA. Assim, a mudança de preços relativos entre esses dois índices de inflação deve ser um fator a mais, além da desaceleração da economia, a pressionar a arrecadação e a razão dívida/PIB em 2024.

O IPCA-15 de março apresentou variação de 0,36% m/m, pior do que as expectativas do mercado de 0,30% m/m. As surpresas altistas vieram de passagem aéreas (-9,08% m/m, ante expectativa de -20,0% m/m), serviços subjacentes (0,40% m/m, ante expectativa de 0,33% m/m) e alimentos (1,04% m/m, ante expectativa de 0,82% m/m). De maneira geral, assim como as leituras anteriores, o qualitativo foi pior do que o esperado, com destaque para serviços subjacentes e serviços intensivos em trabalho.

A resiliência dos preços dos serviços evidencia a maior dificuldade do segundo estágio de desinflação, o qual depende predominantemente do arrefecimento da demanda em vez da normalização dos gargalos de oferta. Dessa forma, o robusto vigor do consumo das famílias e a redução tanto da Formação Bruta de Capital Fixo (FBCF) quanto da Taxa de Investimento criam um risco de que pressões de demanda não encontrem respaldo na capacidade da economia brasileira de expandir sua oferta agregada. Isso pode acarretar um aumento adicional da pressão sobre os preços, intensificando as tensões inflacionárias.

Nesse contexto, diante da resiliência da atividade econômica doméstica e do aumento da incerteza externa, o Comitê optou por reduzir o horizonte do forward-guidance, abstendo-se de comprometer-se com futuros cortes além do já anunciado para a próxima reunião (50 pontos-base). Dessa forma, o cenário demanda maior flexibilidade na condução da política monetária, e as probabilidades de uma redução do ritmo para 25 pontos-base a partir da reunião de junho aumentaram substancialmente. Por fim, mantemos a projeção de 9,5% para a taxa Selic terminal, com um corte de 50 pontos-base em maio e mais três reduções de 25 pontos-base nas reuniões subsequentes.

Fiscal

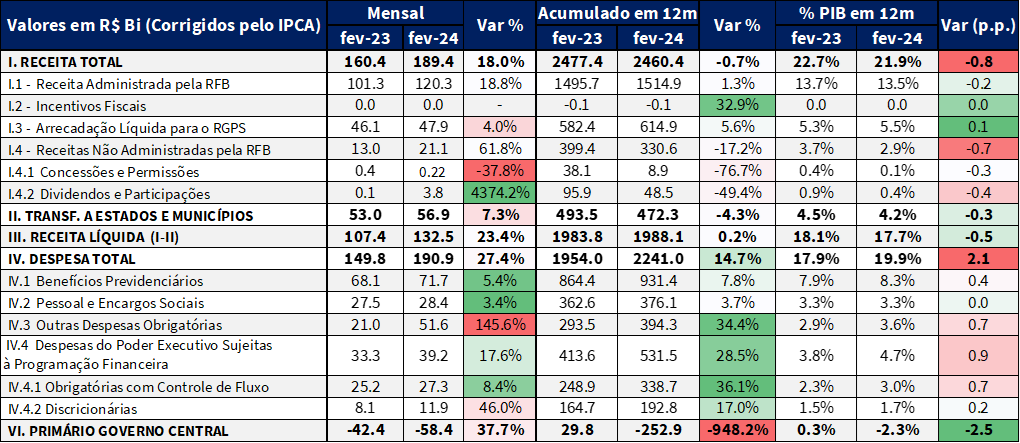

Na última semana, foi divulgado pelo Ministério do Planejamento, o primeiro relatório bimestral de receitas e despesas de 2024. Neste documento, foram apresentadas as revisões das estimativas tanto da receita quanto da despesa primária para o ano e dos principais parâmetros econômicos da economia brasileira. Nesse sentido, o relatório alterou a projeção de resultado primário da LOA de 2024 que era de superávit de R$ 9,1 bilhões (0,1% do PIB) para um déficit primário de R$ 9,3 bilhões (-0,1% do PIB), em função das revisões nas estimativas da Receita Corrente Líquida (-R$ 16,8 bi) e das Despesas Primárias (+R$ 1,6 bi). Além disso, devido à revisão de gastos, foram identificados que as despesas projetadas para o ano ultrapassariam o limite de gastos autorizados pela LC 200/2023, fazendo-se necessário o bloqueio de R$ 2,9 bilhões, equivalente à 1,42% do total das despesas discricionárias (R$ 204,4 bi).

Pelo lado das receitas, os destaques vão para as revisões baixistas nas Receitas Administradas Pela RFB (-R$ 17,7 bi), em função principalmente da redução na estimativa na arrecadação com o Imposto sobre a Renda (-R$ 37,5 bi) e na CSLL (-R$ 10,3 bi), refletindo as alterações na legislação tributária (subvenções para investimento e dedutibilidade do JCP); na receita com Exploração de Recursos Naturais (-R$ 14,5 bi), em função da revisão do preço do barril do petróleo e da taxa de câmbio; e nas Concessões e Permissões (-R$ 12,8 bi), refletindo as incertezas em torno da renegociação de contratos do setor ferroviário, cujos pagamentos podem ocorrer ao longo de 2025. Em contrapartida, a revisão altista ficou por conta da Receita Previdenciária (+R$ 8,6 bi), em função da revisão da projeção de crescimento da massa salarial, assim como pela realização da arrecadação em valores superiores aos previstos.

Entre as despesas, o incremento de R$ 1,6 bi nas estimativas em relação as da LOA 2024 refletem revisões em ambas as direções nas rubricas de gastos do governo. Entre os principais aumentos, destacam-se: Sentenças Judiciais e Precatórios (R$ 7,8 bi); Benefícios Previdenciários (R$ 5,6 bi); Créditos Extraordinários (R$ 4,1 bi); Impacto Primário do FIES (R$ 2,6 bi); e Abono e Seguro Desemprego (R$ 1,6 bi). Em contrapartida, as principais reduções foram observadas em: Apoio Financeiro a Estados e Municípios (-R$ 8,1 bi); Pessoal e Encargos Sociais (-R$ 4,6 bi); e Subsídios, Subvenções e Proagro (-R$ 1,8 bi).

Apesar da piora do resultado primário em R$ 18,4 bi em relação as estimativas da LOA 2024 e da necessidade do bloqueio de R$ 2,9 bi das despesas discricionárias, o resultado primário estimado para o ano ainda se manteve dentro da banda de tolerância da meta de primário (de -R$ 28,6 bi a R$ 28,6 bi), de modo que, não houve necessidade de alteração da meta de déficit zero neste relatório. Entretanto, ressaltamos que para os próximos relatórios, a tendência é que haja uma continua deterioração da estimativa de resultado primário para o ano, refletindo a concretização de uma arrecadação menor do que a projetada inicialmente pelo governo, sobretudo em rubricas como o CARF, programas de transação tributária, concessões e permissões e revisões no cadastro de beneficiários do INSS. Ao passo em que, esperamos que as despesas sejam revisadas para cima, em linha com a nossa expectativa de elevação dos gastos com previdenciários em função tanto do aumento do número de beneficiários quanto dos efeitos da elevação em termos reais do salário-mínimo.

Ademais, o Governo Central registrou déficit primário de R$ 58,4 bi, vindo ligeiramente melhor que o consenso de mercado (R$ 79,1 bi, Broadcast+). O resultado representou a pior leitura para o mês de fevereiro na série histórica, refletindo principalmente os efeitos da antecipação do pagamento de precatórios no montante de R$ 30,1 bi. O déficit no mês derivou da combinação entre aumentos reais de 23,7% a/a da receita líquida (R$ 25,1 bi) e de 27,4% a/a nas despesas totais (R$ 41,1 bi). Entre os destaques, cabe enumerar a forte elevação da arrecadação com o Imposto sobre a Renda (R$ 8,6 bi), com destaque para o IRRF – rendimentos do capital (R$ 4,2 bi), resultado da arrecadação decorrente da tributação de fundos de investimento exclusivos; e do aumento das receitas com a COFINS (R$ 5,8 bi), sendo explicada pela recomposição da tributação sobre o setor de combustíveis. Pelo lado das despesas, as principais contribuições, excluindo o pagamento de precatórios, ficaram por conta das despesas com o pagamento de Benefícios Previdenciários (R$ 3,7 bi), reflexo do pagamento da política de valorização do salário-mínimo e do aumento do número de beneficiários; e elevação nas despesas Discricionárias (R$ 3,7 bi), sendo principalmente explicadas pelo aumento dos gastos na função Saúde (R$ 2,7 bi).

Na nossa avaliação, a surpresa positiva na arrecadação neste início de ano permitiu que o governo mantivesse a meta de resultado primário inalterada neste primeiro relatório bimestral de receitas e despesas. Entretanto, devido a expectativa de contínua elevação dos gastos e frustração na arrecadação das medidas propostas pelo governo, acreditamos que essa manutenção do déficit zero possui apenas um caráter temporário. Dessa forma, seguimos projetando que a meta será alterada para um déficit de -0,5% do PIB no terceiro relatório bimestral de receitas e despesas primárias e que o resultado primário do governo central no ano será de déficit de 0,8% do PIB.

Cenário Externo

Estados Unidos

A terceira e última estimativa do PIB norte-americano do 4º trimestre de 2023 mostrou um crescimento anualizado de 3,4% t/t, número que superou tanto a mediana das estimativas do mercado (3,3% t/t), como a segunda prévia (3,2% t/t). Com esse resultado, o PIB registrou expansão de 2,5% em 2023, e deve se expandir 2,0% em 2024.

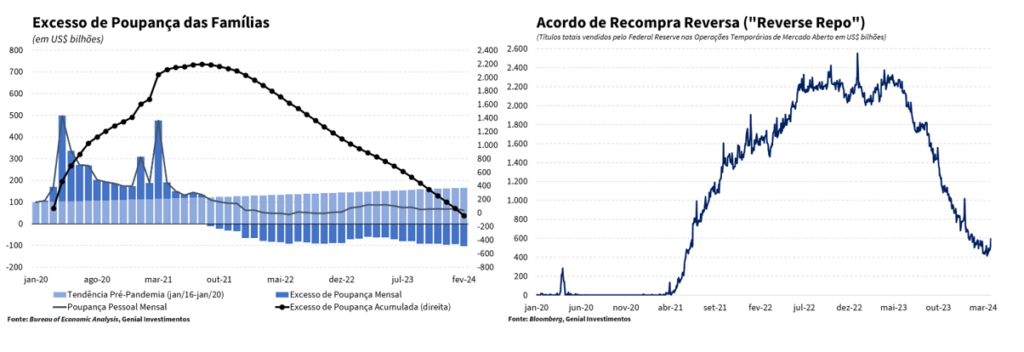

Esse resultado também já mostra alguma desaceleração da atividade econômica, tendência que deve se repetir no 1º trimestre de 2024 tanto pela sazonalidade desfavorável do inverno como pelo fim do excesso de poupança das famílias.

Já em relação ao índice de preços de gastos com consumo (PCE price index), não houve revisão em relação ao avanço anualizado de 1,8% t/t da leitura anterior. Somente o núcleo do PCE, que desconsidera alimentos e energia, que apresentou revisão na margem, saindo de 2,1% t/t para 2,0% t/t. Essa dinâmica mais favorável do PCE deve ser negativamente impactada por um índice de preços ao produtor (PPI) que apresentou surpresas altistas nesse primeiro trimestre do ano.

No âmbito da política monetária, o banco central norte-americano (Fed), através do seu presidente, Jerome Powell, destacou que mais dados ainda são necessários para a autoridade monetária concluir se as leituras piores de inflação dos meses de janeiro e fevereiro representam um “soluço” natural do processo desinflacionário, ou se esses dados são o início de um movimento de reaceleração da inflação. Também foi reforçado o momento singular (“two-sided risk”) no qual o Fed se encontra agora, o que dificulta a tomada de decisão acerca da política monetária. De um lado, há o risco de o Fed atrasar demais o início do ciclo de afrouxamento monetário, pesando negativamente sobre a atividade econômica e o emprego. Por outro, há o risco de um início prematuro do ciclo de cortes, que pode alimentar as pressões inflacionárias ainda existentes, voltando a alimentar o processo de alta dos preços. A maior dificuldade do Fed no momento consiste em calibrar a política monetária a esses dois riscos.

No tocante ao balanço do Fed, a meta de longo prazo é que ele seja composto apenas de treasuries (títulos do governo norte-americano), não possuindo mais MBS (títulos garantidos por hipotecas). No intuito de evitar turbulências de mercado, principalmente no que diz respeito a demanda por reservas, o Fed pretende desacelerar o ritmo de redução do seu balanço “razoavelmente em breve”. A avaliação constante das condições do mercado monetário é crucial para evitar que se repita o ocorrido em 2019, quando a redução excessiva da liquidez por conta da redução da carteira de títulos no balanço do Fed forçou a autarquia a voltar a injetar dinheiro do mercado de acordos de recompra (repo).

Diferentemente do início desse ciclo em 2022, quando o Fed interrompeu o “quantitative easing” (QE) antes de dar início ao movimento de alta de juros, o “quantitative tightening” (QT), ainda que reduzido, deve coexistir com o começo do processo de corte de juros. Pela percepção de que o Fed estava “atrás da curva” quando iniciou o processo de alta de juros, não fazia sentido ter dois instrumentos da política monetária agindo em direções contrárias (com o QE afrouxando e a alta de juros apertando as condições financeiras). Já agora, com as expectativas de inflação ainda desancoradas e com a inflação corrente ainda rodando em patamar acima da meta de 2,0%, é mais prudente iniciar o ciclo de corte de juros com a manutenção de uma medida (QT) que não permita que as condições financeiras afrouxem demais.

Zona do Euro

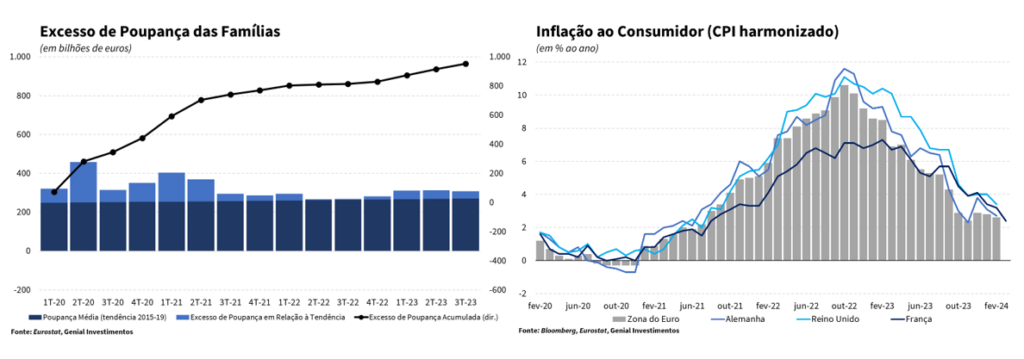

Dos três itens (lucros, salários e produtividade) que são cruciais para o comportamento da inflação, dois devem continuar contribuindo para o processo de desinflação. O fato de as famílias europeias ainda estarem receosas de aumentarem os gastos, com os recursos sendo guardados na forma de poupança precaucional, tem feito com que o excesso de poupança ainda se encontre em elevação, contribuindo para a falta de demanda interna. Com a demanda mais fraca, as firmas tendem a segurar os reajustes dos produtos, pressionando os lucros. Já pelo lado dos salários, a forte desaceleração do custo do trabalho na passagem do terceiro para o quarto trimestre de 2023 (3,4% a/a, ante 5,0% a/a) deve reduzir a concessão de aumentos salariais por parte das empresas.

Essas configuram boas notícias para o Banco Central Europeu (BCE), que havia destacado tanto uma espiral “preço-lucro” como uma espiral “preço-salário” como fatores de risco para a inflação. Contudo, apesar dessas notícias positivas na seara inflacionária, quando o processo de queda de juros eventualmente tiver início em meados do verão europeu, o BCE não deverá ser capaz de se comprometer com uma trajetória específicas de cortes de juros como no caso do Banco Central brasileiro quando iniciou o ciclo de afrouxamento monetário.

Na seara fiscal, as preocupações acerca das finanças públicas nos principais países europeus aumentaram após déficits acima do esperado em 2023. Com resultados negativos expressivos no ano passado, muitos países podem se ver forçados a empreenderem um ajuste fiscal mais forte do que o planejado em 2024, pesando sobre a já combalida economia europeia, adiando, assim, ainda mais a tão aguardada recuperação econômica. Essa maior austeridade fiscal pode ocorrer tanto na Alemanha como na Itália. Já na França, embora o déficit nas contas públicas de 5,5% do PIB tenha ficado acima da meta de 4,9%, ele apresenta uma composição mais favorável, tendo sido causado muito mais por quebras nas receitas do que por aumento das despesas. Ainda assim, a tarefa de diminuir o déficit é desafiadora, com a estabilização da dívida configurando um esforço ainda mais notável.

China

No início de março, durante o 14º Congresso Nacional do Povo, o governo chinês anunciou a meta de crescimento para o ano de 2024 que será de cerca de 5,0%. Embora o anúncio tenha vindo em linha com as nossas expectativas e as de mercado, os números apresentados pela economia chinesa neste início de ano sinalizam que o cumprimento da meta será uma tarefa desafiadora, demandando um maior suporte por parte do governo para impulsionar a confiança doméstica abalada pela crise imobiliária.

Nesse sentido, os dados de atividade divulgados referentes ao período que engloba os meses de janeiro e fevereiro, deram sinais mistos sobre a economia neste início de ano. Por um lado, a produção industrial avançou 7,0% a/a em relação ao mesmo período do ano anterior, acelerando em relação aos 6,8% a/a observados em dezembro e acima do consenso de mercado de 6,8% a/a. Na mesma direção, os investimentos em ativos fixos apresentaram expansão de 4,2% a/a no acumulado dos dois primeiros meses do ano, significativamente acima do ritmo de expansão de 3,0% em 2023 e superou a mediana das projeções de mercado de 3,2% a/a.

Cabe destacar que para o primeiro, parte significativa da expansão nos dois primeiros meses do ano refletiu as significativas altas observadas nas aberturas de produção de equipamentos eletrônicos (15,0% a/a) e de automóveis (10,0% a/a), sugerindo que a indústria de veículos elétricos segue impulsionando o setor. No que diz respeito aos investimentos, o bom desempenho no mês foi liderado, principalmente pelos investimentos estatais, que avançaram 7,3% a/a, ao passo em que os investimentos privados expandiram 0,4% a/a, registrando a primeira alta desde abril de 2023. Os investimentos ficaram concentrados em investimentos na indústria manufatureira (9,4% a/a) e em infraestrutura (6,3% a/a), refletindo os efeitos das políticas direcionadas do governo, que compensaram a queda de 9,0% a/a nos investimentos imobiliários.

Em contrapartida, as vendas no varejo avançaram 5,5% a/a nos primeiros meses do ano, ante expansão de 7,4% a/a em dezembro e vindo abaixo do consenso de alta de 5,6% a/a. Vale ressaltar que o desempenho do varejo veio aquém do esperado, mesmo diante do período sazonal do ano novo lunar, que geralmente é acompanhado por uma alta do consumo. A alta de 5,5% a/a no período foi impulsionada pelos serviços, sobretudo de alimentação e hospedagem que avançaram 12,5% a/a, ao passo em que as vendas de bens avançaram apenas 4,6% a/a, desacelerando em relação ao ritmo médio de expansão de 5,8% a/a em 2023. Dessa forma, apesar dos números acima do esperado na indústria e dos investimentos, os dados ainda sugerem que a demanda doméstica segue anêmica, em linha com o baixo nível de confiança das famílias.

Os dados de inflação corroboram esta análise. Embora o índice de preços ao consumidor tenha avançado 0,7% a/a em fevereiro, interrompendo uma sequência de quatro meses consecutivos de deflação e acima do consenso de mercado (0,3% a/a), uma leitura mais detalhada sinaliza que este movimento não representa necessariamente uma reversão da trajetória, visto que a alta no mês foi teve como principais drivers aberturas ligadas ao período festivo do ano novo lunar, sobretudo a abertura de turismo que apresentou alta de 23,1% a/a e alimentos que saiu de deflação de 5,9% a/a em janeiro para uma deflação de 0,9% a/a em fevereiro. Em contrapartida, o índice de preços ao produtor (PPI), que tende a ser menos afetado pelo período festivo, apresentou deflação de 2,7% a/a em fevereiro, aprofundando o recuo observado no mês imediatamente anterior (-2,5% a/a) e abaixo do consenso de mercado de -2,5 % a/a. Dessa forma, avaliamos que com o fim do período festivo, a tendência é que a inflação volte para o terreno negativo, ficando em linha com a evolução mais recente do PPI.

Os sinais de fraqueza ainda presentes nos dados reforçam a percepção de que os cortes de juros anunciados em fevereiro, de 25 bps na taxa de empréstimo de 5 ano (5 year loan prime rate) e de 5 bps na taxa de empréstimo de 1 ano (1 year loan prime rate), ainda não são suficientes para que a economia atinja a meta de crescimento ao redor de 5,0% no ano. Nesse sentido, seguimos projetando que o governo reduza a taxa básica de juros de 1 ano (MLF) em 30 bps a partir do segundo trimestre e, adicionalmente, corte a taxa de compulsório em mais 25 bps durante o segundo semestre. Nesse contexto, nossas estimativas apontam para um crescimento de 4,5% em 2024, desacelerando em relação ao ritmo observado em 2023, de 5,2%.