Cenário Doméstico

Atividade Econômica

O PIB da economia brasileira cresceu 2,9% em 2023 em relação a 2022. Um número bem acima das projeções dos analistas no início do ano, mas um pouco abaixo das projeções tanto da média dos analistas (3,0%) quanto do governo (3,2%) no final de 2023. Na nossa avaliação, o bom desempenho da atividade econômica refletiu os desempenhos positivos dos serviços e da agropecuária pela ótica da oferta, ao passo em que o consumo das famílias e as exportações lideraram o crescimento pelo lado da demanda. Apesar do robusto crescimento no ano, a leitura do 4ºtrimestre confirmou nossa expectativa de desaceleração da economia brasileira ao longo do segundo semestre, refletindo o esgotamento das contribuições advindas do setor agro e o efeito do cenário macroeconômico ainda adverso sob o consumo das famílias. Com este resultado, mantivemos nossa estimativa para o crescimento em 2024 de 1,4%, que segue mais conservadora do que o consenso do mercado (1,8%), refletindo a nossa expectativa de continuidade do movimento de queda tanto da FBCF e da taxa de investimento quanto de uma contração de 3,0% do PIB da agropecuária, em função dos prognósticos de safra mais negativos divulgados nos últimos meses.

No que diz respeito ao mercado de crédito, com o início da flexibilização monetária, as leituras mostram resultados melhores, com destaque para a queda da taxa média de juros e da inadimplência. Além disso, vale destacar os efeitos positivos do programa do governo de renegociação de dívidas sobre a inadimplência das famílias e o comprometimento da renda com pagamento do serviço da dívida. Dessa forma, avaliamos que a melhora na saúde financeiras das famílias deve contribuir para impulsionar o consumo ao longo de 2024, sendo este o principal driver de crescimento do PIB, na ausência de uma contribuição mais positiva do setor agro e continuidade da pressão da política monetária contracionista sobre o investimento.

Apesar da política monetária significativamente contracionista, o mercado de trabalho mantém-se resiliente, registrando 7,6% de taxa de desemprego, a menor taxa registrada desde o trimestre móvel encerrado em jan/15. Embora a taxa de desemprego tenha se elevado 0,2 p.p. na passagem de dezembro para janeiro, a série após ajustes sazonais aponta para uma queda na taxa de desemprego que saiu de 7,8% no último trimestre do ano passado para 7,7% no trimestre móvel encerrado em janeiro, reforçando a percepção de que o mercado de trabalho ainda se encontra bastante aquecido. Além disso, o rendimento médio real habitual cresceu 1,6% na comparação trimestral, enquanto a massa de rendimento real habitual avançou 2,1% no mesmo período. Tal resultado reflete, na nossa avaliação, os efeitos da expansão da população ocupada e o aumento do rendimento médio em um contexto de maior formalização do mercado de trabalho.

Em um contexto de ganhos salariais acima da inflação e uma taxa de desemprego mais baixa que a NAIRU (9,0%), avaliamos que se por um lado a conjuntura atual o mercado de trabalho beneficia a atividade econômica no curto prazo, por outro impõe uma maior cautela ao BC, que deverá atuar cuidadosamente a fim de evitar que haja um repique na dinâmica inflacionária, sobretudo de serviços.

Dessa forma, o crescimento da massa salarial, proveniente de um mercado de trabalho aquecido, a retomada do mercado de crédito, decorrente do ciclo de flexibilização monetária, e a expansão fiscal autorizada pelo Novo Arcabouço Fiscal, sustentam a nossa perspectiva de maior resiliência da atividade econômica nos próximos meses. Entretanto, a continuidade da trajetória de contração dos investimentos acende um sinal de alerta, apontando para uma composição de crescimento inflacionária da economia, que é liderada pelo consumo das famílias sem que haja expansão da capacidade produtiva da economia. Projetamos que o PIB avance 0,2% t/t na primeira leitura de 2024 e de 1,4% no ano cheio.

Inflação e Política Monetária

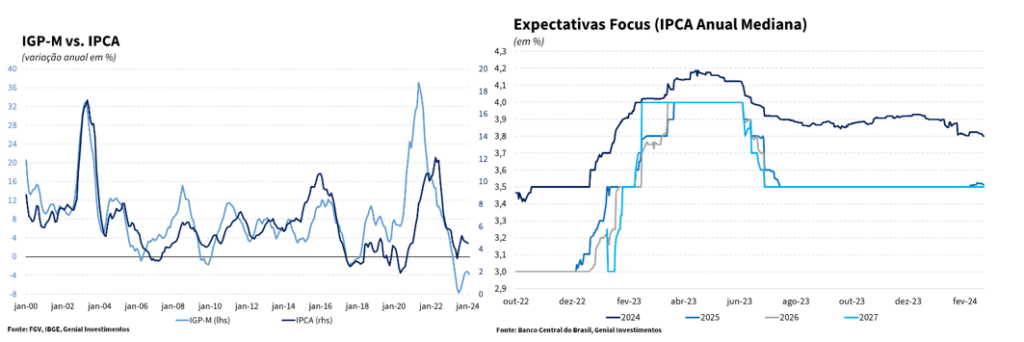

O Índice Geral de Preços recuou 0,57%, acumulando deflação de 3,76% em 12 meses. Tal resultado decorre da variação de –0,90% do IPA e de 0,53% do IPC-M. A principal contribuição para a deflação observada no IPA-M veio de produtos agrícolas apesar do preço dos produtos industriais também terem arrefecido bastante. Assim, o arrefecimento dos preços ao nível do produtor pode resultar em um arrefecimento da inflação de alguns alimentos ao nível do consumidor mais à frente, impondo um viés baixista para a projeção de alta de 4,00% do IGP-M em 2024. Nesse contexto, vale destacar os efeitos do arrefecimento do IGP-M sobre as contas públicas, uma vez que a arrecadação reage mais ao IGP-M e as despesas do governo são corrigidas pelo IPCA. Assim, a mudança de preços relativos entre esses dois índices de inflação deve ser um fator a mais, além da desaceleração da economia, a pressionar a arrecadação e a razão dívida/PIB em 2024.

Embora o IPCA-15 de fevereiro tenha apresentado variação de 0,78%, melhor do que as expectativas do mercado de 0,83%, a composição, com destaque para serviços subjacentes e intensivos em trabalho, apresentou resultado negativo. Além disso, o índice de difusão recuou para 60,5%, ante 67% em janeiro. Por outro lado, o comportamento positivo do grupo de serviços (variação de 1,13%, ante expectativa de 1,17%) está relacionado com o comportamento benigno de passagens aéreas. Por último, outros itens que repetem a variação do IPCA-15, entre eles mão-de-obra, aluguel e condomínio apresentaram comportamento mais positivo.

O preço dos serviços voltando a ficar pressionados antes que o processo de desinflação se concretizasse evidencia os riscos de um processo que esperávamos que só se materializasse em 2024, mas que já pôde ser observado no final de 2023. Com o forte vigor do consumo das famílias e com a queda forte tanto da Formação Bruta de Capital Fixo (FBCF) como da Taxa de Investimento, criou-se um terreno fértil para que pressões de demanda não encontrassem respaldo na capacidade da economia brasileira expandir a sua oferta agregada, o que, em última instância, resulta em mais pressão sobre os preços.

Contudo, a despeito de tudo isso, ainda há espaço para o Banco Central continuar o atual ciclo de afrouxamento monetário no ritmo atual de 50 pontos-base, devido à melhora da dinâmica da inflação corrente, sobretudo dos componentes mais inerciais. Avaliamos que o Copom deve encerrar o atual ciclo de cortes em um patamar acima do projetado pelo mercado, em 9,5% a.a., refletindo os riscos de repique inflacionário em um contexto de mercado de trabalho aquecido e expansão de políticas fiscais. No que diz respeito à inflação, projetamos que o IPCA encerre 2024 em 4,1% no acumulado em 12 meses.

Fiscal

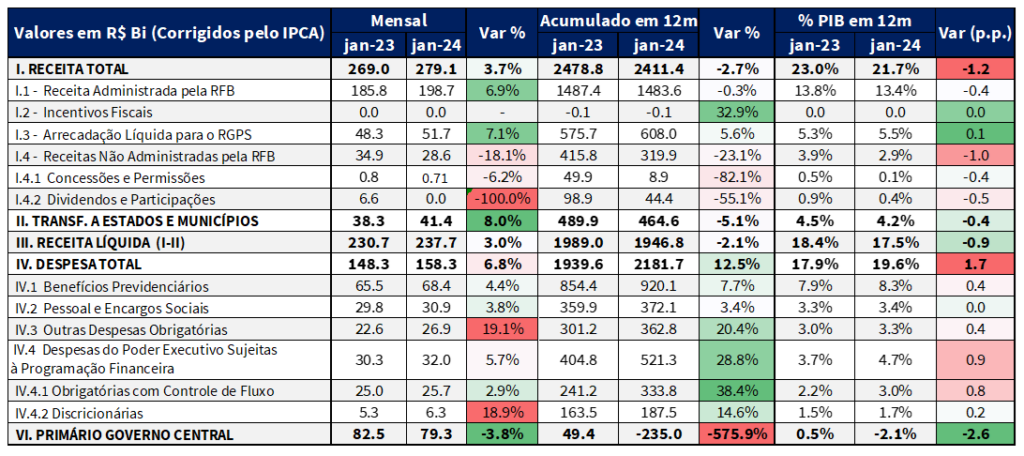

O Governo Central registrou superávit primário de R$ 79,3 bilhões, vindo ligeiramente melhor que o consenso de mercado (R$ 79,1 bilhões, Broadcast+), frente a um superávit de R$ 78,9 bilhões no mesmo mês do ano anterior. O resultado positivo no mês decorreu, principalmente da elevação da arrecadação com a Cofins (R$ 6,5 bilhões), devido à recomposição parcial da tributação sobre os combustíveis; aumento da arrecadação líquida para o RGPS (R$ 3,4 bilhões), em linha com a dinâmica favorável observada no mercado de trabalho; e da elevação da arrecadação com o Imposto sobre a renda (R$ 2,7 bilhões), com destaque para o IRRF – rendimentos do capital (R$ 2,3 bilhões), resultado da arrecadação decorrente da tributação dos fundos de investimento exclusivos. Esses números mais positivos compensaram a queda de R$ 6,6 bilhões na arrecadação com Dividendos e participações, resultante do recebimento de dividendos e JCP da Petrobras em jan/23, sem contrapartida no mesmo mês de 2024.

Os números apontam para uma arrecadação mais forte do governo central nesse início de ano, se beneficiando da aprovação do PL 4.173/23 que alterou as regras sobre a tributação de fundos exclusivos e de renda obtida no exterior por meio de offshores. O superávit de R$ 79,3 bilhões superou a projeção da programação orçamentária para o mês em cerca de R$ 12,0 bilhões, possibilitando que o governo acomode eventuais frustrações de receita nos próximos meses. Além disso, cabe destacar que o bom desempenho de janeiro também beneficia o governo ao possibilitar o adiamento das discussões em torno da mudança das metas de resultado primário estipuladas para o ano corrente e os próximos.

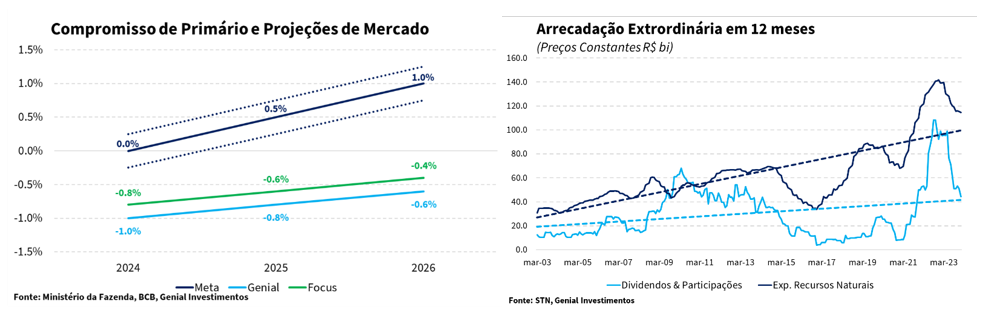

Apesar do número de janeiro impor um viés baixista para a nossa projeção inicial de déficit primário do governo central de 1,0% do PIB, avaliamos que esta é apenas a primeira leitura do ano e, dessa forma, não é possível extrapolar se os números de janeiro representam uma mudança positiva na trajetória de receitas para o ano. Além disso, uma parte significativa do pacote aprovado no ano passado de aumento de arrecadação depende de receitas provenientes de julgamentos no Carf e em operações envolvendo incentivos ou benefícios fiscais no âmbito do ICMS, que possuem um elevado grau de incerteza em sua concretização devido à possibilidade de judicialização dos temas. Dessa forma, será importante acompanhar a evolução das receitas provenientes dessas rubricas para determinar efetivamente o desempenho das contas públicas em 2024.

Para os próximos anos, avaliamos que o cenário se mostra mais adverso, em função do esgotamento de medidas de arrecadação (tributação do estoque de casos pendentes de decisão no Carf, tributação de rendimentos passados de fundos exclusivos e offshores, e licenças para empresas de apostas, por exemplo), que terão a maior parte de suas receitas restritas apenas ao ano de 2024. Dessa forma, será necessário que o governo busque por novas fontes de arrecadação para evitar que haja deterioração dos resultados primários a partir de 2025. Entretanto, dada a elevada carga tributária brasileira e resistência por parte dos políticos em reverter gastos tributários, sabemos que esta não será uma tarefa fácil.

Em suma, diante dos riscos de não concretização de receitas em 2024 e de queda da arrecadação de 2025 em diante, o nosso cenário base ainda é de alteração linear das metas de resultado primário desses anos em -0,5 p.p., tornando o ajuste fiscal ainda mais lento.

Cenário Externo

Estados Unidos

Apesar da segunda prévia do PIB norte-americano do 4º trimestre de 2023 ter promovido uma revisão negativa de 0,1 p.p. na métrica trimestral anualizada de crescimento (3,2% t/t, ante 3,3% t/t), a inflação trimestral medida pelo PCE sofreu revisões altistas. A despeito disso, a medida de inflação favorita do Fed (Banco Central norte-americano) continuou a rodar em patamares condizentes com a meta de inflação de 2,0% ao ano.

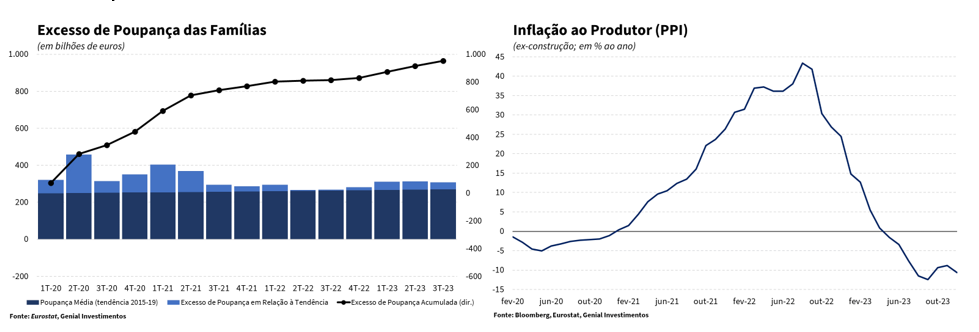

Em termos de atividade, temos que o fato de o excesso de poupança estar muito próximo do fim deve levar a uma desaceleração da economia norte-americana na virada do 1º para o 2º trimestre desse ano, permitindo também um arrefecimento tanto dos núcleos como da inflação de serviços.

Na ponta, os dados de inflação surpreenderam negativamente tanto a nível do produtor como a nível do consumidor. A alta do Índice de Preços ao Produtor (PPI) ficou concentrado no setor de serviços, visto que o segmento dos bens continua a se beneficiar do fato de que a China ainda exporta deflação. Já no Índice de Preços ao Consumidor (CPI), a frustração da última leitura pode ser atribuída ao índice de habitação (“shelter”) que continuou em alta e registrou alta mensal expressiva.

No âmbito da política monetária, o banco central norte-americano (Fed) segue com o seu esforço de tentar conter as expectativas excessivamente otimistas do mercado acerca do início do ciclo de corte de juros. Na Ata do Comitê Federal de Mercado Aberto (FOMC) relativa à reunião de janeiro os diretores do Fed ressaltaram que os riscos de uma flexibilização rápida da política monetária se sobrepõem aos riscos de promover um aperto monetário excessivo que aumente as chances de ocorrência de uma recessão. Por trás disso está o fato que os dirigentes enxergam possibilidade substancial que o progresso contra a inflação fique estagnado. Nesse sentido, continuamos apostando na reunião de junho como sendo a mais provável para o início do ciclo de afrouxamento monetário. De modo geral, temos que o Fed ainda se depara com sinais mistos, o que recomenda cautela na condução da política monetária.

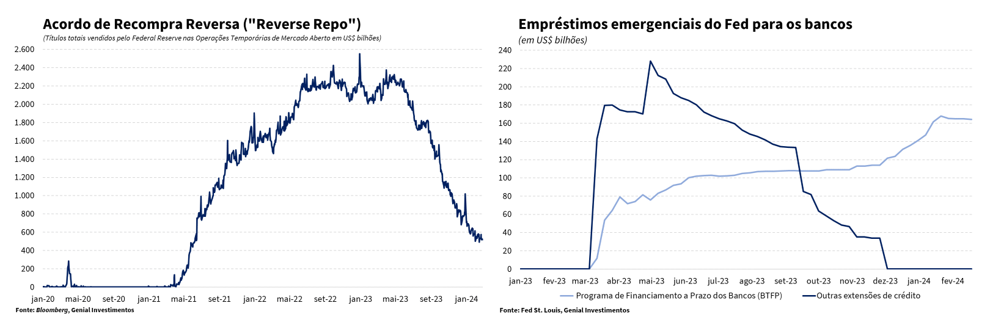

Já no tocante as discussões envolvendo o fim da política de “quantitative tightening” (QT), vale destacar que, apesar de não ser fator impeditivo, faz mais sentido em termos de política monetária o Fed interromper o processo de redução do seu balanço antes de dar início ao processo de corte de juros. No entanto, uma estratégia do Fed para não deixar as condições financeiras afrouxarem muito quando o ciclo de cortes começar pode ser a de justamente dar continuidade a redução do seu balanço mesmo após o início dos cortes de juros.

Por fim, vale mencionar o crescente risco que o endurecimento das sanções ocidentais contra a Rússia representaria para a hegemonia do dólar norte-americano no mercado financeiro internacional. Na reunião do G20, a secretária do Tesouro americano, Janet Yellen, sugeriu que se utilizasse os ativos russos congelados (cerca de US$ 300 bilhões) em benefício da Ucrânia. Tal proposta também foi apoiada por muitas autoridades de finanças da União Europeia. Se os Estados Unidos estão cada vez mais dispostos a utilizar o dólar como “arma política” contra países que adotem alguma posição contrária aos seus interesses, a reação será questionar a credibilidade das moedas dos Estados Unidos e da União Europeia e tentar desenvolver moedas alternativas para financiar o comércio internacional e manter as reservas cambiais. A tentativa de países rivais de desenvolverem um sistema internacional de finanças descentralizadas que permita alguma blindagem contra ativismos políticos já configura um passo nessa direção.

A decisão de congelar os ativos russos devido à invasão da Ucrânia, parece já estar gerando fuga de poupança destas moedas. Existem sintomas bastante fortes de que a China já vendeu mais de US$ 1 trilhão de suas reservas em títulos do tesouro americano e trocou por ouro e outras commodities. Além disso, parte crescente do comércio russo já está se dando em moeda nacional (rublo) e em moeda chinesa (yuan), com uma rápida e significativa perda de participação do dólar. É um equívoco dos formuladores de política econômica dos EUA agirem como se o dólar não tivesse moedas rivais a altura no cenário global. A moeda chinesa vem se apresentando como uma alternativa cada vez mais viável para o comércio, principalmente entre os países do “sul global” que já tem o país asiático como o seu principal parceiro comercial.

Zona do Euro

Apesar dessa perspectiva ainda negativa para o primeiro semestre desse ano, o pior já parece ter ficado para trás. As prévias de fevereiro dos Índices dos Gerentes de Compras (PMI) foram puxadas para cima por conta de um avanço acima do esperado do setor de serviços. O resultado do PMI composto só não foi melhor porque o setor industrial continuou a apresentar um resultado decepcionante, muito por conta da contração da produção industrial na Alemanha, maior economia da Zona do Euro.

Esse ponto tem sido um dos maiores fatores impeditivos para um melhor desempenho econômico do bloco europeu. A outrora pujante economia alemã vem sofrendo com os custos altos da energia e com a maior concorrência enfrentada pelas suas exportações no mercado internacional, principalmente com a China. Por outro lado, a França emergiu como uma surpresa positiva, não sendo tão impactada pela alta dos preços da energia pelo fato da matriz energética francesa ser muito mais baseada em energia nuclear, fonte que a Alemanha veio optando por abrir mão com a desativação de muitas usinas desde o acidente nuclear de Fukushima no Japão em 2011. A recuperação econômica francesa segue na esteira de um melhor resultado do setor de serviços.

O maior vigor do setor de serviços europeu tem contribuído para manter o desemprego próximo das mínimas históricas devido ao fato de muitos segmentos serem intensivos em mão de obra. Esse fato contribui tanto para manter os reajustes salariais pressionados como para frear a desinflação ao consumidor. Os recursos acumulados continuam não indo para gastos e sendo guardados na forma de poupança precaucional, o que tem feito com que o excesso de poupança das famílias ainda se encontre em elevação, contribuindo para a falta de demanda interna.

Na seara inflacionária, o processo de desinflação continua surpreendendo positivamente, mas pode vir apresentar surpresas negativas nos próximos meses. Apesar de ter continuado ao nível do consumidor, a velocidade da desinflação de segmentos importantes como núcleo e serviços já se reduziu consideravelmente. Ao nível do produtor os sinais são mais encorajadores, aprofundando ainda mais deflação. A manutenção do Índice de Preços ao Produtor (PPI) no terreno contracionista continua a fornecer um vento favorável para o processo de desinflação dos preços ao nível do consumidor, reduzindo o espaço de repasses.

Já as declarações dos dirigentes do Banco Central Europeu (BCE) continuaram a se dar num tom mais cauteloso, de modo a frear as apostas excessivamente otimistas do mercado acerca do início dos cortes de juros. Esse posicionamento do BCE tem dado suporte ao euro frente ao dólar. Com isso, a autoridade monetária europeia agora só deve iniciar o ciclo de afrouxamento monetário depois do Fed, esperando o seu homólogo norte-americano inaugurar o processo de queda de juros. Contudo, um ponto que pode atrapalhar esse cronograma é caso os dirigentes do BCE coloquem os interesses dos seus respectivos países à frente dos do bloco e formem uma ala “dovish” majoritária que pressione para que o corte nas taxas de juros ocorra antecipadamente. Até agora, a presidente Christine Lagarde vem conduzindo bem o processo ao manter uma maioria mais “hawkish” que ainda advoga a favor de uma maior cautela na condução da política monetária. Tal condução do processo por parte da presidência não é vista no caso do Banco da Inglaterra (BoE). Apesar de manter os juros estáveis em 5,25% ao ano na reunião de fevereiro conforme apontava o consenso de mercado, a decisão passou longe de ser unânime. Dentre os nove membros que compõe o Comitê de Política Monetária (MPC), seis votaram pela estabilidade, dois por uma alta adicional de 0,25 p.p. e um pelo início do corte de juros em 0,25 p.p, em um episódio que levantou dúvidas sobre condução da política monetária por parte do presidente do banco central inglês.

China

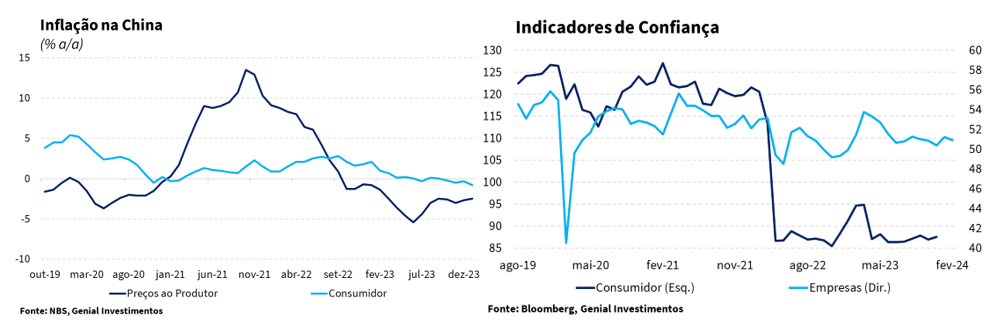

Apesar do início de um novo ano vir sempre acompanhado de novas esperanças, os sinais primeiros sinais observados da economia chinesa reforçam a percepção de que os velhos fantasmas de 2023 devem continuar assombrando a economia ao longo de 2024. O baixo nível de confiança das famílias, a crise no setor imobiliário e uma demanda externa anêmica seguirão atuando como os principais vilões dessa novela.

A divulgação dos dados de inflação do mês de janeiro ilustra bem esse diagnóstico ainda negativo. No acumulado em 12 meses, o índice de preços ao consumidor (CPI) registrou a maior contração desde set/09, período marcado pela crise financeira global. Além disso, o índice de preços ao produtor (PPI) registrou deflação pelo décimo sexto mês consecutivo. Ambas as leituras reforçam a percepção de uma demanda anêmica, reflexo da baixa confiança doméstica e redução da demanda global, que demandará maiores estímulos ao longo do ano para que se atinja a meta de crescimento anual que deverá novamente ser de 5,0%.

Nesse sentido, o Banco Central chinês anunciou em fevereiro os cortes de 25 bps na taxa de empréstimo de 5 anos (5 year loan prime rate) e de 5 bps na taxa de empréstimo de 1 ano (1 year loan prime rate), a fim de estimular a economia que já iniciou o ano dando sinais de fraqueza. Entretanto, avaliamos que esse movimento por si só não será capaz de reverter o jogo, demandando que haja mais estímulos à frente, principalmente de estímulos fiscais que, na nossa avaliação, serão fundamentais para promover a recuperação da confiança local e, consequentemente, do consumo das famílias. Dessa forma, seguimos com a projeção de que o governo reduza a taxa básica de juros de 1 ano (MLF) em 30 bps e, adicionalmente, corte a taxa de compulsório em mais 25 bps ao longo deste ano.

No curto prazo, esperamos que os números de atividade apontem para uma ligeira recuperação da economia, apesar disso, avaliamos que este movimento não representa uma reversão de trajetória, sendo apenas um efeito transitório do feriado do ano novo lunar sobre o consumo doméstico. Nesse sentido, reforçamos nossa projeção de crescimento de 4,5% para 2024, desacelerando em relação ao ritmo observado em 2023, de 5,2%.