Cenário Doméstico

Atividade Econômica

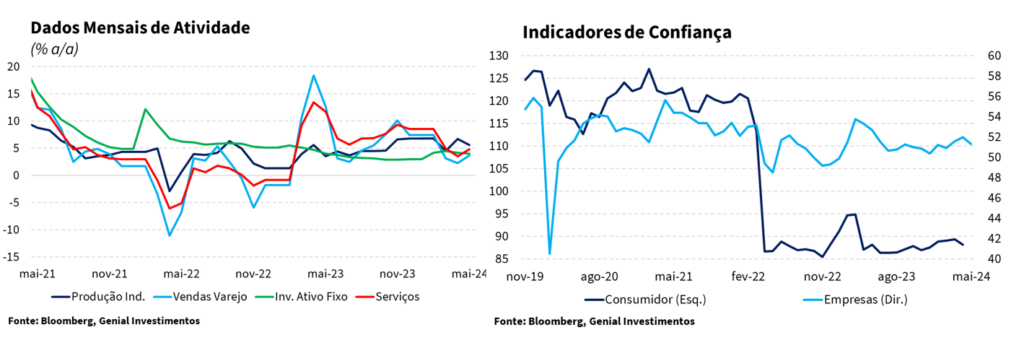

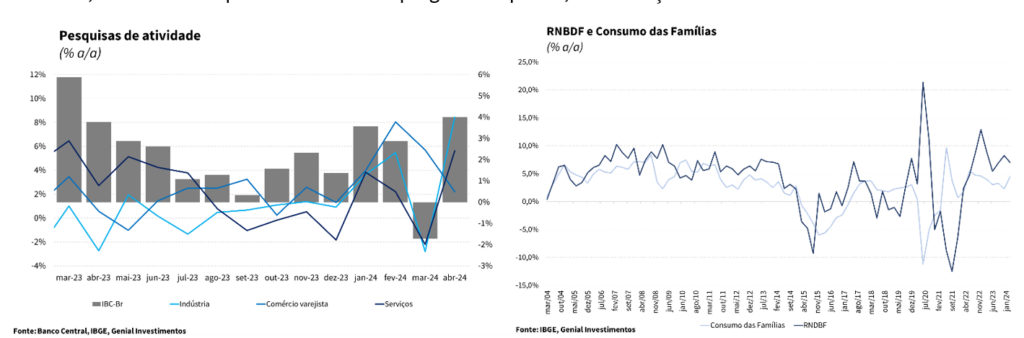

Os dados de atividade referentes ao mês de abril apresentaram comportamentos heterogêneos. Por um lado, o setor de serviços cresceu 0,5% m/m, melhor do que as expectativas do mercado. Por outro lado, embora as vendas no varejo tenham crescido 0,9% m/m, tal resultado ficou abaixo das estimativas do mercado de 1,6% m/m, acumulando 2,7% em 12 meses e alcançando o patamar mais elevado da seria histórica. Por outro lado, a produção industrial recuou 0,5% m/m, com destaque para a produção de Bens de capital (3,5% m/m), Bens de consumo duráveis (5,6% m/m) e semiduráveis (0,1% m/m). Em contrapartida, tivemos contração na produção de Bens intermediários (-1,2% m/m).

Apesar da política monetária significativamente contracionista, o mercado de trabalho mantém-se resiliente, registrando 7,1% de taxa de desemprego. Apesar da sazonalidade negativa do início do ano, a taxa de desemprego com ajuste sazonal recuou pelo quinto mês consecutivo, atingindo o patamar de 7,0% na leitura do trimestre encerrado em maio. Além disso, cabe destacar que o rendimento médio real avançou 5,6% a/a, ao passo em que a massa de rendimento real teve alta de 7,9% a/a, reforçando a percepção de aquecimento do mercado de trabalho. Por último, o Caged registrou a criação de 131,8 mil vagas, abaixo do piso das expectativas, com destaque para saldos líquidos positivos disseminados entre todos os grupamentos de atividade.

Em um contexto de ganhos salariais acima da inflação e uma taxa de desemprego significativamente mais baixa que a NAIRU (9,0%), avaliamos que se por um lado a conjuntura atual o mercado de trabalho beneficia a atividade econômica no curto prazo, por outro constitui um importante fator de risco inflacionário, impondo uma maior necessidade de cautela por parte do BC. Nesse contexto, avaliamos que o Copom conduzirá cuidadosamente a política monetária a fim de garantir a convergência da inflação em direção à meta e a ancoragem das expectativas de inflação de prazos mais longos.

Dessa forma, seguimos avaliando que o crescimento da massa salarial, proveniente de um mercado de trabalho aquecido, combinado à expansão fiscal autorizada pelo novo arcabouço fiscal, farão com que o consumo das famílias seja o principal driver de crescimento no ano. Nesse contexto, seguimos projetando que a economia deve crescer 2,2% em 2024 e que a taxa de desemprego recue para 7,0% da força de trabalho em dezembro de 2024.

Política Monetária e Inflação

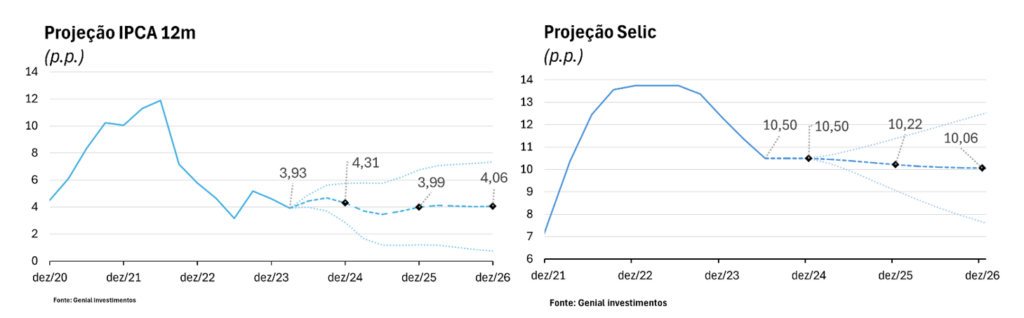

Em sua última reunião, o Copom manteve a taxa básica de juros em 10,50% a.a., em linha com nossas expectativas. A decisão foi unânime, trazendo um sinal positivo em relação à reunião anterior, em que os diretores indicados pelo governo votaram pela redução de 50 bps e os demais em 25 bps. O consenso na manutenção da taxa básica aliviou parcialmente a preocupação do mercado de uma possível interferência do Executivo nas decisões do BC. No entanto, a perda de credibilidade decorrente da reunião de maio ainda assombra o comitê, de modo que, apesar do desfecho positivo, o mercado se mantém alerta e monitorando o desenvolvimento dos eventos, a fim de definir qual será a postura da futura diretoria no que diz respeito à condução da política monetária.

Nesse contexto, entendemos que a postura do Roberto Campos Neto até o fim do seu mandato será de reforçar ao máximo a credibilidade da autarquia, em uma tentativa de aliviar a pressão de alta nas projeções de inflação mais longas. Com base nisso, revisamos nossa projeção de Selic para 2024 em 10,50% a.a., ou seja, esperamos que não ocorram cortes nem aumento de juros até o fim do ano. Para 2025, projetamos uma Selic de 10,25% a.a., ou seja, somente um corte de 25bps durante todo o ano. Nossa projeção inclui um certo grau de leniência do Banco Central, se mostrando satisfeito com uma inflação circulando ao redor de 4,0% a.a., apesar de afirmar firme compromisso com a meta de inflação de 3,0% a.a. No plano internacional, segue a possibilidade de juros mais altos por mais tempo devido a continuidade das incertezas, resiliência do mercado de trabalho e inflação. Não houve melhora significativa e o ambiente permanece bem incerto, sugerindo que o cenário internacional não deve ajudar no processo de arrefecimento da inflação, reforçando nossa percepção de inflação e juros elevados.

No que diz respeito à inflação corrente, a leitura do IPCA de maio e IPCA-15 de junho são bem negativas. Ambas as leituras mostram aceleração nos principais núcleos de serviços, variando acima de 0,40% m/m, ou 4,91% a/a. na forma anualizada, bem acima da meta de inflação de 3,0% a/a. Isso retoma a preocupação com a inflação de serviços, que tinha mostrado leve alívio no mês passado. Cabe lembrar que serviços são muito sensíveis às condições de demanda, podendo sugerir uma economia aquecida e inflacionária, consistente com o mercado de trabalho resiliente e salários elevados. Outro ponto importante é que a média dos núcleos de inflação em maio registrou variação de 0,39% m/m, bem acima da nossa projeção (0,33% m/m) e das de mercado (0,34% m/m). Uma surpresa altista da média dos núcleos sugere um aumento sistemático de todos os preços, e não somente algum item específico, como acontece recorrentemente no IPCA cheio. Inflação corrente mostra piora, mas é sequência de quatro leituras bastante positivas, tornando difícil a caracterização de alguma tendência. Nossa perspectiva é de piora para a inflação corrente para o resto ano, especialmente a de serviços.

Para prazos mais longos, vemos um ambiente estruturalmente prejudicado, com a credibilidade da política fiscal e monetária em xeque. A percepção de um fiscal deteriorado gera uma pressão altista para as nossas projeções de longo prazo, mesmo com os modelos do Banco Central sugerindo tendências de baixa. Nesse contexto, alteramos nossa projeção de inflação para o final de 2024 de 3,9% para 4,3% a.a., reflexo de alta sistemática nas projeções de serviços e bens industriais. Para 2025 esperamos arrefecimento temporário da inflação para 4,0% a.a., fruto da atual política monetária contracionista traçada para o final de 2024. Para prazos mais longos, projetamos uma inflação que circula em torno de 4,1%, fruto de uma acomodação parcial de longo prazo da política monetária.

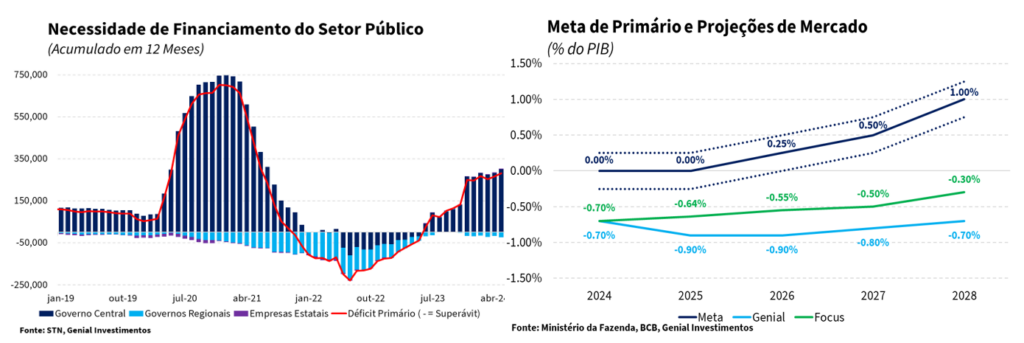

No último mês, os dados divulgados referentes ao mês de maio apontam que o governo central registrou déficit primário de R$ 61,0 bi, vindo pior do que o consenso de mercado, que tinha como expectativa um resultado primário de -R$ 58,1 bi. Este desempenho refletiu a combinação entre os aumentos reais de 9,0% a/a da receita líquida, com destaque para a arrecadação da tributação de fundos offshore (R$ 7,1 bi), e do aumento de 14,0% a/a das despesas totais, sobretudo das despesas com pagamento de benefícios previdenciários e créditos extraordinários (calamidade no Rio Grande do Sul).

Com este resultado, no acumulado em 12 meses encerrados em maio, o governo central registrou déficit primário de R$ 268,4 bi (2,4% do PIB), frente a um superávit de R$ 10,2 bi, em valores reais, para o mesmo período do ano anterior. Assim como na comparação mensal, essa piora, em termos reais, decorreu da combinação entre a alta de 1,5% a/a da receita líquida corrente ter sido compensada pelo avanço de 15,4% a/a das despesas totais, refletindo principalmente a queda das receitas não administradas pela RFB (-R$ 64,7 bi), e as altas disseminadas nas rubricas das despesas primárias do governo, decorrente da regra de expansão de gastos autorizados pelo novo arcabouço fiscal e do aumento do limite de pagamento de precatórios autorizado pelo STF no final do ano passado.

No que diz respeito ao setor público consolidado, apresentou déficit de R$ 63,9 bi, vindo pior que o consenso de mercado cuja projeção mediana era de R$ 59,0 bi (Broadcast+). No acumulado em 12 meses, obteve-se um déficit de R$ 280,2 bi (2,5% do PIB), ante déficit de R$ 266,5 bi (2,4% do PIB) até o mês imediatamente anterior. O resultado acumulado em 12 meses evidencia que, apesar da aprovação das medidas de aumento de receitas no último ano, o atingimento da meta de déficit zero em 2024 será desafiador. O forte ritmo de crescimento das despesas primárias segue demandando um esforço significativo pelo lado das receitas, cujo desempenho tendo a ser limitado ao longo do ano por conta de um desempenho mais fraco de receitas não administradas pela RFB e pela arrecadação mais fraca do que a estimada pelo governo para as medidas de aumento de receitas aprovadas no último ano. Além disso, cabe destacar o impacto das enchentes no Rio Grande do Sul que demandará despesas extraordinárias ao longo do ano, que por ora estimamos ser na ordem de R$ 25,0 bi, sendo um fator adicional de pressão sobre a trajetória da dívida pública.

Nesse contexto, a dívida bruta do governo geral (DBGG), que engloba o governo federal, os governos regionais e o INSS, avançou para 76,8% do PIB (R$ 8,5 tri), registrando alta de 0,5 p.p. em relação ao número observado em abril. Com este resultado, no ano, a relação dívida/PIB registrou alta de 2,4 p.p., refletindo principalmente a combinação entre a incorporação de juros nominais da dívida e o crescimento do PIB nominal.

A frustração no desempenho das contas do setor público vai de encontro com as nossas expectativas de significativa deterioração da saúde fiscal brasileira nos próximos anos. Esta elevação do risco fiscal, na nossa avaliação, deve continuar sendo um dos principais protagonistas na determinação da trajetória das principais variáveis macroeconômicas brasileiras nos próximos anos. Dessa forma, concluímos que os números de abril são consistentes com o nosso cenário de que o déficit primário do governo consolidado será de 0,9% do PIB em 2024, de modo que, a relação dívida/PIB brasileira deve encerrar o ano em 77,6% do PIB.

Cenário Externo

Estados Unidos

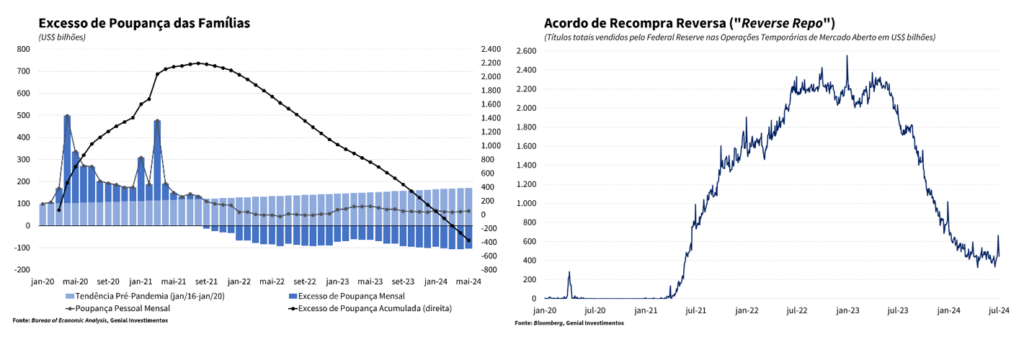

Atividade econômica nos EUA parece ter chegado a um ponto de virada, puxada pelo fim do excesso de poupança das famílias na virada do primeiro para o segundo trimestre. Diversos dados como produção industrial, vendas no varejo, investimentos em construção, encomendas à indústria e de mercado de trabalho passaram a apresentar uma maior fraqueza, surpreendendo negativamente desde então.

Anteriormente, o consumo das famílias vinha sendo impulsionado tanto pelos juros em patamares mais baixos como pelo excesso de poupança dos anos de pandemia. Agora, o único vetor que continua dando suporte para o consumo privado é o crescimento dos salários acima da inflação. Contudo, o volume de poupança mensal das famílias norte-americanas no momento se situa abaixo da tendência que vigorava antes da eclosão da pandemia de covid-19, o que mostra a maior relutância dos indivíduos a ajustarem o seu padrão de gastos mesmo após o fim do excesso de poupança.

Embora a terceira e última leitura do PIB do 1º trimestre de 2024 tenha surpreendido para cima, com a atividade crescendo a um ritmo anualizado de 1,4% t/t ante expectativa de 1,3% t/t, a alta ainda assim ficou abaixo do crescimento potencial estimado para a economia norte-americana, de 1,8% t/t. Por outro lado, o índice de preços de gastos com consumo (PCE price index) na métrica trimestral anualizada ainda ficou muito acima da meta de 2,0%, com o índice cheio registrando 3,4% t/t e o núcleo 3,7% t/t. Por conta disso, o processo de afrouxamento monetário só deve ocorrer no último trimestre do ano e ficar restrito a apenas um corte de 25 pontos-base na taxa de juros.

Assim como planejado na reunião anterior (maio), a diminuição do ritmo de redução do balanço do Fed (composto por treasuries e mortgage-backed securities) teve início nesse mês de junho. Com isso, o “quantitative tightening” (QT), ainda que reduzido, deve coexistir com o início do processo de corte de juros. Além disso, com as expectativas de inflação ainda desancoradas e com a inflação corrente ainda rodando em patamar acima da meta de 2,0%, é mais prudente iniciar o ciclo de corte de juros com a manutenção de uma medida (QT) que não permita que as condições financeiras afrouxem muito.

Europa

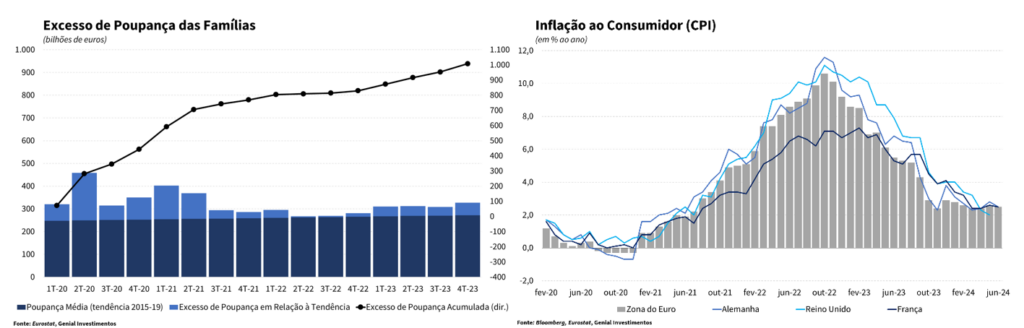

O Banco Central Europeu (BCE) deu início ao processo de afrouxamento monetário na reunião de junho, conforme o esperado. A autoridade monetária da Zona do Euro reduziu as suas três taxas de juros de referência (depósitos, refinanciamento e empréstimos) em 25 pontos base. A primeira saiu de 4,00% para 3,75%, a segunda de 4,50% para 4,25%, e a terceira de 4,75% para 4,50%. A decisão não se deu de forma unânime, com um diretor tendo apresentado voto dissidente.

A presidente do BCE, Christine Lagarde, para embasar a decisão de corte de juros, destacou a estabilidade das projeções de inflação como fator crucial para a autarquia a ganhar confiança sobre a trajetória futura dos preços. Ao mesmo tempo, reconheceu-se que a inflação segue alta nos países do bloco, e que os salários ainda crescem em ritmo forte, além da surpresa negativa com os dados da inflação de maio.

Tomados em conjunto, esses pontos deveriam ter servido de alerta para o corte de juros promovido pelo BCE na reunião de junho. Com a alta da inflação de serviços em maio (4,1% a/a), o BCE afrouxou a sua política monetária com a mais importante métrica de inflação rodando acima do dobro da meta de 2,0%.

No tocante aos próximos passos da política monetária, pouca intenção foi revelada sobre o futuro, com o BCE não desejando se comprometer com nenhuma trajetória específica para as taxas de juros, reafirmando o seu desejo de permanecer numa abordagem dependente dos dados (data dependent). Além disso, foi reafirmado que essa decisão de cortar juros foi responsável por retirar apenas um único grau de restrição da política monetária, com a taxa de juros se situando ainda bem acima da taxa neutra e com o objetivo sendo da sua permanência em patamar restritivo.

Já o Banco da Inglaterra (BoE), por sua vez, manteve os juros inalterados em 5,25% a.a. na sua reunião de junho. A conclusão majoritária do Comitê de Política Monetária (MPC) foi que a política monetária precisa permanecer em patamar restritivo por um período de tempo maior após a economia do Reino Unido ter crescido mais do que o esperado no ano até aqui. A decisão de ainda não dar início ao ciclo de corte de juros, mesmo após a inflação em doze meses ter retornado para a meta de 2,0%, evidencia a cautela adotada pelo banco central inglês diante de uma inflação de serviços ainda pressionada (5,7% a/a), diferentemente do BCE, para o qual não observamos tal nível de precaução na condução da política monetária.

Outro ponto de destaque é a proximidade da eleição britânica agendada para 4 de julho, na qual o partido conservador (incumbente) está em vias de ser derrotado pelo partido trabalhista (oposição). Nesse sentido, esse pode ser interpretado como um motivo extra, além da inflação de serviços ainda elevada, a adicionar uma camada a mais de cautela na condução da política monetária. A autoridade monetária não quer deixar nenhuma margem para interpretação de que uma redução de juros nessa reunião de junho poderia ter como pano de fundo alguma motivação política. Por fim, o presidente do BoE, Andrew Bailey, já manifestou o desejo de começar o processo de afrouxamento monetário antes do Fed (banco central norte-americano), o que deve deixar o corte para no máximo até novembro (com grande chance de se dar em agosto ou setembro), uma vez que o Fed deve realizar a sua primeira redução na taxa de juros em dezembro.

China

Os dados de atividade divulgados no último mês referentes a maio corroboram nosso cenário de que a economia chinesa enfrentará fortes turbulências enquanto tenta ir na direção do cumprimento da meta de crescimento de 5,0%. Assim como no mês anterior, o desempenho dos indicadores se deu de forma mista. Por um lado, as vendas no varejo surpreenderam o mercado com uma alta de 3,7% a/a, vindo melhor que o consenso que apostava em alta de 3,0% a/a e acima do número registrado em abril (2,3% a/a). Este desempenho é explicado pelo feriado prolongado do Dia do Trabalho (de 01/05 a 05/05), período no qual o desempenho de setores relacionados ao lazer é impulsionado, sinalizando que a surpresa positiva não reflete uma reversão do diagnóstico de demanda doméstica anêmica, mas sim efeitos sazonais que tendem a se dissipar na leitura do mês de junho.

Em contrapartida, tanto a produção industrial quanto os investimentos em ativos fixos desapontaram no mês. O primeiro registrou alta de 5,6% a/a, vindo pior que o consenso de mercado (6,2% a/a) e abaixo do número registrado no mês anterior (6,7% a/a). Este resultado sinaliza que, apesar do suporte governamental de desenvolvimento da produção de automóveis elétricos e de componentes eletrônicos – impulsionado também pelo ciclo positivo de setores de tecnologia global, o spill-over da crise imobiliária está pesando sobre o desempenho do setor e deve contribuir para arrefecer as próximas leituras da atividade industrial. Na mesma direção, os investimentos em ativos fixos arrefeceram a 4,0% a/a, vindo pior que o consenso de mercado que projetava estabilidade em 4,2% a/a, sinalizando que os investimentos estatais, sobretudo em infraestrutura, não têm sido suficientes para evitar a tendência de desaceleração do indicador. O grande destaque no mês ficou por conta da contração de 10,1% a/a dos investimentos imobiliários, que mais do que compensou a alta de 5,7% a/a dos investimentos em infraestrutura no mês. Cabe destacar que tanto os investimentos públicos quanto privados seguem em trajetória de desaceleração. O primeiro saiu de alta de 7,4% a/a para 7,1% em maio, enquanto o segundo saiu alta de 0,3% a/a para 0,1% a/a no mesmo período, reforçando a percepção de que a crise imobiliária segue pesando sobre a decisão de investir dos empresários.

Os números de inflação novamente corroboram esse cenário de demanda anêmica ao apresentar alta de 0,3% a/a, apresentando estabilidade em relação à leitura imediatamente anterior, mas abaixo do consenso do mercado que projetava alta de 0,4% a/a. A fraqueza da demanda doméstica fica mais evidente quando analisamos os números na comparação mensal. Em relação ao mês de abril, houve deflação de 0,1% m/m, anulando a inflação de mesma magnitude registrada em abril. Este resultado reflete as deflações de bens (-0,1% m/m) e de serviços (-0,1% m/m) e reforçam a percepção de que a ausência de demanda vem pesando sobre os índices de preços domésticos. Na mesma direção, o índice de preços ao produtor (PPI) registrou deflação de 1,4% a/a, vindo ligeiramente melhor que o consenso de mercado (1,5% a/a) e deu continuidade a sequência de 20 leituras negativas do indicador, sugerindo que os produtores encontram dificuldades em repassar preços em um cenário de fraca demanda doméstica. A continuação da tendência de deflação do índice de preços ao produtor sugere que as pressões baixistas de bens na inflação ao consumidor não devem se dissipar rapidamente nos próximos meses, que, na nossa avaliação, atua como um fator de adiamento da decisão de consumo das famílias e, consequentemente, podendo aprofundar a crise de demanda que já assola a economia chinesa.

No que diz respeito ao setor imobiliário, os dados divulgados ao longo do mês seguem apontando para o aprofundamento da crise do setor imobiliário, apesar da intensificação das políticas de estímulo ao setor anunciadas pelo governo no mês de maio. As vendas de imóveis recuaram 20,7% a/a, ante queda de 22,9% a/a em abril, sendo acompanhada pela queda dos preços de imóveis (-0,71% m/m) em maio, renovando a maior contração de preços registrada em uma década. Pelo lado da oferta, a média móvel em 12 meses do estoque de imóveis avançou 1,8% m/m, acumulando alta de 9,3% no ano. Por fim, cabe destacar o recuo dos investimentos imobiliários de 10,1% a/a, cujo destaque foi o recuo de 24,2% a/a nos investimentos em obras recém iniciadas. Os números reforçam a percepção de necessidade de mais suporte do governo chinês ao setor a fim de se evitar uma contração ainda mais significativa do setor no curto prazo, visto que as medidas de absorção de estoques de imóveis apresentadas no último mês devem demorar a impactar mais significativamente a economia devido as complexidades de sua implementação.

Para os próximos meses, seguimos avaliando que o governo chinês deve anunciar novos estímulos a fim de garantir a meta de crescimento em 2024. Nesse sentido, projetamos que o governo chinês deva cortar a taxa básica de juros (MLF) em 20 bps e a taxa de compulsório em 25 bps ao longo do segundo semestre, ficando em linha com o início do ciclo de afrouxamento monetário nos EUA. Essa avaliação é corroborada pelos discursos mais recentes do presidente do Banco Central Chinês (PBoC), Pan Gongsheng, que sinalizou preocupação no que diz respeito ao cenário internacional de manutenção de juros mais alto pelo Fed e as suas possíveis consequências sobre o yuan. Nesse contexto, nossas estimativas apontam para um crescimento de 4,8% em 2024, desacelerando em relação aos 5,2% observados em 2023. Para 2025, seguimos projetando um crescimento de 4,5%.