Cenário Doméstico

Atividade Econômica

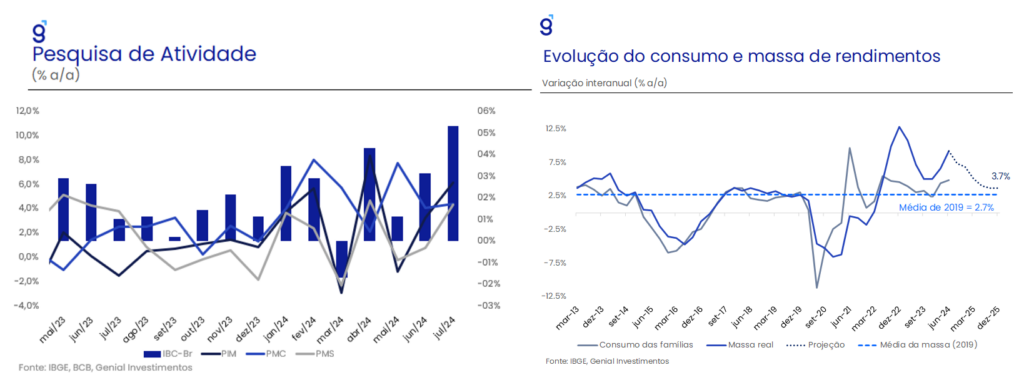

Os dados de atividade referentes ao mês de julho apresentaram comportamentos heterogêneos. Por um lado, tanto o volume de vendas de serviços quanto as vendas no varejo apresentaram um desempenho acima do esperado pelo mercado, com o primeiro avançando 1,2% m/m, ficando acima do teto das projeções de mercado (1,1% m/m) enquanto o segundo apresentou crescimento de 0,6% m/m, também superando a projeção mediana que era de 0,5% m/m. Por outro lado, a produção industrial recuou 1,4%% na comparação mensal, no entanto vale destacar o desempenho positivo de Bens de consumo duráveis (9,1% m/m) e Bens de capital (2,5% m/m). De maneira geral, o resultado negativo está relacionado com a base forte de comparação do mês anterior, que foi influenciado pela retomada da indústria na região sul após os problemas decorrentes das enchentes.

Apesar da política monetária significativamente contracionista, o mercado de trabalho mantém-se resiliente, registrando 6,6% de taxa de desemprego no trimestre móvel encerrado em agosto. Além disso, cabe destacar que o rendimento médio real avançou 5,1% a/a, ao passo em que a massa de rendimento real teve alta de 6,3% a/a, reforçando a percepção de aquecimento do mercado de trabalho. Por último, o Caged registrou a criação de 232,5 mil vagas, com destaque para saldos líquidos positivos disseminados entre todos os grupamentos de atividade. Em posse dos indicadores divulgados em agosto, revisamos nossa projeção para a taxa de desemprego de final de ano de 6,5% para 6,3% da força de trabalho, de modo que, a taxa de desemprego média do ano deve ser de 7,0% da força de trabalho.

Em um contexto de ganhos salariais acima da inflação e uma taxa de desemprego significativamente mais baixa que a NAIRU (9,0%), avaliamos que se por um lado a conjuntura atual o mercado de trabalho beneficia a atividade econômica no curto prazo, por outro constitui um importante fator de risco inflacionário, impondo uma maior necessidade de cautela por parte do BC. Dessa forma, avaliamos que o crescimento da massa salarial, proveniente de um mercado de trabalho aquecido, combinado à expansão fiscal autorizada pelo novo arcabouço fiscal, farão com que o consumo das famílias seja o principal driver de crescimento no ano. Nesse contexto, projetamos que a economia deve crescer 3,0% em 2024 e que a taxa de desemprego média do ano recue para 7,0% no mesmo período.

Política Monetária e Inflação

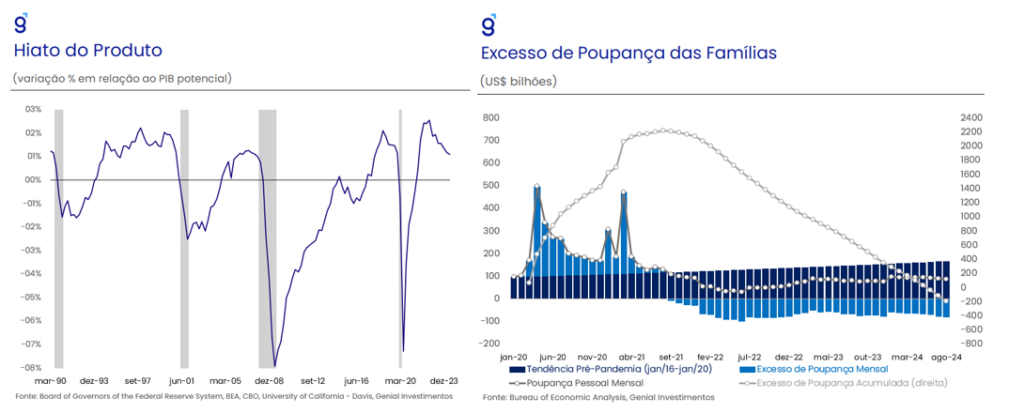

Em sua última reunião, o Copom elevou a taxa básica de juros para 10,75% a.a., em linha com nossas expectativas. O comitê comunicou a mudança do balanço de riscos para assimétrico, uma vez que as expectativas estão desancoradas por um período prolongado, a inflação de serviços permanece resiliente, mercado de trabalho segue apertado e a política fiscal se encontra expansionista. O comitê revisou sua estimativa de hiato do produto para terreno positivo, indicando que o nível atual de atividade econômica deve pressionar a taxa de inflação.

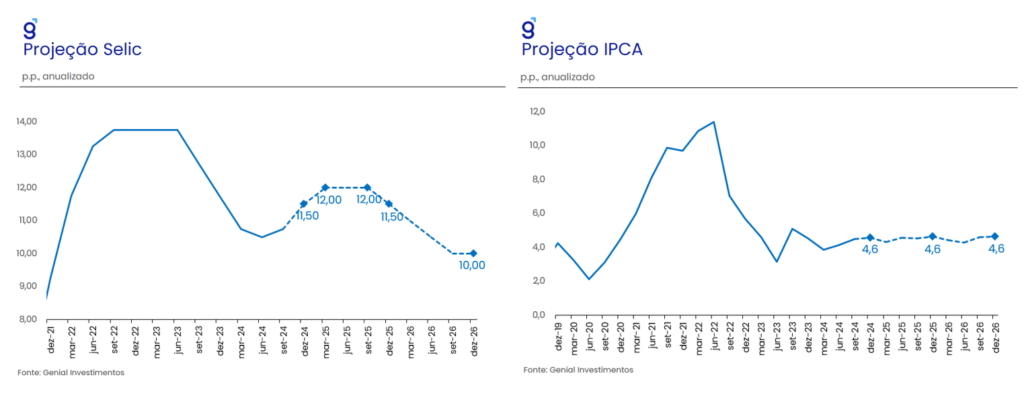

Dessa forma, alteramos a nossa projeção de Selic para 2024 de 10,5% para 11,50%, ou seja, esperamos que na próxima reunião haja uma alta de 0,25 p.p. e 0,50 p.p. reunião de dezembro. Para 2025, esperamos uma taxa Selic que suba até 12,00% no primeiro trimestre, e mantenha-se nesse nível até o último trimestre de 2025, período em que se inicia o ciclo de corte de juros, fechando o ano em 11,50%. Essa trajetória é a que coloca a inflação em 3,2% no segundo trimestre de 2026 segundo as premissas de hiato do produto e juro neutro do modelo do Banco Central. Sob nossas premissas, o ciclo de alta teria que ir até 13,50% para alcançar o mesmo objetivo. Nossa projeção de inflação condicionada a essa trajetória se encontra em 4,6% nos próximos anos. Vemos riscos altistas pelo lado da demanda, impulsionada pela política fiscal nos próximos anos, conforme o ano eleitoral se aproxime.

No plano internacional, ainda que o início do processo de corte de juros nos EUA tenha iniciado, vale destacar as incertezas em torno dos impactos dos cortes sobre as economias no resto do mundo, especialmente às de países emergentes, de modo que, esse movimento por si só não é suficiente para observarmos uma retomada do ciclo de afrouxamento monetário no Brasil. O canal de impacto cambial pode ser contrabalanceado com prêmios de risco oriundos da política fiscal, impedindo que o câmbio se valorize conforme o diferencial de juros aumente.

O IPCA-15 de setembro apresentou variação de 0,13%, melhor do que a nossa projeção de 0,26%, com destaque para a composição benigna desta leitura. Os principais destaques ficaram por conta do desempenho dos serviços subjacentes e da média dos núcleos que vieram significativamente melhores do que o consenso de mercado com variações de 0,0% m/m e 0,18% m/m, ante expectativas de 0,31% m/m e 0,30% m/m, respectivamente. No entanto, em nossa visão, esse dado não fornece estatística suficiente de que é possível uma desinflação sistemática em conjunto com esses níveis de atividade econômica e mercado de trabalho.

No longo prazo, vemos um ambiente estruturalmente prejudicado, com a credibilidade da política fiscal e monetária em xeque. A percepção de contínua piora fiscal gera uma pressão altista para as nossas projeções, mesmo com os modelos do Banco Central sugerindo tendências de baixa. Nesse contexto, mantemos nossa projeção de IPCA para o final de 2024 em 4,6% a.a., reflexo de alta sistemática na taxa de câmbio e demanda elevada.

Para 2025, nossa projeção está em 4,6%, fruto de uma demanda mais resiliente e um hiato do produto mais positivo. Para prazos mais longos, projetamos uma inflação que circula em torno de 4,0%. Devido as fricções entre as políticas monetária e fiscal, não vemos a inflação no centro da meta em nenhum horizonte. Em nossa visão, a política fiscal atua em direção oposta da alta de juros, não ancorando as expectativas dos agentes de mercado quanto a convergência da dívida, elevando prêmios de risco, custo de rolagem da dívida e, consequentemente, a inflação. Tudo isso ocorre apesar da política monetária manter uma taxa de juros elevada. Nesse sentido, essa fricção entre política monetária e fiscal impede uma convergência para o centro da meta.

Fiscal

O relatório bimestral de receitas e despesas do quarto trimestre divulgado no último dia 20 projeta que o déficit primário do governo central para 2024, após a exclusão de R$ 40,5 bi em despesas do cômputo da meta, será inferior ao limite da meta de resultado primário, de modo que, o governo conseguirá cumprir a meta de déficit zero do ano. Embora essa projeção já fosse amplamente esperada pelo mercado, a reversão do contingenciamento no montante de R$ 3,8 bi, que havia sido realizado no relatório do terceiro bimestre, contrariou o consenso que tinha como expectativa um contingenciamento adicional ao redor de R$ 10,0 bi.

Em contrapartida, houve aumento de R$ 2,1 bi no valor bloqueado, refletindo os aumentos nas projeções de despesas com pagamento de benefícios previdenciários e com o BPC da LOAS/RMV que foram parcialmente compensadas pelo recuo nas estimativas de gastos com Apoio financeiro a estados e municípios, gastos com Pessoal e encargos sociais e Sentenças judiciais e precatórios. Dessa forma, a combinação entre a reversão do contingenciamento de R$ 3,8 bi e o aumento de R$ 2,1 bi no valor bloqueado gerou um saldo líquido que reduziu o esforço fiscal orçamentário em R$ 1,7 bi, saindo de R$ 15,0 bi do relatório anterior para R$ 13,3 bi no relatório atual.

Pelo lado das receitas, houve incremento de R$ 2,0 bi em relação ao relatório anterior, refletindo principalmente a combinação entre a redução de R$ 25,8 bi da projeção de receitas administradas pela RFB e o aumento de R$ 30,1 bi das Receitas não administradas pela RFB. Para a primeira projeção, a queda foi decorrente da atualização dos efeitos das alterações na legislação tributária sobretudo nas projeções de arrecadação com o voto de qualidade no CARF pró-fisco e às transações resolutivas de litígios que impactaram as rubricas de outras receitas administradas pela RFB e de Imposto sobre a renda.

Por sua vez, o aumento nas receitas não administradas reflete principalmente dos aumentos nas estimativas de arrecadação com Dividendos e participações, derivado principalmente do aumento da arrecadação com dividendos extraordinários da Petrobras e do BNDES, e com a rubrica de Demais receitas devido ao recolhimento de valores empoçados na Caixa Econômica Federal, depósitos judiciais em processos encerrados e do programa desenrola agências reguladoras. Apesar do aumento da estimativa de arrecadação, o relatório deixa evidente que a melhora nas projeções do governo decorre principalmente de medidas extraordinárias que provavelmente não se repetirão no próximo ano, de modo que, não reduzem o risco fiscal brasileiro.

Pelo lado das despesas, houve um aumento de R$ 11,8 bi na projeção em relação ao relatório anterior, refletindo a combinação entre R$ 13,9 bi nas despesas obrigatórias e a queda de R$ 2,1 bi nas despesas discricionárias, refletindo principalmente o cancelamento de gastos para o atendimento do limite de despesas. Os principais destaques ficaram por conta do aumento na estimativa de gastos com Benefícios previdenciários (+R$ 8,3 bi), créditos extraordinários (R$ 3,6 bi) e Subsídios, subvenções e Proagro (+R$ 1,9 bi). Além disso, cabe destacar que houve redução de R$ 2,2 bi nas economias esperadas pela revisão de benefícios previdenciários, que foi reduzido de R$ 9,0 bi para R$ 6,8 bi em 2024, e na subestimação de despesas previdenciárias em um montante de cerca de R$ 7,5 bi.

Em suma, o que observamos no relatório da última sexta-feira é que o governo segue apostando na estratégia de subestimação de despesas e a exclusão de algumas despesas no cômputo do resultado primário para fins de cumprimento da meta, e a forte dependência do uso de medidas extraordinárias de receitas para o atingimento da meta, ou pelo menos o seu limite inferior. Essa combinação permite que o governo aumente as suas chances de cumprimento da meta de déficit zero em 2024. Entretanto, esse objetivo só é alcançado após a exclusão de R$ 40,5 bi de despesas do cálculo do resultado primário, que ainda impactarão a trajetória do endividamento público brasileiro.

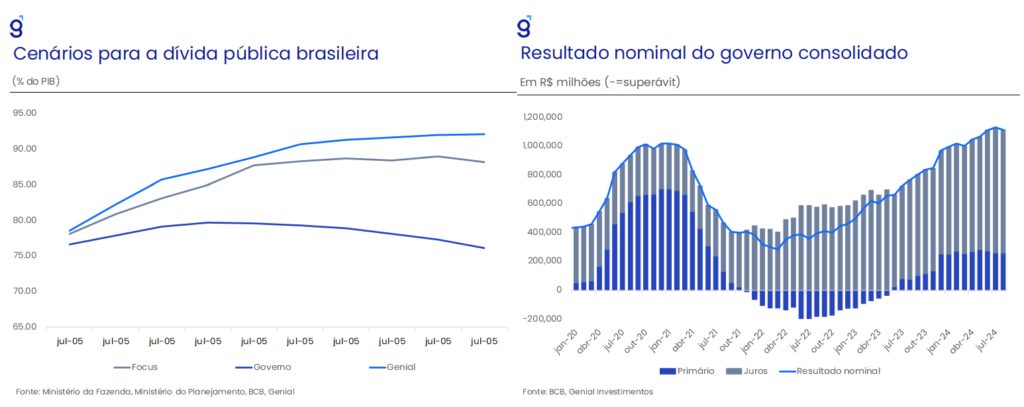

Além disso, tivemos a divulgação do resultado fiscal do governo consolidado referente ao mês de agosto. Nesse sentido, foi registrado um déficit de R$ 21,4 bi no mês, vindo ligeiramente pior do que o consenso de mercado (-R$ 21,0 bi, Broadcast+). O resultado consolidado no mês teve como principal destaque o déficit de R$ 22,3 bi registrado pelo governo central. No que diz respeito ao resultado nominal, o setor público foi deficitário em R$ 90,4 bi em agosto, ante R$ 106,6 bi no mesmo mês do ano anterior, de modo que, no acumulado em 12 meses, o déficit nominal alcançou o patamar de R$ 1.11,3 bi (9,81% do PIB).

Nesse contexto, marcado pela dificuldade do governo em equilibrar as contas públicas, a dívida bruta do governo geral (DBGG) como proporção do PIB avançou para 78,5% do PIB (R$ 8,9 tri), registrando elevação de 0,2 p.p. em relação ao número do mês imediatamente anterior e de 4,1 p.p. no ano. Com este resultado do mês de agosto e a revisão dos parâmetros de crescimento e inflação para o ano, projetamos que o déficit primário do governo consolidado será de 0,7% do PIB em 2024, de modo que, projetamos que a relação dívida/PIB brasileira deve encerrar o ano em 78,6% do PIB e seguirá em trajetória ascendente até alcançar o patamar de 92,8% do PIB ao final de 2033. Entretanto, dada a incerteza em torno do ciclo de aperto monetário retomado pelo Banco Central do Brasil, avaliamos que o balanço de riscos se mostra altista para essa trajetória projetada.

Cenário Externo

Estados Unidos

A terceira e última leitura do PIB do 2º trimestre de 2024 mostrou um crescimento anualizado de 3,0% t/t, em linha com as expectativas e com o resultado preliminar anterior. Essa alta ficou bem acima do crescimento potencial estimado para a economia norte americana, de 1,8% t/t. Embora o crescimento do consumo das famílias tenha sido revisado para baixo (de 2,9% t/t para 2,8% t/t), os gastos pessoais ainda permaneceram como os principais responsáveis por impulsionar a atividade econômica no segundo trimestre.

Por outro lado, o índice de preços de gastos com consumo (PCE price index) arrefeceu na passagem do primeiro para o segundo trimestre. Na métrica trimestral anualizada, a inflação medida pelo PCE se aproximou da meta de 2,0%, com o índice cheio saindo de 3,4% t/t para 2,5% t/t e o núcleo desacelerando de 3,7% t/t para 2,8% t/t.

Em relação a política monetária, uma interpretação possível para o Fed (banco central norte americano) ter optado por iniciar o ciclo com um corte de juros de maior magnitude (50 ao invés de 25 pontos base) em setembro é a de que, como alguns diretores já haviam manifestado o desejo de ter iniciado os cortes na reunião de julho e o cenário evoluiu conforme o previsto pelo próprio Fed no período entre as reuniões, haveria espaço para realizar um corte mais robusto. Uma segunda interpretação possível é que o Fed estaria praticando “front-loading”, isto é, adotando uma postura proativa ao invés de uma reativa, no intuito de evitar que uma piora no mercado de trabalho ou uma desaceleração mais forte da atividade econômica ocorram para só então o Fed agir. O problema é que praticamente nenhum dado econômico até agora dá suporte para essa ação preventiva por parte do Fed. Na verdade, os dados mais recentes contribuíram para reforçar o cenário de um pouso suave (“soft-landing”).

Um ponto que pode ajudar a conter um afrouxamento significativo das condições financeiras após o corte inicial de 50 pontos base em setembro é que o “quantitative tightening” (QT), ainda que reduzido, deve coexistir com o ciclo de corte de juros à medida que este avance.

Olhando à frente, os dados mais recentes deixam sinais mistos para o Fed. Se, por um lado, os números do PCE deixam a porta aberta para um novo corte de juros mais agressivo por parte do Fed (de 50 pontos base), por outro, os dados relativos à atividade econômica apontam para uma economia aquecida e para um mercado de trabalho que não está apresentando sinais de piora acentuada. Por conta disso, ainda vemos o Fed dividido entre um corte de juros de 50 ou de 25 pontos base na próxima reunião de novembro, embora achemos que o mais correto seria a adoção de uma postura mais conservadora, reduzindo o ritmo de afrouxamento monetário para 25 pontos base, visto que não vemos a necessidade de uma nova ação preventiva por parte do Fed.

Europa

A recuperação econômica continua frustrando os formuladores de política europeus. A insuficiência de demanda tanto interna como externa, aliada com o alto grau de sensibilidade da economia ao crédito bancário deve impedir uma recuperação da atividade enquanto os juros permanecerem elevados.

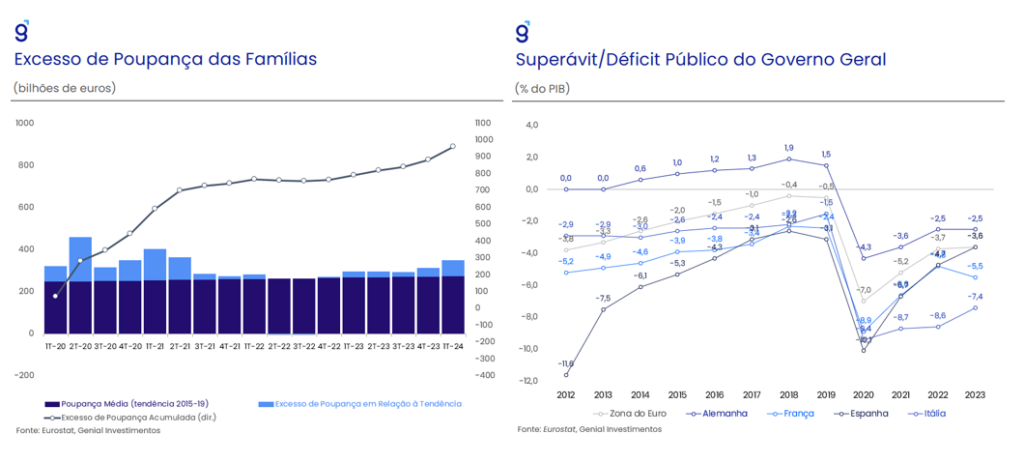

Os recursos extras direcionados às famílias ainda não viraram consumo e continuam a ser guardados na forma de poupança precaucional, o que faz com que o excesso de poupança das famílias ainda se encontre em elevação, contribuindo para a falta de demanda interna.

Além disso, daqui em diante, caso a perspectiva de um afrouxamento monetário maior pelo FED do que pelo BCE se concretize, isso pode levar a uma valorização do euro em relação ao dólar, diferentemente do que ocorreu no primeiro semestre, o que deve prejudicar ainda mais as já debilitadas exportações do bloco.

Em linha com esse cenário de fraqueza econômica, a inflação cheia preliminar de setembro desacelerou, caindo abaixo da meta de 2,0%, alcançado 1,8% a/a. Por sua vez, a tendência apresentada pelo núcleo (que desconsidera alimentos e energia) foi a mesma, embora menos intensa, recuando apenas 0,1 p.p., de 2,8% a/a para 2,7% a/a. Por outro lado, a inflação de serviços continua pressionada na esteira de um mercado de trabalho apertado, com taxa de desemprego ainda próxima das mínimas históricas (6,4%).

É sob este cenário misto que o Banco Central Europeu (BCE) terá de tomar a decisão de voltar a cortar as principais taxas de juros em 25 pontos base em outubro, ou então a permanecer na estratégia do afrouxamento monetário intermitente adotado até aqui.

Fora da Zona do Euro, o Banco da Inglaterra (BoE) preferiu a abordagem mais conservadora. A decisão de não dar continuidade ao ciclo de corte de juros em setembro após o seu início em agosto evidenciou mais uma vez a prudência e a cautela adotada pelo banco central inglês diante de uma inflação de serviços ainda pressionada (5,6% a/a) e um crescimento econômico que vem surpreendendo positivamente e que deve retornar para um avanço médio de 0,3% por trimestre. A conclusão majoritária do Comitê de Política Monetária (MPC) foi que a política monetária ainda precisa permanecer em patamar restritivo devido a necessidade de fazer frente às pressões inflacionárias. Também foi destacado que o BoE não deveria promover cortes de juros de grande magnitude e concentrados num curto espaço de tempo, sob pena de colocar em risco o processo de desinflação, uma vez que já é esperada uma aceleração da inflação de agora até o final do ano (de 2,2% a/a para 2,5% a/a) por conta de um efeito base nos preços de energia.

China

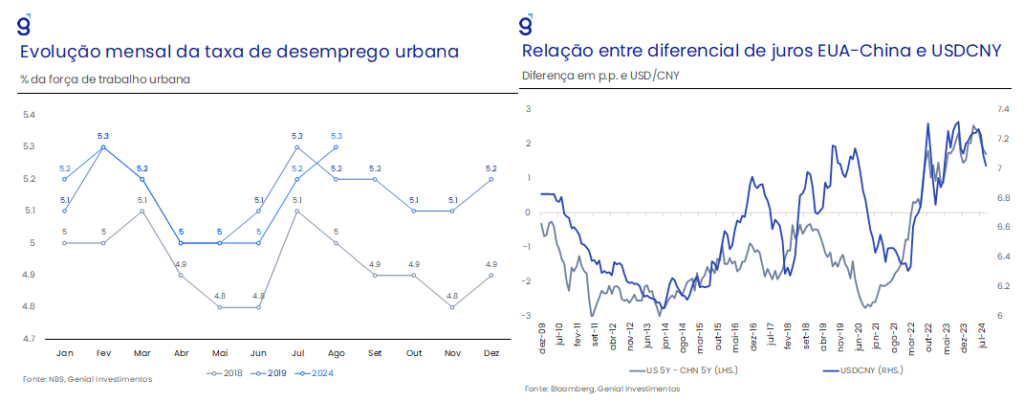

Assim como observado nos meses anteriores, os dados divulgados ao longo de setembro seguem apontando para a continuidade do processo de perda de dinamismo da economia chinesa e corroboram o nosso cenário, projetado no início do ano, de que a meta de crescimento de 5,0% dificilmente será atingida. Os números referentes ao mês de agosto acendem um alerta para um aprofundamento dos sinais de fraqueza da economia diante das desacelerações observadas tanto na produção industrial quanto no varejo. Esse fato sugere que o modelo de crescimento voltado para as exportações não será suficiente, aumentando o senso de urgência na necessidade de estimular a economia a fim de evitar uma desaceleração mais significativa ao longo do segundo semestre.

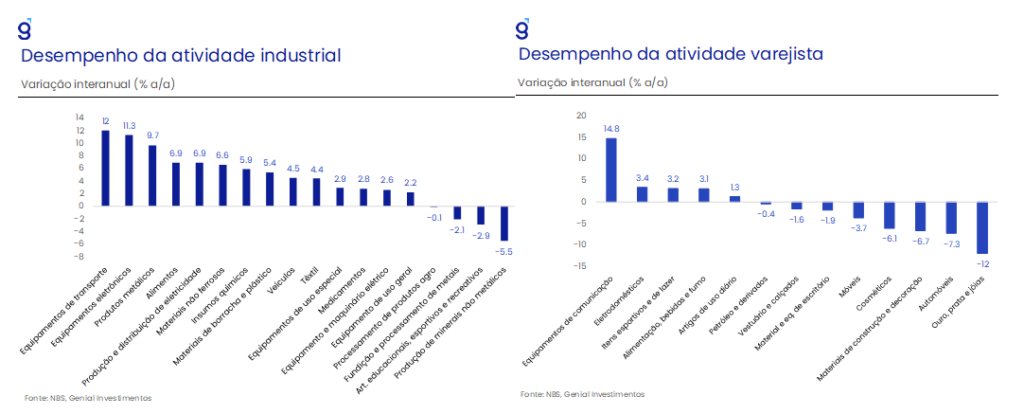

Primeiramente, as vendas no varejo registraram desaceleração ao sair de um crescimento de 2,7% a/a em julho para 2,1% a/a em agosto, vindo pior do que o consenso de mercado que tinha como expectativa alta de 2,4% a/a. Assim como o observado nos meses imediatamente anteriores, o fraco desempenho do varejo refletiu o enfraquecimento dos setores mais ligados ao consumo discricionário, com destaque para as vendas de artigos de uso doméstico que aprofundaram a queda observada no mês anterior, sugerindo que o prolongamento da crise imobiliária e seus efeitos sobre a confiança doméstica seguem penalizando a performance do setor.

Na mesma direção, a produção industrial e os investimentos em ativos fixos registram altas de 4,5% a/a e 3,4% a/a, vindo ambos pior do que o consenso de mercado (4,7% a/a e 3,5% a/a, respectivamente) e desaceleraram em relação às suas leituras anteriores (5,1% a/a e 3,6% a/a, respectivamente). Assim como em julho, o desempenho da indústria em agosto teve como pontos positivos a produção de veículos elétricos, componentes de alta tecnologia e de equipamentos de transporte (contêineres). Da mesma formado que a observada no varejo, segmentos mais ligados ao consumo discricionário doméstico e ao setor imobiliário apresentaram menor dinamismo, sinalizando que o modelo de exportação baseado em itens de alta tecnologia não está sendo suficiente para evitar um arrefecimento mais acentuado da atividade manufatureira da China.

Por sua vez, os investimentos em ativos fixos seguiram em trajetória da desaceleração, sinalizando que os investimentos públicos não estão sendo suficientes para compensar a contração dos investimentos privados. Em um contexto marcado por uma piora da situação fiscal dos entes subnacionais, os investimentos em infraestrutura desaceleraram de 4,9% a/a em julho para 4,4% a/a em agosto, ao passo em que os investimentos em real estate apresentaram contração de 10,2% a/a, reforçando a percepção de que os spill-overs da crise imobiliária e o aumento da regulação de empresas privadas seguem pesando sobre a decisão de investimento dos empresários.

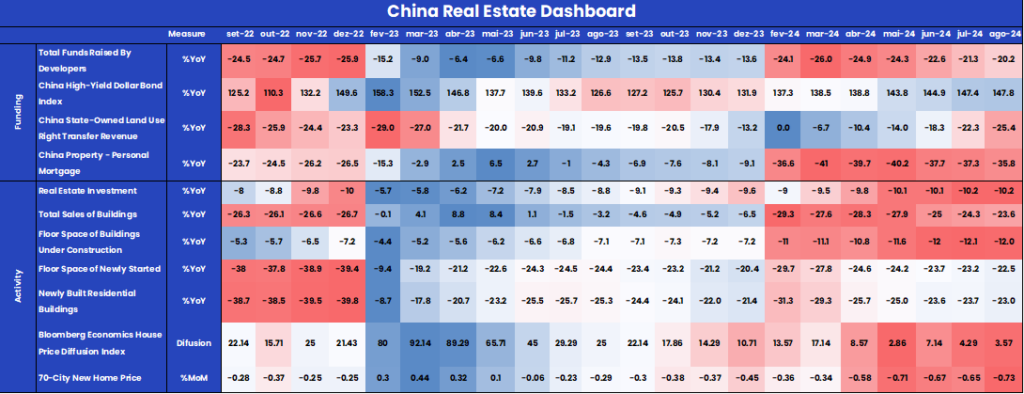

Assim como no mês anterior, os principais indicadores do mercado imobiliário referentes ao mês de agosto registraram significativas contrações, sinalizando que a intensificação das políticas de estímulo ao setor realizada nos meses anteriores não tem sido suficiente para reverter a crise iniciada em meados de 2022. As vendas de imóveis recuaram 18,0% a/a em relação ao mesmo mês do ano anterior, mantendo-se próximo da variação de -18,6% a/a registrada em julho. Cabe destacar que o recuo das vendas no mês foi acompanhado pela maior queda nos preços dos imóveis já registrada em uma década (-0,73% m/m), superando a contração observada no mês de maio (-0,71% m/m) e reforça a percepção de que a crise no setor imobiliário está longe de acabar.

Em função dos amplos sinais de desaceleração da economia chinesa nos últimos meses, em um ambiente marcado por um baixo nível de confiança doméstica combinado ao início do ciclo de afrouxamento monetário nos EUA em ritmo mais acelerado do que o antecipado, o governo anunciou uma série de medidas mais agressivas, visando mitigar o risco de uma desaceleração mais desordenada da economia. O Banco Central chinês (PBoC) anunciou um corte de 20 bps na sua nova taxa básica de juros (seven-day reverse repo rate), de modo que, esta saiu de 1,70% a.a. para 1,50% a.a. Além disso, foram anunciadas reduções adicionais de 50 bps na taxa de compulsório bancária e de 30 bps da taxa de empréstimo de 1 ano (MLF). A redução na taxa de compulsório, segundo o PBoC, deve ser responsável por liberar RMB 1,0 tri de recursos que os bancos comerciais poderão usar para fornecer empréstimos. Por fim, foi anunciado um corte de 50 bps nas taxas de hipotecas existentes no mercado, movimento este que deve ser responsável por reduzir o pagamento anual de RMB 150 bi em juros, beneficiando cerca de 50 milhões de famílias chinesas.

Tanto a magnitude dos cortes, considerados agressivos dado o padrão de cortes de 10 bps na taxa básica e de 25 bps na taxa de compulsório, quanto o anúncio sem precedentes de cortes em ambas as taxas em uma única reunião – apenas em 2 dois episódios o PBoC cortou ambas as taxas no mesmo mês – sugerindo que o governo chinês entende o senso de urgência em se estimular a economia que vem sendo afetada pelo prolongamento da crise imobiliária e seus efeitos sobre os demais setores e a confiança doméstica. Além disso, o presidente do PBoC, Pan Gonsheng, deu um forward guidance ao anunciar que o banco central poderia promover mais um corte na taxa de compulsório entre 25-50 bps nos próximos meses, caso a economia demande novos estímulos.

Ademais, na reunião do Politburo em setembro, foi sinalizado que o governo usará um amplo leque de medidas para enfrentar os desafios impostos pela crise imobiliária, baseando-se em medidas contracíclicas mais agressivas tanto no front fiscal quanto monetário. Para tal, o governo reforçou seu comprometimento em estimular o crescimento através da reversão da crise imobiliária, maior suporte ao mercado acionário e, principalmente, em estabilizar o nível de emprego.

O anúncio de medidas econômicas por parte do alto escalão do governo chinês fora do calendário usual de temas econômicos (reuniões nos meses de abril, julho e outubro) e os massivos cortes de taxas de juros anunciados pelo PBoC, sugerem que o governo possui um maior senso de urgência em interromper o atual ciclo de desaceleração mais acentuado às vésperas do aniversário de 75 anos do Partido Comunista Chinês. Na nossa avaliação, os efeitos das medidas apresentadas deverão ter maior impacto sobre a economia no próximo ano. Entretanto, entendemos que os sinais de um maior comprometimento do governo em estimular a economia tem o potencial de contribuir para reverter o baixo nível de confiança das famílias e dos empresários domésticos, podendo contribuir para impulsionar o crescimento nos próximos meses.

Nesse contexto, revisamos nossas projeções de crescimento para a economia chinesa de 4,5% para 4,7% em 2024 e de 4,2% para 4,6% em 2025. Porém, dada a magnitude dos desafios a serem enfrentados e a percepção de que novos estímulos podem ser anunciados nos próximos meses, avaliamos que há um viés baixista para o crescimento deste ano e um altista para o próximo ano.