Cenário Doméstico

Atividade Econômica

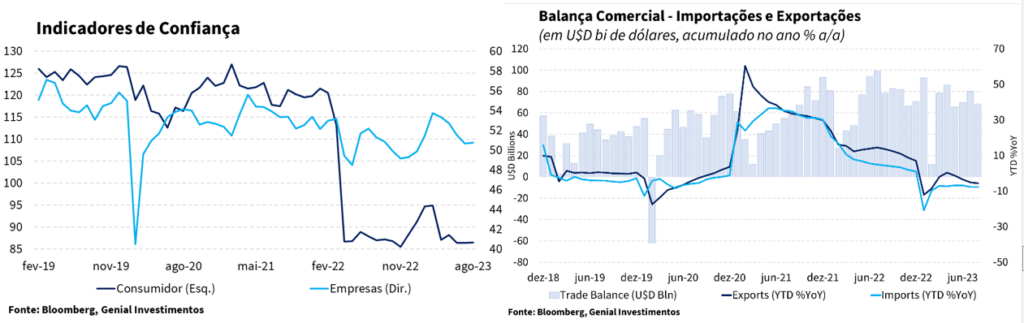

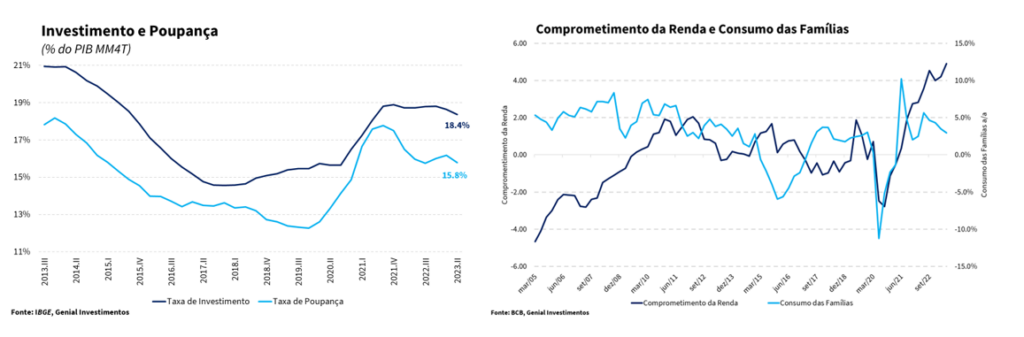

No mês, a divulgação dos dados dos principais indicadores setoriais apresentou sinais mistos, apontando para uma heterogeneidade do desempenho dos setores, frente a um cenário macroeconômico adverso marcado por uma taxa de juro contracionista ao passo em que os indicadores de crédito seguem em trajetória de deterioração. Por um lado, o IBC-Br e as vendas no varejo cresceram 0,4% m/m e 0,7% m/m, respectivamente, enquanto o setor de serviços apresentou resultado em linha com as expectativas, ainda impactado positivamente pela produção recorde de grãos, e a produção industrial recuou 0,6% m/m, com desaceleração disseminada entre os ramos industriais. Na mesma direção, o monitor do PIB da FGV apontou para uma queda de 0,3% m/m da atividade no mês de julho, com destaque para o recuo de 3,2% m/m da FBCF no trimestre móvel encerrado em julho.

No que diz respeito ao mercado de crédito, observa-se a manutenção da trajetória de desaceleração gradual do saldo total das concessões, com os dados referentes ao mês de agosto avançando 8,9% a/a, ante 9,3% a/a no mês imediatamente anterior. Nesse sentido, analisando os dados na métrica anual, observa-se a perda de fôlego nas principais aberturas, com as do saldo de concessões de crédito desacelerando desde junho de 2022 tanto para pessoas físicas quanto para empresas. Além disso, vale destacar a deterioração do perfil de crédito das famílias, tanto pelo aumento da inadimplência quanto pela composição, com destaque para o patamar elevado do saldo de crédito rotativo, associado ao endividamento das famílias. Este fato, combinado ao seu elevado custo de contratação, devem continuar pressionando tanto a alta de inadimplência quanto o comprometimento da renda das famílias com o serviço da dívida nos próximos meses.

Embora o mercado de trabalho tenha se mostrado mais resiliente do que imaginávamos no início do ano, existem alguns indicadores de enfraquecimento, entre eles, a diminuição do número de vagas criadas. Entretanto, vale destacar que diferentemente dos primeiros meses do ano, a taxa de desemprego de 7,8%, em linha com as expectativas do mercado, foi marcada pelo aumento da população ocupada e aumento da taxa de participação, evidenciado um diagnóstico mais positivo para o mercado de trabalho. Entretanto, boa parte da sustentação da taxa de desemprego em um patamar mais baixo do que o antecipado se deve à queda na taxa de participação, que pode ser atribuída ao aumento dos programas de transferência de renda do governo a partir do segundo semestre de 2022, responsável por aumentar o salário de reserva da economia. Nesse sentido, esperamos que a combinação entre uma taxa de participação mais depreciada e de desaceleração da economia gerem uma depreciação, ainda que mais lenta ao longo do segundo semestre, de modo que, a taxa de desemprego média da economia fique em 8,2% para 2023.

Dessa forma, embora alguns indicadores mostrem a resiliência da atividade econômica, vislumbramos uma desaceleração ao longo do segundo semestre, tendo em vista o cenário macroeconômico adverso, marcado pela política monetária em patamares restritivos e pela deterioração dos indicadores de crédito. Nesse contexto, dependendo do resultado do PIB que será divulgado antes da reunião de dezembro do BC, não descartamos a possibilidade de aceleração de cortes para 75 bps, ainda que nossa projeção seja de Selic em 11,75% ao final de 2023.

Inflação

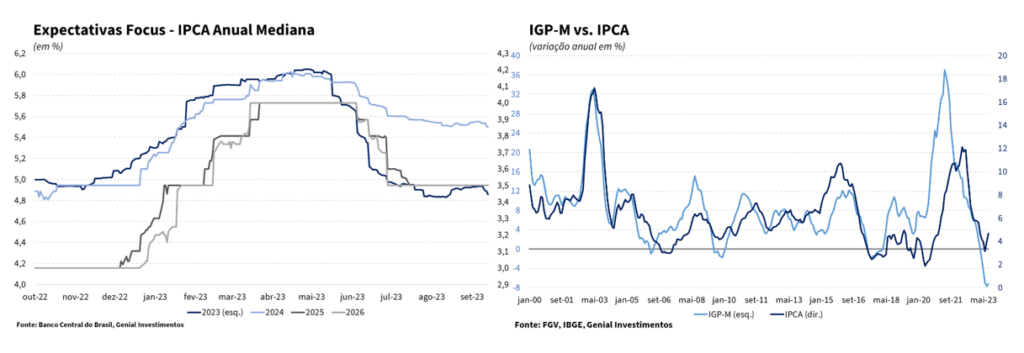

No último mês, observou-se um cenário mais desafiador para a trajetória de desinflação. Tal movimento está associado, entre outros fatores, com o aumento do preço do petróleo, com a decisão da Rússia de proibir a exportação de diesel e com a possibilidade de um El Niño mais severo. Por outro lado, as divulgações tanto do IPCA de agosto quanto do IPCA-15 de setembro apresentaram surpresas positivas. Junto a isso, vale destacar a possibilidade de a Petrobras promover um novo reajuste de preços, o que deve pressionar os componentes mais voláteis da inflação nas próximas leituras.

O Índice Geral de Preços (IGP-M) voltou a registrar inflação depois de seis meses de queda, avançando 0,37% m/m, em linha com a mediana do mercado. Dos três grupos que compõe o IGP-M, a principal contribuição veio do Índice de Preços ao Produtor (IPA-M). Nesse sentido, a composição do Índice de Preços ao Produtor Amplo (IPA-M) que levou à expansão no mês de setembro foi bem diferente da observada em agosto, com a maior contribuição para inflação mensal vindo dos produtos industriais ao invés dos produtos agrícolas, que voltaram a registrar deflação. O fato de o IPA-M ter se mantido como o grupo com a maior contribuição para a variação mensal do IGP-M, sendo que dessa vez apresentando a primeira contribuição positiva em meses, reforça a tese de que a pressão sobre os preços de alguns insumos, que já haviam passado pelo processo de desinflação, pode retardar e até ameaçar interromper o processo de desinflação mais amplo que vinha sendo observado até agora.

Embora tanto o IPCA de agosto quanto o IPCA-15 de setembro tenham apresentado variações em linha com as expectativas, vale destacar a composição um pouco mais negativa. Nesse sentido, o IPCA apresentou variação de 0,23%, abaixo das expectativas de 0,28%, acumulando alta de 4,61% em doze meses. No entanto, a média dos núcleos permanece em patamares elevados, assim como métricas importantes de serviços como os subjacentes, os diversos e até os intensivos em trabalho. Já o IPCA-15 acelerou 0,35%, abaixo das expectativas de 0,37%. Porém, a inflação de serviços acelerou para 0,53% (ante 0,13% em agosto) e os serviços subjacentes mostraram variação de 0,34% (ante 0,27% em agosto).

Política Monetária

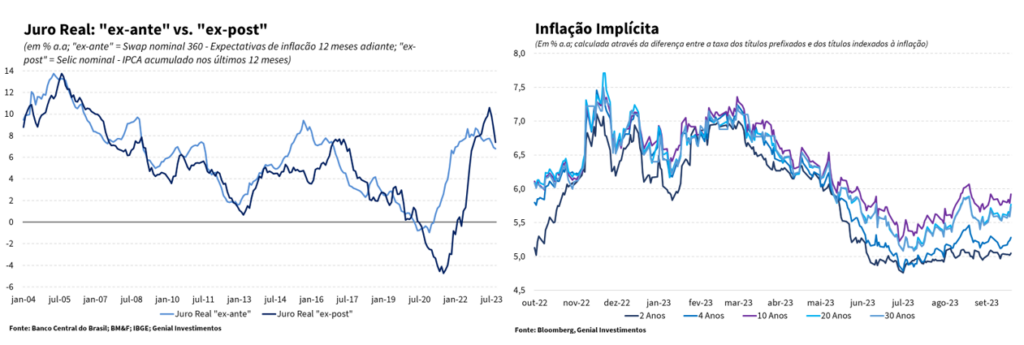

Como esperado, o Banco Central do Brasil reduziu a taxa básica de juro da economia brasileira em 0,5 p.p. na reunião do Copom de setembro. A decisão foi unânime, e o comitê avalia que esta decisão é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante ao mesmo tempo em que essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego.

O comunicado ficou em linha com as expectativas, reforçando o forward-guidance dado na reunião de agosto, cuja proposta é de manter a trajetória de queda da taxa de juros nesse mesmo ritmo nas próximas reuniões do comitê, reduzindo as apostas do mercado sobre uma possível aceleração do processo de afrouxamento monetário.

A novidade ficou por conta da introdução de um trecho no qual o BC diz explicitamente que perseguir as metas de superavit primário do arcabouço fiscal é fundamental para manter a trajetória de queda de juros no futuro próximo. Esse ponto foi reforçado na Ata do Copom, visto que o comitê reforçou a visão de que as incertezas sobre a estabilização da dívida pública em conjunto do esmorecimento no esforço de reformas estruturais e do aumento do crédito direcionado, têm o potencial de elevar a taxa de juros neutra da economia, com impactos sobre o custo de desinflação em termos de atividade.

Um segundo ponto relevante foi a discordância entre os membros do Copom em relação à importância relativa da dificuldade de ancorar as expectativas para a inflação, que permanecem acima das metas em todos os anos entre 2023 e 2026, o fechamento do hiato do produto e a desaceleração da inflação de serviços. Segundo a Ata, para uma parte dos membros do Comitê a desaceleração da inflação de serviços e de serviços subjacentes é um fator fundamental na trajetória da política monetária, enquanto outra parte do Comitê se mostrou mais preocupada com a estabilização das expectativas acima das metas e com o fechamento do hiato do produto. Esta é uma discussão importante na medida em que estas são as três pré-condições explicitadas no comunicado que se seguiu à reunião de 02 de agosto, para acelerar a queda da SELIC nas reuniões seguintes.

Por fim, a divulgação do Relatório Trimestral de Inflação (RTI) de setembro confirmou as expectativas daqueles que achavam que os eventos recentes (continuidade da alta dos rendimentos das Treasuries, perspectivas de juros mais altos nos EUA e por mais tempo e a desvalorização recente do real brasileiro) colaboraram para deixar a barra para aceleração do ritmo de cortes da Selic de 0,50 p.p. para 0,75 p.p. ainda mais alta. No decorrer de 2024, o diferencial de juros entre o Brasil e os Estados Unidos estará ainda menor, de modo que acelerar a magnitude de corte da Selic pode desencadear uma maior volatilidade do câmbio, além de potencializar o movimento já visto de desvalorização do real brasileiro, o que teria reflexos negativos sobre o processo de desinflação. Por fim, o presidente do Banco Central, Roberto Campos Neto, destacou que teria “valor esperado negativo” a autoridade monetária tentar comunicar para o mercado qual seria a taxa de juros terminal ao final desse ciclo de cortes por conta das grande grau de incerteza que ainda permeia o cenário, de modo que qualquer comentário da autarquia a esse respeito seria mais um ruído do que efetivamente um sinal.

Dessa forma, projetamos que a Selic deva encerrar o ano de 2023 em 11,75% a.a. sob a expectativa de manutenção do atual ritmo de cortes ao longo das próximas reuniões, ao passo em que projetamos o fim do ciclo de cortes no segundo semestre de 2024 em 9,75% a.a. Entretanto, avaliamos que há consideráveis riscos para a não concretização deste cenário diante da expectativa de queda no diferencial de juros entre o Brasil e o resto do mundo no segundo semestre e do risco de mudança na meta de resultado primário estabelecido no novo arcabouço fiscal que posso acarretar uma desancoragem das expectativas de inflação mais longas.

Cenário Externo

Estados Unidos

A quase paralisação do governo federal por conta dos impasses envolvendo o orçamento de 2024 colocou em risco a última nota AAA dos EUA pela agência de classificação de risco Moody’s, uma vez que tanto a Standard & Poor’s como a Fitch já haviam rebaixado os EUA para AA+ no passado devido a eventos semelhantes. Apesar de não interromper as emissões de títulos por parte do Tesouro como foi o caso do primeiro semestre desse ano quando o limite de endividamento do governo de US$ 31,4 trilhões foi atingido, a perda da última nota AAA poderia fazer os investidores passarem a demandar taxas de juros mais altas para financiar o governo americano daqui em diante.

Outro ponto que também tem pressionado o rendimento dos papéis do Tesouro americano é que os títulos ofertados nos leilões têm encontrado uma demanda abaixo da média. E esse fenômeno já vem ocorrendo há algum tempo. Além disso, as renovadas apostas de necessidade de uma alta adicional de juros de 0,25 p.p. em algum momento desse segundo semestre também geram mais uma fonte de pressão altista sobre as Treasuries.

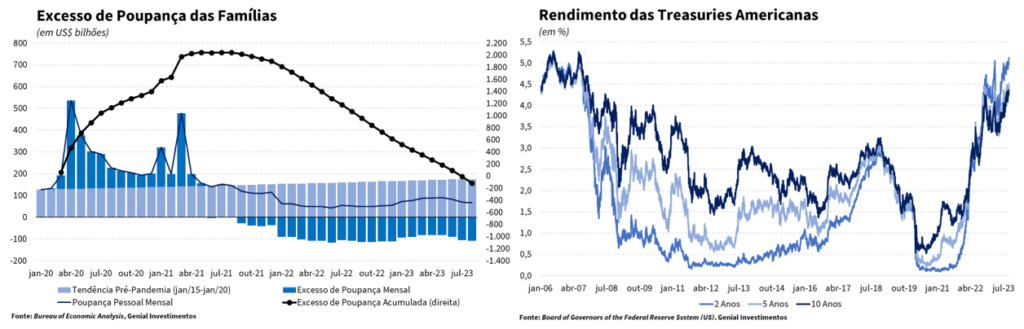

Os juros altos têm impactado pouco a atividade econômica comparativamente a ciclos de aperto monetário anteriores. Como as principais dívidas das famílias (hipotecas, crédito estudantil e financiamento de veículos) são pré-fixadas e estão travadas em taxas de juros baixas, o movimento de alta da fed funds rate por parte do Fed é parcialmente mitigado.

O fim do excesso de poupança das famílias deve continuar forçando um contingente considerável de pessoas a retornarem para a força de trabalho em busca de emprego nos próximos meses, o que levará a uma recuperação da taxa de participação e, consequentemente, pressionará a taxa de desemprego, principalmente caso o número de postos de trabalho em aberto (Jolts), uma métrica de demanda por mão de obra, continue a surpreender negativamente. Esse fenômeno, caso ocorra de forma muito acentuada, pode vir a colocar em risco o cenário base atual da ocorrência de um “pouso suave”. Por outro lado, caso se dê de forma mais moderada, esse movimento pode contribuir para satisfazer uma das condições impostas pelo presidente do banco central norte-americano (Fed), Jerome Powell, para não promover mais nenhum aumento da fed funds rate, que é justamente um maior equilíbrio entre as condições de oferta e demanda no mercado de trabalho. Adicionalmente, o fim do excesso de poupança também pode ajudar a conter o consumo das famílias, que vem apresentando forte ímpeto desde a reabertura da economia e sendo o principal fator de sustentação da atividade econômica pelo lado da demanda. Esse fato pode configurar um outro passo no sentido de satisfazer a segunda condição imposta por Powell para manter os juros estáveis no intervalo entre 5,25% e 5,50% ao ano, que é o crescimento do PIB cair abaixo da tendência de longo-prazo (1,8% t/t anualizado).

Apesar disso, alguns fatores ainda têm apontado para a necessidade de uma alta adicional de juros de 25 pontos-base, de modo que ainda é, no presente momento, mais provável que o Fed eleve os juros para o intervalo entre 5,50% e 5,75% a.a. em alguma das duas reuniões do FOMC restantes (novembro e dezembro) daqui até o final do ano. Uma possibilidade é o Fed repetir nas reuniões de setembro e novembro/dezembro a mesma estratégia adotada em junho e julho, quando optou por pular uma reunião, praticando uma pausa seguida de uma elevação de 25 pontos-base na taxa de juros. Um fato que continuou chamando a atenção foi que as estimativas dos membros do FOMC para a política monetária (gráfico de “dots”) permaneceram com uma variância elevada para os anos de 2025 e 2026. Isso mostra como o processo de desinflação nos EUA está coberto de incertezas, deixando a trajetória de médio prazo da taxa de juros da principal economia do mundo ainda desconhecida. Quando eventualmente tiverem início, as quedas de juros poderiam coexistir com a continuidade da redução do estoque de títulos na carteira do Fed (quantitative tightening), o que contribuiria para manter uma instância de política monetária mais apertada do que a que normalmente é observada em ciclos de corte de juros.

Zona do Euro

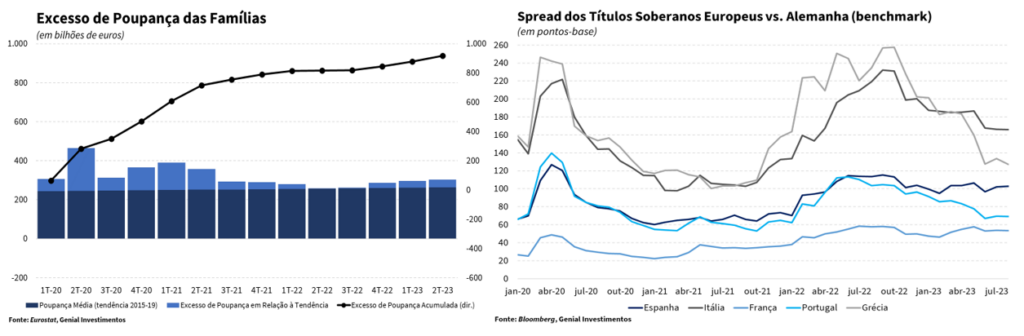

O único alento da atividade econômica na Zona do Euro continua a ser o fato de que o excesso de poupança das famílias ainda se encontra em um patamar considerável, o que ajuda a sustentar o consumo apesar dos preços e dos juros altos. O segundo trimestre do ano já é o terceiro seguido no qual a poupança das famílias vem crescendo acima da tendencia e em montante acima do registrado no período imediatamente anterior. Essa tendencia de alta pode estar expressando um aumento da aversão ao risco por parte das pessoas (assumindo um caráter de poupança precaucional) pelo fato de a economia ter passado por um quadro de recessão técnica na virada de 2022 para 2023.

A maior força relativa da economia norte-americana em relação a europeia a o fato do Banco Central norte-americano (Fed) ter sinalizado a continuidade do ciclo de alta de juros enquanto o Banco Central Europeu (BCE) sinalizou o seu possível fim devem levar a uma apreciação do dólar em relação ao euro, o que deve beneficiar as exportações do bloco, cruciais para a sustentar a atividade dado o grau de abertura econômica de várias economias da região. Caso esse movimento de desvalorização do euro não se confirme, não se descarta que a atividade econômica na Zona do Euro volte ao território contracionista no 3º trimestre, uma vez que a economia não contaria com o impulso ao crescimento vindo da demanda externa, apenas o da demanda interna por conta do excesso remanescente de poupança das famílias, o que pode ser insuficiente para gerar crescimento econômico positivo nesse segundo semestre.

O fato de o Índice de Preços ao Produtor (PPI) ter passado para o terreno contracionista fornece um vento favorável cada vez maior para o processo de desinflação dos preços ao nível do consumidor, reduzindo o espaço de repasses. Contudo, a velocidade do processo de desinflação vem decepcionando, principalmente a dos núcleos. Alguns riscos ainda param no radar de alguns itens voláteis (alimentos e petróleo) que já haviam passado pelo processo de desinflação. Atualmente, há um movimento de recomposição dos salários em vista da alta da inflação que se seguiu a reabertura das economias no pós-pandemia ter corroído os salários reais. Boa notícia é que as margens de lucro das empresas, que vinham sendo responsáveis por uma parcela considerável da inflação na Europa até agora (espiral preço-lucro), devem absorver grande parte da alta dos salários, amenizando os impactos sobre a inflação cheia.

Na sua reunião de setembro, o BCE também revisou as suas expectativas de inflação e de crescimento do PIB para a Zona do Euro. O CPI cheio foi revisado para 5,6% em 2023, 3,2% em 2024 e 2,1% em 2025. Já o núcleo de inflação foi revisto um pouco para baixo, sendo aguardado agora um avanço de 5,1%, 2,9% e 2,2% nos anos de 2023, 2024 e 2025, respectivamente. Em relação ao PIB, a autoridade monetária europeia está bem mais pessimista para o crescimento do bloco do que antes, prevendo um avanço da economia de 0,7% em 2023, 1,0% em 2024 e 1,5% em 2025. Como previsto por nós, o ciclo de aperto monetário na Zona do Euro se estendeu até a reunião de setembro, com a taxa de depósitos atingindo o patamar de 4,00% ao ano. O “pivot” do BCE, momento em que a autarquia entende que a política monetária teria alcançado o patamar adequado para garantir a convergência da inflação para a meta, ocorreu dentro do esperado, sobretudo quando se leva em conta a piora significativa dos dados econômicos recentes. Apesar do BCE estar dando mais peso para a atividade econômica fraca do que para a inflação persistente, o elevado grau de sensibilidade da economia ao crédito bancário deve impedir uma recuperação mais vigorosa da economia enquanto os juros permanecerem elevados.

Já o Banco da Inglaterra (BoE), por outro lado, surpreendeu o mercado e manteve a taxa de juros em 5,25% a.a. na esteira de um dado de inflação (principalmente serviços) mais promissor referente a agosto. Esse movimento do Banco Central inglês baseado em um único dado de alta frequência e num momento em que os salários ainda estão crescendo a um ritmo forte, deixa o juro real ainda em terreno negativo, o que pode ser insuficiente para garantir a convergência da inflação para a meta de 2,0% no horizonte relevante de política monetária.

China

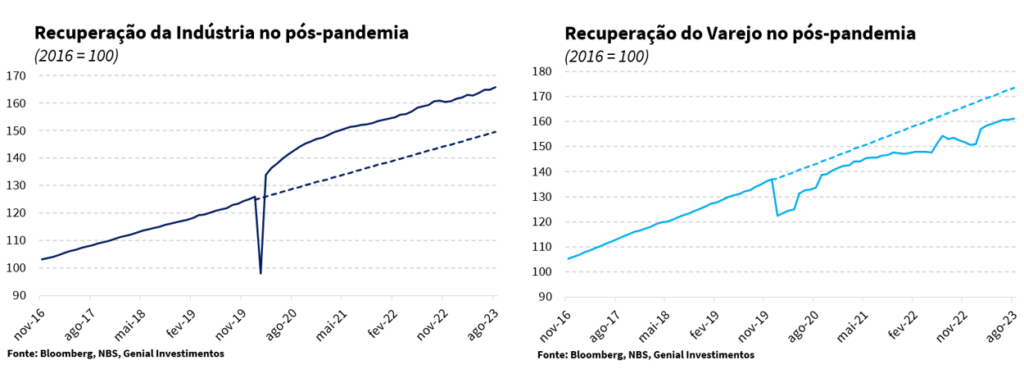

Diferentemente dos meses anteriores, em que surpresas negativas se mostravam bastante disseminadas entre as divulgações de dados setoriais da economia chinesa, os números apresentados em setembro apresentaram sinais mistos. Esse fato reacendeu um otimismo por parte do mercado sob a esperança de que o pacote de estímulos anunciados pelo governo nos últimos meses esteja começando a impactar positivamente a economia. Entretanto, avaliamos que o cenário ainda demanda cautela, haja vista os diversos desafios que o governo terá de superar para conseguir promover um crescimento mais pujante da economia nos próximos anos.

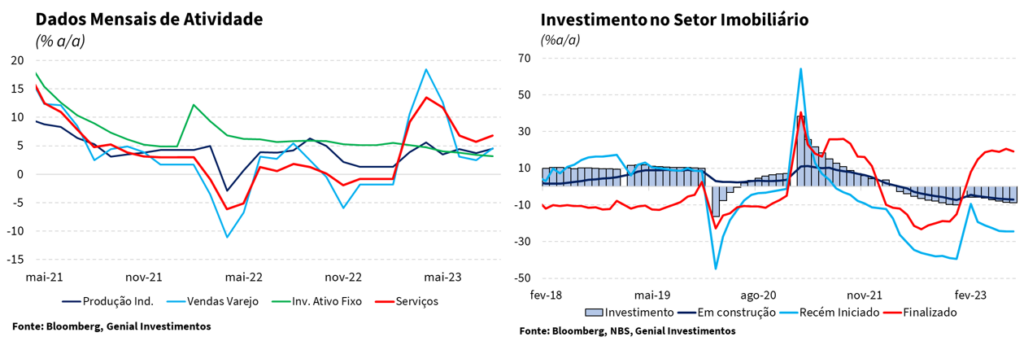

Por um lado, a produção industrial avançou 4,5% a/a em agosto, acelerando em relação ao ritmo observado em julho (3,7% a/a), superando o consenso que tinha como projeção alta de 3,7% a/a. Na mesma direção, as vendas do varejo avançaram 4,6% a/a, ante crescimento de 2,5% a/a em julho, que também superou o consenso (3,0% a/a), refletindo o bom desempenho das vendas de combustíveis e de artigos de luxo (joalheria) no mês, sendo este impulsionado pelo recente aumento do preço do ouro, em linha com um cenário de aumento da demanda por ativos mais seguros em um contexto de elevação das incertezas decorrentes da crise imobiliária.

Em contrapartida, sinais negativos ainda podem ser observados no indicador de investimento em ativos fixos que avançou 3,2% a/a nos oito primeiros meses do ano, desacelerando dos 3,4% a/a acumulados no ano até julho. Este resultado frustrou o mercado que tinha como expectativa uma desaceleração mais moderada (3,3% a/a) deste indicador no período. Vale destacar que o desempenho negativo refletiu a continuidade da trajetória negativa dos investimentos privados (-0,7% a/a), sobretudo dos investimentos no setor imobiliário que recuaram 8,8% a/a no acumulado no ano, ante -8,5% a/a no mês imediatamente anterior.

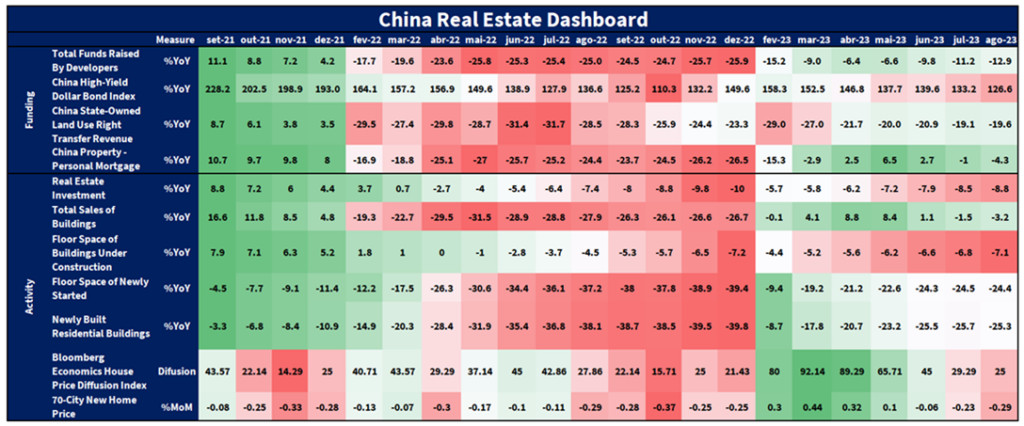

No que diz respeito ao mercado imobiliário, os dados sugerem que o setor segue em território contracionista, com a continuidade da piora entre os indicadores do setor imobiliário. Um estudo recente apontou para uma sobreoferta de imóveis na China, visto que mesmo a população de 1,4 bilhão de pessoas não seria suficiente para preencher todos os apartamentos vazios no país, reforçando o nosso viés pessimista para o setor.

Esse cenário aumenta os riscos de um “hard-landing” da economia chinesa nos próximos meses, que pode ser intensificado por uma instabilidade no sistema financeiro chinês, decorrente de sua significativa exposição à ativos do setor imobiliário (cerca de 10% dos recursos geridos por escritórios de Wealth Management tem exposição ao setor imobiliário). Vale destacar que os eventos recentes marcados pela dificuldade de empresas de gestão de recursos em cumprir com o pagamento de suas obrigações ilustram bem o risco de espalhamento da crise imobiliária sobre os demais setores da economia chinesa, dificultando ainda mais o cumprimento das metas de crescimento dos próximos anos.

Para os próximos meses, avaliamos que os indicadores seguem apontando para a perda de dinamismo da economia chinesa decorrente da deterioração dos indicadores do mercado imobiliário que sugerem que a crise no setor deve continuar se aprofundando nos próximos meses. Soma-se a isso, os sinais ainda anêmicos advindos da demanda interna que continua sendo limitada por um baixo nível de confiança, refletindo os efeitos da crise imobiliária sobre a poupança das famílias chinesas e da elevada taxa de desemprego entre jovens. No que tange à demanda externa, os dados da balança comercial mostram que as exportações seguem em trajetória contracionista, sugerindo que o atual ciclo de aperto monetário sincronizado aliado à intensificação das tensões geopolíticas com o Ocidente tem impactado negativamente esse importante vetor de crescimento econômico.

Em suma, embora os resultados divulgados em setembro apontem para uma possível melhora da economia chinesa, sobretudo na indústria, avaliamos que o contexto mais geral ainda demanda cautela. A combinação entre uma elevada taxa de desemprego entre jovens, crise imobiliária, incertezas em relação à evolução da economia, desaceleração global e uma crise de confiança doméstica devem sustentar leituras mais fracas da atividade econômica, corroborando com o nosso cenário de crescimento de 4,7% no ano, ficando abaixo da meta estipulada pelo governo de 5,0%.