Publicado em 05 de Dezembro às 07:00:00

Carteira Recomendada Top Dividendos – Dezembro 2023

Acompanhe o conteúdo e veja as melhores ações para investir com foco em dividendos em dezembro de 2023.

Resumo

Novembro foi um período extraordinário para o mercado de ações no mundo todo, destacando-se como o melhor mês dos últimos 2 anos para a bolsa brasileira. O Ibovespa, registrou no período um desempenho positivo de 12,5%.

Mesmo estando posicionada defensivamente, a Carteira Top Dividendos acompanhou o bom desempenho, subindo 11,7% em novembro. Nossa estratégia de aumentar os pesos em ativos locais, particularmente em setores como bancos e elétricas mais descontadas, foi certeira, puxada pelo bom desempenho de grandes empresas como Itaú, Eletrobras e Vivo, que compõem 35% da nossa carteira e registraram altas superiores a 16% no mês. Terminaremos o ano com um fluxo interessante de proventos já contratados, com destaque para Auren (AURE3) e Vale (VALE3).

A escolha de focar em empresas de grande capitalização e perfil defensivo, conforme destacamos na última atualização da carteira, demonstrou ser uma abordagem assertiva em um momento de retorno de capital estrangeiro para o Brasil. Para o mês de dezembro, manteremos essa mesma abordagem, com uma exposição menor a commodities, buscando equilibrar os pesos dos ativos locais.

Cenário Macro

O cenário macroeconômico também apresentou sinais de melhora. No início do mês passado, destacamos que uma trégua nos mercados globais de renda fixa seria essencial para um rali de final de ano. De fato, essa trégua ocorreu: os juros americanos de 10 anos recuaram de 5% para cerca de 4,3%, refletindo sinais de desaceleração econômica. Atualmente, o mercado não precifica uma forte recessão, nem a persistência da inflação, contribuindo para a melhora no cenário. A manutenção dessa percepção de equilíbrio será fundamental para a estabilidade nas taxas de juros americanas, e para continuar impulsionando os preços dos ativos.

No Brasil, as decisões fiscais, particularmente em relação ao déficit primário e à Lei de Diretrizes Orçamentárias (LDO), têm o potencial de criar um ambiente de incerteza e volatilidade no mercado local. Se o governo mudar a meta de déficit zero no início de 2024, teremos mais volatilidade dos preços dos ativos.

Objetivo da Carteira

A Carteira Top Dividendos visa superar o desempenho do IDIV no longo prazo por meio de empresas que apresentarão retornos totais acima da média do mercado. Elaboramos esta carteira para potencializar os retornos dos investidores via recebimento de proventos.

A seleção dos ativos se baseia em critérios fundamentalistas, alinhados com as opiniões do time do Genial Analisa. Analisamos as dinâmicas dos setores, a qualidade das empresas, a geração de caixa e a necessidade de investimento projetada das empresas no médio/longo prazo.

CENÁRIO MACRO | BRASIL

No cenário doméstico, o efeito da política monetária contracionista e as taxas de juros reais elevadas seguem induzindo a uma desaceleração da atividade. O crescimento econômico, mostra sinais de desaceleração, com contração do PIB no segundo semestre. Quando olhamos para a variável inflação, os dados do IPCA-15 de novembro, trouxeram uma visão construtiva nos componentes influenciados pela política monetária, com uma composição mais benigna, sugerindo uma desaceleração na inflação. Por outro lado, ainda observamos pressões inflacionárias em certos segmentos, como os alimentos.

No aspecto fiscal, as preocupações com o déficit e a sustentabilidade das finanças públicas seguem no plano de visão. Apesar de um superavit primário em outubro, as despesas têm crescido significativamente devido a forte elevação das despesas, principalmente devido ao Bolsa Família e gastos com saúde. A projeção de déficit para 2023, revista para cima, reflete essa deterioração das contas públicas. O Presidente Lula da Silva declarou que não planeja fazer um contingenciamento de R$ 53 bilhões no primeiro trimestre de 2024. Dessa forma, o governo terá de mudar a meta de déficit zero. O mercado segue cauteloso quanto a essa mudança no discurso.

Esse cenário, indica que o Banco Central do Brasil tem tudo para manter a velocidade de cortes na taxa Selic e curva de juros aponta exatamente para esse cenário, com uma taxa terminal de 9,5% ao final de 2024.

Por outro lado, quando olhamos para as estimativas do mercado, apresentadas pelo boletim Focus, o cenário para Selic terminal menor vem ganhando força, com o mercado apostando em uma taxa de 8,5% no fim de ciclo em 2025. Esse cenário é favorecido pela percepção de que há espaço para uma antecipação nos cortes de juros nos EUA, colocando menos pressão sobre a redução do diferencial de juros entre os dois países.

CENÁRIO MACRO | INTERNACIONAL

O cenário global mostrou sinais de melhora em novembro, com as taxas de inflação nos EUA mostrando sinais de desaceleração, especialmente com o núcleo vindo abaixo das expectativas de mercado. Além disso, os dados de mercado de trabalho, apesar de ainda robusto, indicam sinais de enfraquecimento. A taxa de desemprego aumentou para 3,9%, puxada pelo aumento no número de pessoas desocupadas e pela redução no ritmo de criação de empregos. Esses novos sinais de arrefecimento na atividade econômica e na inflação, que sugerem que a economia está respondendo às medidas de aperto monetário implementadas pelo Fed.

As expectativas de que uma trégua nos mercados globais de renda fixa impulsionaria um rali de final de ano se confirmaram. Em novembro, observamos uma significativa retração nos juros americanos de 10 anos, que diminuíram para cerca de 4,3%, após terem alcançado o pico de 5% no final de outubro.

O mercado segue atento aos dados econômicos, buscando sinais que confirmem essa tendência ou indiquem quando começará a trajetória de queda da taxa de juros nos EUA. As projeções para cortes na Federal Funds Rate têm sido antecipadas, com expectativas de que o início da redução das taxas ocorra antes do segundo semestre de 2024. Isso reflete uma mudança no sentimento do mercado, que anteriormente previa uma manutenção mais prolongada das taxas elevadas para combater a inflação.

Quando olhamos para a Zona do Euro, vemos uma demanda externa fraca, e perda de competitividade no setor industrial, especialmente na Alemanha. A inflação também tem demostrado sinais de queda, com o aumento da poupança limitando o consumo e afetando a atividade econômica. Na política monetária, sinais indicam que o Banco Central Europeu pode pausar o ciclo de alta de juros, mantendo juros reais negativos e priorizando a recuperação da atividade econômica sobre o controle da inflação.

Na China, a recuperação econômica mostra sinais iniciais de progresso, com a produção industrial e as vendas no varejo superando expectativas. No entanto, o setor imobiliário continua em contração, agravada pela crise de liquidez das incorporadoras. A grande questão dos investidores é se o governo chinês implementará pacotes de estímulo para revitalizar o setor imobiliário.

Está previsto um plano de financiamento de 1 trilhão de yuans focado em moradias populares e revitalização urbana, visando restaurar a confiança no mercado imobiliário e estabilizar a economia, que depende significativamente desse setor. A visão geral para a economia chinesa permanece conservadora, com expectativa de contínua desaceleração, especialmente devido à fraca demanda externa e ao impacto das políticas globais de aperto monetário.

CENÁRIO AÇÕES BRASIL

Novembro foi marcado por uma forte alta dos ativos brasileiros, impulsionada por uma entrada expressiva de capital estrangeiro, que alcançando o maior nível de alocação do ano. O aspecto mais surpreendente foi a velocidade dessa retomada, interrompendo três meses consecutivos de saídas. Até o fim de novembro, o fluxo de entrada de investidores estrangeiros foi R$ 20,8 bilhões no mercado local.

Essa virada ocorreu mesmo diante de uma tendência geral de queda nas commodities. Conforme destacamos na última atualização da carteira, em um momento de retorno de capital estrangeiro para o Brasil, empresas de grande capitalização com atuação doméstica poderiam se beneficiar e isso de fato ocorreu.

Apesar da recente alta, o Ibovespa ainda é negociado com um desconto significativo em relação à sua média histórica. O índice está a 8,0x o Preço/Lucro (P/L) projetado para os próximos 12 meses, comparado à média histórica de 11,0x, indicando um desconto de 27%. Excluindo a Petrobras e a Vale, o Ibovespa é negociado a 10,1x o P/L projetado, ainda abaixo da média histórica de 12,2x, sugerindo um desconto de 17%.

Os mercados emergentes, incluindo o Brasil, tiveram um desempenho robusto. As mudanças nas taxas de juros das principais economias globais influenciaram significativamente esses mercados, com o Brasil se destacando devido ao seu valuation mais atrativo.

Para dezembro, duas questões principais estão no foco dos investidores:

- Quando começará a trajetória de queda das taxas de juros nos EUA?

- Qual será o patamar da Selic no final do ciclo de cortes no Brasil?

Com projeções apontando para cortes no Fed Fund Rate antes do segundo semestre de 2024, já existe um certo otimismo precificado nos principais ativos de risco. Portanto podemos observar classes de ativos que “ficaram para trás” tendo um bom desempenho, em uma rotação de “crescimento” para “valor”

Com a curva de juros futuros apontando para uma Selic próxima de 9,5% e o Boletim Focus do BCB revisando a projeção para 2025 de 8,75% para 8,5%, caso os juros lá fora realmente comecem a cair no primeiro semestre, o BC brasileiro terá mais espaço para reduzir os juros locais, em criar uma pressão tão negativa no câmbio.

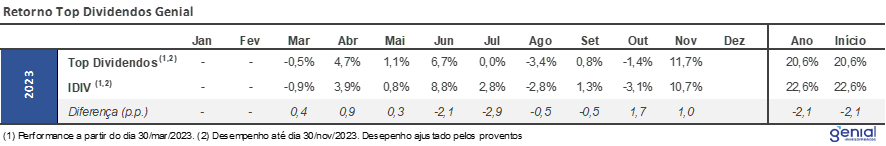

CARTEIRA TOP DIVIDENDOS | GENIAL ANALISA

Desde seu lançamento em março de 2023, a carteira Top Dividendos mostra um bom desempenho, valorizando-se em 20,6%. Mesmo estando posicionada defensivamente, durante o mês de novembro, nossa estratégia de aumentar os pesos em ativos locais, particularmente em setores como bancos e elétricas mais descontadas, foi certeira. O desempenho de grandes empresas como Itaú, Eletrobras e Vivo, que compõem 35% da nossa carteira e registraram altas superiores a 16% no mês.

Essa performance positiva é resultado da nossa abordagem defensiva, focada em ativos com margem de segurança e valuations atrativos. Essa estratégia proporciona uma proteção eficaz durante períodos de alta volatilidade no mercado, além de assegurar uma renda estável para os investidores. A continuidade dessa abordagem é essencial para manter a estabilidade no longo prazo.

Desde nosso último rebalanceamento em 05 de novembro, nossa carteira teve um rendimento de 8,7%, o que foi melhor que a alta de 7,1% do IDIV. No mês passado, não fizemos alterações nos ativos que compõem a carteira, apenas ajustamos os pesos para garantir uma melhor alocação nos ativos domésticos com valuation que consideramos mais atrativos.

Encerraremos o ano com um ótimo fluxo de proventos. No mês de Dezembro, Auren (AURE3), Vale (VALE3), Banco do Brasil (BBAS3) e Taesa (TAEE11) farão pagamentos de proventos.

MUDANÇAS

Em dezembro, ajustaremos nossa carteira para refletir uma maior exposição a setores ligados à economia doméstica, sem abrir mão do perfil defensivo e diversificado da carteira.

- Os bancos, que já possuíam uma fatia considerável, tiveram seu peso aumentado para 28%.

- Estamos reduzindo a concentração no setor de Telecomunicações, após experimentar uma forte valorização em novembro

- A exposição ao setor de petróleo também foi reduzida pontualmente, refletindo uma abordagem mais cautelosa diante das incertezas globais do setor.

- Incluímos o setor de alimentos & bebidas, com 6% da carteira, por meio da inclusão das ações da JBS (JBSS3), que apresenta gatilhos de curto prazo, como a potencial listagem nos EUA e a expectativa de melhora de margens em 2024.

A carteira agora fica com a seguinte concentração:

- 37% no setor elétrico,

- 28% em bancos,

- 10% no setor financeiro excluindo banco

- 8% em mineração,

- 8% em telecomunicações e

- 6% em alimentos & bebidas

- % em óleo e gás.

#1 | ITAÚ (ITUB3)

O Itaú segue sendo nossa escolha favorita do setor. O banco foi destque na temporada de resultados do 3T23, com o melhor resultado entre seus concorrentes, com um Lucro Líquido Recorrente superior a R$ 9, bilhões, crescimento de +11,9% em comparação ao ano anterior. O ROE consistente de 21,1%, superou a performance de concorrentes como Bradesco e Santander. O banco demonstrou estabilidade no índice de inadimplência acima de 90 dias com uma melhoria na inadimplência de curto prazo e melhora notável no custo de crédito.

Olhando para o futuro, esperamos que o Itaú acelere o crescimento de sua carteira de crédito em 2024, impulsionado pela retomada do apetite ao risco e pela expectativa de alívio nas receitas de tarifas, especialmente com um mercado de capitais mais ativo. Os custos devem ser beneficiados por um nível mais controlado de provisões para devedores duvidosos (PDD). Com base nas nossas projeções, estimaos um lucro de R$ 39 bilhões para 2024, mantendo a rentabilidade em 20,6%.

No que diz respeito ao valuation, o ITUB3 está sendo negociado a um P/L de 6,7x para 2024 e um P/VP de 1,5x em 2023, indicando uma avaliação atrativa no mercado.

#2 | BANCO DO BRASIL (BBAS3)

Embora tenha apresentado um resultado abaixo das estimativas do mercado, ainda seguimos confiantes com a tese de Banco do Brasil, municiados de um excelente nível de rentabilidade e um valuation ainda descontado. O banco registrou um lucro líquido de R$ 8,8 bilhões, mostrando-se resiliente em um ambiente desafiador. Com um ROE de 20,8%, o Banco do Brasil se equiparou ao Itaú e superou outros concorrentes importantes como o Bradesco e o Santander. O 3T23 foi impactado impactado por provisões adicionais para os créditos problemáticos relacionados à Americanas.

Seguimos confiantes para 2024, com a experctativa de que a carteira de crédito do banco continue a crescer, embora a um ritmo mais moderado. O Banco do Brasil deve se beneficiar de um ambiente de custos controlados, especialmente no que se refere às provisões para devedores duvidosos (PDD), refletindo uma gestão de risco eficaz. Projetamos um lucro de R$ 38,4 bilhões para 2024 (+8,5% a/a), com um ROE em torno de 20%, desaceleração influenciada por um crescimento mais lento da margem financeira.

As ações de BBAS3 seguem atrativas, negociando a um P/L de 3,9x para 2024 e um P/VP de 0,84x em 2023, com o robusto dividend yield de 10,3% em 2024.

#3 | ELETROBRAS (ELET3)

A empresa apresentou um trimestre positivo, refletindo os frutos do seu processo de turnaround após a privatização. A incorporação da UHE Teles Pires ampliou sua capacidade instalada, e a nova autorização para atuar no segmento de Comercialização de Energia Elétrica abre novas oportunidades. A empresa também continua com seu 2º Plano de Demissão Voluntária, visando aumentar sua eficiência operacional. Para o curto prazo, a Eletrobras esta focada em um novo Plano de Demissão Voluntária e na simplificação societária e corporativa, com a incorporação de Furnas e o fechamento de capital da CHESF.

No longo prazo, a evolução dos preços de longo prazo de energia elétrica, especialmente com a consideração de eventos como El Niño já sinalizam um cenário mais favorável para o aumento do nível de contratação. Importante destacar que a possível federalização da Cemig, pode ter uma impacto positivo para a Eletrobras. Esse movimetno, reduziria os ruídos sobre os interesses do governo em rever seus direitos de voto na Comapnhia.

Mesmo não sendo o objetivo no curto-prazo, o Dividend Yield projetado para 2024 é de 5,5%, aumentando a media que o retorno sobre o capital investido cresce. Além disso, é importante notar que a empresa está sendo negociada a múltiplos muito inferiores em comparação com seus pares privados no setor de geração/transmissão, com um P/VP de apenas 0,8x e uma TIR real de 13,5% (a maior do setor).

#4 | BB SEGURIDADE (BBSE3)

BB Seguridade apresentou um 2023 marcado por um desempenho operacional sólido e um resultado financeiro robusto, impulsionado pela alta taxa Selic. Esse cenário positivo reflete a eficiência e a resiliência da empresa diante das flutuações do mercado. Para 2024, as expectativas são de manutenção desse bom desempenho operacional. Mesmo com a previsão de uma redução na taxa Selic, os juros devem permanecer em níveis elevados, o que deve atenuar o impacto sobre o resultado financeiro da empresa.

A gestão da BB Seguridade continua focada no crescimento do lucro, com especial atenção aos seguros prestamista, agrícola e vida, setores com potencial de expansão. Esperamos que o lucro cresça em torno de 10% em 2024, embora isso represente uma desaceleração em relação ao crescimento estimado de 29% em 2023. Essa projeção, no entanto, ainda destaca a forte posição da empresa no setor.

Em termos de avaliação de mercado, as ações da BBSE3 não acompanharam as revisões de expectativa de lucro para 2024. Enxergamos a empresa negocianda a 7,4x P/L para 2024 e um dividend yield de 11,8% para o mesmo período.

#5 | AUREN (AURE3)

Confirmando as nossas expectativas, após a securitização da indenização da Usina Três Irmãos que adicionou R$4,2 bilhões ao seu caixa, a empresa anunciou a distribuição de mais um diviedendo extraordinário em 2023, acumulado mais de 20% em distribuição de proventos no ano.

Apesar do pipeline de investimentos ser limitado devido a ausência de novos projetos, a empresa mantém interesse em futuros leilões de transmissão, como o previsto para o primeiro semestre de 2024. Esse interesse em diversificação de projetos visa reduzir o risco hidrológico. Atualmente, a empresa apresenta uma taxa implícita de retorno de 9,5% em termos reais.

Além disso, a Auren ainda deve distribuir seus dividendos recorrentes, algo próximo a 4% de rendimento em dividendos, para 2024 nossas estimativas apontam para um dividend yield de 4,7%.

#6 | ENGIE (EGIE3)

Mesmo tendo apresentado um trimestre mais neutro, a aquisição de conjuntos fotovoltaicos, avaliada em R$3,2 bilhões, marcou um passo estratégico diante de um cenário desafiador para novos projetos no setor energético. A receita operacional da Engie no trimestre foi de R$2,5 bilhões, uma redução de 8,5% em comparação ao mesmo período do ano anterior, impactada principalmente pela venda da Termoelétrica Pampa Sul.

A companhia finalizou o trimestre com uma dívida líquida de R$15,3 bilhões, o que representa uma alavancagem de 2,1x Dívida Líquida/EBITDA 12M. Considerando a recente aquisição, a dívida líquida aumentaria para R$18,5 bilhões.

Apesar desse aumento, a Engie ainda possui espaço financeiro para realizar novas aquisições sem comprometer sua capacidade de pagamento de dividendos. A depender da retomada do payout para 100% do lucro líquido distribuível, o dividend yield pode chegar até 10% em 2024.

#7 | TAESA (TAEE11)

Apesar das perspectivas interessantes para os segmento de transmissão, a empresa negocia em linha com nosso preço-alvo e por isso não vemos motivos para aumentar o seu peso dentro da carteira. Aos atuais níveis de preço, vemos a Taesa negociando com uma TIR implícita real de 7,7% (vs 5,5% NTN-Bs em termos reais).

Vale mencionar que caso os juros sigam em tendência de queda, as ações da empresa devem seguir com uma performance interessante tendo em vista o seu estoque de dívida e sua expressiva generosidade no que diz respeito a pagamento de dividendos como alternativa à Selic em queda.

Reforçamos que para uma estratégia com foco em dividendos a empresa segue entregando um rendimento em dividendos interessante. Nossas estimativas apontam para um dividend yield de 11,7% em 2024, o que justifica a manutenção do papel.

#8 | VALE (VALE3)

A companhia se beneficiou de preços favoráveis do minério de ferro, com a média do 3T23 atingindo US$114/t para a referência 62% Fe, um aumento de 2,7% em relação ao trimestre anterior. Além disso, o preço da commodity continuou a subir, alcançando cerca de US$120/t no final de setembro, um patamar aproximadamente 30% acima da média histórica dos últimos dez anos. Operacionalmente, a Vale vem mostrando melhorias, com uma redução no custo C1, tendência que deve persistir no segundo semestre.

O cenário segue desafiador, especialmente no que diz respeito à demanda chinesa no mercado de residências. Os dados recentes apontam para uma contração no setor imobiliário chinês e isso alimenta a expectativa de que nas próximas semanas pode ser anunciado um plano de 1 trilhão de yuans para financiar moradias populares e revitalizar centros urbanos. Se isso acontecer, teremos um suporte adicional a manutenção da demanda e ao nível de preço do minério de ferro.

Lembramos que existe a possibilidade de dividendos extraordinários relacionados à venda da participação da unidade de metais básicos da Vale. Do valor total de US$3,4 bilhões obtidos com a venda, apenas US$1 bilhão será destinado ao balanço da unidade de metais básicos, com os restantes US$2,4 bilhões permanecendo na holding da Vale.

Em termos de proventos, seguimos otimistas com o Dividend Yield projetado para Vale em 2024. Nosso números apontam para 14,7%. Atualmente, Vale está sendo negociada a um EV/EBITDA de 4,8x para 2024 em linha com a sua média histórica.

#9 | VIVO (VIVT3)

A Vivo apresentou resultados muito fortes no 3T23, superando as expectativas do mercado. Mesmo acreditando nas aveniadas de crescimento no lonog prazo, estamos reduzindo a concentração no setor de Telecomunicações, após a forte valorização em novembro.

Olhando para o futuro, a seguimos confiantes de que a Vivo deve se beneficiar do contínuo crescimento do segmento pós-pago, com a expansão da base de clientes e ajustes de preços. A empresa também está bem-posicionada para aproveitar as sinergias com os ativos adquiridos da Oi Móvel, liderando o setor de fibra óptica em número de acessos e sendo uma das maiores no segmento móvel no país.

Além disso, a Vivo pode distribuir até R$ 5 bilhões em dividendos em 2024, após a aprovação de uma redução de capital social. Outro destaque recente está relacionado a manutenção do JCP, que é positiva para o setor de telecomunicações. Com baixo nível de endividamento e forte geração de caixa, nossas estimativas apontam para um dividend yield que pode chegar a 13% em 2024.

#10 | JBS (JBSS3)

Estamos incluindo JBS na carteira mesmo após um resultados mistos no 3T23. O segmento Beef North America enfrentou margens comprimidas, enquanto o segmento USA Pork surpreendeu positivamente, beneficiado pela normalização da oferta de suínos nos Estados Unidos. A JBS Australia e JBS Brasil viram uma pequena compressão sequencial nas margens. No entanto, a queda nos preços dos grãos começou a beneficiar parcialmente os segmentos JBS USA Pork e Seara. Esperamos uma recuperação gradual das margens nos próximos trimestres. Além disso, temos uma expectativa de melhoria gradual nos números da maioria dos segmentos da JBS para o quarto trimestre de 2023 e ao longo de 2024.

No curto prazo, vemos um gatilho importante que pode destravar valor para a empresa: a aprovação e conclusão do processo de dupla listagem de suas ações nos Estados Unidos.

Acreditamos que esse processo ajudará a destravar o valor da empresa, considerando o desconto atual frente aos seus pares norte-americanos.

Apesar de um aumento de 30% no valor das ações desde o anúncio do processo de dupla listagem em julho, parece que o mercado ainda não precificou totalmente esse movimento. Isso é evidente ao comparar com a Tyson Foods, que está sendo negociada a um EV/EBITDA de 9,1x para 2024, enquanto a JBS está a 5,8x EV/EBITDA para o mesmo período, abaixo dos pares americanos.

No médio/longo prazo, com a normalização de margens, acreditamos que JBS pode voltar a distribuir bons níveis de proventos.

#11 | PETROBRAS (PETR4)

A Petrobras recentemente divulgou seu planejamento estratégico 24-28, abordando aspectos cruciais de sua operação e governança. Destacamos a clareza nas premissas de rentabilidade dos projetos em seus diversos segmentos, o compromisso reforçado com a governança corporativa e detalhes mais profundos sobre exploração e produção, planos de investimento, aquisições e projetos focados na economia verde.

No entanto, alguns pontos requerem cautela. Há US$11 bilhões em investimentos “inativos”, predominantemente destinados a aquisições em áreas como energias renováveis, refino e petroquímica, incluindo a potencial aquisição da Braskem. A estratégia de aquisição em renováveis, especificamente, desperta certo ceticismo. Optamos por reduzir a exposição a Petrobras, refletindo uma abordagem mais cautelosa diante dessas incertezas.

Embora reduzida, PETR4 negociando a um múltiplo de 2,9x EV/EBITDA para 2024, um fluxo de caixa livre de 16% e um rendimento em dividendos de 8,4%, projetado para 2024. Embora os números sejam atraentes, a margem de segurança ainda é limitada para uma exposição maior.