Publicado em 06 de Novembro às 09:01:00

Carteira Previdência Solidez – Novembro 2024

Introdução

As carteiras de previdência foram criadas para fornecer uma estratégia de alocação mais clara para os investidores, com o objetivo de direcionar seus investimentos no longo prazo. A alocação estratégica dessas carteiras tende a ser estável, sem mudanças drásticas mês a mês. Isso ocorre porque, embora os custos de mudança em previdência sejam baixos — já que não há cobrança de Imposto de Renda na portabilidade entre fundos —, é importante manter uma estrutura consistente ao longo do tempo.

O horizonte de investimento das carteiras de previdência é, em geral, de 24 meses ou mais. Para prazos menores, há produtos mais vantajosos em termos tributários. Além disso, a composição das carteiras de previdência é geralmente focada em renda fixa, multimercados e ações, onde as vantagens tributárias são mais expressivas, especialmente em investimentos de longo prazo.

Para conhecer mais vantagens da previdência, clique aqui.

Objetivo da carteira

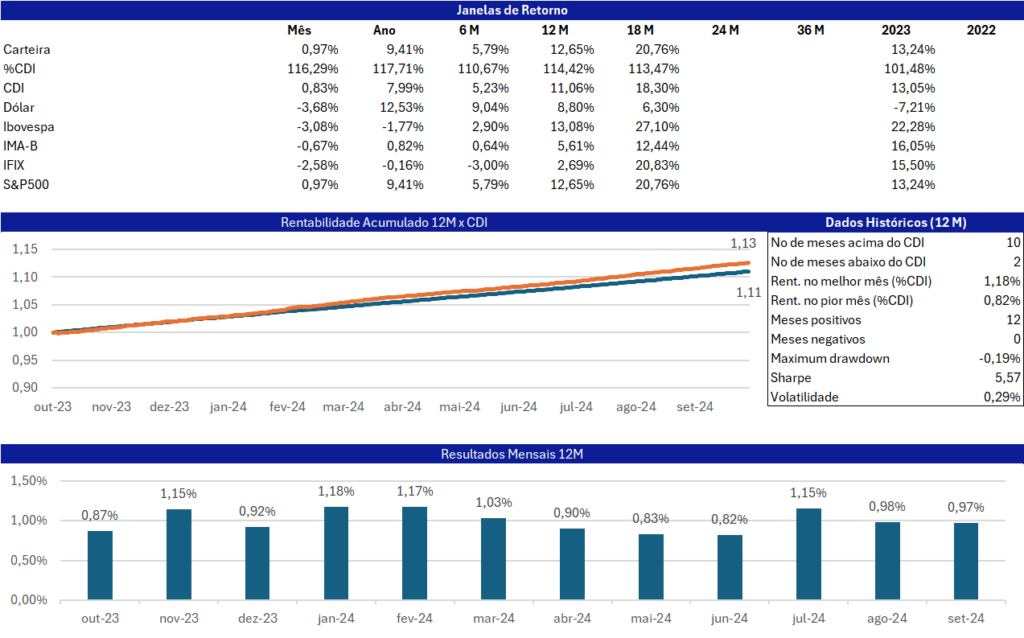

A carteira foi construída com o objetivo de ter retorno próximo a CDI+0,5%, volatilidade inferior a 0,50% e exposição a crédito limitada a 60% do PL. O horizonte investimentos é de 24 meses.

Backtest

Para construção da carteira, foram analisadas diversas janelas móveis desde de 2009 com base no benchmark das classes. Historicamente, essa composição tem um retorno de CDI+0,88% e volatilidade de 0,49%, apesar do principal risco da carteira ser o risco de crédito. No horizonte sugerido, o retorno da carteira bateu o CDI 92% das vezes.

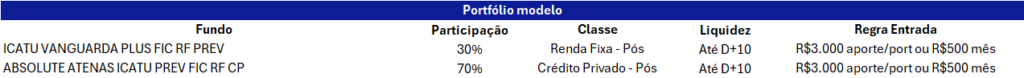

Composição

A partir do asset allocation são escolhidos os produtos para compor a carteira. A partir de R$ 10.000 é possível ter um carteira diversificada e líquida para aproveitar as vantagens da previdência privada.

Um dos principais atrativos da previdência é sua liquidez. Isso porque os planos voltados para investidores em geral têm um prazo limite de resgate de até 10 dias úteis, conforme regulamentação da SUSEP, após o período de carência que costuma ser de 60 dias.

O cliente tem a flexibilidade de iniciar sua carteira do zero, com aportes e contribuições mensais, ou ainda pode modificar sua alocação por meio de portabilidade, transferindo recursos entre os fundos conforme sua estratégia de investimento.

Resultados

Data de referência: 23/12/2022 a 31/10/2024