Publicado em 19 de Setembro às 00:35:45

Carteira Recomendada Renda Fixa Setembro 2024

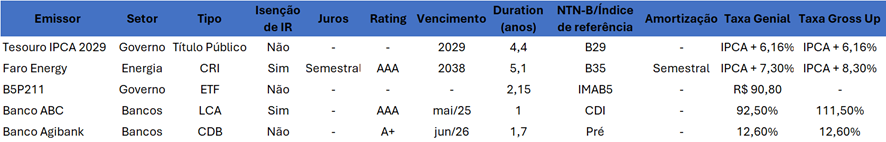

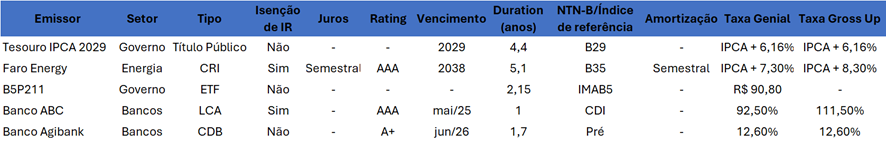

A carteira recomendada de investimento em renda fixa de setembro de 2024 da Genial foi feita para facilitar o processo de escolha dessa classe de ativos, por meio de uma análise de cenário macroeconômico e prêmios de risco, tanto para títulos públicos, emissão bancária, crédito privado e ETFs de renda fixa.

Carteira Renda Fixa Setembro 2024: mudanças táticas

Renda Fixa: reiterando a estratégia

Nesta atualização da carteira de renda fixa, implementamos duas mudanças táticas nos ativos. Substituímos um título indexado ao IPCA e trocamos o papel prefixado por outro com maior rendimento. Essas alterações são exclusivamente táticas e reafirmam nossa estratégia de posicionamento balanceado entre ativos atrelados ao CDI e ao IPCA, focando em durations curtas e intermediárias.

O cenário macroeconômico atual reforça nossa confiança nessa abordagem. Com o corte de 0,5% nos juros nos EUA e um aumento de 0,25% na Selic no Brasil, mantemos nossa estratégia. A inflação brasileira ainda está fora da meta para 2024, o que sugere novos ajustes na taxa de juros. Esse contexto favorece nossa alocação equilibrada entre CDI e IPCA.

No último mês, as expectativas de cortes de juros nos EUA dominaram o cenário global. No entanto, a falta de clareza sobre uma desaceleração econômica nos EUA levanta preocupações de que o Fed possa ter que adotar medidas mais agressivas para estabilizar os juros reais.

Já no Brasil, apesar dos dados positivos de inflação em setembro, as preocupações com o endividamento público continuam. Os gastos do governo seguem em ritmo elevado, o que mantém o alerta dos agentes de mercado sobre os riscos fiscais.

Cenário Local

- O Índice Nacional de Preços ao Consumidor Amplo (IPCA) registrou queda. O índice saiu de e 0,38% m/m em julho para -0,02% m/m em agosto, vindo abaixo da mediana das projeções de mercado. Na métrica em doze meses, o índice registra variação de 4,24% a/a, valor abaixo da leitura do mês imediatamente anterior (4,50% a/a). Em nossa visão, o número de agosto é positivo. A variação próxima de zero já estava precificada devido à queda nas coletas de alimentos e a bandeira verde acionada em agosto, mas núcleos de serviços sensíveis a demanda surpreenderam para baixo nossas projeções, um bom sinal na margem para as condições de demanda.

- Decisão do Banco Central aumenta taxa Selic para 10,75% a.a. Em uma decisão unânime o Copom aumentou a taxa de juros em 0,25% p.p. na reunião de setembro. O mercado já precificava esse movimento, tendo em vista a inflação para 2024, que continua acima da meta. A expectativa é de novas altas ainda em 2024 com a autarquia reconhecendo a pressão inflacionária e seus riscos.

- PIB deve apresentar expansão de 2,9% em 2024. O PIB registrou expansão de 1,4% t/t no segundo trimestre de 2024 comparado ao primeiro trimestre do ano, dando continuidade à sequência de altas observadas desde o segundo trimestre de 2021, período no qual acumulou alta de 9,7%. Em relação ao mesmo período do ano anterior, foi registrado crescimento de 3,3% a/a, vindo acima do consenso que tinha como expectativa alta de 2,7% a/a. Na avaliação do nosso time de análise econômica, o bom desempenho da economia brasileira neste início de ano teve como destaques positivos os desempenhos dos serviços e da indústria pela ótica da oferta e o consumo das famílias e investimentos pela ótica da demanda.

Cenário Externo

- Inflação tem surpresa altista. Em agosto, o índice de preços ao consumidor norte-americano (CPI) veio em linha com o esperado registrando alta de 0,19% m/m, superando a nossa projeção de 0,14% m/m. Desse modo, a inflação acumulada em doze meses apresentou uma queda de 0,4 p.p. em relação ao mês imediatamente anterior, ao sair de 2,89% a/a em julho para 2,53% a/a em agosto, divergindo do consenso (3,0% a/a) e em linha com a nossa projeção de 2,54% a/a. No que diz respeito ao núcleo da inflação (que exclui alimentos e energia), a variação mensal foi de 0,28% m/m, superando as estimativas dos analistas e a nossa projeção de 0,21% m/m. Já na métrica em doze meses, o núcleo da inflação permaneceu praticamente inalterado em relação a taxa de variação observada em julho, saindo de 3,17% a/a para 3,20% a/a, resultado que veio em linha tanto com as expectativas de mercado como com as nossas projeções de 3,19% a/a.

- Fed corta a taxa básica de juros em 50 bps. O comitê de política monetária americano escolheu por cortar a taxa de juros em 0,5 p.p., surpreendendo o mercado com um início de cortes agressivo. O principal temor dos agentes do mercado é em relação à desaceleração econômica no país, e o movimento agressivo de corte representa uma tentativa de minimizar os impactos da política monetária restritiva na economia.

- Mercado de trabalho americano apresenta dados mistos. A criação líquida de 142 mil empregos em setores não-agrícolas (payroll) nos Estados Unidos em agosto veio um pouco abaixo do esperado pelo mercado (165 mil, Bloomberg). Além disso, as revisões relativas aos meses de junho e julho subtraíram 86 mil postos de trabalho. O número de junho saiu de 179 mil para 118 mil, enquanto o de julho saiu de 114 mil para 89 mil. Somando o resultado de agosto com as revisões dos dois meses anteriores, houve apenas 56 mil empregos adicionados, um número muito mais fraco do que o já indicado pela surpresa baixista do payroll para o mês.

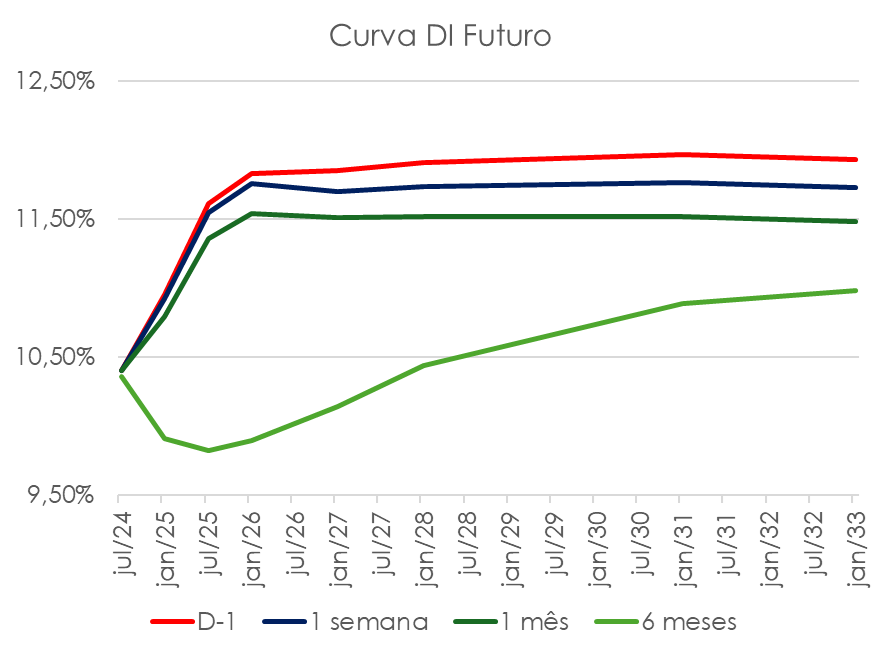

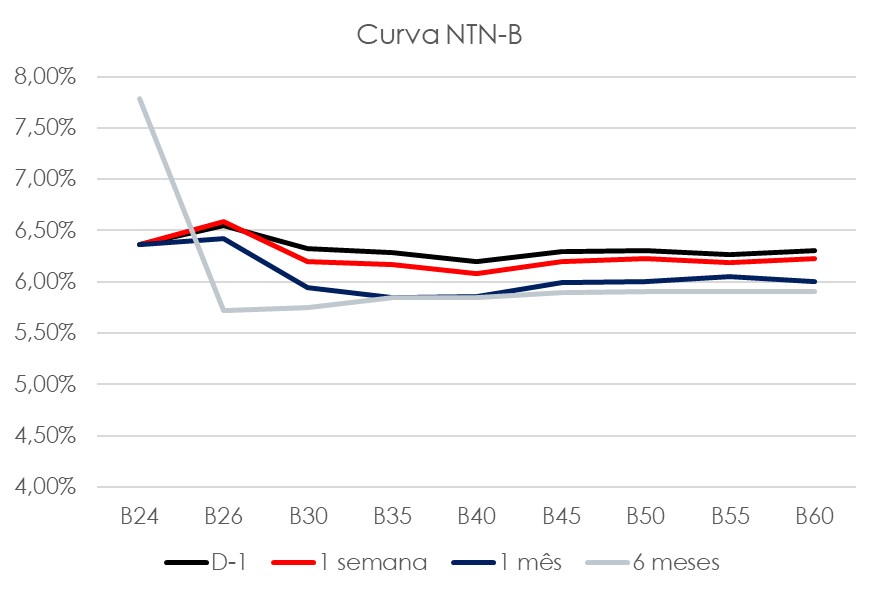

Análise das Curvas de Juros: mais um ganho de inclinação

Em setembro, houve uma abertura generalizada na estrutura a termo da taxa de juros brasileira. Os vértices mais curtos tiveram um aumento mais moderado em comparação aos vértices longos, resultando em um ganho adicional de inclinação na curva. Esse movimento reflete as crescentes preocupações dos agentes de mercado em relação ao aumento do endividamento público.

Nos últimos meses, a dívida externa brasileira tem se expandido, impulsionada por gastos imprevistos, como os custos relacionados às queimadas e à recuperação da região Sul após os desastres do primeiro semestre de 2024. A expectativa de uma piora contínua no custo da dívida pública tem pressionado os juros de longo prazo.

Além disso, o câmbio e a inflação local também têm impacto significativo sobre a curva de juros. Os vértices mais curtos continuam pressionados pela inflação corrente, que permanece acima da meta e deve encerrar o ano fora da banda superior. Nos últimos dias, observamos uma apreciação do real em relação ao dólar, impulsionada pelas expectativas de cortes de juros nos EUA. Com a confirmação desse cenário, a pressão cambial sobre a curva de juros no curto prazo deve diminuir.

Curva de Juros: vértices abrem e inclinação da curva aumenta

Alterações e Preferências na Escolha de Investimento: mudanças táticas

Ao abordar o processo de alocação, enfatizamos a importância de manter uma carteira diversificada entre setores e perfis de risco. A alocação em ativos indexados ao CDI continua sendo relevante para um portfólio equilibrado, devido à liquidez dessa classe, que facilita a rotação para outras classes de ativos, como renda variável, quando for oportuno. Projetando um CDI médio de 10,5% para 2024 e uma inflação de 4,5% (juro real ex-ante), é possível obter um juro real de 6,0% com baixo risco, mantendo-se atrativo em nossa visão.

Mantemos uma visão construtiva dos ativos indexados ao IPCA com vencimento intermediário, observando ainda um prêmio no movimento de queda da inflação implícita. No entanto, permanecemos cautelosos em relação aos títulos de vencimento mais longo, considerando que o mercado tende a focar cada vez mais nos detalhes fiscais, o que representa um risco para os ativos de duração mais longa.

Para essa atualização, fizemos duas mudanças táticas buscando maior retorno. Estamos retirando a debenture indexada ao IPCA por um CRI da Faro Energy, uma companhia especializada no desenvolvimento, investimento e gestão de ativos solares. Além disso, trocamos nosso ativo prefixado, retirando o CDB do Banco Original e colocando no lugar um CDB do Banco Agibank. Todas as mudanças foram táticas e não são call de venda dos papéis.

Carteira Renda Fixa por Perfil de Investidor | Setembro de 2024

Escolhemos por realizar duas mudanças na carteira recomendada de renda fixa esse mês. Substituímos o CDB prefixado do Banco Original por outro CDB prefixado do Banco Agibank, o papel possui vencimento e duration parecidos e apresenta melhor taxa. A outra mudança foi a troca da debenture Águas do Rio por um CRI da Faro Energy. Essa troca busca também um novo ativo com maior retorno, mas duration um pouco mais curto e risco parecido. Esse CRI apresenta garantias fiduciárias e alienação de maquinários, equipamentos e outros caso haja o não-pagamento do título.

No perfil conservador, mantemos uma alocação majoritariamente em ativos de baixo risco, com exposição à LCA pós-fixada (com garantia dentro dos limites do FGC), ETF indexado ao IMAB5 e título público indexado a inflação para proteção patrimonial.

No perfil moderado, trocamos uma debênture incentivada indexada a inflação pelo CRI da Faro Energy com uma taxa mais atraente, com uma exposição equilibrada entre segurança e potencial de retorno, além dos ativos de baixo risco.

Para o perfil agressivo, além dos ativos anteriores, a carteira inclui também a troca do CDB do Banco Original prefixado pelo CDB prefixado do Banco Agibank para diversificação adicional na busca de retornos mais expressivos no curto prazo, aceitando um nível maior de volatilidade.

Carteira Renda Fixa Setembro 2024: mudanças táticas

Melhores Investimentos Renda Fixa | Análise de Ativos

Veja abaixo a análise dos ativos para investimento em renda fixa:

LCA ABC

Fundada em 1989, o Banco ABC Brasil (ABCB4) é uma instituição financeira múltipla de atacado, especializada na concessão de crédito e serviços financeiros para empresas de médio a grande porte. É habilitado para operar em diversas carteiras, incluindo Comercial, de Investimentos, Financeira, Crédito Imobiliário e Câmbio.

Com um histórico consistente de boa rentabilidade, o Banco ABC encerrou 2023 com um ROE (Retorno sobre Patrimônio Líquido) de 15,5% e um lucro líquido de R$ 852 milhões. O banco também apresentou um índice de Basileia sólido de 14,9% ao final do ano, demonstrando robustez em sua estrutura de capital. No primeiro semestre de 2024, o Banco ABC continuou a expandir sua carteira de crédito, alcançando R$ 48,23 bilhões, mantendo sólidos índices de capital, com Basileia em 16,3% e Capital Nível 1 em 13,8%. Nesse período, o banco registrou um ROE de 15,6% e um lucro de R$ 473 milhões.

O Banco ABC possui classificação AAA pela Fitch, destacando-se pela alta qualidade e segurança. O Banco ABC Brasil é controlado pelo Bank ABC, uma instituição financeira internacional com sede no Bahrain e operações em 15 países.

ETF B5P211

O IMA-B 5 é um índice de renda fixa composto por títulos públicos federais indexados à inflação medida pelo IPCA com vencimento até 5 anos. É importante destacar que este índice é calculado pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (ANBIMA).

Os ETFs de Renda Fixa são uma ótima opção para investidores que buscam diversificação e baixo custo no mercado de renda fixa. Eles oferecem diversas vantagens em relação a outros tipos de investimentos, tais como:

Baixas taxas de administração: Geralmente, os ETFs de Renda Fixa possuem taxas de administração muito reduzidas, o que pode proporcionar uma economia significativa e melhorar o retorno ao longo do tempo para os investidores.

Liquidez: Por serem negociados na bolsa de valores, os ETFs de Renda Fixa apresentam alta liquidez, tornando-os fáceis de comprar e vender no mercado.

Transparência: Os ETFs de Renda Fixa são obrigados a divulgar suas informações financeiras publicamente, o que proporciona aos investidores acesso a dados relevantes para tomada de decisões informadas sobre seus investimentos.

Tesouro IPCA+ 2029

O Tesouro Direto é um programa do Tesouro Nacional em parceria com a B3, que permite a venda de títulos públicos federais para pessoas físicas de forma totalmente online. Dentro desse programa, o Tesouro IPCA+ é um tipo de título que oferece uma rentabilidade composta por uma parte fixa (prefixada) e outra parte vinculada à variação da inflação medida pelo IPCA. Esse ativo é uma forma de proteção contra a inflação, pois remunera seu detentor acima do IPCA. Anteriormente, esse título era conhecido como NTN-B.

Faro Energy

A Faro Energy é uma empresa dedicada ao desenvolvimento, investimento e gestão de ativos de energia solar no Brasil, com foco na democratização do acesso à energia limpa e sustentável. Fundada em 2016, a Faro faz parte do grupo Modern Energy uma das maiores corporações de eficiência energética e energia renovável dos Estados Unidos.

A Faro Energy opera em diversas regiões do Brasil, estando presente em 17 estados e no Distrito Federal, e já desenvolveu mais de 120 MWp em projetos de energia solar. A empresa busca expandir sua capacidade instalada para 300 MWp até 2025, consolidando-se como uma das líderes no setor de geração distribuída e de geração compartilhada. Este modelo, viabilizado pelo **Marco Legal da Geração Distribuída**, facilita a participação de consumidores de diferentes perfis no processo de geração de energia, promovendo uma economia mais acessível e sustentável.

Além de sua atuação em geração de energia, a Faro Energy também se destaca pela emissão de títulos verdes, certificados pela Climate Bond Initiative, reforçando seu compromisso com a sustentabilidade e com a redução de emissões de CO₂. Em 2024, a empresa alcançou a marca de 400 GWh de energia limpa gerada anualmente, atendendo a clientes de setores essenciais, como telecomunicações, saúde e varejo.

Agibank

O Agibank é uma instituição financeira brasileira fundada em 1999, anteriormente conhecida como Banco Agiplan, que se transformou em um banco digital em 2018. A empresa se destaca por seu modelo de negócio híbrido, combinando soluções digitais com uma rede física de hubs inteligentes. Com mais de 900 pontos de atendimento distribuídos pelo Brasil e cerca de 5 milhões de clientes ativos, o Agibank busca oferecer acesso fácil a serviços financeiros por meio de sua plataforma digital robusta e atendimento presencial.

O banco tem como foco principal a concessão de crédito consignado, especialmente para aposentados e pensionistas do INSS, além de serviços como contas digitais, cartões de crédito, seguros e investimentos. A estratégia de crescimento do Agibank é baseada no relacionamento próximo com seus clientes, com uma alta taxa de retenção e satisfação, evidenciada pelo índice Net Promoter Score (NPS) de 77, um dos mais altos do setor.

Em termos financeiros, o Agibank atingiu um crescimento significativo nos últimos anos. No primeiro semestre de 2024, o banco registrou um lucro líquido de R$ 440,5 milhões, marcando um aumento de 200% em relação ao mesmo período do ano anterior e uma forte rentabilidade com um ROE de 48%. Sua carteira de crédito, principalmente composta por crédito consignado, atingiu R$ 19,1 bilhões, crescendo cinco vezes mais rápido que o mercado. O banco mantém um índice de inadimplência controlado, com apenas 3,3% dos créditos em atraso superior a 90 dias, e um Índice de Basileia de 15,1 %, o que reflete sua solidez financeira e capacidade de crescer de forma sustentável.

O Agibank também se destaca no cenário internacional, sendo uma das 250 fintechs mais promissoras do mundo de acordo com a CB Insights em 2022, e sua governança robusta e forte presença no mercado de crédito o posicionam como um dos principais bancos digitais do Brasil.