Publicado em 01 de Outubro às 06:00:00

Carteira Recomendada de Ações – Outubro 2023

Acompanhe o conteúdo e veja as melhores ações para investir em outubro de 2023.

Prevenir é melhor do que remediar

No último mês, os investidores em ações, tanto no Brasil quanto no mundo, enfrentaram grandes desafios à medida que a tese de um “pouso suave” para a economia americana foi testada após a decisão do FOMC e o aumento nos preços do petróleo. Além disso, o mercado de renda fixa no Brasil também foi profundamente impactado, com as expectativas para a taxa Selic em 2024 sendo revisadas para cima.

Neste cenário, estamos adotando uma postura mais conservadora, priorizando a dolarização de nossas carteiras de investimento. Além disso, estamos reduzindo ainda mais nossa exposição a ativos que podem ser sensíveis às flutuações das taxas de juros de longo prazo. Esta abordagem reflete a nossa cautela diante das incertezas e volatilidade presentes no mercado atual.

Confira agora a carteira recomendada de ações para outubro de 2023!

Sinais de fragilidade na economia global

A dinâmica do mercado continua mostrando sinais claros de fragilidade. A alta nos preços do petróleo provocou uma abertura na curva de juros, fortalecendo o dólar e causando quedas nas bolsas de valores globais. Em setembro, o rendimento dos títulos do tesouro dos EUA com vencimento em 10 anos se aproximou de 4,6%, atingindo o nível mais alto desde 2007. Com os retornos da renda fixa nos EUA se tornando mais atrativos, é natural que os investidores busquem alocações mais conservadoras.

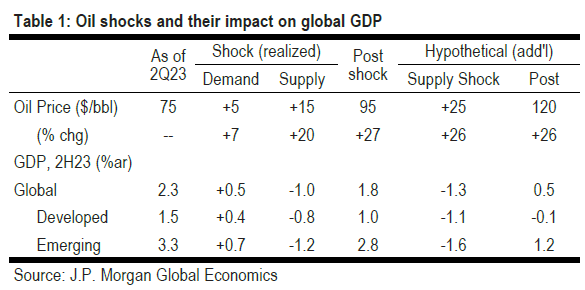

Em relação ao aumento nos preços do petróleo, o JP Morgan estimou que, se os preços se mantiverem no patamar atual, o PIB global poderá cair cerca de 0,5% em termos anualizados ao longo de dois trimestres. Um aumento adicional nos preços, para atingir os $120 por barril, poderia levar a economia global a uma recessão.

Esse cenário precisa ser monitorado de perto, já que um aumento brusco nos preços do petróleo não pode ser descartado. O fato de a curva de futuros mostrar prêmios cada vez maiores nos contratos mais próximos em comparação com os contratos seguintes, em um padrão conhecido como “backwardation”, indica uma demanda elevada pela commodity.

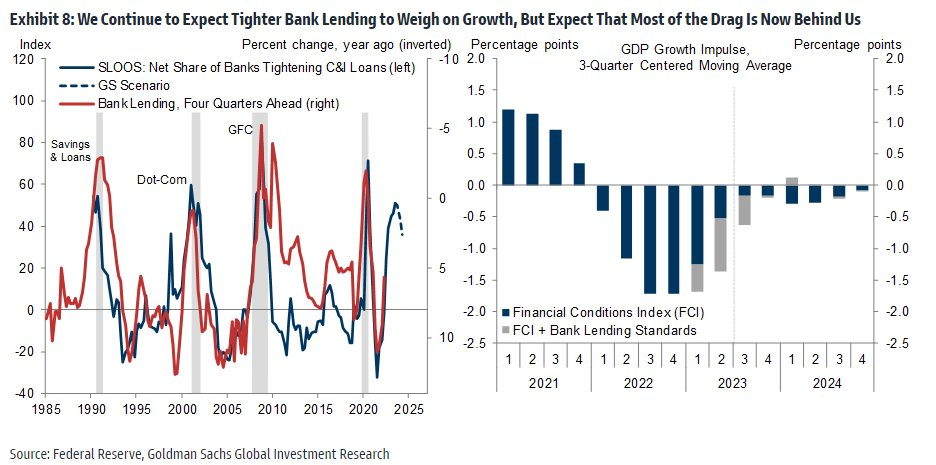

Além do cenário inflacionário, o aperto nas condições de crédito nos Estados Unidos também representa um fator de desaceleração para a economia. O excesso de poupança que se acumulou após os grandes estímulos fiscais no período pós-pandemia foi um pilar crucial para sustentar o crescimento dos EUA até o momento. À medida que essa poupança é gradualmente gasta, é natural esperar que esse suporte ao crescimento econômico diminua.

Portanto, o grande desafio atual é conseguir uma desaceleração econômica suave, um cenário que o mercado estava precificando com uma probabilidade razoável, mas que aos poucos está se tornando menos provável, dadas as condições atuais.

Uma porteira aberta e outra fechada

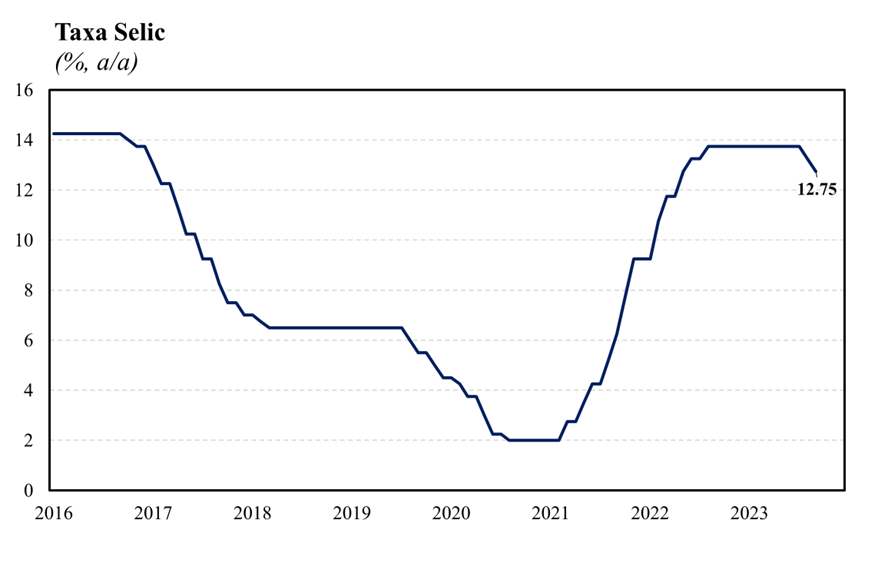

O FOMC optou por manter a taxa de juros inalterada no intervalo entre 5,25% e 5,50% ao ano, enquanto o Copom se manteve fiel ao “forward-guidance” divulgado na reunião de agosto, promovendo um corte de 0,5 pontos percentuais na taxa Selic, levando-a para 12,75% ao ano.

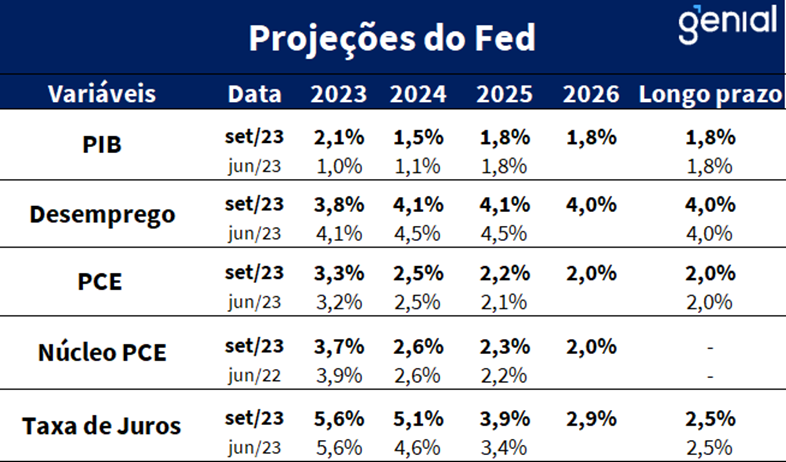

É importante ressaltar que, embora ambas as decisões estivessem em linha com as expectativas do mercado, houve uma surpresa no movimento realizado pelo Fed na reunião de setembro. Isso ocorre porque a pausa anunciada pelo Fed pode ser interpretada como “hawkish”, indicando que os diretores do Fed projetam taxas de juros mais elevadas por um período mais longo. Não está descartada a possibilidade de uma nova alta nas próximas duas reuniões, alinhada com a ideia de uma atividade econômica mais resistente do que o previsto, caracterizando um cenário de “higher for longer” (taxas de juros mais altas por mais tempo).

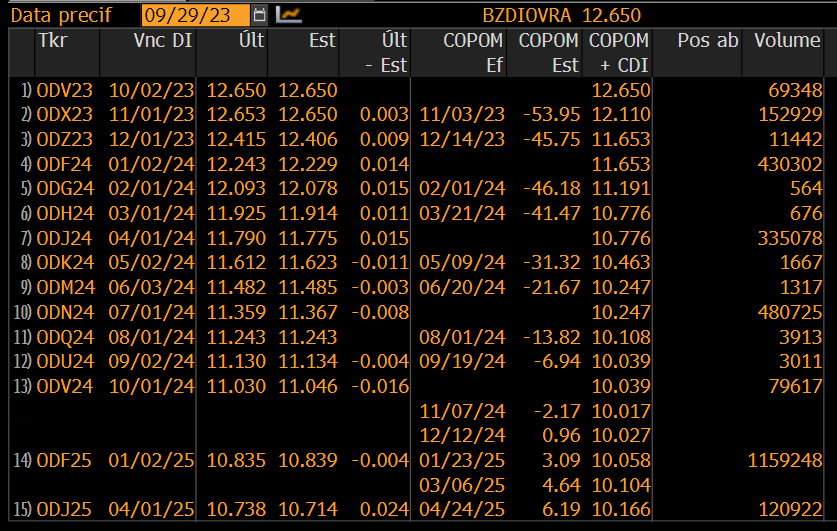

Em relação ao Copom, nossa avaliação é que o comunicado seguiu as expectativas do mercado, tanto pela manutenção do ritmo de flexibilização monetária como pela inclusão de uma parte que destaca a importância de cumprir as metas fiscais já definidas para ancorar as expectativas. Portanto, continuamos projetando a Selic para o final de 2023 em 11,75% ao ano. Isso significa que a orientação do “forward-guidance” de cortes de 0,5 pontos percentuais nas próximas reuniões será seguida.

Para 2024, mantivemos nossa projeção da taxa Selic terminal em 9,75% ao ano. No entanto, reconhecemos que a expectativa de uma manutenção da taxa de juros nos EUA em níveis contracionistas por um período mais longo do que o inicialmente previsto, conhecido como “higher for longer”, representa um importante fator de risco para a realização desse cenário. Isso cria um viés de alta em nossa projeção final de ciclo de flexibilização monetária no Brasil. Em outras palavras, enquanto nos Estados Unidos a perspectiva de novos aumentos nas taxas de juros ainda está presente, no Brasil, a janela para acelerar a redução das taxas de juros está se fechando.

Cenário internacional e risco fiscal levam Dólar de volta acima de R$ 5,00

O comportamento dos ativos financeiros no Brasil e no mundo refletiu a decisão do Federal Reserve (Fed), onde 12 diretores do Fed mencionaram que a taxa básica de juros deverá ter pelo menos mais um aumento de 0,25 pontos percentuais até o final de 2023, e deverá permanecer em níveis elevados por um período de tempo mais longo do que o esperado pelos investidores.

Em particular, o Dólar mostrou uma forte valorização tanto em relação às moedas de outros países quanto em relação às moedas de países emergentes, e as taxas de juros dos títulos do governo americano com vencimentos mais longos continuaram a subir.

O efeito sobre o Real brasileiro foi particularmente forte. Por um lado, a expectativa de mais aumentos na taxa de juros e a manutenção dessa taxa em níveis mais elevados por um período prolongado reduz a capacidade do Banco Central do Brasil de reduzir a taxa SELIC. Isso ocorre porque diminui o diferencial de juros esperado entre os dois países e, portanto, a atratividade dos ativos financeiros brasileiros para os investidores internacionais.

Por outro lado, além do fato de existir um consenso entre os investidores de que o arcabouço fiscal não será capaz de estabilizar a relação dívida pública/PIB em um horizonte razoável, começam a surgir dentro do próprio governo resistências em relação ao cumprimento da meta de equilíbrio fiscal em 2024.

Vários ministros já se manifestaram privadamente sobre a impossibilidade de se atingir este objetivo sem um sério contingenciamento de despesas, o que é considerado negativo em um ano eleitoral. Esse movimento começa a gerar dúvidas entre os investidores quanto à manutenção das metas fiscais nos próximos anos.

A nosso ver, foi exatamente esse movimento dentro do governo que levou o Copom a destacar um parágrafo para explicitar que a manutenção da trajetória de queda da SELIC exige que o governo continue perseguindo o equilíbrio fiscal.

A combinação de um cenário externo desafiador e dúvidas sobre se o governo vai manter as metas fiscais para os próximos quatro anos fez com que o Real voltasse a ultrapassar o nível de R$ 5,00 por US$ 1,00, fechando o dia acima desse nível, que não era alcançado desde o início de junho de 2023.

Valuation

O Ibovespa está atualmente sendo negociado a um múltiplo P/L projetado para os próximos 12 meses de 7,9x, o que representa um desconto significativo de 28% em relação à sua média histórica, que é de 11,0x. Essa avaliação indica que as ações do índice estão relativamente mais baratas do que o histórico, o que pode ser considerado atrativo para investidores em busca de valor.

Se analisarmos as ações que compõem o Ibovespa, excluindo Petrobras e Vale, o múltiplo P/L projetado é de 9,7x para os próximos 12 meses, também abaixo da média histórica de 12,2x, representando um desconto de 20%.

As ações de empresas ligadas à economia doméstica, por sua vez, apresentam um múltiplo P/L projetado de 9,2x para os próximos 12 meses, abaixo da média histórica de 12,0x, com um desconto de 24%. E no caso das empresas exportadoras, essas ações têm um múltiplo P/L projetado de 7,5x para os próximos 12 meses, abaixo da média histórica de 10x, com um desconto de 26%. Isso sugere que as empresas voltadas para o mercado externo também estão com preços relativamente mais baixos.

Por fim, as Small Caps, ou seja, as empresas de menor capitalização, estão sendo negociadas a um múltiplo P/L projetado de 9,4x para os próximos 12 meses, muito abaixo da média histórica de 14,6x, o que representa um desconto significativo de 36%. Isso indica que as ações de empresas menores estão particularmente baratas em relação ao histórico, o que pode ser uma oportunidade interessante para investidores que buscam ativos com potencial de crescimento.

ESTRATÉGIA: como estamos nos posicionado

(1) Investimentos em commodities: Continuamos mantendo exposição em empresas exportadoras, principalmente aquelas fortemente relacionadas ao setor de petróleo. Apesar dos sinais ainda ambíguos em relação à economia chinesa, estamos começando a observar uma certa estabilização em alguns indicadores macroeconômicos. Isso nos leva a acreditar que, mesmo em meio a um cenário complexo, podemos vislumbrar melhorias nos próximos meses. Além disso, vale destacar que a correlação dessas empresas com o dólar é mais positiva, o que também fortalece nossa decisão de manter essa exposição.

(2) Investimentos em empresas ligadas à economia local: Prosseguimos com alocação em ações relacionadas à economia doméstica, embora tenhamos reduzido em comparação com o mês anterior. Essa redução foi mais significativa em empresas sensíveis às mudanças na parte mais longa da curva de juros. Embora haja potencial para se beneficiar com a queda das taxas de juros, devemos reconhecer que os riscos fiscais decorrentes do possível aumento das taxas de juros nos Estados Unidos podem ter um impacto mais imediato.

(3) Dolarização da carteira: Decidimos aumentar nossa exposição a ativos denominados em dólar. Mesmo considerando os bons fundamentos do Real, o cenário global mais desafiador nos leva a crer que o Real pode permanecer vulnerável a curto prazo.

(4) ETFs e BDRs: Continuamos a manter exposição a ações americanas, especialmente em setores mais resilientes. Acreditamos que o futuro ainda apresenta desafios significativos, e, portanto, estamos concentrando nossos investimentos em setores duradouros, como consumo básico, energia, saúde e empresas que têm histórico de pagamento consistente de dividendos. Estamos evitando posições em empresas de tecnologia e criptomoedas, dadas as incertezas associadas a esses ativos.

Carteira recomendada de ações outubro: o que esperar?

Para o mês de outubro, realizamos ajustes em nossas carteiras de investimento. Reduzimos o beta, ou seja, a sensibilidade das carteiras em relação às oscilações do mercado, como uma medida de precaução. Também reduzimos ainda mais a correlação das carteiras com a curva de juros de longo prazo, buscando minimizar o impacto das movimentações nas taxas de juros que estão sendo influenciadas tanto pelo movimento de alta dos Yields nos EUA quanto pelo risco fiscal no Brasil. Por outro lado, aumentamos a correlação com o dólar, reconhecendo sua importância em um cenário global desafiador.

É importante destacar que esses ajustes foram realizados com o objetivo de preservar o potencial de retornos atrativos que nossas carteiras oferecem. Embora reconheçamos a existência de riscos e a incerteza que permeia o mercado, não podemos deixar de considerar as diversas oportunidades que ainda existem no mercado local, especialmente em empresas que apresentam preços e valuations atrativos. Dessa forma, buscamos um equilíbrio entre a gestão de riscos e a busca por oportunidades de investimento.

Carteira Ibovespa 10+

A carteira Ibovespa 10+ apresentou uma alta de 2,69% no mês de setembro. No mesmo período, o Ibovespa obteve um desempenho positivo de 0,71%. No ano de 2023 a carteira apresenta rentabilidade positiva de 2,16% contra uma alta de 6,22% do Ibovespa. Em relação ao mês de setembro, saíram as ações da Aliansce Sonae (ALSO3), Ecorodovias (ECOR3) e Vale (VALE3). Com Inclusão das ações da Eletrobras ON (ELET3), G. Soma (SOMA3) e Taesa (TAEE11).

A Carteira Ibovespa 10+ tem por objetivo superar a performance do Ibovespa no longo prazo, onde, por critério de escolha, apenas ações de empresas com volume financeiro médio nos últimos 3 meses, superiores à R$ 25 milhões e pertencentes ao IBRA (Ìndice Brasil Amplo) fazem parte do universo de escolhas.

Carteira Ibovespa 5+

A carteira Ibovespa 5+ apresentou uma alta de 0,31% no mês de setembro. No mesmo período, o Ibovespa obteve um desempenho positivo de 0,71%. No ano de 2023 a carteira apresenta rentabilidade positiva de 11,93% contra uma alta de 6,22% do Ibovespa. Em relação ao mês de setembro, saíram as ações da Aliansce Sonae (ALSO3), Cemig (CMIG4) e Cosan (CSAN3). Com Inclusão das ações da Eletrobras ON (ELET3), G. Soma (SOMA3) e Taesa (TAEE11).

A Carteira Ibovespa 5+ é divulgada mensamente no jornal Valor Econômico, e tem por objetivo superar a performance do Ibovespa no longo prazo, onde, por critério de escolha, apenas ações de empresas com volume financeiro médio nos últimos 3 meses, superiores à R$ 5 milhões e pertencentes ao Ibovespa fazem parte do universo de escolhas.

Carteira Small Caps 8+

A carteira Small Caps 8+ apresentou uma baixa de -0,37% no mês de setembro. No mesmo período, o índice Small (SMLL) obteve um desempenho negativo de -2,84%. No ano de 2023 a carteira apresenta rentabilidade positiva de 9,70% contra uma alta de 5,06%, no mesmo período, do índice Small (SMLL). Em relação ao mês de setembro, saíram as ações da Aliansce Sonae (ALSO3), Duratex (DXCO3) e Ecorodovias (ECOR3). Com Inclusão das ações da Copasa (CSMG3), SLC Agricola (SLCE3) e Taesa (TAEE11).

A Carteira Small Caps 8+ tem por objetivo superar a performance do Índice Small (SMLL) no longo prazo, onde, por critério de escolha, apenas ações pertencentes ao Índice de Small Caps (SMAL) e com volume financeiro médio nos últimos 3 meses, superiores à R$ 3 milhões fazem parte do universo de escolha.

Carteira Micro Caps 5+

A carteira Micro Caps 5+ apresentou uma baixa de -10,45% no mês de setembro. No mesmo período, o índice Small (SMLL) obteve um desempenho negativo de -2,84%. No ano de 2023 a carteira apresenta rentabilidade negativa de -5,58% contra uma alta de 5,06%, no mesmo período, do índice Small (SMLL). Em relação ao mês de setembro, saíram as ações da ClearSale (CLSA3). Com Inclusão das ações da Positivo (POSI3).

A Carteira Micro Caps 5+ tem por objetivo superar a performance do Índice Small (SMLL) no longo prazo, onde, por critério de escolha, apenas ações de empresas cujo valor de mercado é de até R$ 2 bilhões e com volume financeiro médio nos últimos 3 meses, superiores à R$ 1 milhão fazem parte do universo de escolha.

Carteira Dividendos 5+

A carteira Dividendos 5+ apresentou uma baixa de -0,06% no mês de setembro. No mesmo período, o Índice Dividendos (IDIV) obteve um desempenho positivo de 1,32%. No ano de 2023 a carteira apresenta rentabilidade positiva de 3,64% contra uma alta de 10,67%, no mesmo período, do Índice Dividendos (IDIV). Em relação ao mês de setembro, saíram as ações da Vale (VALE3). Com Inclusão das ações da Copasa (CSMG3).

A Carteira Dividendos 5+ tem por objetivo superar a performance do Índice Dividendos (IDIV) no longo prazo, onde, por critério de escolha, apenas ações de empresas com volume financeiro médio nos últimos 3 meses, superiores à R$ 10 milhões e pertencentes ao Índice de Dividendos (IDIV) fazem parte do universo de seleção.

ESG 5+

A carteira ESG 5+ apresentou uma baixa de -0,49% no mês de setembro. No mesmo período, o Ibovespa (IBOV) obteve um desempenho negativo de -1,84%. No ano de 2023 a carteira apresenta rentabilidade positiva de 10,19% contra uma alta de 4,59%, no mesmo período, do Ibovespa (IBOV). Em relação ao mês de setembro, saíram as ações da Aliansce Sonae (ALSO3) e Ecorodovias (ECOR3). Com Inclusão das ações da Engie (EGIE3) e Eletrobras ON (ELET3).

A Carteira ESG 5+ tem por objetivo superar a performance do Índice de Sustentabilidade (ISEE) no longo prazo, onde, por critério de escolha, apenas ações de empresas com volume financeiro médio nos últimos 3 meses, superiores à R$ 10 milhões e pertencentes ao Índice de Sustentabilidade (ISEE) fazem parte do universo de seleção.

BDR 5+

A carteira BDR 5+ apresentou uma baixa de -3,49% no mês de setembro. No mesmo período, o Índice de BDRs (BDRX) obteve um desempenho negativo de -3,46%. No ano de 2023 a carteira apresenta rentabilidade alta de 0,80% contra uma alta de 17,23%, no mesmo período, do Índice de BDRs (BDRx). Em relação ao mês de setembro, saíram as ações da Apple (AAPL34) e Paypal (PYPL34). Com Inclusão das ações da Walt Disney (DISB34) e Microsoft (MSFT34).

Carteira ETF MACRO

Para o mês de outubro de 2023, recomendamos compra de It Now IMAT (MATB11), It Now DIVO (DIVO11), China (XINA11), Ouro (GOLD11) e Ishare SMAL (SMAL11), com alocação de 20% para cada ativo. No mês de setembro de 2023, a Carteira de ETF MACRO recuou -0,97% contra o Ibovespa que apresentou alta de 0,71% no mesmo período.

A Carteira ETF MACRO tem por objetivo superar o desempenho do Ibovespa no longo prazo. Mensalmente, recomendaremos até 5 ETFs, todos com o mesmo peso na carteira. Essa estratégia permite ao investidor se expor em diversos ativos globais, permitindo uma diversificação geográfica em dólar.

Exchange Traded Fund (ETF), é um fundo negociado em Bolsa representa uma comunhão de recursos destinados à aplicação em uma carteira de ações que busca retornos que correspondam, de forma geral, à performance, antes de taxas e despesas, de um índice de referência. (Fonte: B3)