As duas últimas leituras da inflação ao consumidor (IPCA-15 e IPCA de maio) apresentaram significativas surpresas baixistas (0,51% e 0,23% ante expectativas de 0,65% e 0,33%, respectivamente). Os sinais advindos das aberturas mostram o início de um processo de desinflação mais forte em curso, passando a haver agora uma grande chance da inflação de 2023 encerrar o ano abaixo da registrada em 2022 (5,79%), um forte contraste em relação às expectativas de poucos meses atrás. Essa mudança no cenário inflacionário não se deve apenas a um único fator, mas sim a uma gama favorável de condições domésticas e externas que passaram a contribuir a favor da inflação.

O Índice Geral de Preços (IGP-M) já está no segundo mês seguido de deflação e deve encerrar o ano em -0,20% a/a segundo o último Boletim Focus (12/06). Dos três grupos que compõe o IGP-M, a principal contribuição para esse forte arrefecimento no índice geral vem do Índice de Preços ao Produtor Amplo (IPA-M). Isso se dá tanto pelo resultado do IPA agrícola, como do IPA industrial, com ambos tendo registrado deflação desde fevereiro. A taxa de variação negativa vista nos preços de importantes commodities alimentícias como soja e milho se deu em decorrência da safra recorde de grãos do 1º trimestre, expressa no crescimento do PIB da agropecuária, de 21,6% t/t. Ainda no que diz respeito aos itens mais voláteis, as perspectivas para os preços da energia são benéficas para o restante do ano dado o elevado nível dos reservatórios e a expectativa de manutenção da bandeira tarifária verde.

Por sua vez, as commodities metálicas e energéticas, com destaque para o minério de ferro e o petróleo, estão sofrendo mais influência da conjuntura externa, com o recuo nos preços sendo puxado pelo fraco crescimento econômico global. Com a revisão do PIB do 4º trimestre do ano passado, de estabilidade para contração de 0,1% t/t, e com a surpresa negativa do PIB do 1º trimestre de 2023, que também contraiu 0,1% t/t, a Zona do Euro entrou num quadro de recessão técnica (que ocorre quando há retração da atividade econômica por dois trimestres consecutivos). Além disso, a China vem apresentando uma recuperação econômica muito diferente da experimentada pelos países do Ocidente. A reabertura da economia não está sendo inflacionária e o setor de serviços não tem a mesma participação no PIB comparativamente aos demais países, nos quais o setor é responsável por cerca de 70% do produto. Como resultado, a inflação de serviços está abaixo de 1,0% a/a e a demanda doméstica fraca.

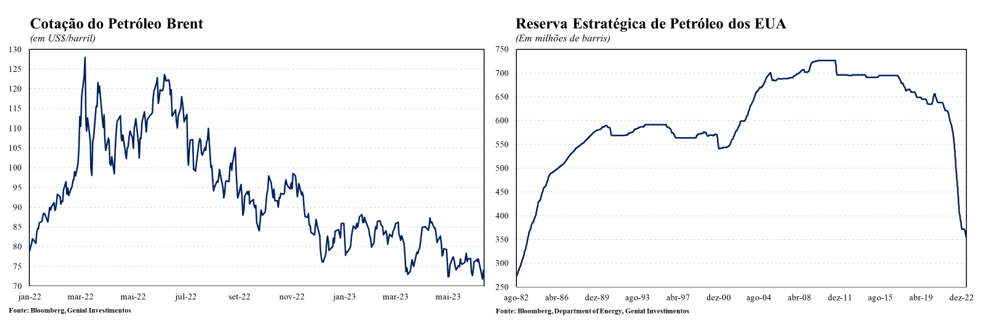

Esse quadro de demanda global claudicante vem fazendo com que as cotações internacionais do petróleo surpreendam para baixo a despeito do corte de produção recente anunciado pela Arábia Saudita. Outro fator que vem dificultando a recuperação dos preços é o patamar ainda baixo no qual se encontram os estoques estratégicos de petróleo dos Estados Unidos, que foram fortemente reduzidos após a invasão da Ucrânia pela Rússia para fazer frente a forte alta dos preços, e que não estão sendo recompostos de acordo com o esperado. Esse conjunto de eventos vem permitindo a Petrobras baixar os preços dos combustíveis para compensar a volta das cobranças integrais dos tributos federais (PIS/Cofins) e estaduais (ICMS).

No cenário interno, ciente de que a composição do PIB do 1º trimestre mostrou uma atividade econômica puxada muito mais por fatores de oferta do que de demanda, fez o governo lançar mão da Medida Provisória da Indústria Automobilística e do Programa Emergencial de Renegociações de Dívidas de Pessoas Físicas Inadimplentes (Desenrola). A medida do governo para reduzir o preço dos veículos novos deve respingar também sobre o preço dos usados, o que, junto com a trajetória baixista nos preços dos alimentos deve fazer com que o resultado do IPCA do mês de junho seja de deflação. A reversão desses descontos automotivos deve ocorrer em agosto, enquanto a reoneração integral dos impostos federais (PIS/Cofins) sobre a gasolina e o etanol, aliada ao reajuste dos planos de saúde individuais, devem pesar sobre o IPCA de julho. Complementarmente a isso, há o fato de o governo ainda não ter feito uso da munição fiscal obtida com a PEC da Transição, reservando algum impulso fiscal adicional para o segundo semestre do ano caso a atividade econômica desacelere demais.

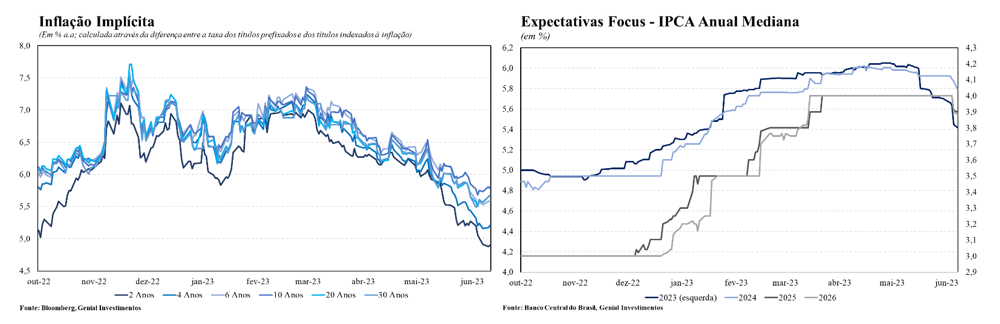

Ainda pela ótica do fiscal, a aprovação do Novo Arcabouço contribuiu para uma queda relevante da inflação implícita, que embute um componente expressivo de risco, para os mais diferentes prazos ao retirar do cenário o risco de cauda de uma eventual disparada da razão dívida/PIB no curto e no médio prazo. Esse primeiro movimento de queda das inflações implícitas, mas com as expectativas médias e longas de inflação extraídas do Boletim Focus ainda estáveis, mostra a queda do prêmio de risco associado com a aprovação de uma âncora fiscal.

Mais recentemente, a queda nas expectativas Focus para a inflação passou a atingir todos os prazos e deve continuar caso o Conselho Monetário Nacional (CMN) opte por deixar a meta de inflação inalterada em 3,0% a.a. para os próximos anos. Por outro lado, se o CMN decidir mexer no horizonte de política monetária, saindo de um regime de ano-calendário para um regime de meta contínua, poderia haver custos, uma vez que um movimento desses aumentaria os graus de liberdade na condução da política monetária, sendo capaz de acarretar perdas de credibilidade para o Banco Central caso a autarquia passasse a ser vista como leniente no combate à inflação.

Na esteira da divulgação do IPCA de maio, outro dado que chamou a atenção foi o de serviços intensivos em trabalho, dando continuidade a uma tendência de desaceleração que já se estende desde janeiro. Esse ponto, além de demonstrar uma perda de tração do setor de serviços, que vinha sendo o principal responsável pela recuperação econômica no período pós-pandemia, sinaliza um mercado de trabalho menos apertado do que os dados da Pnad e do Caged sugerem.

Com isso, cortes de juros começam a entrar no radar mesmo com alguns focos de inflação mais alta e de itens com alta inércia. No entanto, um eventual corte de juros na reunião do Copom em agosto, como vem sendo precificado pelo mercado, coincidiria com o período no qual a inflação em doze meses estaria voltando a acelerar em vista da saída da base de cálculo do IPCA interanual dos três meses (julho, agosto e setembro) nos quais foram registradas deflações no ano passado. Isso, junto do fato de que essa seria a primeira reunião na qual já estariam aptos a votar os membros do Copom indicados pelo novo governo, demandaria cautela adicional por parte da comunicação da autoridade monetária para não haver nenhuma perda de credibilidade.

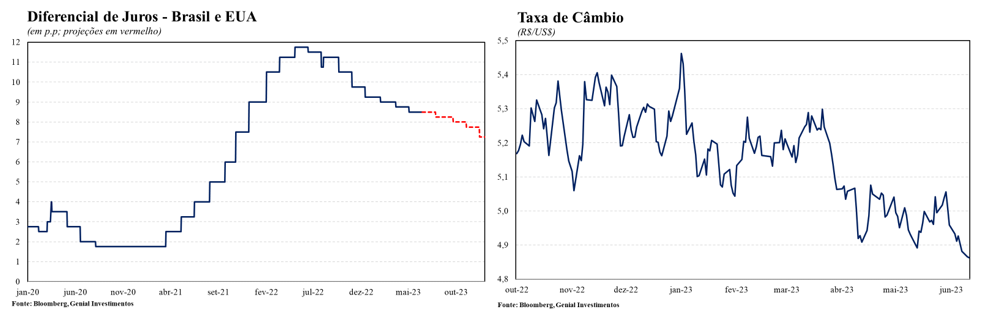

Ademais, a expectativa de queda no diferencial de juros entre o Brasil e o resto do mundo no 2º semestre pode prejudicar o processo de desinflação em curso através do canal do câmbio, que teria o seu atual processo de valorização interrompido. Com o processo de afrouxamento monetário tendo início na segunda metade do ano, a política monetária brasileira se tornaria uma completa outlier no cenário global, que ainda se encontra num processo sincronizado de aperto monetário, principalmente nos EUA e na Europa. Numa situação dessa sem precedentes, o efeito sobre o real brasileiro de se estar na contramão da política monetária global poderia ser ainda mais exacerbado.

Um outro risco de alta da inflação viria do campo tributário. Dentre as discussões envolvendo a reforma tributária, vale a pena destacar o possível efeito inflacionário dessa reforma, um ponto que ainda não tem aparecido nos debates. Isso ocorreria devido ao aumento da alíquota média cobrada sobre os serviços sob a vigência do novo IVA. Para manter a arrecadação tributária constante, os bens, que atualmente são excessivamente tributados, sofreriam uma redução de carga, enquanto os serviços, que atualmente são pouco tributados, sofreriam um aumento de carga. Esse rebalanceamento geraria um efeito líquido altista sobre os preços, uma vez que a maior parte da cesta de consumo das famílias é composta por serviços ao invés de bens. Um desafio adicional para o sucesso da nova estrutura tributária, perante uma carga tributária já elevada e um sistema pouco transparente, seria uma comunicação eficaz por parte do governo e um processo de transição bem-feito, sob pena de haver um descontentamento com a reforma.

No momento, achamos que os riscos baixistas prevalecem sobre os altistas, colocando uma trajetória benéfica para a inflação brasileira à frente. Em vista disso, revisamos a nossa projeção para o IPCA de 2023 de 6,1% para 5,5%, com viés de baixa. A queda vista em todas as métricas de núcleo e o fato de as expectativas Focus para todos os prazos estarem convergindo para a meta satisfazem as condições necessárias e dão mais segurança para o Banco Central cortar a taxa Selic. Apesar do mercado estar precificando uma redução dos juros em agosto, tanto pela questão de a inflação em doze meses estar em trajetória de alta no 2º semestre como para ter certeza de que o processo de desinflação dos núcleos está bem sedimentado, a melhor opção para o Banco Central cogitar cortar a Selic seria a partir da reunião de setembro.

Uma outra questão também é a velocidade e a intensidade na qual se dará esse processo de queda de juros. O caminho mais prudente a ser seguido pelo Copom é um parecido ao adotado durante o ciclo de queda que teve início em 2016, realizado na administração passada do Banco Central. Para não ser forçado a interromper a sequência de cortes de juros caso o processo de desinflação não transcorra conforme o esperado, a autoridade monetária deve ir testando o mercado, avaliando os efeitos da queda no diferencial de juros, e começar cortando a Selic em 25 pontos-base para só depois disso cogitar uma aceleração no ritmo de cortes.

Por fim, vale destacar que a liberdade para a condução de uma política monetária nesses moldes só existe pelo fato de o Banco Central ser autônomo. Se não fosse por isso, as expectativas de inflação teriam desancorado ainda mais quando a autoridade monetária era alvo constante de pressão do governo, o que teria retirado o espaço, agora existente, para cortes de juros. Num cenário hipotético ainda pior, no qual o governo tivesse substituído o presidente da autarquia e forçado uma redução da Selic, como já ocorrido em episódios passados, os efeitos deletérios não ficariam circunscritos apenas a uma desancoragem das expectativas de inflação, vindo acompanhados também por uma alta da inflação corrente e de uma perda significativa de credibilidade do Banco Central.