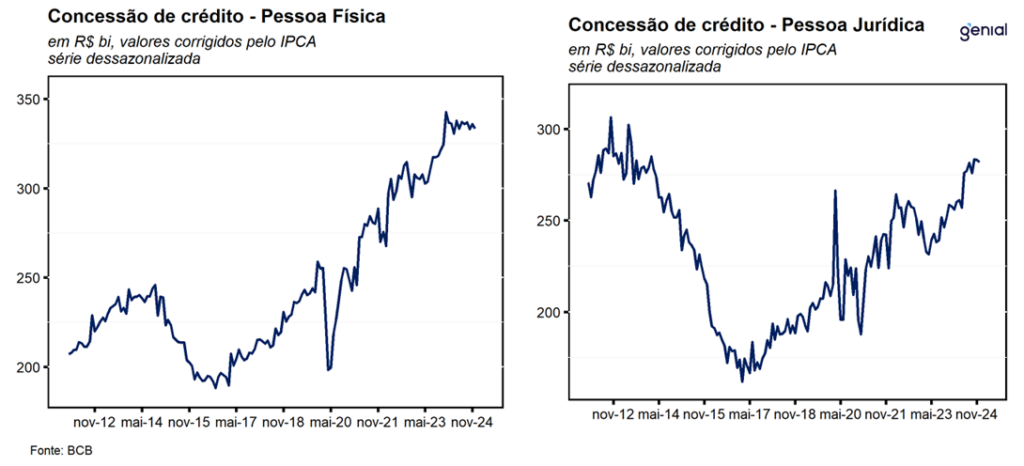

Em dezembro, o saldo de crédito avançou 10,9% a/a em relação ao mesmo período do ano anterior, de modo que, o volume de crédito do Sistema Financeiro Nacional (SFN) totalizou R$ 6,4 tri. Este resultado é derivado das expansões de 12,1% a/a do saldo da carteira de pessoas físicas e 9,1% a/a das pessoas jurídicas. Em relação às modalidades de crédito, houve alta de 10,6% a/a no saldo da carteira de crédito livre e de 11,4% a/a na carteira de crédito direcionado. Em termos reais, a expansão da carteira total foi de 5,82% a/a, desacelerando em relação ao ritmo registrado no mês de novembro (6,02% a/a), decorrente das desacelerações observadas tanto na carteira das pessoas físicas quanto jurídicas, corroborando o cenário de arrefecimento da economia esperado em função do ciclo de aperto monetário e do recrudescimento da dinâmica inflacionária.

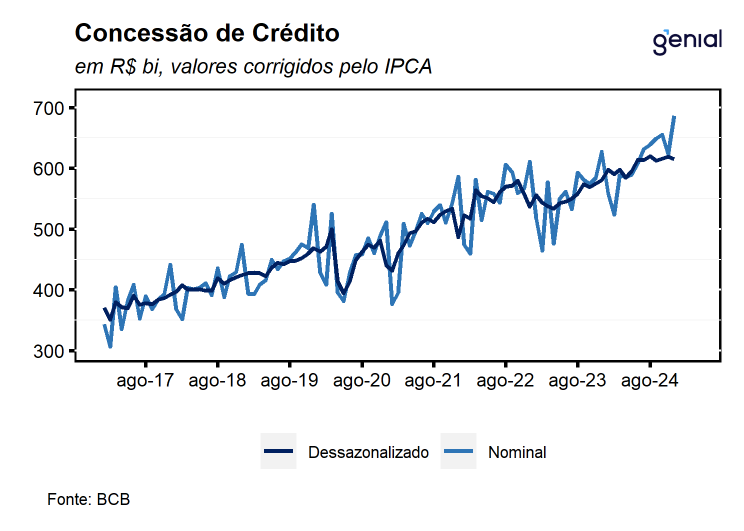

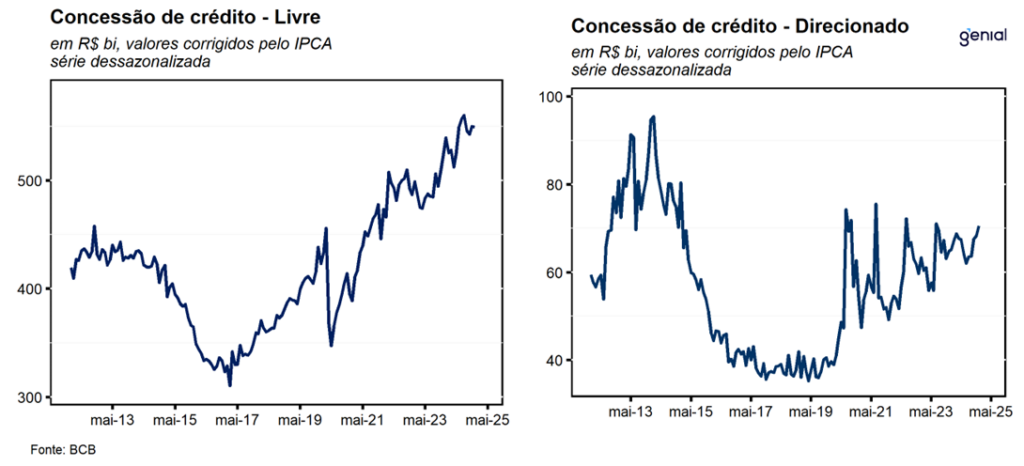

Em relação às concessões, houve expansão de 1,8% m/m, revertendo o recuo de 0,7% m/m, registrados no mês imediatamente anterior, na série com ajuste sazonal, refletindo os avanços de 2,5% m/m e 6,7% m/m das concessões de crédito livre e direcionado, respectivamente. Em relação às concessões de crédito livre, a expansão no mês foi derivada das altas de 5,8% m/m nas concessões para pessoas jurídicas e de 2,6% m/m nas concessões para as famílias. Porém, quando analisamos a métrica de média móvel de 3 meses da variação interanual em valores reais, as concessões registraram desaceleração pelo terceiro mês consecutivo tanto para as pessoas físicas quanto jurídicas, corroborando o cenário de arrefecimento do mercado de crédito.

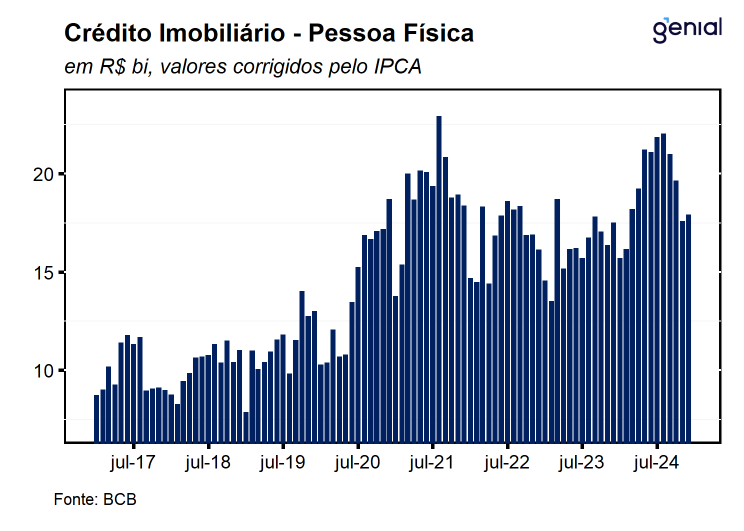

Para as pessoas físicas, em termos reais, houve avanço de 7,1% a/a no saldo da carteira de crédito livre em relação ao mesmo período do ano anterior, ante alta de 6,7% a/a no mês de novembro. Por sua vez, as concessões registraram alta de 8,6% a/a na mesma métrica, acelerando em relação aos 4,0% a/a registrados no mês imediatamente anterior, entretanto, insuficientes para evitar que a média móvel de 3 meses seguisse em trajetória de arrefecimento saindo de um ritmo de expansão de 9,1% para 7,8% na passagem de novembro para dezembro. Os principais destaques no mês ficaram por conta das modalidades e crédito pessoal não consignado (35,6% a/a), aquisição de outros bens (24,8% a/a) e cheque especial (12,6% a/a). Na ponta negativa, o destaque ficou por conta do recuo de 88,6% a/a na concessão de crédito para arrendamento mercantil de outros bens.

Já no crédito livre para as pessoas jurídicas, houve expansão de 10,9% a/a, ante 11,3% a/a no mês imediatamente anterior. Os destaques ficaram por conta das concessões para financiamento de importações (94,2% a/a), Outros (75,6% a/a), repasse externo (54,9% a/a) e capital de giro (23,0% a/a). Na ponta negativa, o destaque ficou por conta das concessões de cartão de crédito rotativo e parcelado (-27,8% a/a), vendor (-21,7% a/a) e compor (-27,8% a/a).

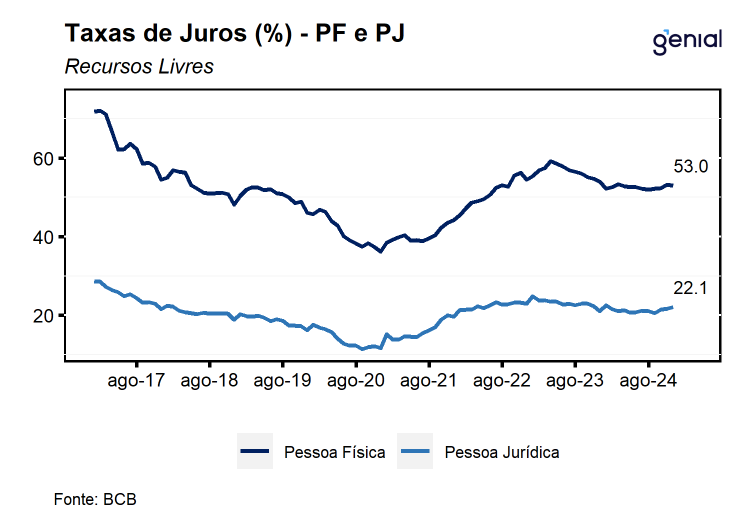

A taxa média de juros das operações de crédito avançou 0,2 p.p. na passagem de novembro para dezembro, atingindo o nível de 28,7% a.a., o maior nível registrado desde nov/23. Esse movimento foi determinado pela alta de 0,3 p.p. na taxa média de juros para operações contratadas com pessoas jurídicas (19,6% a.a.) e a estabilidade na taxa de juro cobrada sobre a carteira das famílias (33,0% a.a.).

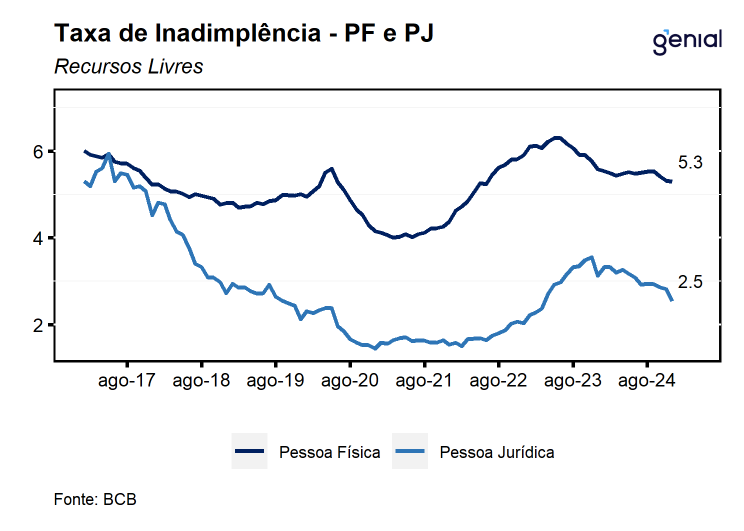

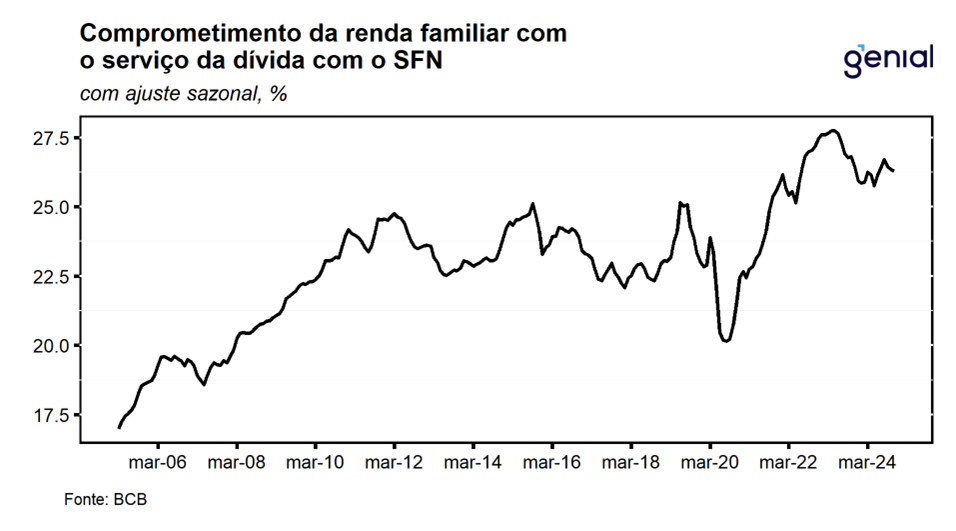

No contexto de taxa de juros e inflação ambas em elevação, as taxas de inadimplência (atrasos superiores a 90 dias) seguem se sustentando em um patamar historicamente elevado. No crédito livre, houve recuo de 0,3 p.p. na inadimplência das pessoas jurídicas para 2,5%, enquanto a inadimplência das pessoas físicas ficou estável em 5,3%. No que diz respeito ao endividamento das famílias, houve elevação de 0,1 p.p. em novembro, alcançando o patamar de 48,2%. Por sua vez, o comprometimento da renda ficou estável no mês, acumulando queda de 0,2 p.p. em doze meses e situou-se em 26,3%.

De maneira geral, os números de novembro corroboram a nossa expectativa de desaceleração da economia brasileira ao longo do quarto trimestre de 2024 e em diante. A retomada do ciclo de aperto monetário, o recrudescimento inflacionário e a elevação do risco fiscal tendem a pesar sobre o mercado de crédito. Além disso, a inadimplência vem apresentando uma certa estabilidade ao redor de 5,4% nos últimos meses, sugerindo que o aperto das condições financeiras deve provocar uma deterioração do mercado de crédito nos próximos meses, ficando em linha com o aumento da taxa de juros cobrada nas operações. Entretanto, no curto prazo, avaliamos que a resiliência da atividade econômica e do mercado de trabalho deve contribuir para que as concessões de crédito livre para as pessoas físicas, dando suporte para que o consumo continue exercendo o papel de principal driver de crescimento nos próximos trimestres.