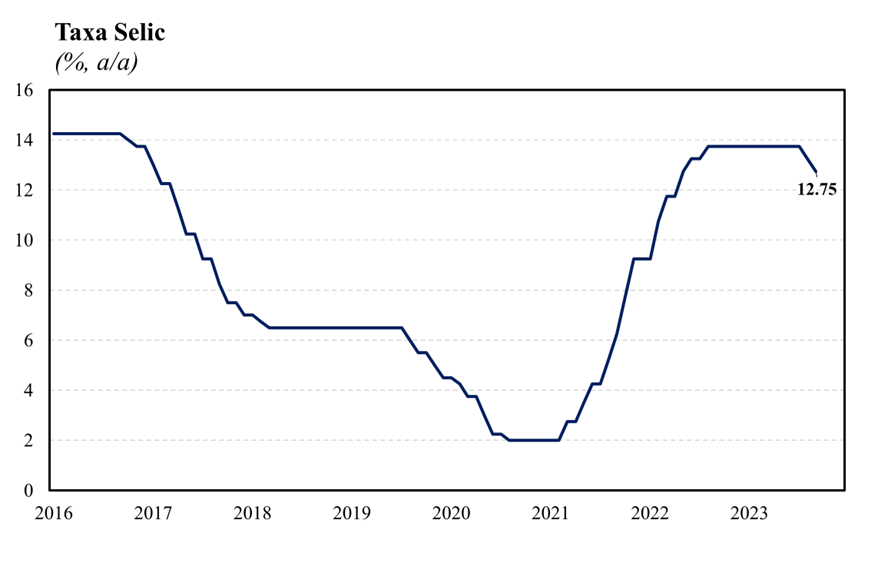

O Banco Central (BCB) reduziu a Selic em 0,5 p.p. para 12,75% a.a., em função da melhora do quadro inflacionário, dando continuidade ao processo de flexibilização da política monetária em ritmo já antecipado na reunião de agosto. Diferentemente da última reunião, a decisão do Comitê foi unânime e ficou em linha com o consenso de mercado (Broadcast+). Vale destacar que, caso confirmado o cenário de desinflação esperado, os membros do Copom, unanimemente, anteveem redução de mesma magnitude nas próximas reuniões, avaliando esta estratégia como a mais adequada para garantir que o processo de desinflação ocorra como esperado.

Em linha com a expectativa de mercado, foi sinalizada pela primeira vez a importância da execução das metas fiscais já estabelecidas para a ancoragem das expectativas de inflação e, consequentemente, para a condução da política monetária, sobretudo no que diz respeito à importância da firme persecução dessas metas. Este aceno ocorre após a elevação das incertezas em torno da execução da política fiscal no período entre reuniões, decorrente da frustração no que diz respeito à aprovação de medidas de aumento estrutural de receitas que compensem o aumento permanente de despesas e discussões em torno de uma possível mudança na meta de resultado primário em 2024.

No que diz respeito ao ambiente externo, foi ressaltado que este se mostra mais incerto do que o observado na reunião anterior, marcado pela continuidade do processo de desinflação, a despeito de núcleos de inflação ainda elevados e resiliência nos mercados de trabalho de diversos países. Nesse cenário, o comitê reforçou que os bancos centrais das principais economias permanecem determinados em promover a convergência das taxas de inflação para suas metas. Além disso, foi adicionado um trecho em que o Comitê sinaliza que o recente aumento das taxas de juros de longo prazo dos EUA e a perspectiva de menor crescimento da China, como eventos que exigem maior atenção por parte de países emergentes.

No que diz respeito ao cenário doméstico, o Comitê apontou que o conjunto de indicadores de atividade mais recentes apontam para uma maior resiliência da economia do que anteriormente esperado, entretanto, o Copom segue antecipando um cenário de desaceleração nos próximos trimestres. Além disso, sinalizou que a recente elevação da inflação cheia, devido à saída do efeito base das deflações no acumulado em 12 meses, ocorreu conforme o esperado pelo Comitê. Além disso, avalia-se que as medidas mais recentes de inflação subjacente (mais inerciais) arrefeceram, mas ainda se situam acima da meta de inflação. Este cenário reforça a necessidade de perseverar com uma política monetária contracionista até que se consolide não apenas o processo de desinflação da economia como também a ancoragem das expectativas em torno da meta de inflação.

No cenário base do Banco Central, as projeções de inflação se elevaram para todos os anos em relação ao comunicado anterior. Os avanços foram de 4,9% para 5,0% em 2023, de 3,4% para 3,5% em 2024 e de 3,0% para 3,1% em 2025. As projeções para a inflação de preços administrados passaram de 9,4% para 10,5% em 2023, de 4,6% para 4,5% em 2024 e de 3,5% para 3,6% em 2025.

O comunicado destacou que existem riscos para o cenário inflacionário em ambas as direções. Os riscos altistas estão associados à uma maior persistência das pressões inflacionárias globais e uma maior resiliência na inflação de serviços do que a projetada em função de um hiato do produto mais apertado. Por outro lado, os riscos de baixa estão ligados à uma desaceleração da atividade econômica global mais acentuada do que a projetada e os impactos do aperto monetário sincronizado sobre a desinflação global se mostrarem mais fortes do que o esperado.

Mesmo diante do comportamento mais benigno da inflação subjacente, o Comitê reconhece que a conjuntura atual segue sendo marcada por um estágio do processo desinflacionário que tende a ser mais lento e por expectativas de inflação que apresentam apenas uma reancoragem parcial. Este cenário demanda serenidade e moderação na condução da política monetária, reforçando a necessidade de perseverar com uma política monetária contracionista até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas.

Nossa avaliação é que o comunicado veio em linha com o esperado pelo mercado, não só pela manutenção do ritmo de flexibilização monetária, mas também pela inclusão do trecho que reforça a importância de perseverar na execução das metas fiscais já estabelecidas para a ancoragem das expectativas. Nesse sentido, mantivemos nossa projeção de Selic ao final de 2023 em 11,75% a.a., isto é, acreditamos que o forward-guidance de cortes de 0,5 p.p. será seguido nas próximas reuniões. Esta avaliação reflete a combinação entre um cenário doméstico ainda desafiador, marcado por um processo inflacionário em um estágio de desinflação mais lento, desancoragem das expectativas de inflação para horizontes mais longos e um nível de atividade que vem se mostrando mais resiliente do que o antecipado, e uma perspectiva de manutenção de uma Fed Fund rate mais elevada nos EUA após a divulgação do gráfico de “dots” da reunião do Fomc de setembro. Para 2024, mantivemos nossa projeção de Selic terminal em 9,75% a.a., entretanto, enxergamos que a expectativa de manutenção da taxa de juro americana em patamar contracionista por um período mais longo do que o antecipado (“higher for longer”) se mostra um importante fator de risco para a concretização deste cenário, impondo um viés altista para a nossa projeção de fim de ciclo de corte de juros.