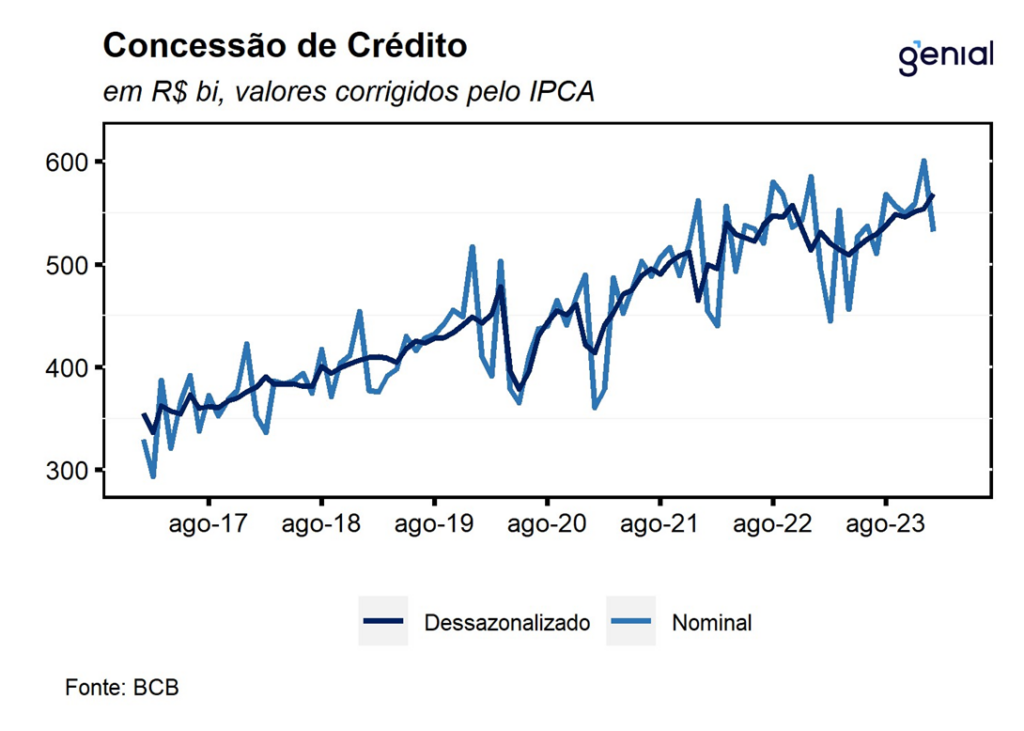

Em janeiro, o saldo das concessões de crédito apresentou contração de 0,3% m/m, de modo que, o volume de crédito do Sistema Financeiro Nacional (SFN) totalizou R$ 5,8 trilhões no mês. Este é resultado da combinação entre a queda observado no saldo de crédito livre (0,7% m/m) e do avanço do saldo no crédito direcionado (0,7% m/m). No que diz respeito ao público, o desempenho no mês foi influenciado, principalmente, pela redução de 2,3 % m/m no saldo de crédito destinado às empresas, ao passo em que houve avanço de 1,0% m/m no crédito destinado às famílias.

Na variação interanual, observou-se uma queda de 0,3 p.p em relação ao mês anterior, em termos nominais, com avanço de 7,6% a/a, retomando a tendência de desaceleração interrompida no mês anterior.

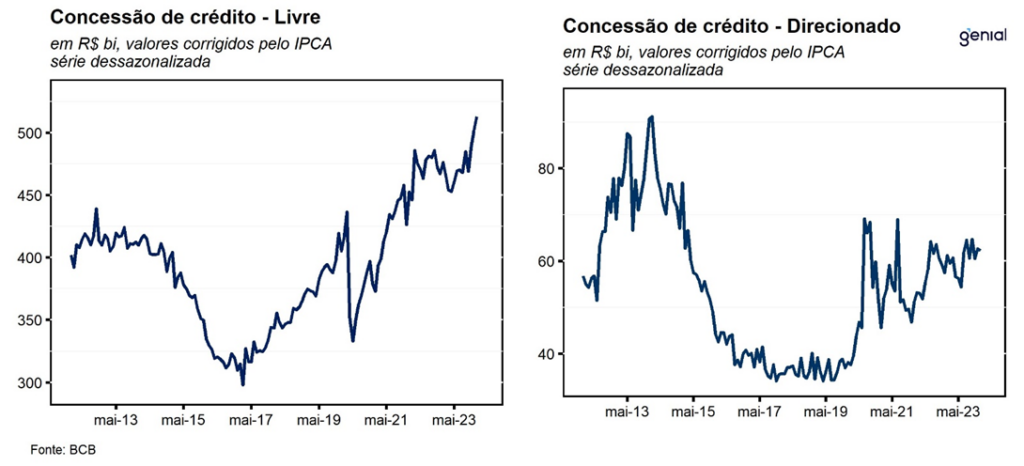

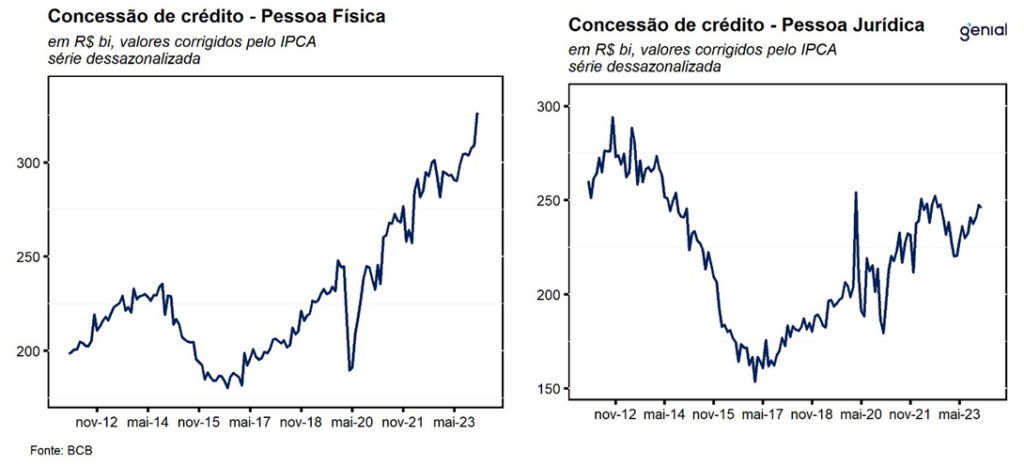

Para as pessoas físicas, o saldo de crédito livre apresentou avanço de 1,4% na passagem de dezembro para janeiro, ante aumento de 0,3% no mês imediatamente anterior. Na métrica interanual, observou-se a retomada da tendência de desaceleração, uma vez que o ritmo saiu de alta de 8,2% a/a em dezembro para 8,1% a/a em janeiro. No mês, o resultado pode ser explicado pela combinação entre as seguintes dinâmicas: crédito pessoal consignado para beneficiários do INSS (2,6%), crédito pessoal não consignado (2,1%), financiamento para aquisição de veículos (1,4%) e cheque especial (9,1%).

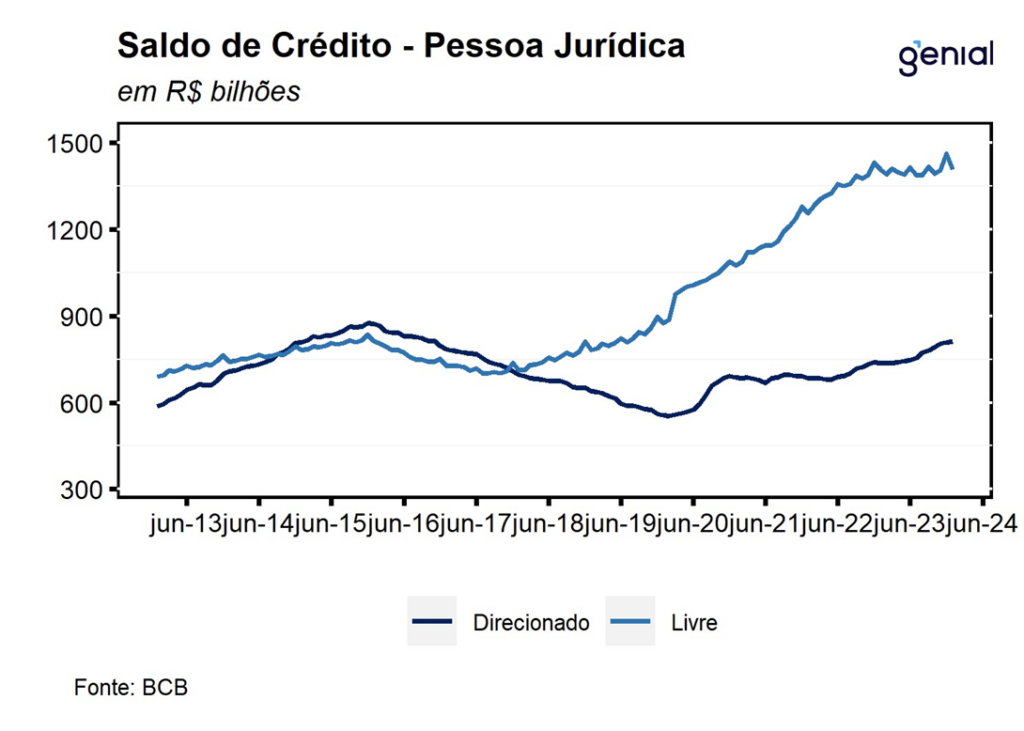

Já no crédito livre para as pessoas jurídicas, houve queda de 3,7% m/m em janeiro, ante avanço de 4,0% observado no mês imediatamente anterior. Nesse contexto, os destaques foram: as quedas sazonais nas carteiras de desconto de duplicatas (-17,5%) e antecipação de faturas de cartão de crédito (-7,2%), bem como a diminuição no saldo do capital de giro de curto prazo (-18,2%).

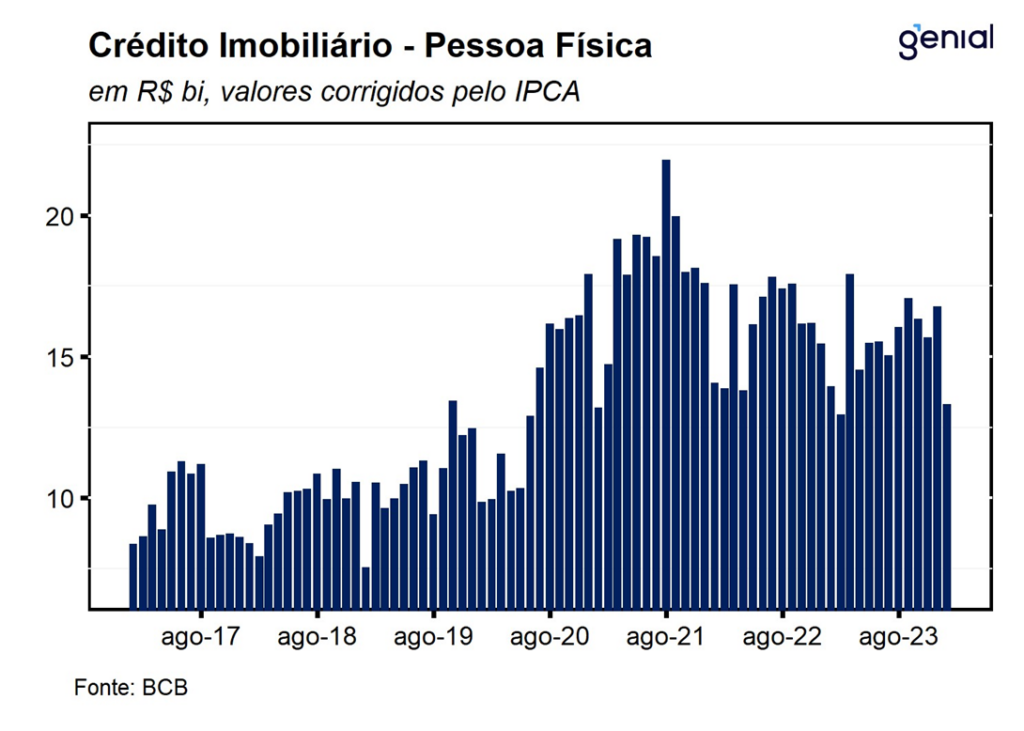

O volume de crédito com recursos direcionados alcançou R$ 2,4 trilhões em janeiro, elevação de 0,6% m/m no mês e de 12,0% a/a (ante 11,9% a/a em dezembro). Por segmento, as operações contratadas com as empresas avançaram 0,3% m/m e 10,2% a/a, atingindo R$ 811,6 bilhões, com destaque para a carteira de financiamento imobiliário, que apresentou alta de 1,5% m/m. Por sua vez, o crédito direcionado para as pessoas físicas cresceu 0,8% m/m e 12,9% a/a, alcançando o patamar de R$ 1,6 trilhão, com destaque para a carteira de crédito rural com taxas de mercado (4,2% m/m) e financiamentos imobiliários com taxas reguladas (0,5% m/m).

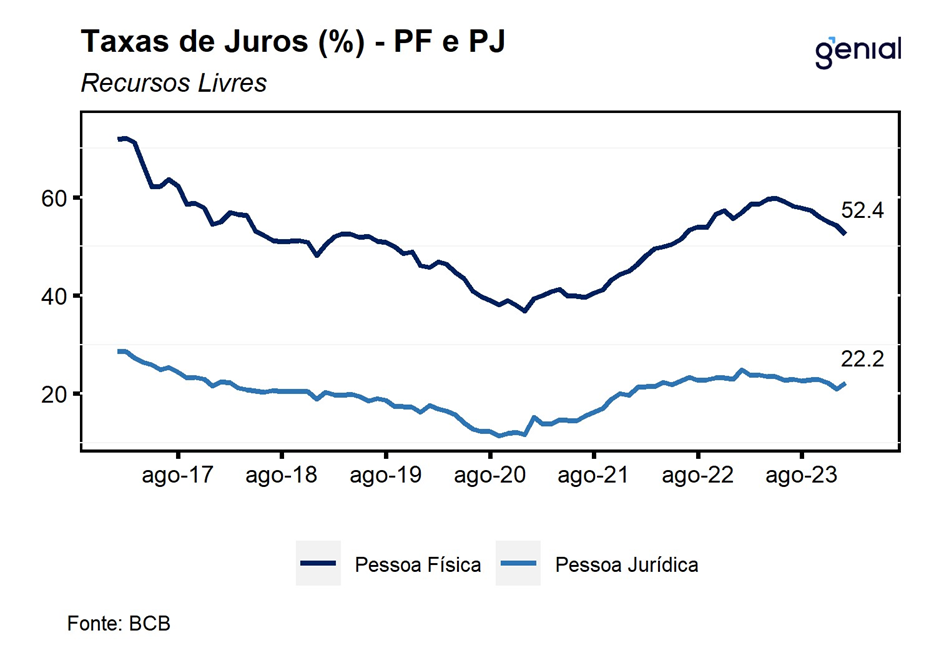

A taxa média de juros das operações de crédito recuou 0,2 p.p. na passagem de dezembro para janeiro, atingindo o nível de 28,1% a.a., o oitavo mês consecutivo de queda na taxa média de juros. Esse movimento foi determinado pelo aumento de 1,3 p.p nas taxas medias de juros para operações contratadas com pessoas jurídicas (22,2% a.a), ao passo em que houve recuo de 1,8 p.p nas taxas cobradas sobre a carteira das famílias (52,4% a.a).

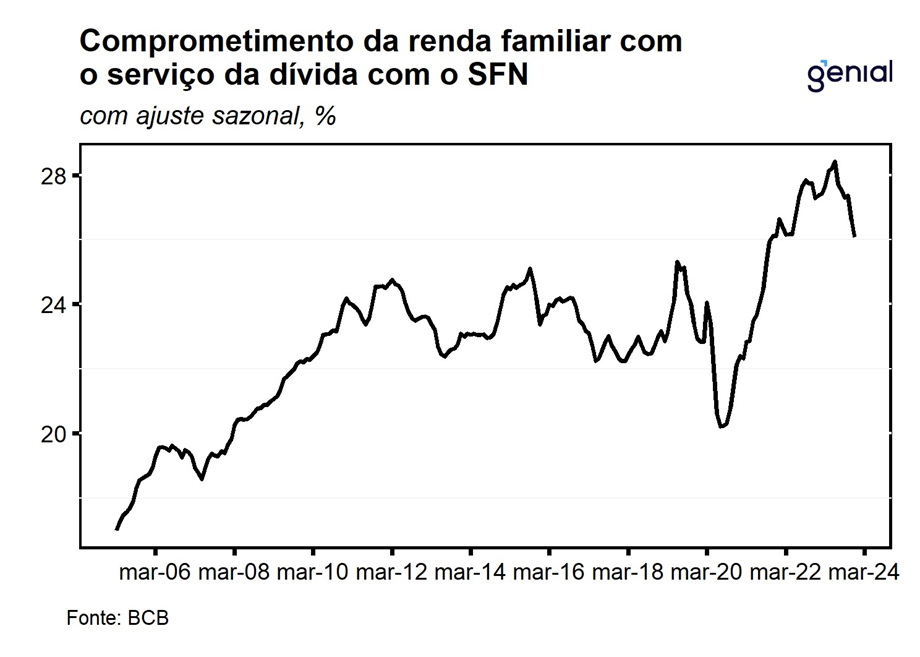

No contexto de taxa de juros e inflação elevadas, as taxas de inadimplência (atrasos superiores a 90 dias) seguem se sustentando em um patamar historicamente elevado. No crédito livre, a inadimplência das famílias recuou 0,1 p.p. alcançando 5,5%, em linha com o lançamento do programa Desenrola Brasil que teve como foco inicial a extinção de dívidas de até R$ 100, enquanto para pessoas jurídicas, houve aumento de 0,2 p.p. para 3,4%. Nesse sentido, o endividamento das famílias manteve-se em 48,0% em dezembro, com redução de 0,2 p.p. na comparação com o mês anterior. Além disso, o comprometimento da renda apresentou a sexta queda consecutiva, atingindo 26,0% em dezembro.

Na nossa avalição, tal resultado aponta para uma melhora no mercado de crédito em linha com o início da flexibilização monetária. Nesse sentido, observou-se certa melhora tanto nos indicadores de inadimplência quanto no nível de comprometimento de renda das famílias. Assim, a melhora na saúde financeira das famílias somada ao conjunto de medidas promovidas pelo governo de impulso fiscal e à resiliência do mercado de trabalho, devem contribuir para que haja recuperação das concessões de crédito livre PF ao longo do ano. Isso em conjunto à queda do comprometimento da renda com o pagamento da dívida, devem contribuir para que o consumo das famílias seja um vetor de crescimento importante ao longo deste ano.