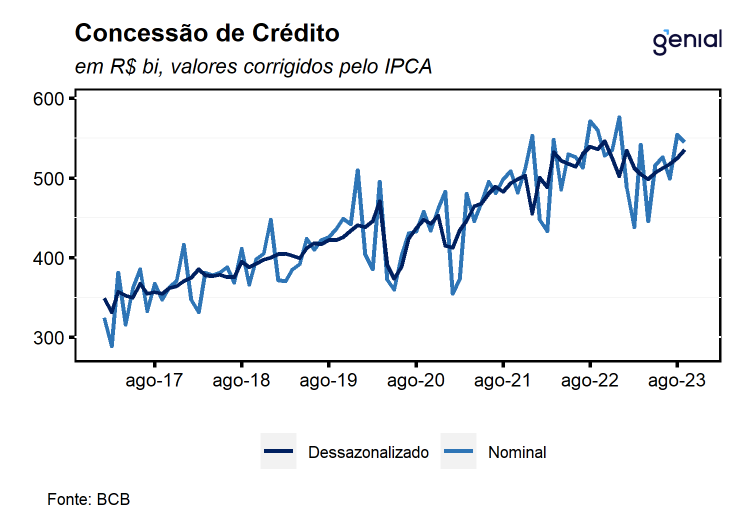

Em setembro, o saldo das concessões de crédito apresentou expansão de 0,8% m/m, de modo que, o volume de crédito do Sistema Financeiro Nacional (SFN) totalizou R$ 5,56 trilhões no mês. Este é resultado da combinação entre os avanços observados tanto no saldo de crédito livre (0,8% m/m) quanto no saldo de crédito direcionado (0,8% m/m). No que diz respeito ao público, o desempenho no mês foi influenciado, principalmente, pela expansão de 1,6% m/m no saldo de crédito destinado às empresas, ao passo em que houve avanço de 0,3% m/m no crédito destinado às famílias, que apresentou significativa desaceleração em relação à expansão de 1,5% m/m registrada no mês imediatamente anterior.

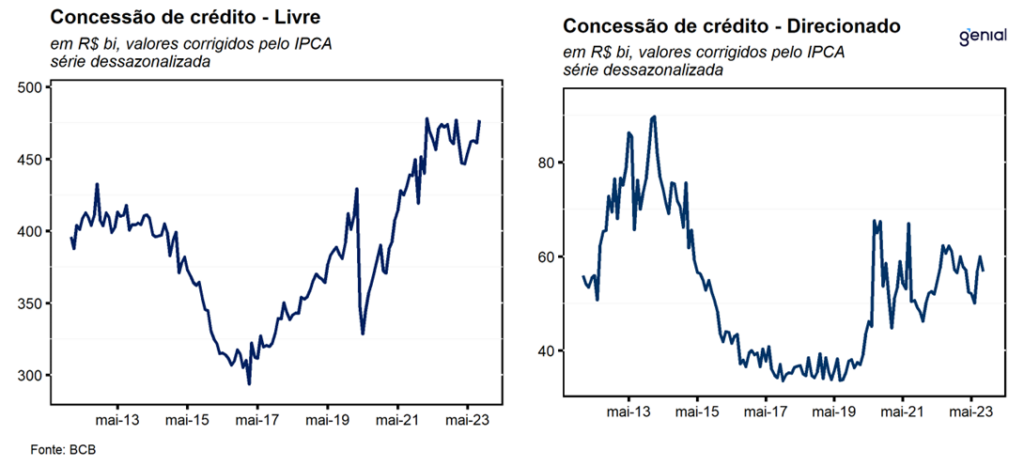

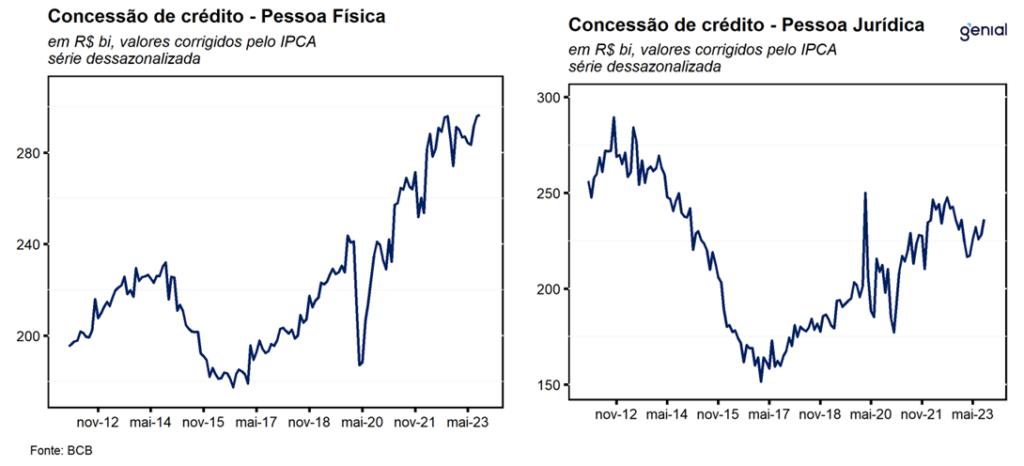

Na variação interanual, houve mais um mês de perda de fôlego do saldo total de concessões, em termos nominais, que registrou avanço de 8,0% a/a, ante 9,0% a/a no mês imediatamente anterior. Este foi o nono resultado consecutivo de arrefecimento da métrica, sinalizando que segue em curso o processo de perda de dinamismo do mercado de crédito, sobretudo na carteira de crédito livre que passou de uma expansão de 21,9% a/a em jun/22 para 6,0% a/a em set/23. Com este resultado, o ritmo de expansão em 12 meses do estoque total de crédito acumula queda de 9,8 p.p. desde jun/22, refletindo a queda de 11,0 p.p. e de 8,5 p.p. no ritmo de expansão das carteiras de crédito às pessoas físicas e às empresas, respectivamente. Na nossa avaliação, o processo de desaceleração do mercado de crédito não aponta para rupturas neste mercado, visto que o ritmo de arrefecimento ocorre de maneira moderada, sugerindo que este movimento reflete os efeitos da política monetária contracionista sobre a evolução das carteiras de crédito nos últimos meses, sobretudo nas carteiras de crédito livre.

Para as pessoas físicas, o saldo de crédito livre apresentou estabilidade na passagem de agosto para setembro, ante expansão de 1,2% m/m no mês imediatamente anterior. Na métrica interanual, a tendência de desaceleração desta modalidade continua, visto que o ritmo de alta saiu de 10,2% a/a para 9,2% a/a no mesmo período. No mês, o resultado pode ser explicado pela combinação entre as seguintes dinâmicas: elevação dos financiamentos para aquisição de veículos (1,1% m/m e R$ 3,0 bilhões); expansão do Crédito consignado para aposentados e pensionistas do INSS (1,2% m/m e R$ 2,7 bilhões); crescimento da carteira de Crédito consignado para trabalhadores do setor público (0,5% m/m e R$ 1,7 bilhão); e contração da carteira de Crédito total (-1,6% m/m e -R$ 8,0 bilhões), em função dos recuos observados nas carteiras de crédito rotativo (-3,0% m/m e -R$ 2,2 bilhões), parcelado (-3,1% m/m e -R$ 1,8 bilhão) e à vista (-1,0% m/m e -R$3,9 bilhões). Embora o resultado do mês tenha apontado para uma melhora no perfil de crédito livre das pessoas físicas, devido ao recuo na contratação do crédito na modalidade de crédito rotativo, avaliamos que, essa modalidade ainda se encontra em um patamar significativamente superior ao observado no período que precedeu a pandemia, sendo um fator de risco para a melhora dos indicadores de crédito nos próximos meses.

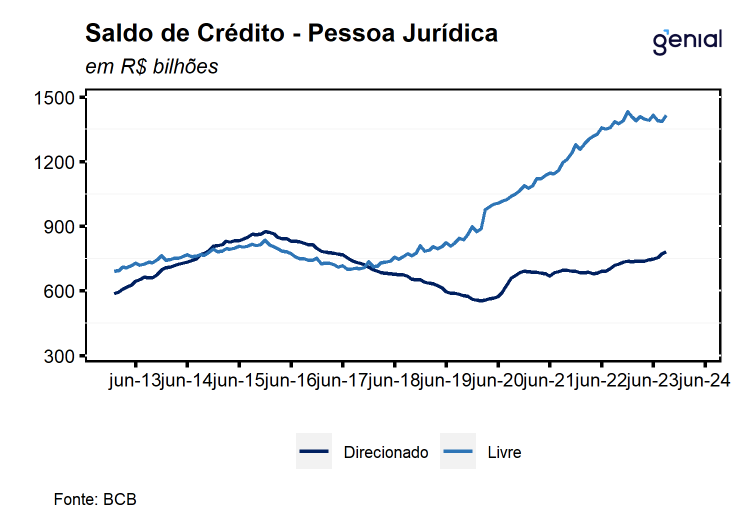

Já no crédito livre para as PJ, houve expansão de 1,9% m/m, totalizando R$ 1,42 trilhão, ante a estabilidade observada no mês imediatamente anterior. Os destaques vão para as expansões das carteiras de Desconto de duplicatas e outros recebíveis (15,5% m/m e R$ 24,0 bilhões), devido à sazonalidade do período, Antecipação de faturas de cartão de crédito (5,6% m/m e R$ 5,0 bilhões) e de Outros créditos livres (2,4% m/m e R$ 3,1 bilhões). Em contrapartida, os destaques negativos ficaram por conta das carteiras de Adiantamento de contratos de câmbio – ACC (-8,1% m/m e -R$ 8,5 bi) e de Capital de giro (-0,9% m/m e -R$3,9 bilhões).

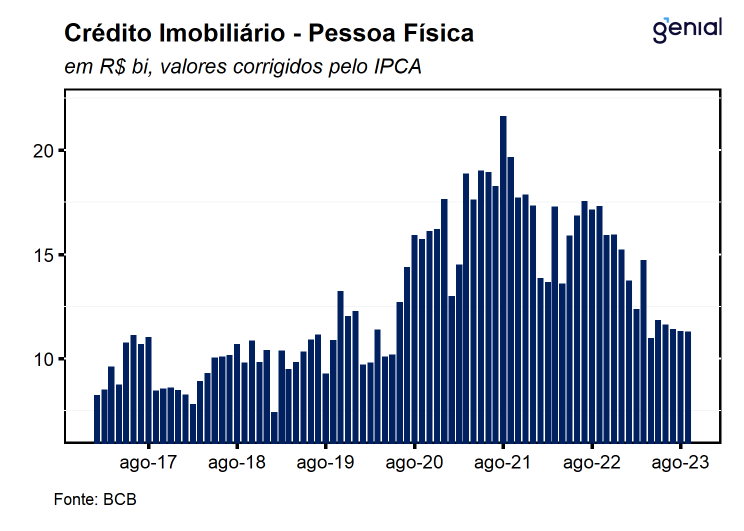

O volume de crédito com recursos direcionados alcançou R$ 2,3 trilhões em setembro, elevação de 0,8% m/m no mês e de 11,0% a/a (ante 12,5% a/a em agosto). Por segmento, as operações contratadas com as empresas avançaram 1,0% m/m e 8,6% a/a, atingindo R$ 781,0 bilhões, com destaque para a carteira de Crédito rural, que apresentou alta de 2,9% m/m (R$ 2,1 bilhões), diante do início do novo Plano Safra com uma linha de financiamento recorde de R$ 363 bilhões, e da expansão de 0,6% m/m da carteira do BNDES (R$ 2,5 bilhões). Por sua vez, o crédito direcionado para as pessoas físicas cresceram 0,8% m/m e 12,2% a/a, alcançando o patamar de R$ 1,5 trilhão, com destaque para a carteira de Crédito rural com taxas reguladas (3,0% m/m e R$ 7,7 bilhões); Crédito rural com taxas de mercado (4,2% m/m e R$ 7,4 bilhões) e Financiamentos imobiliários com taxas reguladas (0,5% m/m e R$ 4,1 bilhões).

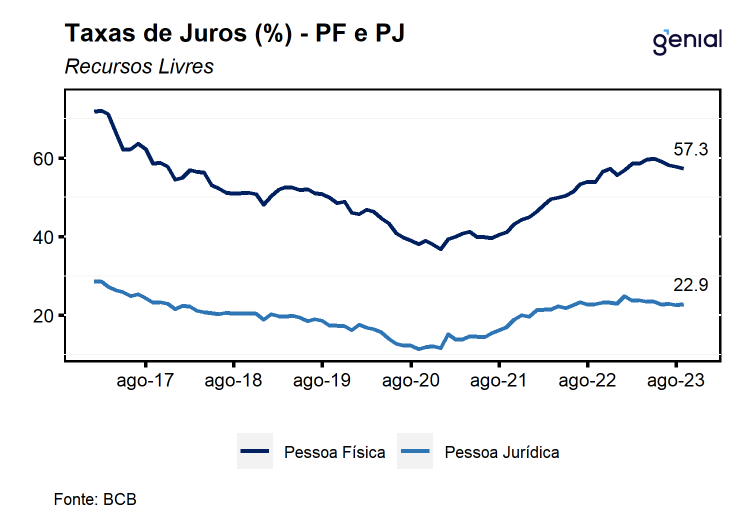

A taxa média de juros das operações de crédito recuou 0,2 p.p. na passagem de agosto para setembro, atingindo o nível de 30,5% a.a., ante 30,7% a.a., o quarto mês consecutivo de queda na taxa média de juros. Este resultado, reflete a combinação entre a elevação nas taxas cobradas para aplicações feitas por pessoas jurídicas (passou de 19,3% a.a. para 19,7% a.a), ao passo em que foi registrado queda nas taxas cobradas para aplicações feitas pelas famílias (passou de 36,5% a.a. para 36,0% a.a.). As taxas cobradas pelas instituições financeiras no crédito livre apresentaram queda de 0,2 p.p. em relação ao mês imediatamente anterior, alcançando o patamar de 43,3% a.a. Esse movimento foi determinado pela alta de 0,4 p.p. nas taxas médias de juros para operações contratadas com pessoas jurídicas (22,9% a.a.), ao passo em que houve recuo de 0,5 p.p. nas taxas cobradas sobre a carteira das famílias (57,3% a.a.). Vale destacar que tanto para as pessoas físicas quanto jurídicas as taxas de juros cobradas sobre a carteira de cartão de crédito rotativo ainda se encontram em um patamar significativamente elevado (441,1% a.a. e 192,3% a.a., respectivamente) e, dessa forma, constituem um importante fator de risco para a concretização de um cenário mais positivo no mercado de crédito.

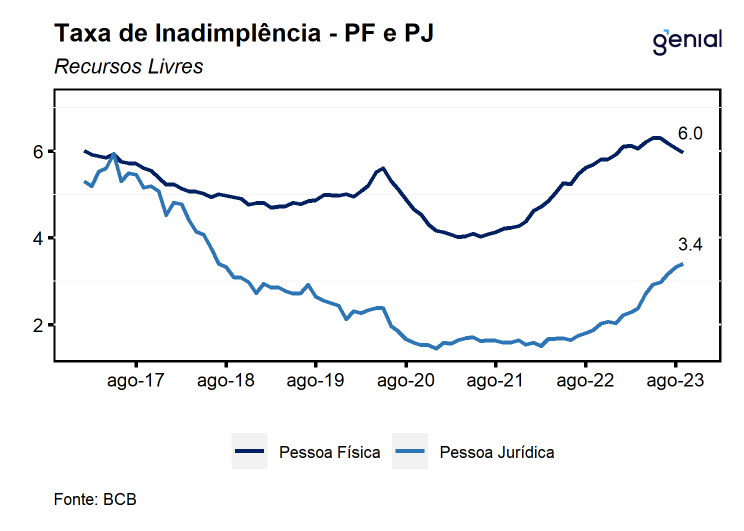

No contexto de taxa de juros e inflação elevadas, as taxas de inadimplência (atrasos superiores a 90 dias) seguem se sustentando em um patamar historicamente elevado. No crédito livre, a inadimplência das famílias apresentou queda de 0,1 p.p., recuando para 6,0%, em linha com o lançamento do programa Desenrola Brasil que teve como foco inicial a extinção de dívidas de até R$ 100, enquanto para pessoas jurídicas, houve aceleração de 0,1 p.p. para 3,4%, a maior taxa desde jul/18. Mesmo em um patamar historicamente baixo, a inadimplência de pessoa jurídica na modalidade livre apresentou uma elevação de 1,5 p.p. nos últimos 12 meses, com destaque para a inadimplência na modalidade de cheque especial (20,3%) e cartão de crédito (28,5% em ago/23), enquanto para as famílias, a alta é de 0,3 p.p. no mesmo período, com destaque para o cartão de crédito rotativo, cuja inadimplência alcançou o patamar de 49,2% em setembro.

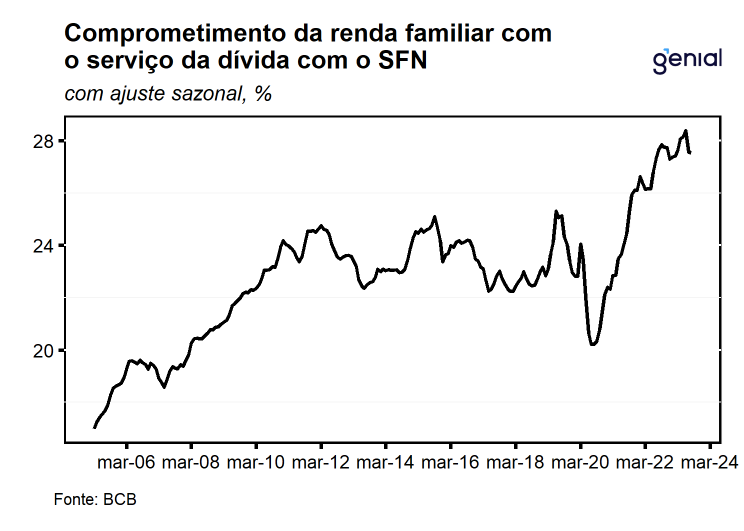

Na nossa avaliação, o mês de setembro aponta para a continuidade do cenário de desaceleração do mercado de crédito, entretanto, observamos que este processo tem se mostrado gradativo e sem rupturas. Analisando os dados na métrica anual, fica clara a perda de fôlego nas principais aberturas, com as do saldo de concessões de crédito desacelerando desde jun/22 tanto para pessoas físicas quanto para empresas. É importante ressaltar, além disso, a deterioração ocorrida nos últimos meses no perfil de crédito das famílias, tanto pelo aumento da inadimplência quanto pela composição da carteira de crédito, com destaque para o patamar significativamente elevado do saldo de crédito rotativo, que possui elevada taxa de inadimplência. Diante desse cenário, acreditamos que o BC se encontre atualmente em uma posição desafiadora. Por um lado, a deterioração do cenário externo, as incertezas em relação à execução do arcabouço fiscal e a desancoragem das expectativas de inflação mais longas, demandam que a autarquia mantenha a política monetária em patamar restritivo por um período mais prolongado, constituindo, assim, um fator de risco relevante para a deterioração ainda maior dos parâmetros apresentados anteriormente, sobretudo a inadimplência. Em contrapartida, uma mudança abrupta na condução da política monetária, pode descredibilizar o BC em um cenário adverso no que diz respeito à dinâmica de preços da economia, principalmente dos grupos de maior inércia inflacionária. Nesse contexto, avaliamos que a autarquia deva seguir o atual plano de voo, de cortes de 0,5 p.p. na taxa Selic na próxima reunião, de modo que, projetamos uma taxa Selic terminal de 11,75% a.a. em 2023. Acreditamos que este cenário como o mais adequado para dar continuidade ao atual ritmo de desaceleração das concessões de crédito, que vem acontecendo sem rupturas, e deve impactar a demanda agregada de maneira mais significativa a partir do segundo semestre de 2023, contribuindo para o processo de desinflação dos componentes mais inerciais do índice de preços.