Após o rali de alta causado pela desaceleração da inflação americana, o Bitcoin (BTC) passou a se consolidar entre US$ 22k e US$ 24,5k, atingindo brevemente US$ 25,2k, o valor mais alto alcançado pelo BTC nos últimos 60 dias.

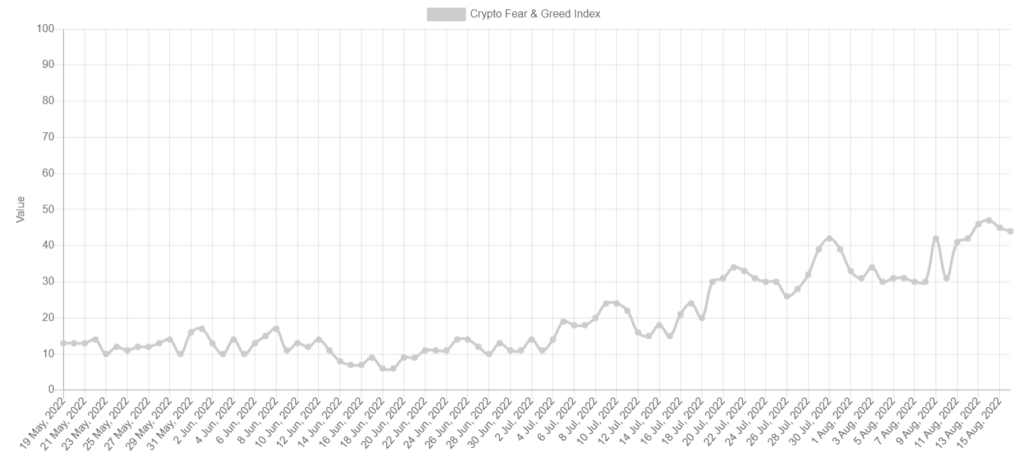

O sentimento de mercado permanece positivo, especialmente quando comparado às mínimas históricas apresentadas pelo índice de medo e ganância em Jun/2022. O índice reflete o sentimento otimista do mercado cripto, alinhado aos ganhos vistos nas últimas semanas, principalmente pelo Bitcoin e pela Ethereum. O preço do Bitcoin subiu 40% desde Jun/2022, quando o BTC atingiu o menor preço do ano. Uma valorização tão expressiva, sem que o índice alcance o nível de ganância é incomum e indica que os investidores permanecem incertos quanto à duração dessa alta de mercado.

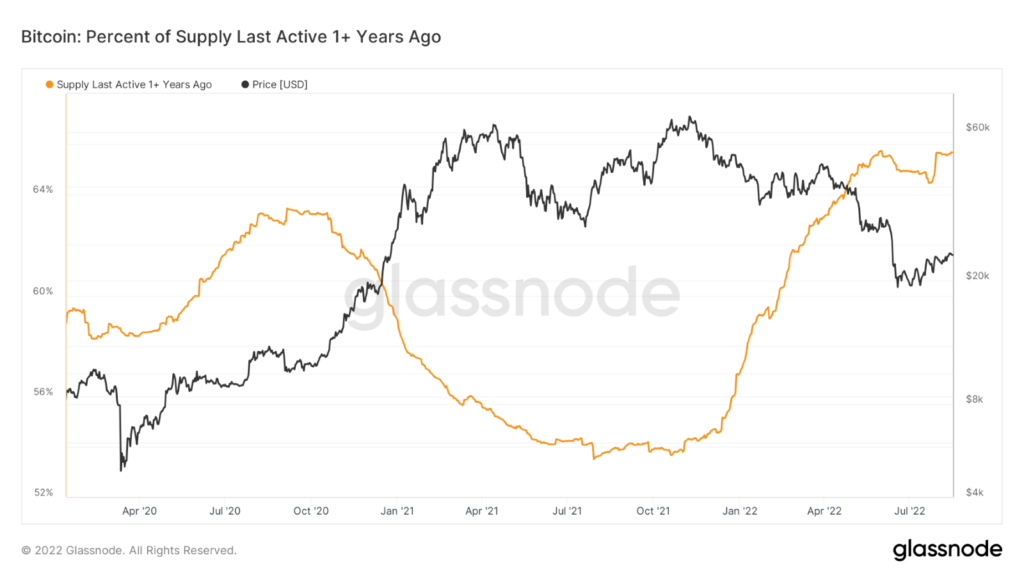

A quantidade de BTC que fica sem ser movimentada por pelo menos um ano, pode ser utilizada para medir os ciclos de distribuição e acumulação do criptoativo. Os ciclos de distribuição são característicos dos mercados de alta pois, a valorização dos ativos cria incentivo para que investidores que estejam segurando criptos há mais tempo passem a realizar parte dos lucros, levando a uma redução do número de BTCs sem movimentação.

Os ciclos de acumulação, por sua vez, são característicos de mercados de baixa pois, conforme os preços caem, o potencial de lucros aumenta, aumentando o incentivo para que investidores passem a acumular e guardar mais BTC, aguardando futura valorização e, consequentemente, aumentando o total de BTCs sem movimentação há mais de ano.

A atual oferta total de BTC ativo há mais de um ano está próxima do seu percentual mais alto, de 65% em Mai/2022. Isso ressalta a alta convicção na tese de investimento dos compradores de BTC do segundo trimestre de 2021. A lateralização da métrica também indica um equilíbrio entre período de maturação dos BTCs com a quantidade de BTCs gasta.

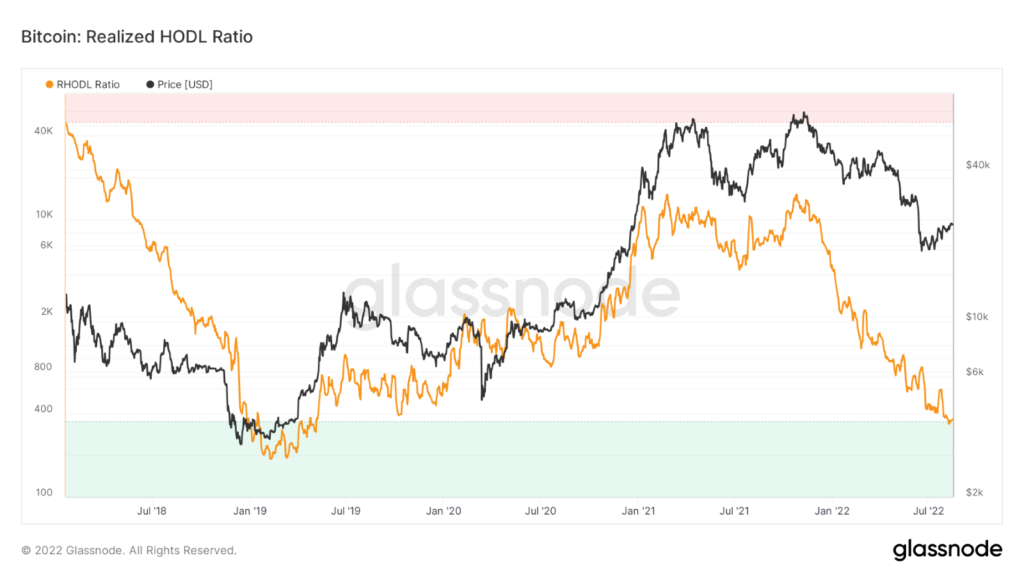

Os ciclos do Bitcoin são ditados pelo crescente avanço na proporção entre investidores de longo prazo e novos especuladores. O indicador RHODL mede essa proporção a partir da comparação do valor em dólar representados por BTCs adquiridos há uma semana com o valor em dólar dos BTCs sob custódia há mais de um ano.

A tendência de queda do indicador confirma que o valor absoluto em dólares está retornando para os investidores mais pacientes, com alocações mais antigas.

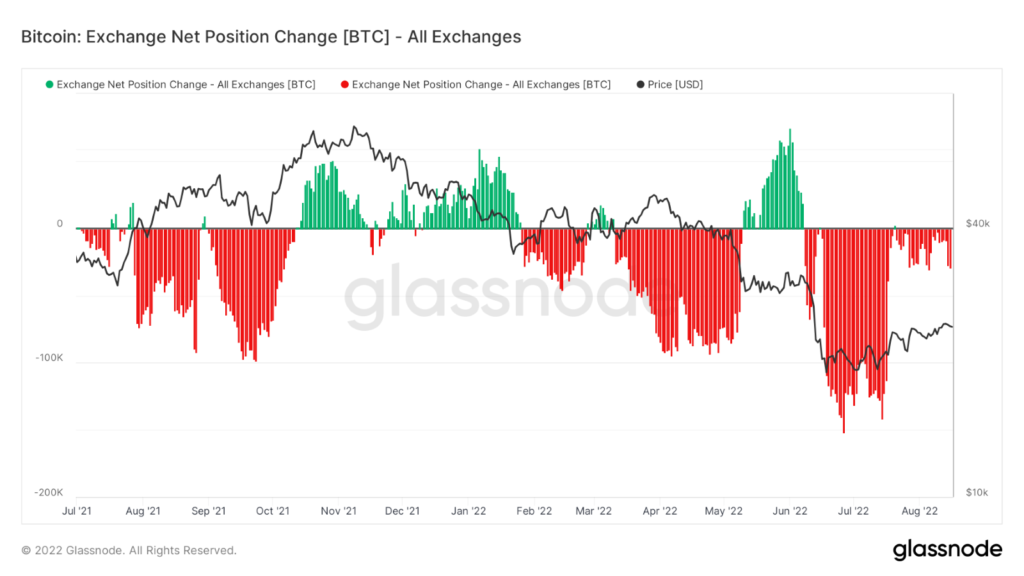

Podemos observar também que os BTCs em posse de exchanges estão em tendência geral de queda desde Mar/2020, no crash provocado pela pandemia. Isso sinaliza uma demanda estrutural pela auto-custódia de ativos, principalmente por parte de investidores de varejo, podendo ser justificada pelos recentes casos de congelamento de fundos de inúmeras plataformas de empréstimos de criptoativos.

A situação geral de mercado desenhada em maio e junho fez com que mineradores de Bitcoin precisassem vender grande parte de seu caixa em BTC acumulado ao longo do último ano. A queda drástica no preço do BTC tornou a atividade de mineração não lucrativa, com isso, a pressão de venda criada pelos mineradores para cobrir seus custos de produção passou a afetar ainda mais a cotação do criptoativo.

Essa pressão de venda por parte dos mineradores enfraqueceu após a lateralização de preço do BTC, o que não significa que os mineradores agora estejam em uma boa posição financeira. Mesmo que em julho tenham vendido menos da metade do valor de junho, ainda estão precisando vender mais de 100% de sua produção mensal.

Esse é o problema da estratégia de segurar BTCs a qualquer custo, quanto mais baixo for o preço do Bitcoin, maior a probabilidade da necessidade de venderem suas moedas para cobrir custos de produção. Hoje, os mineradores estão segurando 27% menos BTC em relação à alta histórica de Abril/2022, mês até o qual detinham entre 60% e 80% do BTC minerado mensalmente. Já nos últimos 3 meses, venderam mais de 100% da produção.

Desde o início de agosto os mercados de ativos de risco têm presenciado um alívio na pressão vendedora, evidenciado pelos ganhos superiores a 5% da Nasdaq. O Bitcoin teve um desempenho inferior no mesmo período (valorização de cerca de 0.8%). Com isso, a correlação do BTC com os ativos de risco reduziu e se encontra nos menores níveis do ano, entre 0,5 e 0,6.

A alta correlação do BTC com ativos de risco foi causada principalmente pela visão institucional sobre a criptomoeda e pelo ciclo de mercado criado através do excesso de liquidez na economia. No entanto, os motivos para a alta correlação têm enfraquecido. Pontos para esse enfraquecimento incluem a venda forçada por mineradores, mencionada anteriormente, a redução das posições em BTC de grandes empresas públicas (como a Tesla) e o aumento do custo de capital após o desalavancagem geral de mercado, protagonizada pelo fundo 3AC.