As DAOs, ou organizações autônomas descentralizadas, são organizações que se utilizam de contratos inteligentes para criar uma estrutura de governança descentralizada e autônoma. Os contratos inteligentes são simplesmente programas armazenados em um blockchain que são executados quando condições predeterminadas são atendidas. Na prática, a maioria das DAOs possuem tokens de governança que permitem que seus detentores, muitas vezes investidores ou uma entidade específica, votem em decisões da organização. As decisões variam desde a alteração no preço dos produtos da organização, até o destino do caixa. Por terem condições pré-determinadas pelos contratos, as DAOs prometem oferecer um nível de governança mais elevado, evitando o descumprimento de decisões, ou que não sejam submetidas à votação. Além disso, elas possuem uma maior transparência, pois o histórico de votação e de decisões é salvo na blockchain e público.

Por possibilitarem decidir o destino do caixa da organização, especula-se que os tokens de governança possam render proventos aos seus detentores no futuro, justificando grande parte do valor de mercado atual. Essa tese ainda é incerta, pois caso se materialize pode fazer com que os tokens de governança sejam classificados como valores mobiliários e se sujeitem a uma jurisdição específica, levando até mesmo a proibição de sua negociação. Outro fator de preocupação relevante é que apesar de votações públicas, muitas vezes o real poder de decisão está sob controle de um indivíduo ou organização, ou grande parte dos tokens de governança está centralizado. Desta forma, é provável que uma entidade ou pessoa consiga praticamente sozinha definir o resultado de uma votação, ou que a decisão simplesmente não seja cumprida.

A completa descentralização da organização, com a execução das decisões sendo feitas exclusivamente por contratos inteligentes e pulverização na base de detentores de tokens de governança, pode mitigar os problemas da DAO. Por outro lado, caso ocorra, a completa descentralização poderia gerar ineficiências em tarefas simples, como a contratação de um funcionário. Essa problemática é sintetizada pela lei da trivialidade, que descreve a tendência humana de gastar uma quantidade de tempo desproporcional para resolver assuntos trivias, deixando assuntos realmente importantes sem resposta.

Se por um lado gostamos de tokens de governança pela perspectiva de que podem remunerar investidores no futuro, por outro, eles seguem nos trazendo incertezas sobre o nível de governança praticado. Portanto, atualmente gostamos de tokens de governança, mas dentro do ecossistema cripto vemos como uma das teses com mais risco e incertezas, e que mais precisa se provar ao longo do tempo. A visão de cripto como commodity, como o caso do Ether ou do Bitcoin, nos parece consolidada, mas cripto como instrumento de governança, segue sendo uma caixinha de surpresa.

O Que Mais Aconteceu na Semana?

Na última semana, comentamos sobre o airdrop do token ARB. O ARB é um token de governança da rede Arbitrum que foi distribuído para mais de 500 mil endereços elegíveis, representando um momento importante no desenvolvimento da comunidade da Arbitrum. No entanto, na semana passada, a Fundação Arbitrum vendeu tokens ARB antes da conclusão de uma votação sobre o tema. A decisão da Fundação, que desconsiderou a votação, colocou em xeque a estrutura descentralizada da DAO, impactando o preço de ARB, que caiu cerca de 17% entre sexta-feira e o fechamento diário de ontem. No entanto, ao analisar o comportamento dos principais detentores de ARB, percebemos que houve pouca movimentação, indicando que a venda foi liderada por investidores de varejo.

Remetendo aos dias de bull market, tivemos uma nova movimentação da moeda meme, Dogecoin, atribuída ao Elon Musk. O bilionário dono do twitter atualizou a logo da rede social para o cão símbolo da Dogecoin. A mudança do símbolo do Twitter para o Doge, impulsionou o valor da criptomoeda em 27%. Musk está sendo processado por investidores dos EUA por conta de três tuítes postados em sua conta sobre a cripto, mas seus advogados afirmam que o processo é “irrelevante”. Os tuítes de Musk sobre a Dogecoin no passado fizeram o valor da criptomoeda disparar e cair logo em seguida, chamando a atenção dos órgãos reguladores.

Análise de Mercado

Os volumes de negociação e volatilidade do mercado estão em queda, mas o Bitcoin se mantém resiliente na atual faixa de preços. O medo após as corridas bancárias, desencadeado pela quebra do Sillicon Valley Bank, aparentemente está dissipando. A redução da preocupação com o sistema bancário em conjunto com o potencial afrouxamento da política monetária pelo Fed, reforçado pelos dados de PCE divulgados na última sexta-feira, pode criar um cenário positivo para ativos de risco.

Devemos ressaltar, no entanto, a redução da correlação do Bitcoin com os ativos de risco. Nos últimos meses observamos a redução da correlação entre o Bitcoin e o índice Nasdaq, sendo que em outubro de 2022 a correlação era de 0,75 e agora está em torno de 0,3. Isso pode ser explicado por diversos motivos, como a sensibilidade do BTC às taxas de juros, o maior interesse em usar o BTC como hedge ao sistema financeiro tradicional, além das questões de liquidez do ativo. Outros fatores que contribuíram para a redução da correlação foram as mudanças estruturais do mercado, como a venda forçada de BTC por mineradoras e a falência de empresas de empréstimo de criptomoedas, no fim do ano passado.

Os principais dados a serem observados nesta semana serão os de payroll não-agrícola, divulgados na sexta-feira. Os dados de payroll podem representar um importante ponto de virada para a economia americana. Qualquer sinal de enfraquecimento do emprego irá de acordo com a luta do Fed contra a inflação, e deve ser refletido no preço dos ativos de risco e criptoativos.

Análise Técnica

A baixa volatilidade do bitcoin durante a semana nos faz ter a mesma leitura técnica da semana anterior. O bitcoin permanece sendo negociado na região de congestão próxima à antiga resistência de US$ 28k, com suporte imediato em US$ 26,6k e resistência imediata em US$ 29k. O baixo volume de negociações somado à baixa volatilidade do bitcoin cria um cenário que, historicamente, precede grandes movimentações de preço, para ambos os lados. Caso o ativo rompa a resistência imediata, pode começar a trabalhar na região até os US$ 32k

No curto prazo o BTC ainda se encontra em um movimento de correção, algo natural depois de um grande volume comprador. Para o ativo manter a tendência de alta, precisa de um volume de compra recorrente. O volume recorrente cria um ambiente de confiança no mercado, se tornando mais interessante para um movimento de alta do que as curtas explosões com grande volume. No caso de correção, acreditamos em uma retração até a resistência imediata em US$ 26,6k podendo se estender até o próximo suporte em US$ 25,2k.

ECI (Expresso Cripto Index)

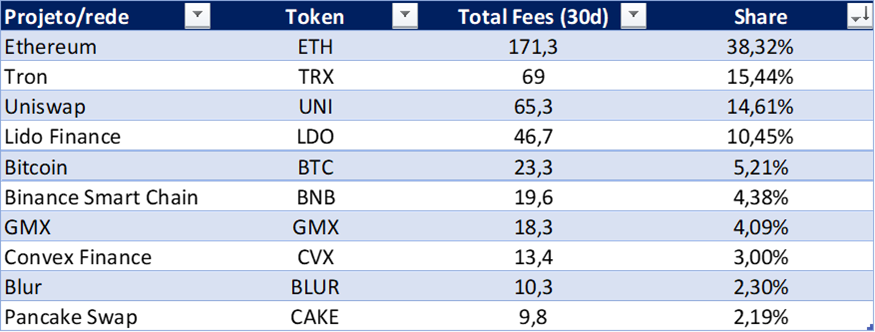

Nesta semana tivemos a inclusão de TRX, token nativo da rede Tron, no ECI. Conforme dados atualizados, Tron já deveria estar na carteira se considerarmos as taxas geradas pela rede nos últimos 90 dias. No entanto, como o Token Terminal não contabilizava a rede até então, o token não estava no índice. Os tokens elegíveis para o ECI são os 10 tokens de protocolos que mais geram taxas, conforme dados do Token Terminal. A alocação é ponderada pelo montante de taxas geradas.

A rede Tron se propõe a ser uma plataforma para a construção de smart contracts, assim como a Ethereum. A Tron tem taxas mais baixas e processa mais transações por segundo que a Ethereum, mas não é tão reconhecida, tampouco possui tanto capital alocado quando comparada à principal concorrente. Particularmente, não somos fãs dos chamados “Ethereum Killers”. A Ethereum segue relevantemente à frente em termos de entrega, time, funcionalidades, e principalmente, reconhecimento. No entanto, pelo ECI ser um índice passivo, manteremos o critério de alocação.

Nesta semana, o ECI atingiu 18,7% de performance acumulada, em comparação a 29,7% do NCI. O NCI continua acumulando uma performance mais robusta após os problemas de solvência de bancos médios americanos e bancos europeus. Por ter uma maior concentração em bitcoin, o fortalecimento da tese de reserva de valor, com uma eventual crise sistêmica do sistema banário, fez com que sua performance superasse o mercado cripto de maneira geral.