Cenário geral

O mercado de escritórios tem retomado sua dinâmica após as grandes devoluções de lajes durante o período de pandemia. A pesquisa da Cushman & Wakefield em parceria com a WeWork sobre Modelo de Trabalho em 2023, mostrou que modelo híbrido ganhou protagonismo recentemente com 74% das empresas entrevistadas adotando este modelo, 23,5% adotando o presencial, e apenas 2,5% assumindo o modelo totalmente remoto, mostrando que apesar do modelo 100% remoto ter funcionado durante os períodos mais restritivos da pandemia, ele não veio para ficar, fazendo com que as empresas ainda precisem dispor de espaços de escritório.

No segundo trimestre de 2023, tanto a cidade de São Paulo quanto o Rio de Janeiro apresentaram absorção líquida positiva. A cidade do Rio de Janeiro, mesmo com a área disponível sendo a mesma desde 2018, a vacância caiu significativamente desde seu pico no 3º trimestre de 2021, saindo de 37% para 27%. Em São Paulo destacam-se as regiões como JK, Faria Lima e Pinheiros onde a vacância permanece em patamares pró locador, favorecendo o aumento nos valores de locação.

Nossa preferência no segmento de lajes corporativas é por ativos de maior qualidade posicionados nas localidades primes de São Paulo, sendo elas a Faria Lima, Itaim Bibi e JK que conseguem se beneficiar do movimento de flight to quality, mantendo a baixa vacância e um valor de locação em constante crescimento. Para as regiões secundárias como Vila Olímpia, Chucri Zaidan, Berrini e Paulista, que se beneficiam do spill over de demanda, temos uma visão otimista vislumbrando a redução da vacância nos próximos trimestres.

São Paulo/SP

De acordo com a Cushman & Wakefield, considerando o mercado corporativo de São Paulo/SP das principais regiões (CBD, ou Central Business District) de alto padrão (classe A+ e A), o mercado paulistano apresentou uma absorção bruta e líquida positiva no 2T2023, mostrando que a demanda continua superando as devoluções de espaços.

Mesmo com a absorção bruta reduzindo 50% em comparação ao segundo trimestre de 2022, demonstrando um arrefecimento no ritmo de locações na cidade de São Paulo, as regiões da Chucri Zainda, Berrini, Vila Olímpia e Pinheiros tem tido absorção líquida positiva.

Dados de vacância mostram uma tendência de alta ocupação nas regiões primes de forma geral, as regiões da Faria Lima e Pinheiros tiveram uma redução expressiva na vacância nos últimos 2 anos, e a região do JK e Vila Olímpia tem mantido o nível de vacância baixa e estável ao longo dos últimos trimestres.

A região que vale o destaque é o Itaim que possui apenas 4 imóveis no universo de análise. No primeiro trimestre de 2023 houve a devolução pontual de 10 mil m² de um inquilino, o que impactou fortemente a vacância da região, porém entendemos que essa distorção é particular e a vacância deve ser rapidamente absorvida devido a proximidade do Itaim de regiões com alta ocupação.

Quanto ao preço de locação, vemos um aumento de preço pedido por m² de forma crescente para as regiões primes, enquanto mantém um baixo estoque de área locável, isso significa que a formação de preços esta se dando pela alta demanda praticada nessas regiões que contam com uma baixa disponibilidade de espaços.

De forma geral, entendemos que a dinâmica imobiliária na cidade de São Paulo durante o ano de 2023 ainda esta sendo impactado por dois fatores: (i) adequação de espaços após as devoluções de áreas feitas durante a pandemia; (ii) e revezamento de posições no escritório permitindo que a empresas segurem o investimento em novos espaços em momentos de crescimento incerto.

Rio de Janeiro/RJ

O mercado de lajes no Rio de Janeiro apresentou absorção líquida positiva no segundo trimestre de 2023, a absorção líquida do primeiro semestre do ano de 2023 equivale a 84% da observada durante todo o ano de 2022. Esses números vem refletindo na vacância que permanece abaixo dos 30% pela segunda vez consecutiva do período analisado.

Apesar dos sinais de melhora no mercado do Rio de Janeiro nossa postura continua sendo de cautela com a região, entendemos que a dinâmica da cidade é diferente de São Paulo e a retomada do mercado corporativo depende fortemente de fatores econômicos.

No Rio de Janeiro a Zona Sul é a região com menor vacância e maior preço pedido, similar a região do Itaim em São Paulo com poucos prédios no universo de cobertura podendo distorcer os números analisados. Porém, as empresas que procuram grandes áreas para locação acabam recorrendo à outras regiões devido a indisponibilidade de tal perfil de locação na Zona Sul, as regiões do Porto e o Centro tem recebido absorções significativas devido à disponibilidade de áreas para locação, facilidade de transporte e à outros incentivos que as empresas tem recebido para ocupação na região.

FIIs – Lajes Corporativas

A partir desses insights de mercado, realizamos algumas análises quanto a localização do portfólio dos FIIs listados na B3. Tomamos como base algumas premissas de forma incluir o maior número de ativos com diferentes localizações, qualidade do imóvel e tipo de gestão nas regiões de São Paulo e Rio de Janeiro sendo de forma geral; (i) +100 milhões de Patrimônio Líquido; (ii) +1.000 cotistas; (iii) +R$5 mil de liquidez diária.

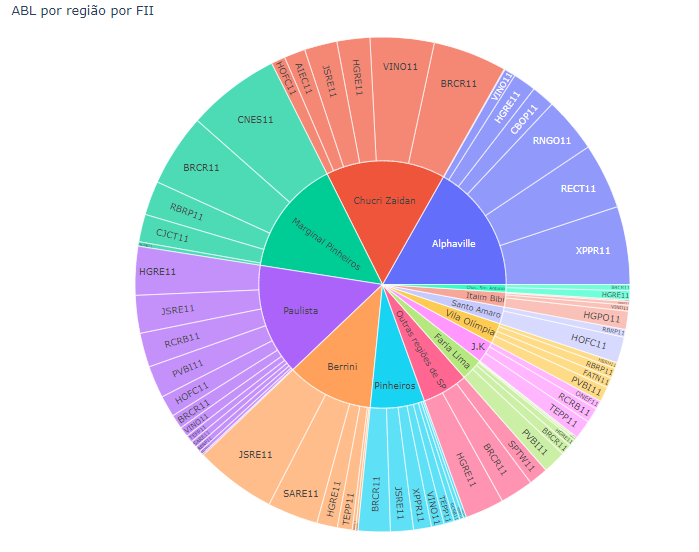

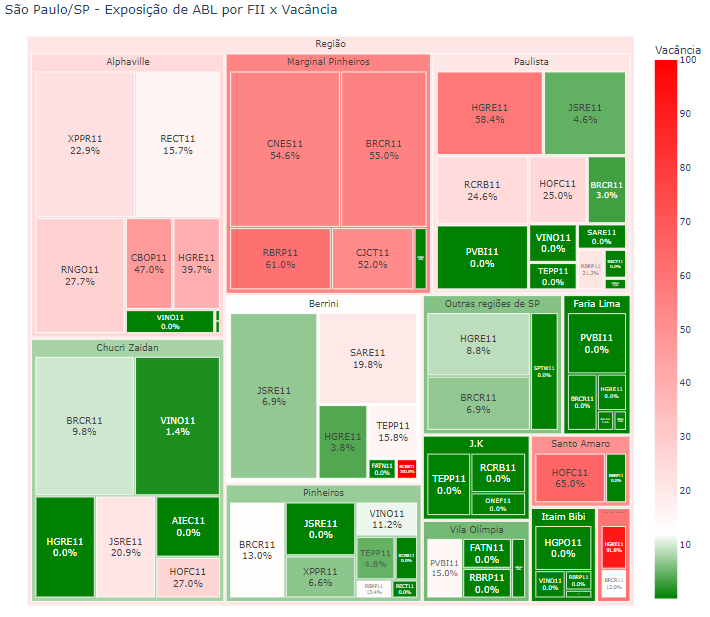

Portfólio analisado por FII por ABL em São Paulo/SP

O espectro analisado de FIIs para região de São Paulo é bastante diversificado em termos de estoque de ABL. Quando olhamos para a Alphaville, Marginal Pinheiros e Santo Amaro fica evidente a vacância elevada para os FIIs que possuem ABL nessas regiões. Por outro lado, vemos que os FIIs com ativos na Faria Lima, Itaim e JK, em sua maioria, apresentam vacância inferior a 5%, independente do ativo e tamanho de ABL.

Tamanho de ABL e sua respectiva vacância por Fundo em cada região de São Paulo/SP.

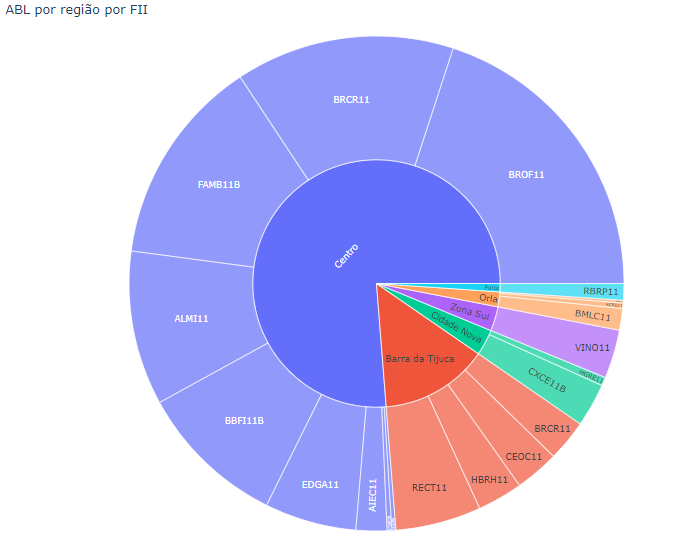

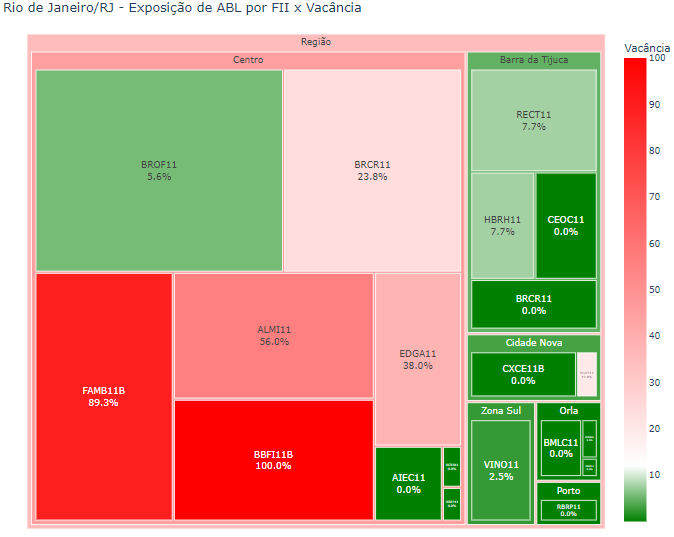

Para o Rio vemos que dinâmica é diferente quanto a exposição de ABL por FII. Existe uma concentração de ativos no Centro seguido com uma forte presença de FIIs com ativos posicionados na Barra da Tijuca. As demais regiões possuem ativos pontuais na Cidade Nova, Zona Sul, Orla e Porto.

Portfólio analisado por FII por ABL para o Rio de Janeiro/RJ

Os FIIs com ABL no Centro apresentam em sua maioria ativos com vacâncias elevadas, com algumas exceções como o BROF11, que apresenta aproximadamente 80 mil m² com baixíssima taxa de vacância quando comparado aos seus pares e ao mercado da região. Entendemos que os FIIs que possuem ativos posicionando nessas regiões apresentam baixo poder de barganha para retenção de inquilinos, e isso pode promover na queda dos preços pedidos.

A região de destaque é a Zona Sul. A dinâmica de preços segue em direção contrária comparado ao resto do Rio de Janeiro pela baixa disponibilidade de estoque. Apenas VINO11 possui imóveis na região dentro do universo de FIIs estudado.

Tamanho de ABL e sua respectiva vacância por Fundo em cada região de Rio de Janeiro/RJ.

De forma geral, os FIIs que apresentam seu portfólio majoritariamente nas regiões primes de São Paulo conseguem manter a vacância em níveis baixos e aumentar preços. Já as regiões da Vila Olímpia, Chucri Zaidan, Berrini e Paulista vão competir de forma secundária por qualidade de ativo e preço mostrando que, ainda, existem muitas oportunidades para os FIIs reduzirem a vacância de seus portfólios nessas regiões.

Glossário

ABL: Área bruta locável. Área referente ao espaço útil do imóvel em m².

Absorção bruta: Área locada dentro de um período de estudo.

Absorção líquida: Diferença entre as áreas locadas e devolvidas durante um período de estudo.

Built to Suit (BTS): Operação em que um imóvel é construído sob medida para o futuro locatário.

Cap rate: A taxa de cap rate, ou taxa de capitalização, é calculada pela receita imobiliária anual sobre seu valor de mercado.

CDB: Central Business District. Áreas onde se encontram centros comerciais e financeiros de uma cidade.

Estoque: Quantidade total de ABL em m².

Flight to Quality: Em inglês, significa “voo para a qualidade”. É um termo que refere-se a um movimento de busca por ativos mais seguros, que é observado em momentos de crise e incerteza econômica.

Ifix: Índice dos fundos de investimento imobiliário.

NOI: Lucro operacional líquido. Diferença entre a receita gerada por um imóvel e as despesas necessárias para operá-lo.

P/VPA: Valor de mercado dividido pelo patrimônio líquido.

PL: Patrimônio líquido do fundo.

Região Prime: Regiões mais valorizadas de determinada cidade em termos de localização e qualidade de ativos.

Spill-Over: Processo em que uma região é afetada de forma secundária por conta de um efeito principal de uma região.

Vacância física: Área que está vaga em relação à área total de imóveis dos quais o FII tem participação.

Vacância financeira: Percentual que o FII deixa de arrecadar em relação à renda potencial de seus investimentos por conta da área vaga nos imóveis