Destaques do Dia

Clique aqui para acessar a carteira recomendada de fevereiro

Clique aqui para acessar nosso resumo semanal (03/fev a 07/fev)

Fatos Relevantes

MCLO11 – O fundo finalizou a aquisição de quatro galpões logísticos, localizados em Jundiaí (SP), Cajamar (SP), Duque de Caxias (RJ) e Ribeirão Preto (SP). O valor total da compra foi de R$ 1,07 bilhão, sendo R$ 970 milhões pagos à vista e os R$ 100 milhões restantes a serem pagos em 12 meses com correção pelo IPCA. A área bruta locável combinada dos imóveis é de 599.253 m², com um cap rate de aquisição de aproximadamente 11%. O fundo já receberá a integralidade dos aluguéis referentes a janeiro de 2025. Acesse o documento

CPLG11 – O fundo celebrou um contrato de locação não residencial para o Módulo 08 do ativo CPLG Mauá, em Mauá (SP), alugando 8.355 m² para a empresa A.G.I. Armazéns e Logísticas Integradas Ltda. Com essa locação, a vacância do fundo foi zerada, e sua receita teve um incremento de 10,23% em relação a janeiro de 2025, representando um impacto de R$ 0,007 por cota. Acesse o documento

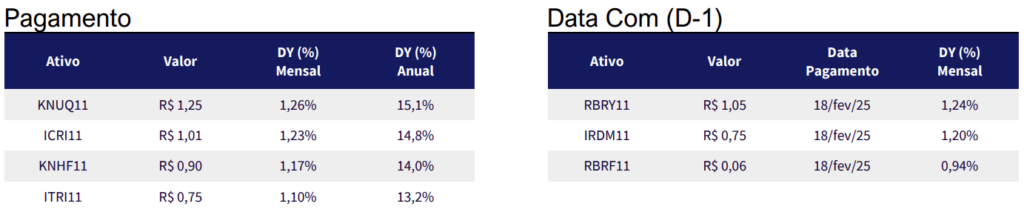

Dividendos (IFIX)

Assembleias em Andamento

KFOF11 – 30/04/2025 | O fundo convocou uma AGE para que seus cotistas possam deliberar sobre: (i) a aquisição de cotas de outros FIIs ou outros fundos de investimento, que podem ser estruturados, distribuídos, devidos ou alienados pelo administrador ou pela Kinea, até o limite de 100% do PL do fundo; (ii) a aprovação de mudanças em alguns itens do regulamento, bem como a inclusão de novas emissões de cotas utilizando capital autorizado (R$ 2,0 bilhões) e direito de preferência aplicável; (iii) a alteração de um item no regulamento para incluir a exceção do capital autorizado; e (iv) a modificação do fator de risco no regulamento para excluir a vedação do direito de preferência na subscrição de cotas. Acessar o documento

FLMA11 – 11/04/2025 | O fundo abriu consulta aos cotistas para deliberar sobre a alteração do regulamento, permitindo que a administradora compre e venda imóveis sem necessidade de aprovação em AGE, além da possibilidade de aquisição de ativos em qualquer empreendimento. Também está em pauta a autorização para chamadas de aumento de capital até R$ 2 bilhões, reorganização dos honorários da administração e limitação do direito de voto dos grandes cotistas a 10% do total de cotas emitidas. Além disso, propõe-se a venda de imóveis do portfólio para distribuição de lucros aos cotistas. Acesse o documento

PABY11 – 27/02/2025 | O fundo convocou seus cotistas para uma AGE a fim de deliberar sobre a contratação de consultorias para a contestação de uma avaliação da Prefeitura de São Paulo. O fundo deseja contratar a Amaral d’Avila Engenharia de Avaliações Ltda. para um laudo de avaliação (R$ 500.000), a RUMO Soluções Ambientais para consultoria ambiental (R$ 34.775) e a Sundfeld Advogados para parecer jurídico (R$ 250.000). Como o fundo não tem recursos disponíveis, a BRKB Participações Ltda. cobrirá os custos e será reembolsada futuramente. Acesse o documento

EDFO11 – 26/02/2025 | O fundo convocou uma consulta formal aos cotistas para deliberar sobre a contratação da Tellus Investimentos e Consultoria Ltda. como nova gestora, com uma remuneração fixa de R$ 40.000 mensais e taxa de performance de 10% sobre o que exceder IPCA + 6% ao ano. A consulta também inclui a aprovação para que o fundo cubra os custos da AGE e autorize a administradora a tomar as medidas necessárias para formalizar essas mudanças. Acesse o documento

DVLP11 – 20/02/2025 | O fundo convocou seus cotistas para uma AGE. A deliberação abrange a autorização para compra e venda de CCI e CRI, bem como a aquisição de cotas de fundos de investimento de diferentes categorias. Também será discutida a possibilidade de o fundo investir em ativos emitidos pelo próprio administrador ou gestor, além da ratificação da atuação de consultores como sócios em sociedades investidas. Acesse o documento

DVLT11 – 20/02/2025 | O fundo convocou seus cotistas para uma AGE. A pauta inclui a autorização para aquisição de CCI e CRI, além de cotas de outros fundos de investimento. Também será votada a possibilidade de o fundo adquirir ativos emitidos pelo administrador ou gestor e a ratificação da participação de consultores especializados como sócios em sociedades investidas. Acesse o documento

CPFF11 – 14/02/2025 | O fundo convocou seus cotistas para deliberar sobre a cisão parcial do fundo, transferindo parte do patrimônio para um novo fundo. Caso aprovada, os ativos remanescentes serão vendidos e o valor será reinvestido na 13ª emissão do CPTS11, fundo do mesmo grupo. Após isso, o fundo será liquidado, e os cotistas receberão cotas do CPTS11 como pagamento. Acesse o documento

HBCR11 – 14/02/2025 | Os cotistas discutirão a possível troca da administradora Banco Genial pelo BTG Pactual, a substituição de prestadores de serviço, a retenção de R$ 2,58 milhões em rendimentos, o pagamento de até R$ 5,79 milhões em taxa de performance e a adaptação à Resolução CVM 175, incluindo a mudança do nome para HBC Renda Urbana FII de Responsabilidade Limitada. Acesse o documento

ASMT11 – 14/02/2025 | O fundo propôs a transferência da administração do fundo para o Banco Daycoval, que passará a gerir e supervisionar o fundo. A mudança envolve a entrega de todos os ativos, dados de cotistas e documentos fiscais ao novo administrador. Também está prevista a alteração da denominação do fundo para “Daycoval Real Estate Multiestratégia FII”, além da criação de capital autorizado de R$ 10 bilhões. Por fim, a proposta inclui a incorporação do Multigestão Renda Comercial FII (DRIT11). Acesse o documento

DRIT11 – 13/02/2025 | O fundo convocou uma AGE para deliberar sobre a incorporação do fundo pelo ASA Metropolis FII. A proposta prevê a conversão de cotas com base no valor patrimonial em 31/12/2024 e um desdobramento das cotas na proporção de 1:10. Além disso, o fundo passará a ser de responsabilidade limitada, adaptando-se à Resolução CVM 175, e poderá adquirir cotas de outros fundos do grupo para gestão de caixa e liquidez. Acesse o documento

Ofertas em Andamento

| Ticker | Montante da Oferta | Evento Atual | Data Limite do Evento | Link |

| SHOP11 | R$ 10.999.672,07 | Período de Subscrição | 12/fev/25 | Acesse o Documento |

| SNEL11 | R$ 9.960.000,00 | 3ª Liquidação da Oferta Não Institucional | 13/fev/25 | Acesse o Documento |

| SHIP11 | R$ 300.000.000,00 | Negociação/Exercício do Direito de Preferência | 13/fev/25 | Acesse o Documento |

| Sem Ticker | R$ 200.000.000,00 | 1ª Integralização | 17/fev/25 | Acesse o Documento |

| ARTE11 | R$ 40.000.000,00 | Coleta de Intenção de Investimento | 19/fev/25 | Acesse o Documento |

| SMRE11 | R$ 100.000.000,00 | Período de Subscrição | 21/fev/25 | Acesse o Documento |

| Sem Ticker | R$ 300.000.000,00 | Coleta de Intenção de Investimento | 23/fev/25 | Acesse o Documento |

| Sem Ticker | R$ 300.000.000,00 | Coleta de Intenção de Investimento | 26/fev/25 | Acesse o Documento |

| SHPH11 | R$ 400.001.051,98 | Negociação/Exercício do Direito de Preferência | 26/fev/25 | Acesse o Documento |

| Sem Ticker | R$ 300.000.008,24 | Coleta de Intenção de Investimento | 27/fev/25 | Acesse o Documento |

| Sem Ticker | R$ 355.000.000,00 | Coleta de Intenção de Investimento | 27/fev/25 | Acesse o Documento |

| HGBL11 | R$ 122.500.000,00 | Coleta de Intenção de Investimento | 18/mar/25 | Acesse o Documento |

| Sem Ticker | R$ 400.000.000,00 | Coleta de Intenção de Investimento | 27/mar/25 | Acesse o Documento |

| VIOL11 | R$ 200.000.000,00 | Período de Subscrição | 28/mar/25 | Acesse o Documento |

| PMFO11 | R$ 30.000.051,10 | Período de Subscrição | 31/mar/25 | Acesse o Documento |

| KNCR11 | R$ 1.995.477.705,84 | Liquidação Diária da 2ª Série | 07/abr/25 | Acesse o Documento |

| KPMR11 | R$ 100.000.000,00 | Liquidação da 2ª Série | 25/abr/25 | Acesse o Documento |

| VCSC11 | R$ 350.000.000,00 | Coleta de Intenção de Investimento | 29/abr/25 | Acesse o Documento |

| ARRI11 | R$ 70.000.000,16 | Período de Subscrição | 02/mai/25 | Acesse o Documento |

| KPRP11 | R$ 120.000.000,00 | Período de Subscrição | 16/mai/25 | Acesse o Documento |

| TRXB11 | R$ 40.000.080,00 | Oferta Restrita | 28/mai/25 | Acesse o Documento |

| ZAVC11 | R$ 50.000.012,50 | Captação de Novos Investidores | 30/mai/25 | Acesse o Documento |

| SOFF11 | R$ 81.288.000,00 | Última Liquidação da Oferta | 01/jun/25 | Acesse o Documento |

| BLOG11 | R$ 180.000.001,80 | Início do 2º Período de Coleta de Intenções de Investimento | 02/jun/25 | Acesse o Documento |

| Sem Ticker | R$ 140.000.000,00 | Período de Subscrição | 14/jun/25 | Acesse o Documento |

| Sem Ticker | R$ 60.000.000,00 | Período de Subscrição | 14/jun/25 | Acesse o Documento |

| Sem Ticker | R$ 50.000.000,00 | Período de Subscrição | 21/jun/25 | Acesse o Documento |

| Sem Ticker | R$ 83.967.062,30 | Liquidação da Oferta | 21/jun/25 | Acesse o Documento |

| Sem Ticker | R$ 25.333.000,00 | Período de Subscrição | 01/jul/25 | Acesse o Documento |

| RZZR11 | R$ 119.999.878,82 | Roadshow | 15/jul/25 | Acesse o Documento |

| RZZV11 | R$ 80.000.000,00 | Roadshow | 15/jul/25 | Acesse o Documento |

| ALZC11 | R$ 199.999.978,12 | Coleta de Intenção de Investimento | 18/jul/25 | Acesse o Documento |

| Sem Ticker | R$ 10.000.000,00 | Período de Subscrição | 19/jul/25 | Acesse o Documento |

| PBLV11 | R$ 151.430.612,30 | Encerramento da Oferta | 20/jul/25 | Acesse o Documento |

| CYLD11 | R$ 208.600.000,00 | Período de Distribuição | 21/jul/25 | Acesse o Documento |

| HFOF11 | R$ 15.041.400,00 | Período de Colocação | 22/jul/25 | Acesse o Documento |

| Sem Ticker | R$ 20.643.600,00 | Encerramento da Oferta | 04/ago/25 | Acesse o Documento |

| Sem Ticker | R$ 20.643.600,00 | Encerramento da Oferta | 04/ago/25 | Acesse o Documento |

| Sem Ticker | R$ 20.643.600,00 | Encerramento da Oferta | 04/ago/25 | Acesse o Documento |

| Sem Ticker | R$ 360.000.000,00 | Período de Subscrição | 06/ago/25 | Acesse o Documento |

| Sem Ticker | R$ 40.000.000,00 | Data Máxima para Anúncio de Encerramento | 10/ago/25 | Acesse o Documento |

| Sem Ticker | R$ 80.000.000,00 | Período de Subscrição | 10/ago/25 | Acesse o Documento |