Confira tudo o que aconteceu no mercado de fundos imobiliários durante a semana do dia 28 de Agosto de 2023.

Nesse relatório trazemos os destaques da semana sobre o MAXR11, XPLG11, XPIN11, XPPR11, HGBS11, XPML11, TRBL11, GLOG11, RECT11, TEPP11, VISC11, HGLG11, HLOG11, LGCP11, LVBI11 e RELG11.

IBOV x CDI x IFIX x IPCA (últimos 12 meses)

Maiores Altas e Baixas da semana – IFIX

Análise setorial – IFIX

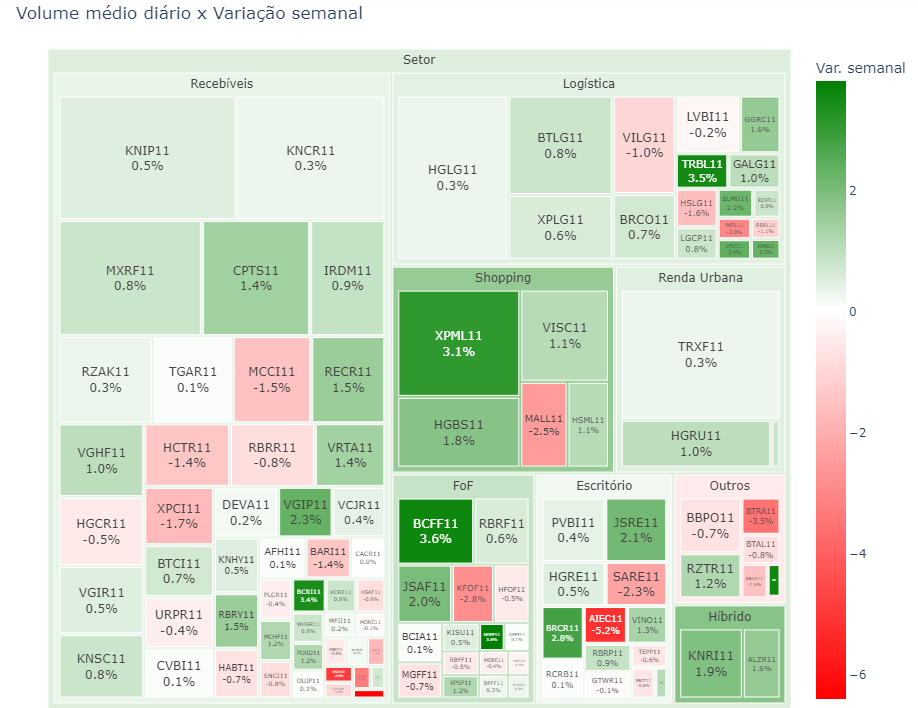

Mapa de Calor Semanal por Setor – IFIX

MAXR11 – Max Retail

O fundo formalizou novas condições de locação com a Americanas S.A, visando compensar a inadimplência parcial desde janeiro de 2023. Isso resultará em um impacto negativo de cerca de R$0,05/cota na receita mensal atual do fundo. No entanto, com o acordo, a locatária pagou os valores pendentes de janeiro a julho de 2023, resultando em um impacto positivo total de aproximadamente R$0,16/cota na distribuição.

XPLG11 – XP Log

Aprovou a 6ª emissão de cotas, no montante de, inicialmente, até R$ 400 milhões, o que corresponde até 3.592.922 novas cotas, pelo preço de R$111,33. A taxa de emissão das cotas será de 1,54%, o que totaliza R$1,71/cota, dessa forma, cada cota da sexta emissão subscrita custará R$113,04.

Os recursos serão destinados à aquisição de novos galpões, ao pagamento de saldo de preço de aquisição dos ativos do fundo, e à otimização da estrutura de capital.

XPIN11 – XP Industrial

Anunciou a locação para uma empresa do setor de energia fotovoltaica no Edifício Topázio, em Atibaia/SP. A ABL locada foi 1.830,47 m² em um prazo de 36 meses a partir de 1 de setembro de 2023. A vacância física do fundo será reduzida de 11,3% para 10,8%, e o impacto estimado na receita para os primeiros 24 meses totaliza R$0,09/cota. Para os 12 meses seguintes, o impacto mensal é de R$ 0,0044/cota.

XPPR11 – XP Properties

Anunciou a locação para uma empresa do setor de construção civil no Edifício Itower, em Barueri/SP, no bairro de Alphaville. A ABL locada foi de 379,80 m², com prazo de vigência de 60 meses após 01/09/2023. A receita mensal a partir do 3º mês é estimada em R$0,0029/cota, e a vacância irá reduzir em 0,58%, passando de 46% (já considerando a venda das lajes do Itower conforme o fato relevante de 16/ago/23) para 45,42%.

HGBS11 – Hedge Brasil Shopping

Anunciou um acordo para vender 20,625% do I Fashion Outlet Novo Hamburgo por R$50 milhões, com pagamento de 60% à vista e os restantes 20% em 180 dias e 20% em 360 dias, ambos corrigidos pelo IPCA. Se a venda for concretizada, o lucro será de R$3,3/cota, com um cap rate de 7,2% (considerando os últimos 12 meses de NOI).

Além disso, o fundo concordou em vender 825.500 cotas do fundo HPDP11 por aproximadamente R$70 milhões, a um preço de R$84,80/cota, com 463.436 cotas pagas em até 45 dias e 362.064 cotas em 8 de janeiro de 2024. O lucro estimado será de cerca de R$2,99/cota, com um yield de 7,3% (considerando os rendimentos dos últimos 12 meses).

Também foi apresentada uma proposta para adquirir 60% do Shopping Capim Dourado em Palmas, Tocantins, que pertence atualmente ao BTG Pactual Shoppings (BPML11), pelo valor aproximado de R$181,2 milhões, resultando em um cap rate estimado de 9,25%.

XPML11 – XP Malls

Passou pela reavaliação patrimonial de seus ativos obtendo uma valorização de 15,75% na cota patrimonial em relação a jul/23, atingindo R$114,96/cota. Considerando o total de cotas do fundo pós a 8ª e 9ª emissões, a estimativa de valorização é de 13,58%, valor de, aproximadamente, R$ 112,5/cota.

TRBL11 – Tellus Rio Bravo Renda Logística

Firmou um compromisso para vender os imóveis Multimodal Duque de Caxias e International Business Park. O valor total será de R$246 milhões, sendo R$198,2 milhões referente ao Multimodal, equivalente a R$4.490,20/m² e R$47,8 milhões pelo International B.P., equivalente a R$ 919,35/m².

O montante será pago em 6 parcelas. O valor da primeira parcela será sob forma de sinal no montante de R$ 44,28 milhões, a segunda parcela, no valor de R$ 35,67 milhões, que será pago no primeiro dia útil do semestre seguinte do sinal, e as quatro parcelas restantes de R$ 41,5 milhões, será pago no primeiro dia útil do semestre referente a segunda parcela. O lucro será de aproximadamente, R$ 64,3 milhões, ou R$10,05/cota.

GLOG11 – Genial Logística

Apresentou uma renegociação de locação com a divisão da Área Bruta Locável (ABL) do Galpão B do Parque Logístico Pernambuco (PLPE) em três módulos. A renegociação se divide em duas etapas:

Primeira Etapa:

Nesta fase, estão previstas condições especiais e temporárias para lidar com inadimplências ocorridas nos meses de julho, agosto e setembro. No mês de setembro, o ajuste será proporcional ao tempo e à ABL efetivamente ocupada durante esse período. Quanto aos valores relativos a junho de 2023, os encargos serão pagos pela Locatária em um fluxo de seis parcelas mensais e consecutivas, todas corrigidas de acordo com a variação positiva do IPCA (a primeira parcela foi paga em agosto).

Segunda Etapa:

Na hipótese de desocupação do Módulo 01 até 30 de setembro de 2023, a Locatária deverá efetuar o pagamento de uma multa, distribuída em 18 parcelas mensais e consecutivas, todas também corrigidas pela variação positiva do IPCA. Esta etapa está condicionada à celebração de novos contratos de locação com a inquilina, desta vez referentes aos Módulos 02 e 03 do Galpão B do PLPE.

Se a desocupação não ocorrer, as condições do contrato atual de fevereiro de 2020 permanecerão em vigor, e a Locatária manterá a locação integral do Galpão B.

Em caso de desocupação, o Módulo 01 poderá ser disponibilizado para terceiros. Entretanto, se essa vacância não for revertida, prevê-se que o fundo poderá enfrentar um impacto negativo na distribuição de aproximadamente R$0,20 por cota a partir de março de 2024. É importante observar que o fundo conta com a recuperação de inadimplência, o pagamento da multa por rescisão e o saldo na Conta Escrow (Conta Garantia), e portanto, estima-se que não haverá impacto no período de setembro de 2023 a fevereiro de 2024.

RECT11 – REC Renda Imobiliária

Locatária anunciou a entrega de 122,26m² de área BOMA no Edifício Parque Ana Costa em Santos/SP, o que representa um aumento de 0,13% da taxa de vacância do portfólio, atingindo 9,91%.

TEPP11 – Tellus Properties

Locou 542,04m² de área BOMA no Edifício Torre Sul, em São Paulo/SP para a locatária NEXMUV pelo prazo de 60 meses a partir de 01/09/23. Após o período de carência de 6 meses, a locação impactará o resultado do fundo em R$0,01/cota. O fundo passa de 5,05% de vacância física para 3,53%.

VISC11 – Vinci Shopping Centers

Encerrou o prazo do Período de Direito de Preferência da 9ª emissão de cotas, com a subscrição e integralização de 500.130 cotas, equivalentes a aproximadamente R$ 58,6 milhões. Restam agora 2.152.506 cotas para o exercício do Direito de Subscrição de Sobras. A proporção para os cotistas que exerceram seu Direito de Preferência é de 4,73974104900.

HGLG11 – CSHG Logística

Concluiu a aquisição da totalidade do ativo de Itapevi, locado para o Carrefour com 34.286 m² de ABL, sendo 12.807 m² de armazenagem refrigerada, e o lote de terreno adjacente ao empreendimento de 4.300 m². O fundo desembolsou, aproximadamente R$79,6 milhões, equivalente a R$ 2.324,50/m², e fará jus ao recebimento de 100% da receita contratada de R$ 801 mil, equivalente a R$ 0,02/cota.

Ainda, o fundo negocia a construção de um imóvel refrigerado na modalidade BTS, para o mesmo locatário, por R$ 33 milhões. Caso não concretizado a assinatura, a vendedora do imóvel restituirá R$10 milhões ao fundo.

HLOG11 – Hedge Logística

Recebeu uma outra proposta para venda da totalidade do Condomínio Logístico e Industrial Salto (“CLIS”) pelo valor de R$ 55 milhões, a ser pago em duas parcelas, a primeira no valor de R$19,5 milhões mediante a oferta pública do FII comprador, e a segunda no valor de R$ 35,5 milhões após a conclusão de due dilligence. O valor da proposta é 5,8% acima do valor contábil do último laudo de avaliação.

LGCP11 – Log CP Inter

Concluiu as aquisições de 16,25% do Empreendimento Log Contagem I por R$18,3 milhões, 29% do Empreendimento Gaiolli por R$15,3 milhões, 10% do Empreendimento Log Viana I por R$11 milhões, e 16,25% do Empreendimento Log Goiânia por R$18,2 milhões. O montante total foi de R$ 62.740.846,90.

LVBI11 – VBI Logístico

Aprovou a 4ª emissão de cotas, no montante de R$455 milhões, inicialmente para 3.929.528 novas cotas. O valor corresponde a R$ 115,79, a taxa de distribuição será de 0,84%, o que corresponde a R$0,98, dessa forma, cada cota subscrita custará R$116,77.

RELG11 – REC Logística

Anunciou a locação de 17.564 m² no Galpão Sauipe em Camaçari/BA, pelo prazo de 60 meses. A taxa de vacância do portfólio passa de 22,6% para 17,6%. Essa locação não trará impacto imediato na distribuição de rendimento do Fundo.