A Bolsa Brasileira enfrentou impactos significativos recentemente, originados pela mudança de postura dos investidores globais. Em busca de maior segurança, esses investidores têm optado por ativos menos voláteis e se protegido de riscos.

Com um cenário técnico deteriorado no curto prazo, essa tem sido a principal justificativa para as vendas intensas observadas nas últimas semanas. Entretanto, quando analisamos pelo viés dos fundamentos, os ativos brasileiros mantêm-se atrativos, apresentando uma relação risco-retorno cada vez mais sugestiva.

A nossa avaliação aponta que a tendência de baixa recente é fruto de um expressivo fluxo de saída de investidores estrangeiros. A menos que vejamos um retorno desse capital, seja por canais externos ou por impulso local, o mercado pode permanecer em baixa ou mostrar um padrão lateralizado. Tal cenário pode persistir, especialmente na ausência de notícias favoráveis ou diante de deteriorações no cenário econômico global.

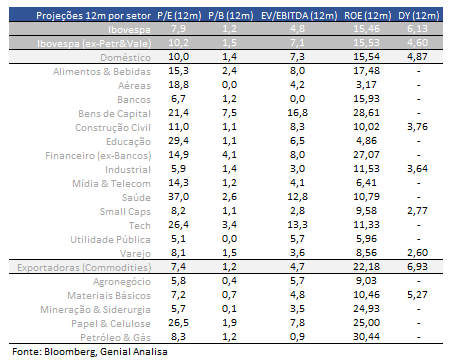

Valuations

O Ibovespa está sendo negociado a 8x P/L projetado 12 meses, vs. média histórica de 11,0x.

Agora, se considerarmos as ações do Ibovespa (excluindo Petrobras e Vale), índice está sendo negociando a 10,2x P/L projetado para os próximos 12 meses, abaixo da média histórica (12,2x).

Ações de empresas ligadas a economia doméstica estão sendo negociadas a 9,7x P/L projetado para os próximos 12 meses, abaixo da média histórica ( 12,0x).

Quando levarmos em consideração apenas as empresas exportadoras, tais ações estão sendo negociadas a 7,5x P/L projetado para os próximos 12 meses, abaixo da média histórica ( 10,1x).

As empresas de menor capitalização, Small Caps, estão sendo negociadas a 8,2x P/L projetado para os próximos 12 meses, abaixo da média histórica ( 14,5x).

As Mid-Large Caps estão sendo negociadas a 7,8x P/L projetado para os próximos 12 meses, abaixo da média histórica (10,9x).

Earnings yield

Efeito queda da Selic nas Small Caps

A queda da taxa Selic tem um impacto profundo no ambiente econômico brasileiro, afetando diversos setores, incluindo as empresas de menor capitalização, conhecidas como small caps. Com a Selic em baixa, o custo de captação de recursos no mercado financeiro tende a diminuir. Isso beneficia diretamente as small caps, que frequentemente enfrentam maiores dificuldades em obter financiamento devido ao seu tamanho e perfil de risco.

Adicionalmente, um ambiente de juros baixos tende a incentivar investimentos em ativos mais arriscados, uma vez que a renda fixa se torna menos atrativa. Isso pode levar a maior demanda por ações de small caps, elevando seus preços e melhorando suas condições de capitalização no mercado de ações.

Preço/Lucro (PE) projetado por setor

Desempenho em 2023

Assimetria: Em busca de um ponto de equilíbrio

Recentemente, testemunhamos um cenário sem precedentes no Ibovespa, com o índice registrando quedas em 13 pregões seguidos — um recorde histórico. Várias razões contribuem para essa queda:

- Alta dos Yields nos EUA: Os rendimentos mais altos dos títulos americanos tornam os investimentos em mercados emergentes, como o Brasil, menos atrativos. Investidores tendem a buscar refúgio em ativos considerados mais seguros, como os Treasuries americanos, que agora passam a render mais.

- Economia Chinesa: As perspectivas menos otimistas para a economia chinesa têm um impacto global, considerando a relevância da China no comércio mundial. Seu desempenho econômico pode afetar o Brasil, principalmente em setores como o de commodities.

- Agenda de Reformas: A não progressão da agenda de reformas no Brasil gera incerteza. Reformas estruturais são cruciais para garantir a saúde fiscal do país a longo prazo e, consequentemente, atrair investimentos.

- Saída do Investidor Estrangeiro: O fluxo de saída de capital estrangeiro reflete, em parte, a combinação dos fatores mencionados acima, além de outras possíveis preocupações geopolíticas e macroeconômicas.

Quanto à assimetria, é notável que tanto o Ibovespa quanto as empresas de menor capitalização (Small Caps) estejam se aproximando de suas médias de 6 meses. Como destacado em relatórios anteriores, essa tendência era previsível.

A questão-chave agora é: o que vem a seguir? Ainda pode haver espaço para uma extensão dessa tendência negativa. No entanto, se os fundamentos econômicos do Brasil se mantiverem estáveis e não apresentarem deterioração significativa, existe um potencial para reversão, ao menos no curto prazo. Esse respiro pode vir na forma de fluxo comprador, especialmente de investidores locais, que, em contraste com investidores estrangeiros, podem ter uma visão mais otimista ou uma melhor compreensão dos nuances locais.

Fluxo Investidor B3

Em agosto, observamos um significativo fluxo de saída de R$ 11 bilhões por parte dos investidores estrangeiros. No entanto, quando olhamos para o ano como um todo, ainda se nota um saldo positivo de R$ 13 bilhões desse grupo. Paralelamente, o investidor local – abrangendo tanto instituições quanto pessoas físicas – demonstrou confiança no mercado, adquirindo R$ 6,5 bilhões em ações durante esse mês. Contudo, é importante destacar que, ao analisar o acumulado do ano, esses investidores apresentam um saldo negativo de R$ 25 bilhões.

Defensivo / Agressivo – (beta)

O recente declínio do Ibovespa revela uma característica interessante do comportamento do investidor: uma abordagem não discriminatória em relação à venda de ativos. Tanto ações consideradas defensivas quanto as mais agressivas sofreram quedas simultâneas, indicando uma falta de seletividade na hora de reduzir a exposição ao mercado.

Esta tendência sugere uma estratégia de redução de risco mais ampla, em vez de ajustes específicos dentro de uma carteira. Em outras palavras, os investidores não estavam necessariamente reavaliando a qualidade ou o potencial de determinadas ações, mas expressando uma visão mais cautelosa sobre o mercado como um todo.

Essa abordagem generalizada de venda pode ser interpretada de várias maneiras:

- Incerteza Generalizada: Pode refletir uma incerteza mais ampla sobre o ambiente macroeconômico e político, levando os investidores a se refugiarem, independentemente da natureza específica das ações em suas carteiras.

- Liquidez acima de Tudo: Em períodos de turbulência, a liquidez pode se tornar uma prioridade. Em vez de avaliar a longo prazo, os investidores podem estar buscando garantir liquidez imediata, vendendo posições de forma indiscriminada.

- Reavaliação de Risco: Os investidores podem estar reequilibrando suas carteiras em resposta a uma percepção de aumento de risco no mercado em geral, e não apenas em setores ou ações específicas.

BTC – Aluguel de Ações

Nas duas últimas semanas, testemunhamos uma crescente procura por aluguel de ações nos setores de mídia & telecom, varejo e tecnologia. Esse fenômeno pode ser atribuído a um conjunto de fatores interconectados:

- Resultados Surpreendentes: A recente temporada de divulgação de balanços trouxe resultados aquém das expectativas para muitas empresas desses setores, gerando preocupações entre os investidores e aumentando a demanda por operações de aluguel de ações, que frequentemente antecedem a venda a descoberto.

- Cenário de Juros Globais: O recente aumento dos yields dos títulos do Tesouro dos EUA tem impactos diretos e indiretos nos mercados emergentes como o Brasil. A alta desses yields indica uma expectativa de elevação das taxas de juros por parte do Federal Reserve (banco central dos EUA), o que pode desencadear um movimento de saída de capital de países emergentes, em busca de retornos mais seguros em ativos norte-americanos.

- Repercussões Locais: Além das influências externas, há a perspectiva de um ciclo de aperto monetário no Brasil, com a taxa SELIC subindo em resposta às pressões inflacionárias. Juros mais altos podem tornar o financiamento mais caro para as empresas e afetar o consumo, o que impacta diretamente setores como varejo e tecnologia.

Contrariamente a essa tendência, os setores aéreo e de construção civil emergiram como pontos positivos. A performance destacada desses segmentos no último relatório parece ser impulsionada mais por movimentações especulativas do que por fundamentos sólidos.

Tabela de Múltiplos e dados operacionais

Temporada de Balanços (2T23)

Os resultados referentes ao 2º trimestre de 2023 evidenciaram que a conjuntura atual é desafiadora tanto para as empresas locais quanto para as exportadoras.

No entanto, a expectativa da queda dos juros sinaliza que há um otimismo de que a situação possa apresentar melhoras no médio prazo. Ao projetar o cenário de médio prazo, é possível antever revisões ascendentes nos lucros, sustentadas por um horizonte favorável.

🧬 Genoma 2.0

Genoma Ações foi atualizado! A partir de agora temos um novo modelo de recomendações para atender completamente à demanda dos investidores de ações. Nós expandimos nossa cobertura para incluir todas as empresas do Índice Brasil Amplo (IBRA), proporcionando a você uma visão abrangente do mercado.

Nosso método aprimorado combina uma abordagem quantitativa e qualitativa, através de uma técnica conhecida como Análise de Fatores ou Factor Investing. Esta técnica nos permite criar uma lista de recomendações de ações, cada uma com um preço-alvo e um fator de ponderação associado. O objetivo é facilitar o processo de decisão e otimizar a montagem de carteiras de investimentos.

É importante destacar um aspecto crucial do nosso algoritmo do Genoma: ele foi projetado para avaliar o ciclo de fundamentos de uma empresa em conjunto com um modelo de precificação de ativos. No entanto, tais modelos não levam em consideração fatores além dos resultados das empresas e das expectativas futuras do mercado em torno de uma ação