Água no Chopp?

A semana foi de decisões sobre política monetária em diversos países como EUA, Inglaterra e Zona do Euro. E a mensagem foi clara para o mercado: enquanto não houver sinais suficientes de melhora da inflação, iremos manter a taxa de juros em patamar contracionista no horizonte de relevante de tempo. Assim, as principais bolsas globais apresentaram quedas influenciadas pelo atual postura dos bancos centrais globais.

Sobre a decisão do FOMC que subiu os juros em 50 bps e sinalizou a necessidade de novas altas ficou evidente o comprometimento do Comitê de política monetária em garantir a convergência da inflação para a meta de 2,0%. O gráfico de pontos (abaixo) sugere que a diretoria revisou significativamente para cima as suas projeções de taxa de juros desde a reunião de setembro. Para 2023, 17 dos 19 membros do Comitê projetam uma taxa de juros acima de 5,0%, valor superior ao teto das projeções do último gráfico de pontos que era de 4,875%. Mas o que mais chamou a atenção nessas novas previsões dos membros do FOMC para a política monetária foi a dispersão das estimativas para a fed funds rate nos anos de 2024 e 2025.

Com isso, os economistas agora veem agora uma probabilidade de recessão de 60% nos EUA e de 80% na Europa, ao passo que os analistas de ações reduziram as estimativas de ganhos em 12 meses.

Mas e a inflação nos EUA?

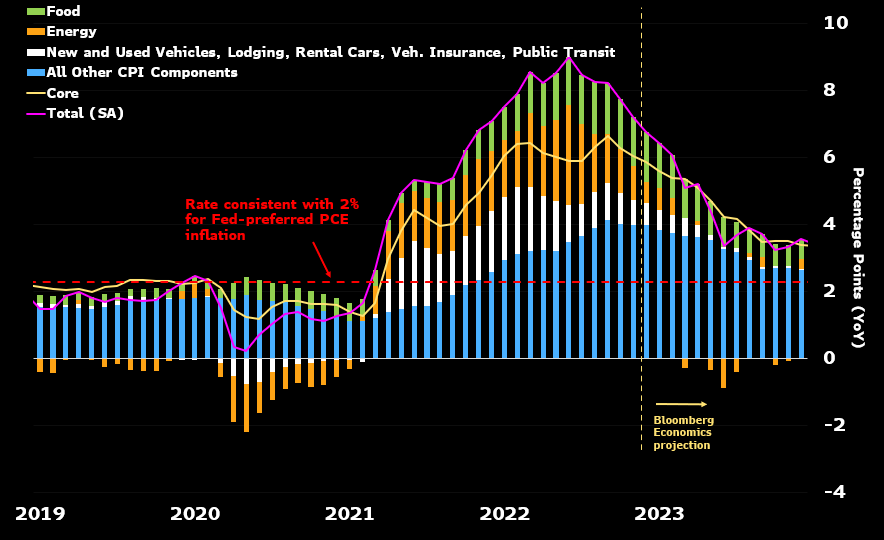

Em novembro, o índice de preços ao consumidor norte-americano (CPI) avançou 0,1% na comparação mês a mês, abaixo das expectativas do mercado (Bloomberg), que apontavam para uma alta de 0,3%. Desse modo, a inflação acumulada em doze meses é de 7,1%, desacelerando 0,6 p.p. frente aos 7,7% do mês imediatamente anterior e vindo melhor que as expectativas, que esperavam uma desaceleração mais modesta, para 7,3%.

O dado melhor do que o esperado fez que a bolsa norte-americana apresentasse um movimento de alta, mas que não teve sua continuidade devido a postura do FOMC, conforme comentamos anteriormente.

Recomendação: O mercado estava com disponibilidade para tomar risco neste final de ano por conta da sazonalidade, técnico saudável e dos dados mais benignos de inflação. Porém, devemos entender que um mercado de alta joga contra os planos do FED, já que afrouxa as condições financeiras e poderia gerar mais à frente um efeito inflacionário persiste. Diante dessa postura do FED e do aumento da probabilidade de uma recessão nos EUA recomendamos uma exposição pequena e apenas em ações de setores defensivos e com menor volatilidade.

Ouro (GOLD11): Caso esse cenário de menor crescimento se confirme, deveremos observar um movimento de desvalorização do dólar frente à outras moedas (DXY) e fechamento da curva de juros nos EUA, principalmente os vencimentos mais longos, o que torna o cenário favorável para o desempenho do Ouro.

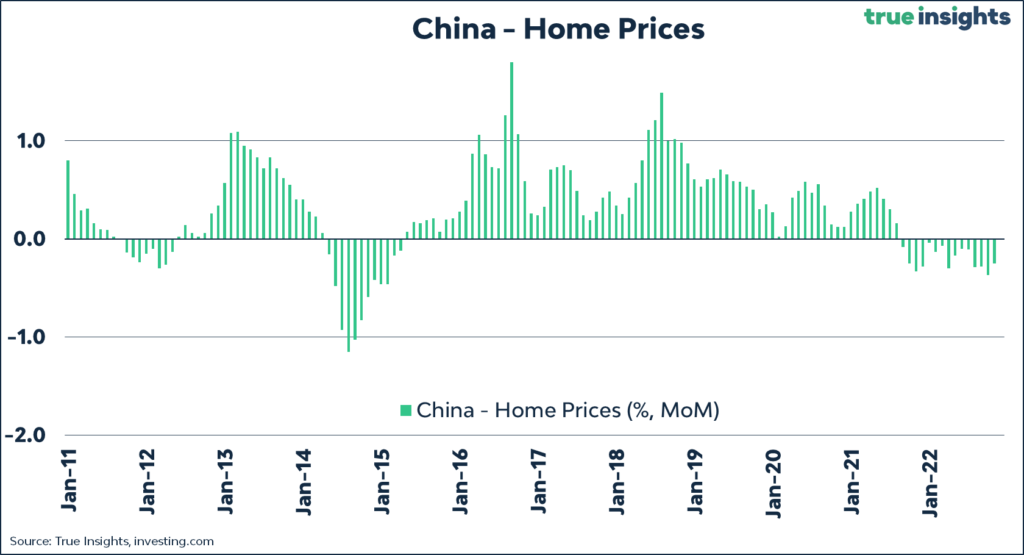

Reabertura na China tem o seu preço

China vem passando por um momento de bastante volatilidade, onde a reabertura da economia está aumentando de maneira significativa o número de contaminações por Covid-19. Embora as autoridades tenham abandonado os esforços para rastrear os casos, evidências sugerem que famílias e escritórios inteiros em Pequim foram infectados em apenas alguns dias, potencial prenúncio de coisas piores que virão em outras partes da China.

Essa nova postura deve fazer com que o número de casos cresçam e até que uma normalização ocorra, cidades devem fechar e reabrir diversas vezes. Apesar dos sinais de fraqueza da economia chinesa ,que levou a protestos e fez com que o governo mudasse sua estratégia, o mercado parece estar olhando “por cima” desta situação e operando na expectativas de uma recuperação da economia mais aos moldes dos países Ocidentais após suas reaberturas da pandemia.

Na China, os dados mais recentes de atividade econômica de novembro ficaram abaixo das expectativas. Os números mostraram uma economia extremamente fragilizada em meio a maior onde de Covid que o país já viveu.

PEC da Transição, Orçamento Secreto, Lei das Estatais

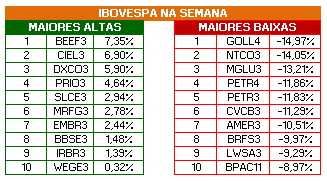

A semana foi de mais turbulência para os ativos de risco brasileiros em torno das negociações envolvendo a PEC da Transição, o Orçamento Secreto e a Lei das Estatais. Temos que devem ter um melhor direcionamento na próxima semana já que as negociações políticas devem prosseguir até lá.

Diante desse cenário de maior incerteza, ações domésticas foram os destaques negativos da semana, enquanto empresas exportadoras foram os destaques positivos.

Seguimos com recomendação de uma postura conservadora para ações domésticas, mesmo com preços atrativos. Uma definição sobre essas questões fiscais que podem ser decididas na próxima semana podem trazer uma melhora, caso tenhamos um surpresa em torno desses temas. Mercado hoje está se preparando para um contexto mais negativo que ocorre com maiores gastos públicos nos próximos dois anos pelo menos.