Publicado em 06 de Dezembro às 17:22:12

GENOMA AÇÕES: Dezembro de 2022

Objetivo

Identificar as melhores oportunidades para uma carteira de ações através de uma avaliação qualitativa de empresas (Análise de Fatores – Factor investing) e, que assim, possam facilitar o processo de escolha de acordo com o perfil e objetivos de cada investidor. Investimento fatorial é uma abordagem de investimento que envolve direcionar características quantificáveis da empresa ou “fatores” que podem explicar as diferenças nos retornos das ações. Nosso algoritmo de precificação, Genial Optimum Market Analysis ou GENOMA nos auxilia nessa tarefa tão complexa.

⚠️Obs.: As recomendações ou preços-alvo podem não ser as mesmas das análises feitas no Genial Analisa, por utilizar de uma metodologia diferente.

🗣️ Comentário do Estrategista

Diante das sinalizações feitas pelo novo governo eleito, esperamos por maiores gastos públicos para os próximos anos, e como consequência acreditamos que a Selic poderá ficar em patamares elevados por mais tempo. Identificar a fase do ciclo econômico nos EUA ainda é uma grande desafio, mas acreditamos que o mercado aos poucos irá mudar sua narrativa de Inflação para Recessão. Na China, esperamos que a reabertura da economia ocorra nos próximos meses, o que seria positivo para os preços das commodities. Seguimos com postura conservadora, e mais focados agora no cenário internacional: aumentamos nossa exposição em commodities e diminuímos nossa exposição em ações ligadas à economia local. Houve uma revisão para baixo da pontuação alvo para o Ibovespa no final de 2023 com cenário fiscal desafiador.

☑️ Fatores de Estilo

Cenário Macroeconômico

Internacional

Cenário global permanece desafiador, mas em algumas regiões como a China, investidores começam a olhar o copo “meio cheio. Europa deve ser a região mais pressionada pelo contexto macroeconômico (Inflação + Juros Altos). Nos EUA ainda sem uma visão clara sobre ciclo econômico e taxa de juros terminal.

Europa: dados macroeconômicos continuam indicando que a região deve ser uma das mais afetadas pela recessão. Acreditamos que será necessário um aumento de juros maior do que é precificado hoje por conta da inflação ainda persistente.

China: após meses de lockdows e da utilização de políticas que se mostraram pouco eficazes no combate a Covid-19, as últimas notícias mostram sinais de flexibilização por parte das autoridades chinesas sobre essas práticas. Assim, houve uma mudança recente na percepção dos investidores sobre o que esperar da economia chinesa para os próximos trimestres. Com o setor imobiliário ainda bastante fragilizado, acreditamos que a melhor forma de se expor à esse cenário será via commodities agrícolas e energéticas.

Estados Unidos: entre a cruz e a espada, mercados seguem bastante voláteis na tentativa de antecipar a fase do ciclo econômico atual e a trajetória necessária dos juros para combate à inflação. No relativo passamos a olhar com mais atenção para ações americanas pelas oportunidade de dolarização das carteiras, mas com escolhas cautelosas e de setores mais resilientes.

Novo governo: PEC de transição gera escalada do risco fiscal

Após a vitória do ex-presidente Lula para assumir a presidência em 2023, a expectativa acerca de seus planos para a economia vem movimentando o mercado. Enquanto não é definido o quadro de ministros, a equipe de transição já dá sinais de que o fiscal será uma variável chave para as discussões nos próximos quatro anos.

Uma variável que ainda pode fazer a diferença é uma possível resistência dos congressistas. Lideranças do chamado “centrão” já se mostraram insatisfeitas com o volume de gastos fora do teto, apresentando propostas alternativas.

Diante de todas essas incerteza estamos diminuindo nossas recomendações em empresas ligadas ao cenário doméstico pela expectativa de que esse cenário de traduza em taxas de juros maiores e por mais tempo. Entendemos que ações locais estão baratas, mas as primeiras sinalizações do governo eleito diminuem a visibilidade de um cenário mais benigno à frente.

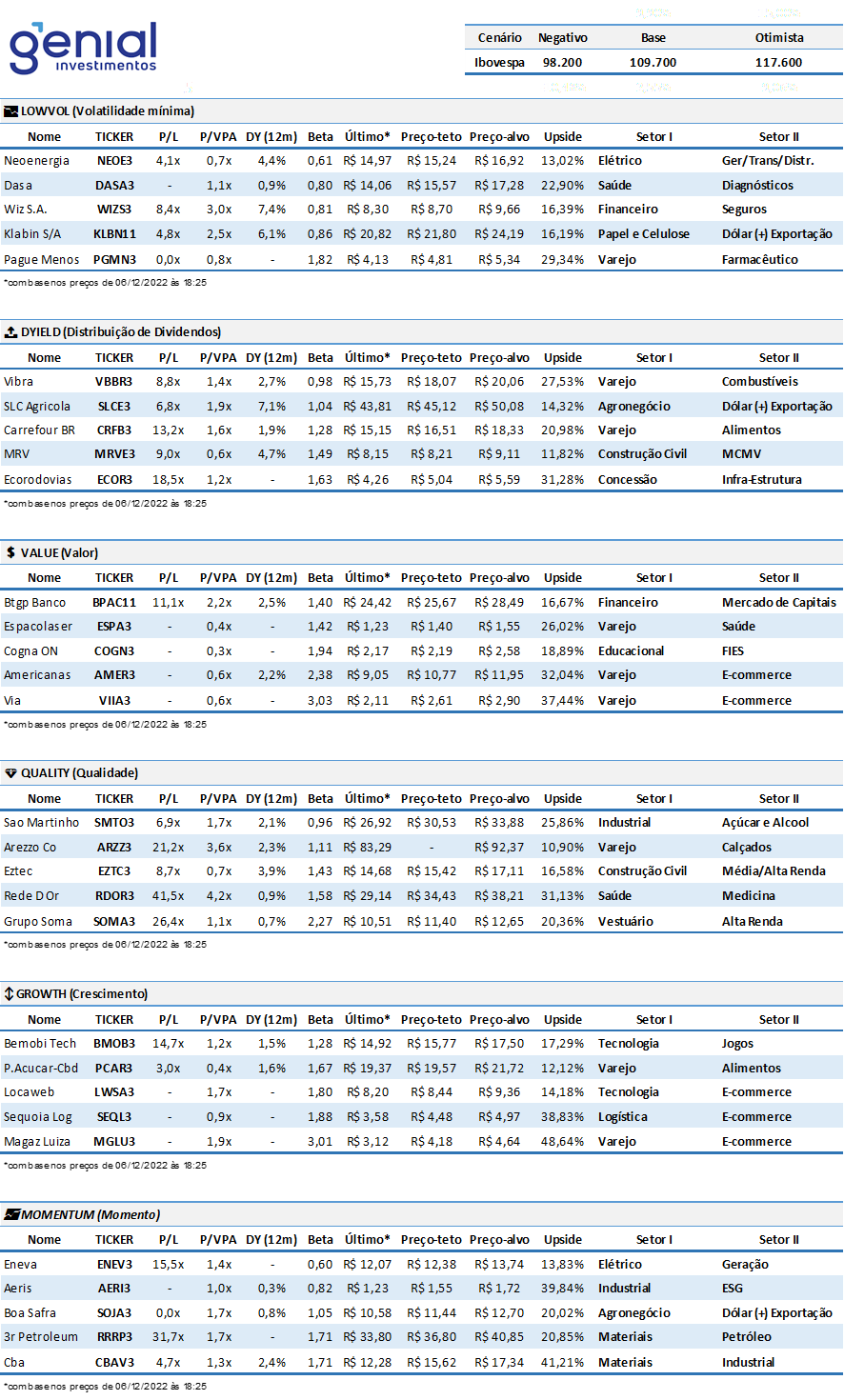

📊 Ibovespa

Rebaixamos nossa precificação alvo para o Ibovespa ao final de 2023 levando em consideração o cenário de recessão global para o ano que vem e a indicação de maiores gastos públicos pelo governo eleito. Nosso modelo traz uma pontuação justa para o Ibovespa na faixa dos 112.400, porém, como estamos pessimistas com o cenário doméstico escolhemos a faixa de precificação abaixo do neutro em 109.700. Acreditamos na possibilidade do cenário de reabertura chinesa ser benéfico para as empresas exportadoras, ao mesmo tempo em que a inflação global poderá ser persistente dentro de um contexto de menor atividade global. Inicialmente nossa expectativa era de uma queda da Selic ao final do primeiro semestre, e agora passamos para um cenário de alta da taxa de juros no próximo ano.

📑 Tabelas de Recomendação

🔄 Trocas

As cinco trocas que foram feitas para essa atualização buscaram três objetivos principais: (1) Redução da exposição em empresas ligadas ao setor doméstico (B3SA3, RENT3), (2) baixo potencial de valorização de acordo com nosso modelo de precificação (ASAI3, ELET3, WEGE3). Temos agora como novas recomendações WIZS3, PCAR3, RRRP3, SLCE3, SMTO3.

🔎 Metodologia de Análise

👤 Perfil de Investidor

| Conservador | O investidor considerado conservador é aquele que prefere não correr riscos na valorização do dinheiro que decidiu aplicar. |

| Moderado | O investidor moderado é aquele que aplica uma parte dos seus recursos em investimentos com maior risco com o objetivo de obter retornos financeiros acima da média no longo prazo, sem abrir mão de ter parte do seu patrimônio em investimentos mais conservadores. |

| Arrojado/Agressivo | Arrojado ou Agressivo é aquele investidor que aceita com tranquilidade os riscos de variação em seus rendimentos/retornos ou até mesmo alterações em seu capital investido inicialmente afim de ter um retorno acima da média no longo prazo. |

🚦 Recomendações de Fatores de Estilo para cada Perfil de Investidor

| Conservador | LOWVOL e DYIELD |

| Moderado | VALUE e QUALITY + (classes do conservador) |

| Arrojado/Agressivo | GROWTH e MOMENTUM + (classes do conservador/moderado) |

🚫 Stop Loss (saída no prejuízo)

Este relatório não indica preço de saída no caso de as ações estarem abaixo do preço de compra, pois acreditamos que uma saída deve ocorrer se houver a perda do fundamento e não atrelada, necessariamente, a rentabilidade. Portanto, uma saída será recomendada se houver necessidade na próxima edição deste relatório. Acreditamos também que o cliente pode definir, caso queira, qual seria o preço da saída se o investimento feito não traga uma rentabilidade desejada. Por exemplo, o investidor pode definir como prejuízo máximo, um retorno negativo de 10%.

🔂 Recorrência

Este relatório tem por objetivo apresentar uma atualização do cenário macroeconômico e corporativo após a divulgação dos dados trimestrais das empresas. Expectativa de atualização para os meses de abril, junho, agosto e dezembro. Esses prazos podem sofrer modificações, a depender das condições de mercado e/ou calendário de balanços corporativos.

💭 Explicando nosso quadro de recomendações (Glossário)

| NOME | Nome da Empresa |

| TICKER | Código Bolsa |

| P/L | Múltiplo Preço/lucro que representa o número de anos necessários para se obter o valor pago pela ação por intermédio dos lucros distribuídos. Quanto menor, mais descontado o preço da ação. |

| P/VPA | Múltiplo P/VPA é do que preço da ação dividido pelo seu valor patrimonial. Ou seja, o valor do Patrimônio Líquido (PL) por ação. Quanto menor, mais descontado o preço da ação. |

| DY (12M) | Retorno em percentual sobre a distribuição de proventos nos últimos 12 meses. Uma empresa com DY (12M) de 6% pode ser considerada uma excelente pagadora de proventos, com distribuição acima da média do mercado. |

| BETA | O beta de uma ação indica se ela é mais ou menos volátil do que o mercado como um todo. Quanto menor o indicador, menor deve ser a oscilação em períodos de depressão ou euforia dos mercados. Investidores mais conservadores devem buscar por ações com beta menor, por outro lado os mais agressivos devem buscar por ações com beta maior. |

| ÚLTIMO | Preço de Fechamento com base na data de referência do relatório, 06/12/2022. |

| PREÇO-TETO | Indica até qual o preço a ação oferecerá potencial de retorno acima da média do mercado (Ibovespa). Sua ausência indica que a ação recomendada apresenta potencial de alta menor que o benchmark (Ibovespa). |

| PREÇO-ALVO | Preço-Alvo para os próximos 12 meses. |

| UPSIDE | Potencial de retorno até o preço-alvo. |

| SETOR I | Setor de atuação da empresa. |

| SETOR II | Segmento da empresa ou característica de seu meio de atuação/exposição. |

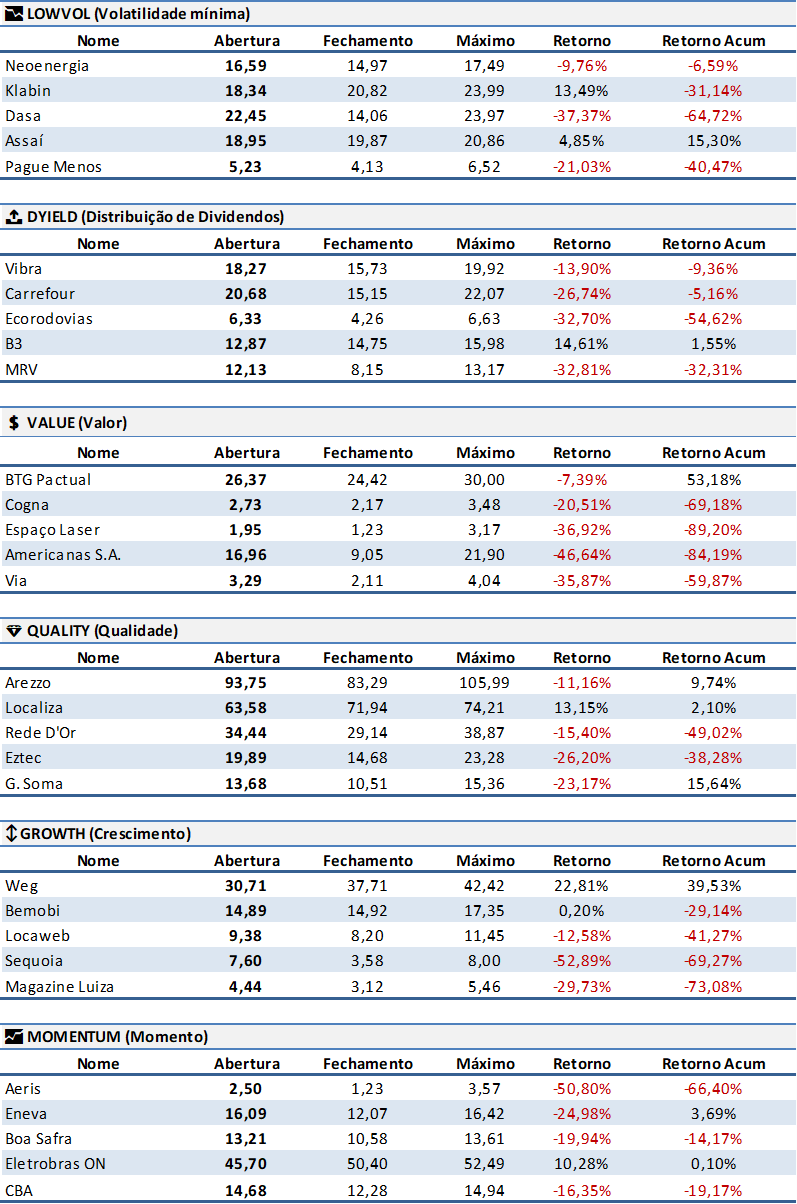

✔️ Resultado das nossas últimas recomendações (09/09/2022)

Abertura: Preço de Abertura no início da recomendação; Fechamento: Preço de Fechamento em 06/12/2022; Máximo: Maior preço alcançado pelo ativo entre desde o início da recomendação até 06/12/2022. Retorno (%): Retorno bruto entre 10/09/2022 (abertura) e 06/12/2022 (fechamento); Retorno Acum (%): Retorno acumulado durante todo o período de recomendação do ativo.

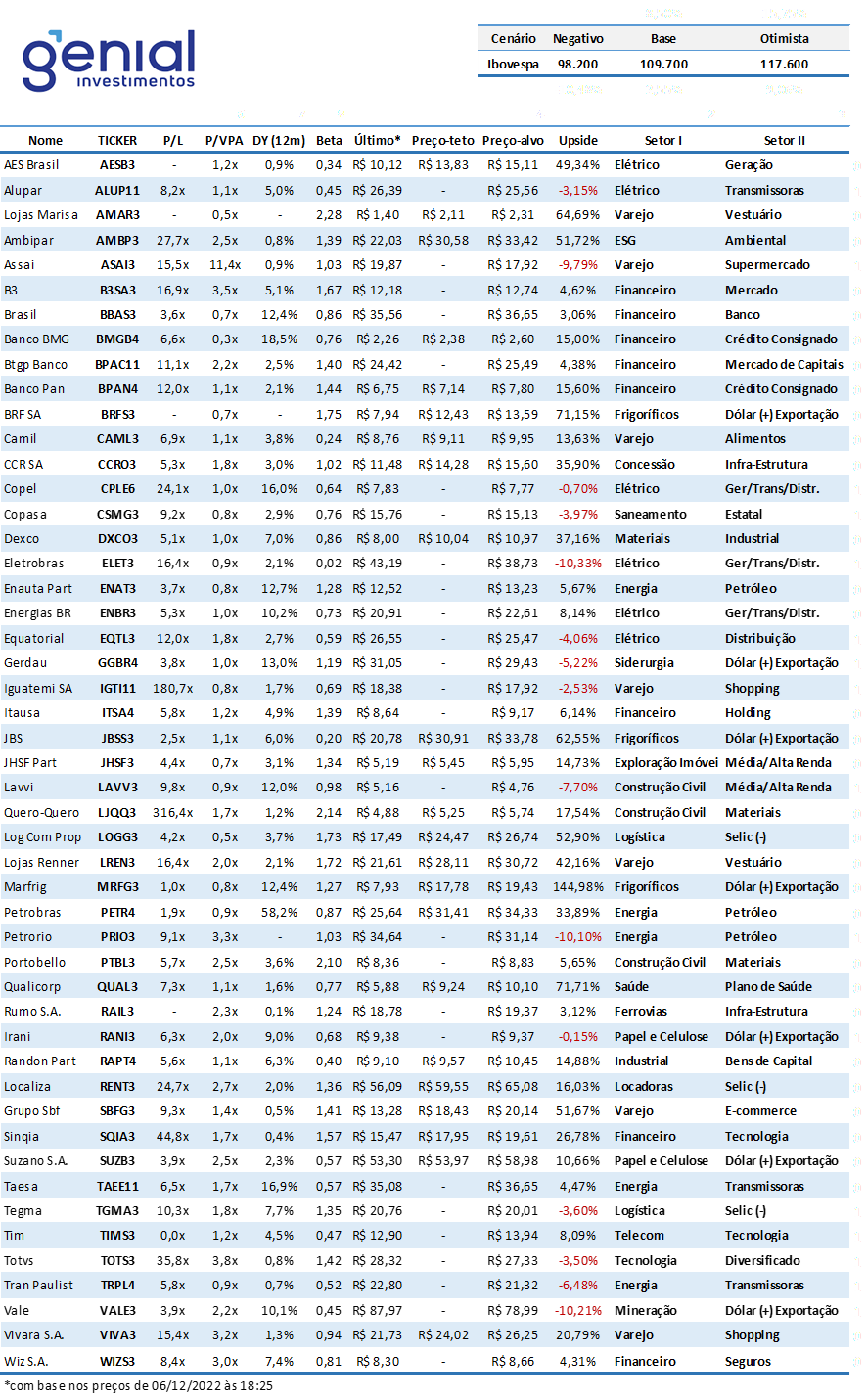

📑 Stock Guide (EX-GENOMA)

As ações listadas em nosso Stock Guide já foram recomendadas em versões anteriores. Esse guia, portanto, deve ser utilizado apenas por investidores que desejam permanecer investidos em ações que já não fazem mais parte das nossas recomendações mais recentes. Ações que não apresentam informações sobre o preço teto sinalizam que o potencial de retorno é menor do que o Ibovespa dentro do cenário base.

⚠️ IMPORTANTE: Esse quadro não é uma recomendação, ele serve apenas como informativo (guia) para aqueles investidores que decidiram permanecer com ações recomendas em versões anteriores. Os preços-alvo refletem um modelo quantitativo de expectativas e não tem nenhuma relação com as recomendações e preços do portal GENIAL Analisa.