A blockchain da Ethereum propôs uma série de upgrades visando melhorar a escalabilidade, segurança e taxas da rede. Esse conjunto de upgrades ficou conhecido como Ethereum 2.0 e foi iniciado pela criação da Beacon Chain em Dez/2020. A Beacon Chain é uma rede paralela à rede principal da Ethereum e passou a fazer a validação através do proof-of-stake (PoS). No PoS, os validadores depositam Ethers para realizar a validação. Caso atuem de forma correta, eles recebem a recompensa da mineração. Do contrário, os validadores perdem parte dos Ethers depositados.

De acordo com o roteiro previsto pelos desenvolvedores da Ethereum, a Beacon Chain se tornará a responsável pela validação das transações da rede principal (mainnet) após o The Merge. A união da Beacon Chain com a mainnet constitui a segunda etapa do upgrade da Ethereum 2.0 e na prática fará com que a rede da Etherem se torne PoS. Hoje o Ethereum é proof-of-work (PoW). O PoW é um modelo no qual os validadores resolvem problemas matemáticos para ganharem o direito de validar um bloco. No PoW, o poder computacional empregado define a probabilidade de o minerador acertar.

Acesse o relatório para entender sobre os upgrades da Ethereum

O método de validação na Beacon Chain em troca de uma remuneração é chamado de stake. Os Ethers deixados em stake na Beacon Chain ficarão travados até as fases posteriores ao The Merge. Isso significa que qualquer ETH em stake na Beacon Chain será bloqueado e não será transferível por um período – possivelmente de 6 a 12 meses após a implementação bem-sucedida do The Merge.

Além do problema de iliquidez, vale ressaltar que para fazer stake na Beacon Chain são necessários, no mínimo, 32 ETH. O montante equivale a cerca de US$ 38k hoje. Para resolver a impossibilidade de sacar fundos deixados em stake e a alta barreira financeira de entrada, foi criado o protocolo Lido, que permite participar da validação com menos capital e com maior liquidez.

Protocolo Lido e stETH

A Lido funciona como uma intermediadora de stake na Beacon Chain. Ao fornecer ETH para stake na Lido, o usuário recebe um token representando seu ETH em stake, chamado de stETH. O stETH funciona como um comprovante de que existe ETH equivalente como lastro na Beacon Chain, além de pode ser negociado livremente, resolvendo o problema de iliquidez causado pelo stake.

Os tokens stETH são criados quando ETHs são depositados no protocolo e serão destruídos quando forem trocados novamente por ETH. O stETH pode ser vendido e utilizado em DeFi ou como colateral para empréstimos, por exemplo. Além disso, o stETH possibilita que as recompensas de stake da ETH 2.0 sejam acessíveis antes de sua atualização oficial. À medida que o ETH em stake gera recompensas na Beacon Chain, o saldo de ETH do usuário aumenta.

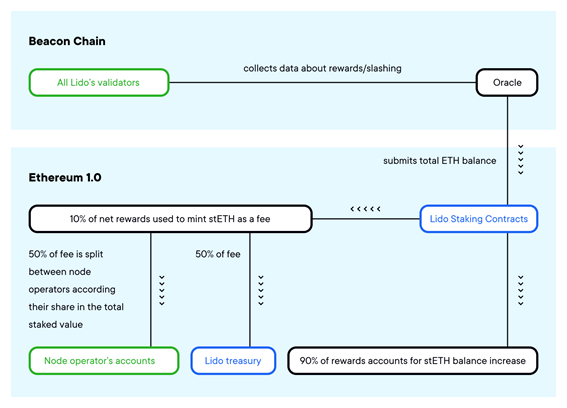

O saldo de stETH é atualizado diariamente para acompanhar as recompensas de stake, tornando o yield gerado na Beacon Chain acessível. A atualização é feita a partir de oráculos que monitoram os balanços dos validadores da Lido, presentes na Beacon Chain.

Mas afinal, existe risco para a Ethereum?

Realizar o stake de ETH na Beacon Chain implica em aceitar que seus ETH ficarão congelados até que a funcionalidade de desfazer o stake seja liberada. Essa função está prevista para ser ativada em 2023. Dessa forma, o resgate do colateral do stETH depende do sucesso da implementação do The Merge na Ethereum.

Apesar de baixo, o risco da atualização da Ethereum está fazendo com que o par stETH/ETH negocie com um deságio de cerca de 5%. A quebra da paridade vem levantando questionamentos no mercado. Um dos receios é de vermos a história do ecossistema Terra Luna se repetir. O recente fracasso ecossistema foi iniciado pela quebra da paridade da sua stablecoin.

Acesse o relatório para entender o colapso de Terra Luna

Devemos ressaltar que o risco de “espiral da morte”, como o que vimos na Terra Luna, não existe para o caso do stETH. Após a perda da paridade, o algoritmo da Terra Luna passou a emitir tokens Luna para tentar equilibrar os preços através de uma arbitragem. O detentor da stablecoin UST poderia trocar 1 UST por US$ 1 em Luna. Entretanto, a perda de confiança fez com que o UST continuasse a se afastar da paridade, gerando uma emissão cada vez maior de Luna. A grande emissão de Luna gerou uma hiperinflação. Como consequência, o UST nunca mais recuperou a paridade e a Luna ficou muito desvalorizada.

Diferentemente do ecossistema Terra-Luna, a cotação do stETH não afeta a oferta de ETH. O deságio entre stETH e ETH pode ser explicado pela impossibilidade de resgatar o lastro a qualquer momento. Por aumentar ainda mais a perspectiva de resgatar o lastro, a possibilidade de atraso do The Merge contribuiu para a desvalorização do stETH, fazendo com que o deságio chegasse a 7%.

A perda da paridade do stETH com o ETH gera um risco sistêmico no mercado cripto, pois muitos protocolos e empresas passaram a usar o stETH como garantia em operações alavancadas. Com a desvalorização do stETH em relação ao ETH, as garantias passaram a ser liquidadas (vendidas) para mitigar a perda dos credores. A demora de alguns credores em liquidar geraram perdas que levaram a insolvência

Insolvência da Celsius e respingos no mercado de empréstimos cripto

A Celsius é uma plataforma de serviços bancários e financeiros para usuários de criptomoedas. Em Jun/22 a Celsius anunciou que congelaria os fundos de seus clientes, não permitindo que retiradas de capital fossem feitas na plataforma. Após o anúncio, o mercado deduziu que a plataforma pudesse estar insolvente. Segundo dados da empresa, a Celsius possuía mais de US$ 12b em ativos sob gestão.

A plataforma permite que usuários depositem criptoativos em troca de uma remuneração sobre o capital depositado. Na outra ponta, a plataforma empresta os criptoativos. Para mitigar o risco de inadimplência, o tomador deposita um colateral (garantia) maior do que foi emprestado. Caso o valor dos criptoativos em colateral caiam, a plataforma liquida (vende) a garantia.

Em busca de rendimentos maiores, a Celsius passou a alocar o capital dos clientes em protocolos com retorno superior. A plataforma tiraria a diferença (spread) entre o que tinha que pagar aos clientes e retorno dos rendimentos dos protocolos. Entretanto, aportar capital de clientes em protocolos DeFi envolve um risco muito superior do que empréstimos colateralizados.

Um dos protocolos utilizados foi o Anchor, que funcionava dentro do ecossistema da Terra-Luna. A Celsius alocava o ETH dos clientes na plataforma Lido para receber stETH. Na sequência, o stETH era enviado para o tesouro Anchor na rede Ethereum para criar o bETH. O bETH era um token sintético representativo do stETH, mas que poderia ser transacionado na rede da Terra Luna. Para emitir bETH era utilizada a bridge Wormhole. O bETH era depositado como colateral de um novo empréstimo dado em UST na Anchor. O UST era disponibilizado para novos empréstimos dentro da Anchor.

A operação permitia que a Celsius recebesse a remuneração do stETH pela validação na rede da Ethereum e do UST pela alocação na Anchor. Esse tipo de operação é conhecido como Money Lego, nome é utilizado para se referir ao “encaixe” de múltiplos serviços DeFi. Entretanto, assim como o brinquedo, ao perder a base da construção, tudo desmorona.

Sequência de perdas

Ao utilizar protocolos DeFi, a Celsius passou a se expor ao risco desses protocolos. A primeira perda aconteceu em Jun/21, quando o protocolo Stakehound divulgou que havia perdido as chaves privadas de suas reservas de ETH. As chaves privadas dão acesso às criptomoedas. Dados on-chain indicam que a Celsius perdeu 35k ETH na ocasião.

Na sequência, o colapso de Terra-Luna fez com que a exposição da Celsius ao stETH se tornasse pública. A companhia não foi afetada pelo colapso diretamente, pois conseguiu tirar os fundos pouco antes do UST perder a paridade para o dólar. A perda da paridade desencadeou o colapso. A retirada dos fundos possibilitou a identificação de movimentações atreladas à Celsius através de dados on-chain.

Foi identificado que até o início de Jun/22, a Celsius detinha mais de 1 milhão de ETH, dos quais apenas 268k possuíam liquidez, 288k estavam travados no Beacon Chain e 445k eram stETH. Dado que os fundos travados na Beacon Chain estariam ilíquidos até o The Merge, ficou claro que se os clientes começassem a sacar ETH em um ritmo acelerado, a Celsius não teria condições para pagá-los. Além disso, como o stETH passou a negociar com deságio em relação ao ETH, caso houvesse um grande volume de saques, a plataforma não teria como cumprir todas as obrigações.

O receio de insolvência da Celsius se tornou uma profecia autorrealizável. Com receio de não receberem seus fundos, os investidores passaram a tentar sacar. Dado grande volume de saques e insuficiência de reservas liquidas, a plataforma congelou os saques.

Situação atual do mercado

O futuro da Celsius permanece incerto. Em sua última atualização oficial, a empresa afirmou que a interrupção de saques na plataforma é necessária para que consigam trabalhar os ativos e eventualmente honrar os pedidos de retirada.

Após o congelamento de retiradas e aperto das condições do mercado cripto, empresas como Coinbase, BlockFi e Crypto.com anunciaram cortes de empregos, enquanto rumores de insolvência do fundo Three Arrows Capital (3AC) também começaram a surgir.

Além das condições macroeconômicas afetando o mercado cripto no curto prazo, a confiança geral na indústria de criptomoedas está caindo, o que implica também na atração e aceleração de processos regulatórios para o mercado. Os bilhões de dólares perdidos em Luna, seguidos pela situação da Celsius estão gerando um efeito borboleta em um mercado já fragilizado.