Publicado em 24 de Maio às 22:44:08

CARTEIRA RECOMENDADA TOP AÇÕES | Maio/24

Movimentações Táticas

Decidimos fazer algumas alterações na nossa carteira recomendada Top Ações após as divulgações dos resultados do 1T24, anúncios de M&As e os desenvolvimentos relacionados à catástrofe climática no Rio Grande do Sul. Continuamos com uma carteira mais cautelosa para o momento de mercado.

Desde a nossa última atualização da carteira em 19 de abril, vários eventos importantes impactaram nossas escolhas: as enchentes no Rio Grande do Sul, a intenção da Suzano de adquirir a International Paper (empresa americana de papel e celulose) e o anúncio da aquisição da AES Brasil pela Auren. Os anúncios de fusão e aquisição influenciaram os preços das ações da Suzano e da Auren. Como boa parte do impacto negativo do M&A já foi precificada nas ações da Suzano, decidimos manter essa posição, mas com uma exposição mais reduzida. Em relação à Auren, optamos por retirar a empresa da carteira após a recuperação do preço de suas ações em decorrência do anúncio da compra da AES Brasil

A catástrofe climática no Rio Grande do Sul impacta várias empresas da nossa cobertura, mas da nossa carteira podemos destacar a Renner, com 10-15% de sua receita proveniente da região, e a BB Seguridade, com apenas 5% de exposição em prêmios retidos.

Por fim, o cenário para renda variável continua desafiador, com o Ibovespa praticamente estável desde nossa última atualização da carteira em 19 de abril. No acumulado do ano, o Ibovespa registra uma queda de -7,0%, contrastando com a alta de 22% em 2023. Negociando a 7,8x P/L projetado para os próximos 12 meses, bem abaixo da média de 11x dos últimos 15 anos, o Ibovespa continua atraente do ponto de vista de valuation. No entanto, as contínuas postergações do início do corte de juros nos EUA, com as expectativas agora empurradas de meados do 2T24 para setembro de 2024, têm prejudicado um re-rating da bolsa brasileira. Além disso, o corte da Selic de apenas 25 bps, abaixo dos últimos cortes de 50 bps e da expectativa de 50 bps anunciada pelo próprio Banco Central, também contribuiu para a cautela do mercado.

📌 Inscreva-se em nossa Newsletter e receba conteúdos com exclusividade!

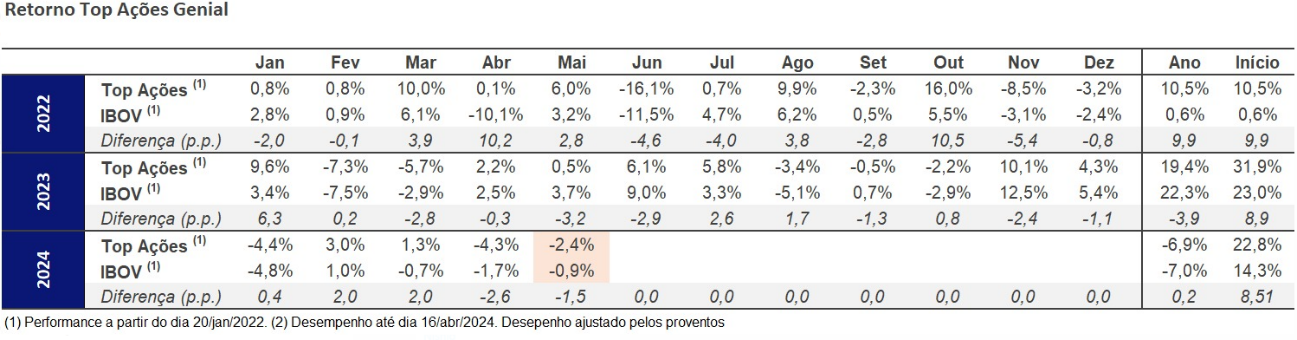

Desempenho da Carteira

Desde seu lançamento (20/jan/2022), a carteira Top Ações Genial Analisa acumula um retorno de 22,8%, superando o benchmark Ibovespa em 8,5 pp. Nesta atualização, estamos fazendo mudanças táticas visando retomar um melhor desempenho, que foi prejudicado pelos acontecimentos das últimas semanas.

⚠️ INVISTA NA CARTEIRA TOP AÇÕES EM POUCOS CLIQUES!

Desempenho Top Ações (desde início): Últimas semanas foram decisivas para mudança da carteira

Breve análise e retrospectiva da carteira recomendada Top Ações desde a última revisão

Após a última atualização em 19/abr/2024 a carteira Top Ações Genial Analisa registrou uma queda de -3,14%, ficando -3,57 pp abaixo do benchmark nesse período.

As principais contribuições positivas foram Inter (INBR32), Mercado Livre (MELI34) e Vale (VALE3). Olhando para as contribuições negativas, Prio (PRIO3), Suzano (SUZB3) e Lojas Renner (LREN3) foram os destaques.

Entre as performances individuais das ações, ou seja, sem contar o peso para a carteira, os papéis que mais sofreram no período foram Suzano (SUZB3) e 3R (RRRP3). Já do lado positivo, as maiores valorizações foram Inter (INBR32) e Mercado Livre (MELI34).

A principal contribuição positiva para a carteira veio do Inter, que se beneficiou de um resultado do 1T24 muito positivo. O banco apresentou um crescimento de lucro e uma melhoria na rentabilidade acima das expectativas, impulsionando sua performance nas últimas semanas. A segunda maior contribuição para a carteira no período foi do Mercado Livre, também beneficiado pelo resultado do 1T24, que superou as expectativas.

Olhando para as contribuições negativas, a principal foi Prio. A companhia foi prejudicada por um cenário macroeconômico mais desafiador, no qual o preço do petróleo nas últimas semanas apresentou queda, influenciando o preço do ativo. Além disso, houve queda pontual na produção de Prio, que gerou pressão negativa no papel.

Ainda mais, tivemos o desempenho negativo de Suzano. Nas últimas semanas, notícias sobre o interesse da companhia na International Paper, empresa de celulose americana, impactaram negativamente o preço do papel. O mercado interpretou que a aquisição parece muito grande e com sinergias pouco claras, o que levou o papel a cair -16% em 17 dias.

Contribuição por Ativo: Inter, Mercado Livre e Vale foram quem mais contribuíram para o desempenho

Desempenho por Ação (19/abr/2024 a 23/mai/2024): Inter, Mercado Livre e Vale em destaque positivo. Suzano, 3R e Renner com desempenho negativo

Cenário Macroeconômico Brasil

Redução de 0,25% na taxa básica de juros. Banco Central reduziu a Selic em 0,25 p.p. para 10,5% a.a., alterando o discurso divulgado na reunião de março em que se antevia um corte de 0,5 p.p. em caso de confirmação do cenário esperado. Diferentemente das últimas reuniões, a decisão não foi unânime, com um placar de 5 a 4 decidindo o ritmo de flexibilização desta reunião. Esta divergência reforça a percepção de que a composição da diretoria adotará uma postura mais dovish a partir do fim do mandato do presidente Roberto Campos Neto, elevando o risco de que haja uma maior leniência do BC em relação à desancoragem das expectativas.

Tragédia climática na região Sul do Brasil. Com as chuvas e as enchentes assolando a região Sul do país, o governo federal está capitaneando diversas iniciativas para apoiar as pessoas e Estados afetados pela catástrofe. A expectativa é de que o gasto adicional seja na casa de R$ 30b no orçamento de 2024. Além disso, espera-se um impacto de 20 bps (0,2%) na inflação, e uma diminuição de 0,2 p.p. na atividade. Vale ressaltar que os impactos ainda estão sendo calculados e apresentamos uma estimativa inicial.

Desancoragem das expectativas de inflação. O cenário atual tem apresentado uma dualidade: desancoragem da expectativa futura da inflação, em conjunto com a inflação corrente apresentando melhoras. Enquanto a política monetária mais restritiva está fazendo efeito, a mudança na meta de inflação e as divergências no Copom criam preocupações com a situação da política fiscal e monetária a partir de 2025. Com isso, temos expectativas sobre a inflação desancoradas com a trajetória apresentada pela inflação corrente, o que tem preocupado investidores.

Cenário Macroeconômico Internacional

Melhora na inflação ao consumidor (CPI) em abril. O índice de preços ao consumidor norte-americano avançou 0,3% na comparação mensal, vindo levemente abaixo das expectativas do mercado que apontavam para uma alta de 0,4% m/m. Desse modo, a inflação acumulada em doze meses apresentou uma queda de 0,1 p.p. em relação ao mês imediatamente anterior ao sair de 3,5% a/a em março para 3,4% a/a em abril, vindo em linha com o consenso.

Dados mais fracos no mercado de trabalho americano. A criação líquida de 175 mil empregos em setores não-agrícolas (payroll) nos Estados Unidos em abril frustrou a mediana das expectativas do mercado (240 mil, Bloomberg). Somando o resultado de abril com as revisões dos dois meses anteriores, houve 153 mil empregos adicionados, um número ainda mais fraco frente as expectativas para esse quarto mês do ano. Apesar dos dados mais fracos relativos ao mercado de trabalho, com desaceleração no ritmo de criação vagas, elevação da taxa de desemprego e arrefecimento no crescimento dos salários, ainda assim o início do processo de corte de juros não deve ocorrer antes da reunião de setembro.

Fed reconhece o menor progresso com o processo de desinflação. O Banco Central norte-americano (Fed) decidiu, de forma unânime, manter a taxa de juros (Fed Funds Rate) no intervalo entre 5,25% e 5,50% a.a. No tocante a inflação, a autoridade monetária admitiu a falta de progresso do processo de desinflação nesses primeiros meses de 2024 e reconheceu que os riscos envolvendo o mandato do Fed de desemprego baixo e inflação na meta ficaram mais equilibrados ao longo do ano passado.

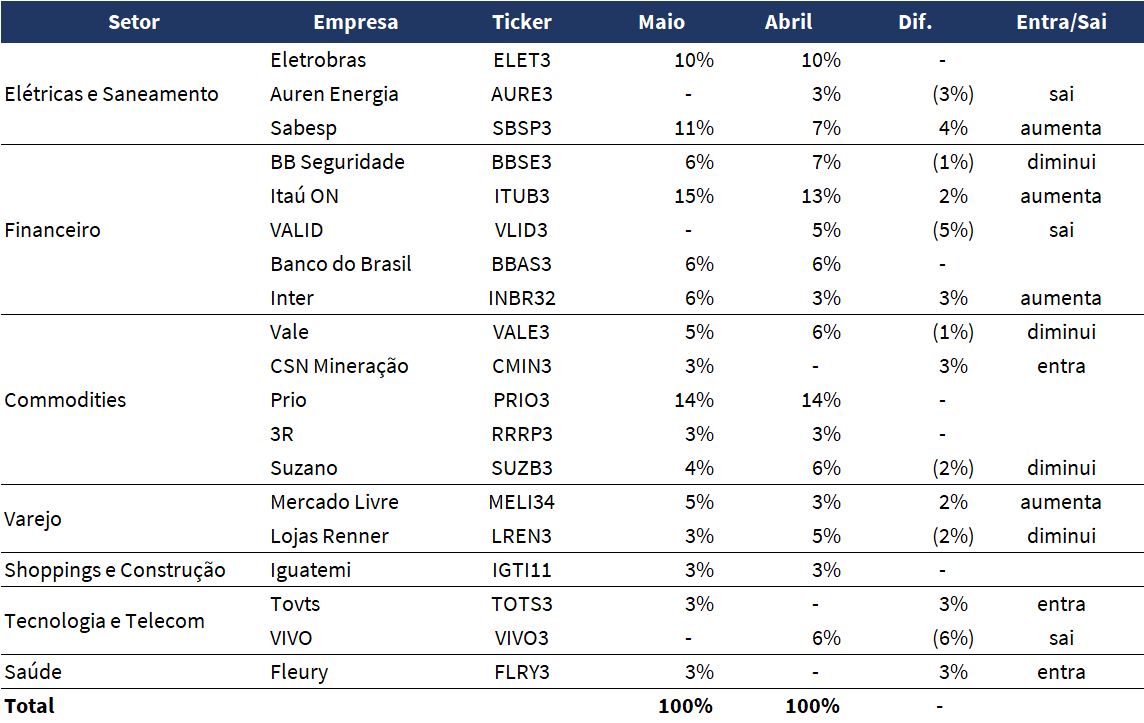

Carteira Recomendada TOP Ações: mudança de ativos

Saída de 3 ativos

- Retirando Auren: Perspectivas neutras após a aquisição de AES Brasil.

- Retirando Valid: Movimento tático devido à concentração dos anúncios de dividendos no final do ano.

- Retirando Vivo: Ausência de gatilhos positivos no curto prazo, desempenho inferior ao esperado no 1T24 e entrada do Nubank no mercado de celular.

Entrada de 3 ativos

- Acrescentando Fleury: Perspectivas positivas do setor e crescimento da companhia, especialmente após a queda das ações.

- Incluindo Totvs: Melhora operacional nos próximos trimestres.

- Acrescentando CSN Mineração: Bom momento do preço atual do minério de ferro e como forma de diversificação de risco em relação à Vale.

Ajustes de peso

- Aumento de peso do Itaú: Reflexo do bom momento de resultado do banco e da saída da Valid da carteira.

- Aumento de peso de Sabesp: Baseado na expectativa de privatização e na saída da Auren da carteira.

- Redução de peso Suzano: Considerando a possível aquisição da International Paper.

- Redução de Vale: Rebalanceamento para a entrada de CMIN e devido aos ruídos em torno do papel.

- Aumento de Mercado Livre: Impulsionado pelo bom resultado no 1T24 e pelas perspectivas positivas para os próximos trimestres, em conjunto com o rebalanceamento com Renner.

- Diminuição do peso de Renner: Devido ao impacto de curto prazo das chuvas no Rio Grande do Sul.

- Diminuição do peso de BB Seguridade: Apesar de não ser material, impacto de curto prazo causado pelas enchentes no Rio Grande do Sul.

- Aumento de Inter: Refletindo o resultado acima do esperado no 1T24 e a confiança em bons resultados nos próximos trimestres.

Carteira Recomendada Top Ações: rebalanceamento de ativos

⬇️ Saída de ativos

Valid (VLID3): compreendendo que os robustos dividendos estimados para 2024 devem ser pagos mais para o segundo semestre de 2024, concentrados no quarto trimestre, e considerando que o possível fluxo comprador pós-retirada do poison-pill ocorrerá de forma mais gradual, decidimos retirar a Valid da carteira, buscando oportunidades táticas mais vantajosas a curto prazo.

Vivo (VIVT3): estamos retirando a Vivo da carteira, pois não identificamos gatilhos positivos no curto prazo. A empresa apresentou um resultado abaixo das expectativas no 1T24. Além disso, há incertezas no setor devido à entrada do Nubank no mercado de telecomunicações, o que pode gerar pressão negativa sobre a ação.

Auren (AURE3): Estamos retirando a Auren da nossa carteira devido à recente aquisição anunciada pela empresa da AES Brasil. Apesar de acreditarmos no potencial de geração de valor no longo prazo após a “digestão” da aquisição, consideramos que o prêmio pago pelo ativo, as sinergias anunciadas (pouco relevantes em relação à nova empresa a ser formada), a nova alavancagem e outras incertezas comuns após esse tipo de evento devem pesar negativamente. Portanto, preferimos adotar uma posição neutra em relação ao case.

⬆️ Entrada de ativos

Totvs (TOTS3): estamos adicionando Totvs à carteira por acreditarmos que a empresa possa ter uma boa performance nos próximos trimestres, continuando a recuperação ao longo deste ano, com forte crescimento e expansão de margens. Além disso, a empresa está negociando a 23x P/E para 2024, abaixo do seu múltiplo histórico dos últimos 5 anos, que é de 32x, o que consideramos atrativo.

CSN Mineração (CMIN3): estamos adicionando CSN Mineração (CMIN3) à carteira após reduzir nossa exposição a Suzano e Vale, alocando o excedente em CMIN. Analisando a performance da ação desde janeiro, quando o preço do minério estava em torno de ~US$130/t, observamos um desconto muito maior em CMIN em comparação à Vale. As ações da CMIN caíram aproximadamente -34%, enquanto Vale teve uma queda de -15%. Recomendamos a COMPRA de CMIN com base na estratégia da empresa de reduzir a utilização de minério de terceiros e aumentar a produção própria, o que deve resultar em margens maiores, independentemente do preço do minério de ferro.

Logo, livre de overhangs, acreditamos que a ação possa aproveitar o bom momento do preço atual da commodity no 2T24 sem maiores dificuldades. Vemos a CMIN negociando com um EV/EBITDA 24E de 4x, abaixo da média histórica de 4,5x, o que implica um desconto frente ao momento favorável de curto prazo da commodity e ao aumento de margens.

Fleury (FLRY3): escolhemos incluir um ativo do setor de saúde na carteira visando a recuperação que o setor tem apresentado nos últimos trimestres e a volta do interesse dos investidores pelos papéis do setor. Analisando a performance de FLRY3 nas últimas semanas, percebemos que ainda não houve recuperação no preço do papel como em outros ativos consolidados do setor, como Hapvida e Rede D’Or.

O operacional da companhia continua surpreendendo positivamente. As sinergias após a fusão com o Grupo Pardini começam a ficar claras, com ganho de margem bruta e margem EBITDA nos últimos trimestres. Mesmo sem novas aquisições para incorporar no seu resultado, a receita líquida e o lucro líquido de Fleury continuam a apresentar crescimento, fruto da estratégia de diversificação de avenidas de crescimento. O destaque dos últimos trimestres tem sido a vertical de B2B e Lab-to-lab, que é parte da nossa tese após a fusão, e nos deixa confortável com o crescimento nos próximos meses. Com múltiplos P/L de 10,6x 2024E e EV/EBITDA de 3,2x 2024E vemos a empresa em um bom ponto de entrada e por isso estamos colocando-a nessa atualização.

🔧Ajustes de peso

Sabesp (SBSP3): estamos aumentando a nossa posição em SBSP3 devido a evolução no tema da privatização da empresa. Recentemente, a cidade de São Paulo aprovou em dois turnos a sua entrada no bloco econômico de serviços que será atendida pela Sabesp – o que julgamos fundamental para privatização da empresa. Acreditamos que até julho/24 a oferta seja concluída. Em um exercício considerando os investimentos esperando e uma reprecificação de múltiplos em até 1,2x EV/BRR, estimamos um potencial de valorização acima de 50% para a empresa.

Inter (INBR32): estamos aumentando a posição devido as realocações táticas. Além disso, entendemos que os resultados do banco Inter devem continuar com uma boa performance no curto/médio prazo com crescimento de lucro e melhora de rentabilidade, buscando a meta 60/30/30 até 2027 (60m de clientes, 30% de ROE e 30% de índice de eficiência). Vemos as ações a múltiplos atrativos negociando a 16,9x P/L 24e, 9,4xP/L 2025e e 1,8x P/VP 24e.

Itaú (ITUB4): estamos aumentando a posição devido em parte a saída de Valid da carteira. Além disso, estimamos que o banco continue com uma ótima performance para o ano, entregando um bom crescimento de lucro para 2024 de 15% e rentabilidade em patamares atrativos (acima de 20% de ROE). Vemos as ações atrativas negociando apenas 7,7x P/L 2024e, 7,1x 2025e e 1,6x 2024e.

Mercado Livre (MELI34): estamos aumentando nossa posição em Mercado Livre porque acreditamos que a empresa continuará apresentando uma boa performance neste trimestre e ao longo do ano, continuando apresentando forte crescimento e ganhando market share se aproveitando do mal momento dos concorrentes. Outro motivo é que estamos realocando uma parte da nossa posição em Renner devido à sua exposição ao Rio Grande do Sul.

Lojas Renner (LREN3): estamos reduzindo a nossa exposição de Lojas Renner para 3% da carteira (anteriormente em 5%). Entendemos que a companhia deve ter um curtíssimo prazo desafiador, por dois motivos:

(i) Outono/inverno mais quente que o esperado: ainda sob o efeito de La Niña, temos visto a estação de outono com temperaturas 2º C acima do apresentado no mesmo período de 2023 (o qual já estava acima da média dos últimos anos). Mesmo com as companhias de vestuário se preparando para um trimestre mais quente, entendemos que o clima deve trazer uma assimetria negativa para o faturamento de todo o setor neste 2º trimestre − dado que a coleção de inverno é muito importante para as vendas do ano (ticket maior) e não vemos uma reação positiva na visão de demanda do consumidor. O peso do trimestre está concentrado sobre junho e em uma possível chegada da frente fria em todo o Brasil.

(ii) Impacto das enchentes no Rio Grande do Sul: apesar de o impacto de estoques ser imaterial e toda as lojas possuírem apólice de seguro, entendemos que a tragédia ambiental sentida pelo estado do RS deve impactar operacionalmente a Renner nesse trimestre (cerca de 10%~15% das vendas da companhia vêm do estado).

Esses dois fatores somado à uma piora no cenário macroeconômico global pesaram sobre as ações da Renner desde a nossa última atualização da carteira recomendada Top Ações. Passado esses ruídos, o valuation descontado (12,0x P/E 24E e 9,5x P/E 25E) em relação ao setor (19,0x P/E 24E e 10,0x P/E 25E) e também em relação à média histórica da própria companhia (27,5x P/E nos últimos 5 anos) nos deixa confiantes em manter a Renner como top pick de varejo na carteira Top Ações.

Vale (VALE3): ainda com muitos ruídos (overhangs) sobre a companhia e uma alta de ~3% nos últimos 30 dias, decidimos diminuir o peso de Vale em nosso portfólio. O preço do minério de ferro 62% Fe permanece atrativo, mas com uma alta volatilidade. Chegou a ~US$98/t em abril, após a forte queda no início do ano, que começou em janeiro com ~US$125/t. Hoje, já voltou para o patamar de ~US$120/t em menos de 60 dias.

Essa queda de preço até abril fez com que a Vale reportasse números mais fracos no 1T24, mas como o preço já voltou para patamares mais atrativos, o 2T24 deve apresentar números melhores, além de que há o distanciamento do pior trimestre para as mineradoras (1Ts) devido a sazonalidade natural de chuvas, o que indica que os próximos resultados da companhia devem ser promissores, com trimestres mais secos. Ou seja, acreditamos que a Vale deve crescer volume e preço, tanto de maneira sequencial quanto a/a, no 2T24. No entanto, em detrimento dos riscos envolvidos (repactuação de outorgas de ferrovias, acordo de Mariana e eleição de CEO), entendemos que o bom cenário do minério de ferro no curto prazo possa não se refletir inteiramente em uma boa performance do papel. Por isso, ainda julgamos que a companhia esteja excessivamente descontada, negociando uma EV/EBITDA 24E de 4,5x (vs. 4,9x da média histórica), mas preferimos reduzir um pouco o peso na alocação.

Suzano (SUZB3): apuramos reações bastante negativas do mercado desde o dia 7 de maio, após a Reuters ter divulgado uma potencial aquisição da International Paper (IP) pela Suzano por US$15b (equivalente ao seu próprio Market Cap, antes do anúncio). As ações sofreram uma queda de -16% em 17 dias, e o cenário carece de catalisadores consistentes de alta no curto prazo, uma vez que a incerteza perante a alocação de capital criou um ruído (overhang) nas ações. O mercado interpretou que a aquisição parece grande demais e as sinergias não são óbvias. No dia 22 de maio, como consequência da alta volatilidade das ações, a Suzano veio a público confirmar que possui interesse nos ativos da IP, mas que segue sem ter feito uma proposta oficial para a aquisição.

O CEO da IP, Andy Silvernail, declarou no dia 23 de maio que a companhia não está engajada na potencial oferta da Suzano para a aquisição e que segue, exclusivamente, focada na compra da DS Smith (maior companhia de embalagens da Europa), esperada para o 4T24, em um acordo que está avaliado em ~US$10b. No entanto, no mesmo dia, a Bloomberg divulgou uma matéria mencionando que a Suzano está em conversas com bancos japoneses (Mizuho, Nomura e Mitsubishi UFJ), para adquirir um empréstimo-ponte e preparar uma oferta oficial, elevando a alavancagem, justamente o grande temor dos investidores.

Portanto, perante desconfianças sobre o desenrolar dessa narrativa, decidimos diminuir o peso da alocação em Suzano em nossa carteira. Acreditamos que um percentual relevante de queda já tenha acontecido, então parte da negatividade que o mercado enxerga na aquisição já foi precificado. Embora também julguemos que as ações possam cair um pouco mais mediante ao anúncio oficial, procuramos não eliminar a Suzano da carteira neste momento, devido a uma possibilidade, que ainda existe, de o acordo não acontecer, uma vez que a IP não está interessada em se desfazer da aquisição da DS Smith e que a Suzano não possui estrutura para fazer uma oferta para levar a IP + DS Smith juntas.

Do lado de fundamentos, negociando um EV/EBITDA 24E de 6,0x (vs. 7,5x da média histórica), com um grau muito razoável de desconto, o preço das ações parece não refletir a melhoria dos indicadores da Suzano pós start-up do Projeto Cerrado no 2S24, inclusive na queda do COGS/t para R$500/t em 2025+ (vs. ~R$800/t hoje). Entretanto, o mercado segue dando mais atenção ao possível acordo com a IP, e desconsiderando o lado operacional da companhia, que está em um momento positivo.

BB Seguridade (BBSE3): esperamos que a companhia seja pouco impactada pelo desastre ocorrido no Rio Grande do Sul e que a taxa Selic para 2024 deve ficar das projeções do começo do ano, beneficiando a composição de lucro da BB Seguridade. Apesar dos impactos serem imateriais para a manutenção do guidance da empresa para 2024, estamos taticamente diminuindo o peso da BB Seguridade de 6% para 5% da carteira. Além disso, vemos as ações atrativas, negociando apenas 8,4x P/L 2024e, 7,7x P/L 2025e e com um robusto dividend yield de 10% 2024e.

🔧 Manutenção de peso

Iguatemi (IGTI11): Estamos mantendo a alocação de 3% da carteira em Iguatemi baseado na expectativa de manutenção de resultados financeiros e operacionais positivos. O papel está negociando a um múltiplo muito amassado, a um P/FFO 2024E de 9,8x, que implica em um FFO spread de mais de 4 pp sobre as NTN-Bs. No curto prazo, vemos uma pressão no papel devido às enchentes no Rio Grande do Sul, onde o shopping Praia de Belas precisou ficar fechado por 20 dias. No entanto, esperamos que o impacto deste fechamento seja mínimo nos resultados anuais. Podemos comparar este impacto como uma pandemia em escala muito reduzida, tanto em restrições, quanto em duração e número de shoppings envolvidos.

Em 2020, a pandemia causou uma queda de receita líquida de ~35%, provocada por aumento da inadimplência e queda nas taxas de ocupação. Na época, os shoppings ficaram com operações restritas de março até o final do ano, ficando fechados em média 25% dos dias do ano.

Banco do Brasil (BBAS3): Esperamos que o banco continue com fortes resultados para o ano, entregando um crescimento de lucro 9% a/a e uma rentabilidade (ROE) atrativa de 21%, superando outros incumbentes como Bradesco e Santander. Vemos as ações atrativas, negociando apenas 4,1x P/L 2024e, 3,8x P/L 2025e e 0,8x P/VP 2024e.

⚠️ INVISTA NA CARTEIRA TOP AÇÕES EM POUCOS CLIQUES!