Publicado em 12 de Setembro às 20:44:00

CARTEIRA RECOMENDADA TOP AÇÕES | Setembro 2024: Com +5% em 2024, reduzindo commodities

Podcast TOP Ações Genial Analisa: Atualização Setembro de 2024

Reduzindo Exposição a Commodities

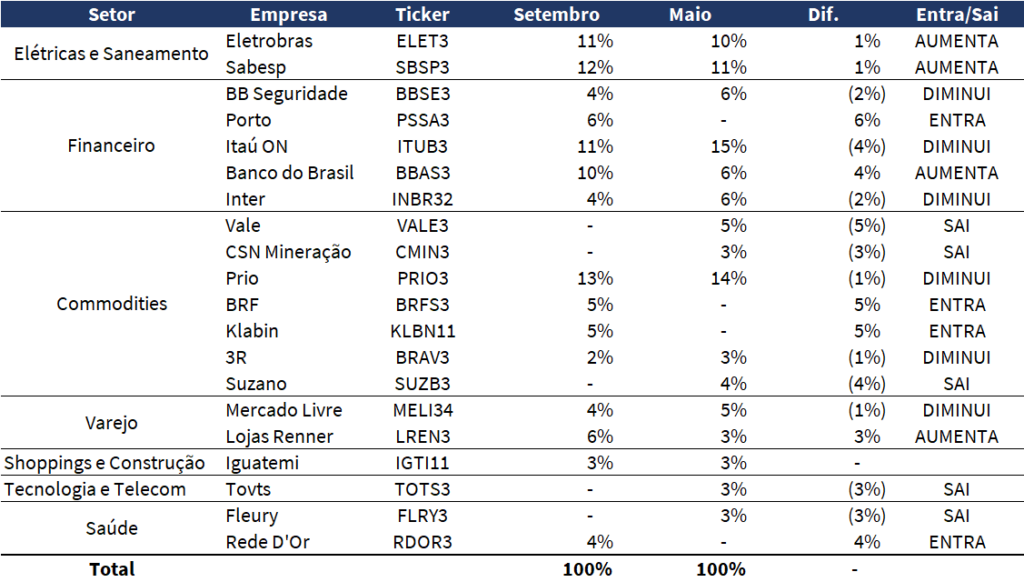

Fizemos algumas alterações na carteira recomendada Top Ações em setembro de 2024. Diante do cenário mais incerto da economia chinesa, principal impulsionadora da demanda global por commodities, decidimos reduzir nossa exposição a esse setor e aumentar a participação em segmentos domésticos como energia elétrica, saneamento, financeiro e consumo.

Nossa seleção de ações domésticas busca um mix de empresas com histórias de crescimento, valor, turnaround, privatização e bons fundamentos. Em commodities, estamos rotacionando nosso portfólio, saindo de minério para proteínas, de celulose para papel e reduzindo marginalmente nossa exposição a petróleo. Além disso, estamos diminuindo o número de ações na carteira de 16 para 15, com o objetivo de concentrar nossas escolhas em teses de maior convicção.

No cenário internacional, as expectativas são de que estamos próximos de um corte na taxa de juros nos EUA. Com sinais de desaceleração econômica no mercado americano e as eleições presidenciais, que podem impactar a situação fiscal da maior economia mundial, os investidores estão se posicionando para o próximo ciclo econômico, o que tem gerado volatilidade nos mercados internacionais.

O cenário de renda variável no Brasil tem mostrado sinais de melhora recentemente. Após uma queda de -7% no acumulado do ano até a nossa última atualização em maio, o Índice Bovespa retornou ao terreno positivo em agosto, acumulando uma valorização de quase +0,1% no ano.

Esse avanço foi impulsionado pela recuperação do cenário macroeconômico internacional e pelos resultados positivos do segundo trimestre de várias empresas locais, que superaram as expectativas do mercado. Apesar disso, o índice ainda negocia com um desconto superior a 20% em relação à sua média histórica, com um P/L projetado de 8,1x para os próximos 12 meses.

Desde a última atualização, a maioria das nossas escolhas apresentou um bom desempenho, com destaque para o setor de consumo. Lojas Renner, que havia sido impactada pelo cenário desafiador das enchentes no Sul do país, superou as expectativas do mercado com um sólido resultado trimestral.

Outro destaque foi Mercado Livre, que continua se valorizando após uma sequência de resultados positivos. Mantemos uma visão otimista sobre as duas teses e decidimos aumentar nossa exposição ao setor de consumo de 8% para 10%.

No entanto, reduzimos ligeiramente o peso de Mercado Livre de 5% para 4%, devido à recente performance das ações, e aumentamos Lojas Renner de 3% para 6%, pois ainda enxergamos espaço para a recuperação da empresa.

Desempenho da Carteira Recomendada Top Ações: +38% desde o início e +5% em 2024

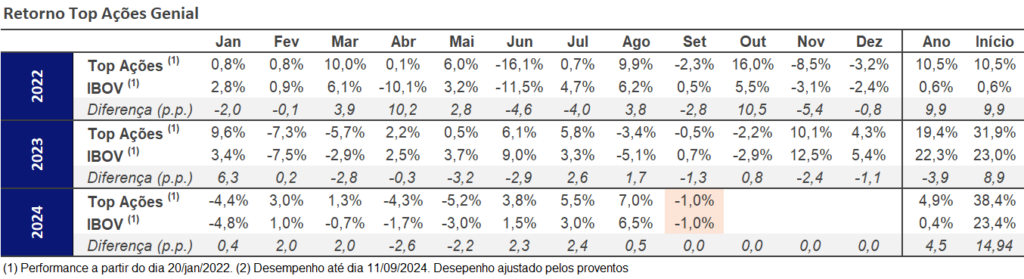

Desde o início da carteira, em 22 de janeiro de 2022, o Top Ações Genial Analisa acumulou uma valorização de +38,3%, superando o Ibovespa, que subiu +23,4%, em 14,9 pontos percentuais. No mesmo período, a carteira também teve desempenho superior à Selic, que valorizou +35,8%.

No acumulado de 2024, o Top Ações registra uma alta de +4,9%, enquanto o Ibovespa avançou 0,4% no ano.

Desde a última atualização, em maio de 2024, a carteira Top Ações apresentou um ganho de +13,4%, superando o Ibovespa, que subiu 8,3% no período.

Neste rebalanceamento, ajustamos nossas posições para enfrentar os próximos meses, considerando a baixa visibilidade sobre a desaceleração da economia chinesa, a expectativa de cortes nas taxas de juros nos EUA ainda em 2024, as eleições presidenciais nos EUA, a situação fiscal no Brasil e os resultados do segundo trimestre.

Desempenho Top Ações (desde início): 38,3%, 14,9 pp acima do Ibovespa

Desempenho Top Ações (desde início): Bom desempenho em Junho e Julho ampliam a distância do Ibovespa

Para assinar a carteira TOP AÇÕES através do site, siga as instruções do vídeo abaixo.

Para assinar através do app, clique em “Investir” > “Carteiras Recomendadas” > “Ações” > “Top Ações Genial Analisa”.

Análise e Retrospectiva da Carteira desde a Última Revisão

Desde a atualização de 24 de maio de 2024, a carteira Top Ações Genial Analisa registrou uma valorização de 13,4%, superando o benchmark em 5,0 pontos percentuais. As principais contribuições positivas vieram de Sabesp (SBSP3), Itaú (ITUB4) e Eletrobras (ELET3). Por outro lado, Prio (PRIO3), 3R/Brava Energia (BRAV3) e Vale (VALE3) foram os destaques negativos.

Ao observar as performances individuais, sem considerar o peso na carteira, os papéis que mais se valorizaram foram: Lojas Renner (LREN3), Mercado Livre (MELI34) e Sabesp (SBSP3). Em contrapartida, as ações que mais sofreram nesse intervalo foram 3R/Brava Energia (BRAV3) e Vale (VALE3).

O bom desempenho da Sabesp deve-se ao processo de privatização, concluído recentemente. O novo acionista estratégico, Equatorial, ainda não divulgou seu plano completo para a empresa, mas continuamos otimistas com o case. Quanto ao Itaú, as expectativas de lucro foram revisadas para cima após resultados consistentes nos últimos trimestres, o que impulsionou o papel.

Entre as contribuições negativas, a Prio foi penalizada por fatores externos, como a greve no Ibama, que atrasou a operacionalização do campo de Wahoo, impactando negativamente sua capacidade produtiva. Apesar do atraso, seguimos confiantes na capacidade de execução da companhia e preservamos o papel em nossa carteira. Já o desempenho de 3R/Brava Energia foi prejudicado pela queda no preço do petróleo e demora na evolução da produção. A pressão gerada pela fusão também contribuiu para a queda das ações.

Contribuição por Ativo: Sabesp, Itaú e Eletrobras foram quem mais contribuíram para o desempenho

Desempenho por Ação (27/mai/2024 a 11/set/2024): Lojas Renner e Mercado Livre em destaque positivo. 3R e Vale com desempenho negativo

Cenário Macroeconômico Brasil

No cenário doméstico, o Copom decidiu interromper o ciclo de cortes da taxa de juros, mantendo a Selic inalterada em 10,5% ao ano. Essa decisão reflete o agravamento do cenário inflacionário, influenciado pela desvalorização do Real frente ao Dólar e preocupações fiscais. O mercado já começa a precificar novas altas na taxa básica de juros em 2024, embora nossa expectativa seja de manutenção da Selic na reunião de setembro.

Em agosto, o IPCA apresentou uma deflação de -0,02%, trazendo boas notícias. No entanto, espera-se que a inflação volte a subir em setembro devido ao acionamento da bandeira vermelha nas tarifas de energia. Apesar disso, o cenário geral ainda é de pressão inflacionária, com demanda aquecida e possível alta dos juros nos próximos meses.

O PIB deve crescer 2,9% em 2024. No segundo trimestre de 2024, o PIB avançou 1,4% em comparação com o trimestre anterior, superando o consenso de mercado. O desempenho da economia brasileira tem sido impulsionado pelos setores de serviços e indústria, pelo consumo das famílias e pelos investimentos. O bom ritmo de expansão deve continuar sustentado pelo mercado de trabalho favorável e pelas políticas de incentivo ao consumo.

Cenário Macroeconômico Internacional

Nos Estados Unidos, a inflação ao consumidor apresentou uma leve queda. Em julho, o CPI subiu 0,15% em relação ao mês anterior, com uma redução na taxa anual de 3,0% para 2,9%. Embora a composição do índice tenha revelado algumas pressões em itens importantes, os dados agregados sugerem um cenário encorajador para o Fed.

O mercado de trabalho norte-americano desacelerou significativamente, com a criação de 142 mil postos de trabalho em agosto, abaixo das expectativas. Revisões dos dados de meses anteriores também reduziram o número total de empregos criados, intensificando a percepção de desaceleração econômica.

Esses dados abrem espaço para que o Fed inicie um ciclo de cortes de juros, possivelmente já em setembro. Nossa equipe macroeconômica espera cortes modestos, de 25 pontos base, em duas ocasiões ainda este ano.

TOP Ações: mudança de ativos

Saída de 6 ativos:

- Retirando CMIN: Após alta de +20,49%, atingiu nosso preço-alvo. Acreditamos em um cenário mais desafiador para a China.

- Retirando Suzano: Fim do ciclo de alta da celulose, somado à sobreoferta com novos projetos no 2S24 e à potencial compra de ativos com alavancagem de balanço.

- Retirando TOTVS: Saída tática, com expectativa de melhor desempenho de outras empresas no curto prazo.

- Retirando Fleury: Valuation um pouco mais esticado após valorização de 20%. Preferimos realocar para opções com mais potencial.

- Retirando Vale: Desafios com a demanda chinesa pressionam a ação no curto prazo.

Entrada de 4 ativos:

- Acrescentando Porto: Forte crescimento nas verticais de Saúde e Bank, com expansão do ROE para um patamar acima de 20%. A empresa apresenta múltiplos atrativos e bom potencial de valorização.

- Adicionando Rede D’Or: Retomada na geração de caixa e parcerias estratégicas que devem destravar valor.

- Acrescentando Klabin: Diversificação de produtos e maior exposição à Europa, que se mostra mais resiliente do que a China. Menor exposição à celulose comparada à Suzano.

- Colocando BRF: Queda nos preços dos grãos e melhorias operacionais reforçam o potencial de valorização.

Ajustes de peso:

- Aumento de peso em Renner: Aumento da exposição ao setor varejista cíclico com potencial para redução de custos e alavancagem operacional.

- Redução de peso em Mercado Livre: Realocação tática para Renner, com expectativa de melhor desempenho no curto prazo.

- Aumento de peso em Eletrobras: Mantemos a posição, aguardando a resolução judicial para destravar valor.

- Aumento de peso em Sabesp: Potencial de valorização com a privatização e nova gestão.

- Redução de peso em BB Seguridade: Realocação estratégica com a inclusão da Porto. Continuamos otimistas, com bom dividend yield e bom resultados do 2S24. Antecipação na renegociação do contrato de distribuição com o BB pode gerar um destravamento de valor substancial, podendo acontecer nesta gestão (próximos dois anos).

- Aumento de peso em Banco do Brasil: Resultados promissores para o 2S24 e valuation atrativo justificam o aumento da exposição.

- Redução de peso em Inter: Realocação tática, mantendo visão positiva sobre o crescimento e melhora de rentabilidade.

- Redução de peso em Itaú: Ajuste tático em favor do Banco do Brasil, mantendo otimismo sobre o Itaú.

- Diminuindo 3R/Brava: Redução tática devido à queda no Brent, que afeta a empresa por ser a mais exposta devido a altos custos e endividamento. No entanto, mantemos a 3R na carteira em função da aprovação do licenciamento da FPSO de Atlanta pelo Ibama, que pode impactar positivamente a produção da companhia.

Carteira Recomendada Top Ações: rebalanceamento de ativos

Saída de ativos:

- Cmin: Desde a divulgação dos resultados do 2T24 da companhia, em 12 de agosto, as ações da CMIN registraram uma alta de +20,49%, atingindo nosso preço-alvo. Esse movimento foi impulsionado, principalmente, pela redução de custos da companhia, incluindo a diminuição na compra de minério de ferro de terceiros, conforme esperado. No entanto, decidimos remover o papel de nossa carteira, considerando nossa expectativa de um cenário ainda mais desafiador para a China.

- Suzano: No 1S24, as dinâmicas de celulose de mercado foram propícias para produtores repassarem preço. Entretanto, acreditamos que este ciclo de alta nos preços da celulose tenha terminado. A adição de capacidade relevante através de novos projetos, entre eles 2 aguardados para ramp-up ao longo do 2S24 (Cerrado da Suzano e uma nova planta na China, em Fujian), e uma prospecção mais branda no nível de avanço da demanda na China, deverão colocar uma sobreoferta de celulose de mercado nos próximos meses deste ano.

- Totvs: Estamos retirando Totvs da carteira, para dar espaço para outras empresas com potencial de melhor desempenho no curto prazo. Apesar de removermos a posição, continuamos otimistas com a tese no longo prazo.

- Fleury: Escolhemos por retirar Fleury de nossa carteira nessa atualização apenas por questões de valuation. Nos últimos meses, o papel apresentou um rally que viu o preço aumentar em mais de 20%. Os resultados do 1T24 e 2T24 evidenciaram o novo patamar da companhia após a fusão com o Grupo Pardini. Com crescimento de receita líquida e expansão de margens, continuamos construtivos com a tese de investimento para o médio/longo prazo.

- Vale: Embora tenhamos a percepção de que a empresa esteja barata fundamentalmente, acreditamos em um cenário ainda mais desafiador para a China, o que deve acarretar quedas no papel no curto espaço de tempo, até que a oferta seja reduzida. No momento, preferimos abrir espaço para outras commodities que não enfrentam esse problema.

Entrada de ações:

- Porto: Estamos adicionando Porto à carteira porque estamos com uma visão mais positiva sobre a tese, especialmente em relação ao crescimento e à sustentabilidade da rentabilidade em patamares elevados nos próximos períodos. O crescimento das unidades de Saúde e Bank somados as possibilidades de cross-sell, mudanças no mix e outros oportunidades de destravamento de valor nos deixam otimista com os resultados futuros da companhia. Além disso, a Porto está negociando a múltiplos atrativos de 7,5x P/L 25e e 1,7x P/VP 24e. (último relatório)

- Rede D’Or: Estamos adicionando Rede D’Or à carteira no lugar de Fleury, buscando um papel no setor de saúde com maior potencial de valorização. A Rede D’Or nos últimos resultados retomou seu patamar de geração de caixa pré-pandemia, puxado por um aumento na receita líquida após a abertura de novos leitos e redução dos custos e despesas. Além disso, um ponto de atenção do mercado em relação ao case era o crescimento do número de leitos no curto prazo, e seu financiamento. Nesse sentido, a companhia agora conta com parcerias com a Atlântica Hospitais, o braço de investimento hospitalar da Bradesco Saúde, que irá financiar 50% de 3 hospitais na região Sudeste. Com esse movimento, e a melhora na geração de caixa operacional, o mercado começa a reprecificar o papel, como observamos nos últimos meses. A companhia negocia a múltiplos de 17x P/L 25e.

- Klabin: Neste momento, preferimos Klabin à Suzano, em razão da capacidade de se adaptar a cenários mais desfavoráveis (queda dos preços de celulose) mediante a uma diversificação do mix de produtos, com grande exposição ao segmento de papel e embalagens, adicionados à venda direta de 3 tipos de celulose de mercado em seu portfólio (BHKP, NBSK e Fluff), enquanto a Suzano comercializa basicamente BHKP. Além disso, entendemos que outra vantagem atual da Klabin seja o maior direcionamento para Europa, que deverá seguir com uma demanda mais resiliente para celulose do que China no 2S24, mercado que é mais predominante para a Suzano.

- BRF: A continuidade da queda nos preços dos grãos, as melhorias operacionais implementadas pelo programa BRF+ 2.0 e o trade down de proteínas — em que consumidores optam por proteínas de menor custo — reforçam nossa visão otimista sobre a BRF.

Ajustes de peso:

- Renner: Estamos aumentando a exposição em Lojas Renner para 6% (anteriormente em 3%). Ao longo das últimas semanas, observamos uma entrada de fluxo gringo em alguns nomes cíclicos de alta qualidade, que possuem caixa líquido (montante de caixa é superior às dívidas) e tem entregado um crescimento de rentabilidade, trimestre após trimestre. Estamos confiantes que Lojas Renner é o pick mais seguro do varejo neste momento. Negociando a 13,5x P/E 25E, acreditamos que o 2º semestre da Renner deve trazer (i) redução na duplicidade de custos com o CD de Cabreúva/SP e (ii) maior alavancagem operacional, principalmente no 4º trimestre – podendo se beneficiar de um deslocamento de demanda na região do Rio Grande do Sul, reprimida pelas enchentes no estado gaúcho, que representa cerca de 13% das vendas da companhia.

- Mercado Livre: Estamos reduzindo nossa posição em Meli para acomodar o aumento de peso em Renner. Embora continuemos otimistas em relação à empresa, acreditamos que, no curto prazo, Lojas Renner deve ter um desempenho superior. Portanto, estamos realocando taticamente parte da posição em Meli para Renner.

- Eletrobras: Acreditamos que a resolução da Ação Direta de Inconstitucionalidade pode ser um catalisador significativo para destravar valor para a empresa, com um possível acordo ajudando a pacificar a disputa com o governo federal. Considerando que ainda vemos a empresa como uma oportunidade subvalorizada, mantemos nossa posição. A empresa está negociando com uma TIR implícita de cerca de 12% em termos reais, em comparação com as NTN-Bs que estão em torno de 6%.

- Sabesp: A concretização da privatização foi um marco crucial para a tese de investimento na empresa. A nova gestão deve anunciar em breve o “plano de 100 dias”, que trará uma série de medidas relevantes para corte de custos e aceleração de investimentos. Acreditamos que a nova gestão de alta qualidade pode levar a empresa a negociar até 2 vezes o seu valor de ativos, o que sugere um potencial de valorização muito superior ao preço-alvo consenso de mercado.

- BB Seguridade: Estamos reduzindo estrategicamente a participação da BB Seguridade em nossa carteira de 6% para 4%, principalmente para dar espaço à inclusão da Porto, outra seguradora. Na teleconferência de resultados do segundo trimestre de 2024, confirmamos com as gestões de Banco do Brasil e BB Seguridade a intenção de não apenas renovar e antecipar a renovação do contrato de acesso ao balcão do Banco do Brasil para os próximos dois anos, o que deve destravar valor significativo para a ação. Além disso, esperamos que a empresa continue apresentando bons resultados em 2024, com lucro resiliente apesar dos desafios enfrentados no Rio Grande do Sul. Enxergamos a ação como defensiva em um cenário macroeconômico desafiador, com um dividend yield de 10,2% para 2024e e negociando a múltiplos atrativos de apenas 11,2x P/L para 2024e e 10,6x P/L para 2025e.

- Banco do Brasil: Estamos aumentando nossa posição em Banco do Brasil de 6% para 10% na carteira. Esperamos que o banco mantenha um desempenho robusto ao longo do ano, com um crescimento de lucro projetado em +8,4% a/a e uma rentabilidade (ROE) de 21%, superando concorrentes como Bradesco e Santander. Embora as ações do Banco do Brasil não tenham acompanhado o ritmo de valorização do Itaú nos últimos meses, acreditamos que há espaço para uma recuperação no 2S24 à medida que os resultados trimestrais forem divulgados. O valuation do banco está atrativo, com múltiplos de apenas 4,3x P/L para 2024, 3,94x P/L para 2025 e 0,85x P/VP para 2024, além de um dividend yield de 9,4% para 2024.

- Inter: Estamos reduzindo a posição do banco por realocações táticas da carteira. Esperamos que os resultados do Inter continuem com a jornada de forte crescimento de lucro e rentabilidade nos próximos trimestres. Além disso, enxergamos um progresso contínuo do banco em direção ao plano 60-30-30 (60 milhões de clientes, 30% de índice de eficiência e 30% de ROE até 2027). Nesse contexto, acreditamos que as ações estão sendo negociadas a múltiplos atrativos em 2025, apresentando um P/L de 17,2x para 2024, 10,6x para 2025, e um P/VP de 1,7x para 2024.

- Itaú: Estamos reduzindo taticamente nossa posição em Itaú devido ao aumento da exposição em Banco do Brasil. Permanecemos otimistas com o case do Itaú e estimamos que o banco continue apresentando uma excelente performance ao longo do ano, com um crescimento de lucro projetado em 15% para 2024 e uma rentabilidade (ROE) superior a 20%. Novos lançamentos, como o Super App e a conta digital PJ, têm o potencial de impulsionar o crescimento em 2025. As ações do Itaú estão atrativas, negociando a múltiplos justos de 8,0x P/L para 2024, 7,2x P/L para 2025 e 1,8x P/VP para 2024.

- 3R/Brava: Estamos reduzindo nossa posição em 3R/Brava na carteira devido à recente performance negativa do preço do Brent e à demora na melhoria da produção dos seus ativos. A empresa é a mais exposta a quedas no preço da commodity, devido aos altos lifting costs e ao endividamento relativamente elevado. No entanto, mantemos a 3R na carteira devido à aprovação do licenciamento da FPSO de Atlanta pelo Ibama, o que pode impactar positivamente a produção da companhia. Acreditamos que o novo management pode trazer soluções de curto prazo, como a realização de sinergias, o avanço operacional de projetos e a estabilização da produção.

- Prio: Estamos reduzindo marginalmente (-1 pp) nossa posição em Prio na carteira devido à recente performance negativa do preço do Brent. Apesar dos desafios recentes relacionados à produção, acreditamos que a resolução da greve do IBAMA deve facilitar os licenciamentos ambientais necessários para os campos produtores e a entrada operacional do campo de Wahoo, potenciais gatilhos de valor para a empresa. Continuamos a considerar Prio como um case premium no setor de petróleo, que ainda negocia a patamares atraentes, com múltiplos de 2,9x EV/EBITDA para 2025 e um FCF Yield de 14% para 2025.

Manutenção de peso:

- Iguatemi: Estamos mantendo a alocação de 3% da carteira em Iguatemi, com base na expectativa de que a empresa continue apresentando resultados financeiros e operacionais positivos. O papel está negociando a um múltiplo atraente, com um P/FFO de 9,8x para 2024E, o que resulta em um FFO spread de mais de 4 pontos percentuais sobre as NTN-Bs.