A Renner reportou as cifras do 4º trimestre após o encerramento do pregão da quinta-feira (14/mar). Foi um resultado positivo, onde enxergamos com evolução em todas as linhas – desde o Same Store Sales, impulsionado por um maior volume de vendas, até a rentabilidade líquida, que carrega uma melhora de margem bruta de vestuário, Realize voltando a performar com EBITDA positivo e maior reconhecimento na linha de baixa de ativos.

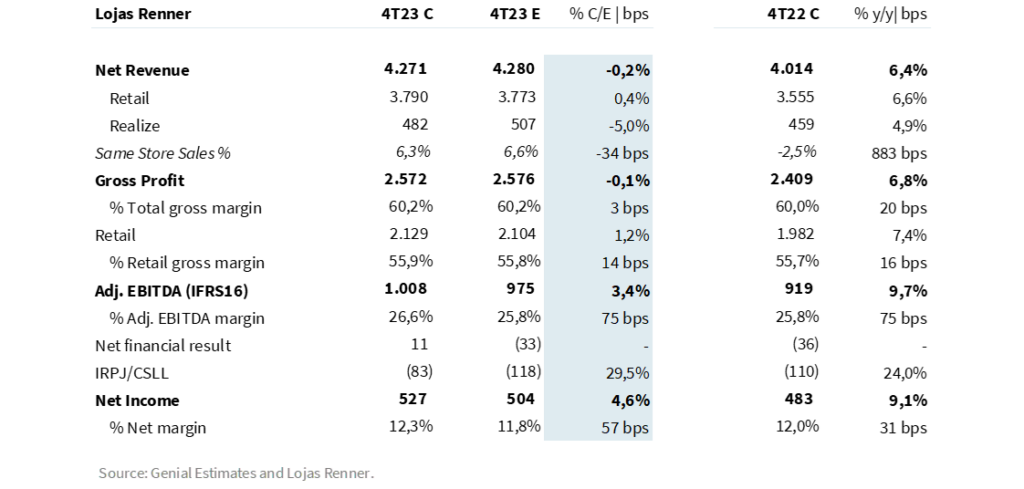

Já éramos mais otimistas que o mercado em relação ao resultado operacional a ser reportado pela Renner nesse 4º trimestre e, ainda assim, a companhia nos surpreendeu positivamente, com uma margem EBITDA +75bps acima de nossa estimativa.

Dessa forma, entendemos que operacionalmente existe espaço para o mercado reagir de maneira positiva no pregão dessa sexta-feira (16/mar). Barata demais para ser ignorada, Renner negocia a 15,0x P/E 2024E (desconto de 53% em relação e média histórica dos últimos 5 anos). Contudo, a saída de José Galló, ex-CEO e ex-chairman da Renner, pode trazer maior volatilidade ao papel.

Galló foi a figura central para a Renner que conhecemos hoje, conduzindo a companhia ao longo de três décadas, de uma rede de oito lojas no Rio Grande do Sul a uma varejista internacional, com mais de 650 lojas espalhadas no Brasil, Argentina e Uruguai. Por motivos pessoais, o ex-chairman decidiu não se reapresentar para um novo mandato.

Para 2024, projetamos que a margem operacional cresça ainda mais (Est. Genial +150bps em relação à 2023), com a companhia maturando o CD de Cabreúva e apresentando maior alavancagem operacional. Reiteramos a recomendação de COMPRA, com preço-alvo 12M de R$ 18,00.

Same Store Sales volta a acelerar

Assim como esperado, a Renner apresentou uma aceleração de receita bruta, guiada por maiores volumes de venda. Diante de uma base comparativa mais suave, dado que o evento de Copa do Mundo atrapalhou as vendas do trimestre no mesmo período de 2022, e também reflexo de uma “acertada de mão” em sortimentos das lojas, com maiores ofertas de itens a preço de entrada, a companhia reportou um faturamento de mercadorias de R$ 3,8 bilhões (+7,1% a/a; +0,4% vs. Est. Genial).

A companhia apresentou uma evolução importante no Same Store Sales, saindo de 0,6% a/a no 3º trimestre para 6,3% a/a (-30bps vs. Est Genial) no 4º trimestre. Vale lembrar que no mesmo período de 2022, o SSS era negativo em 2,5% a/a. O indicador traz um impacto negativo de -100bps no período, reflexo do cenário de hiperinflação na Argentina.

Quando olhamos na visão excluindo cosméticos, apenas vestuário, o Same Store Sales é ainda maior, em 9,3% a/a. Comparando com o pares de vestuário de baixa renda, o número fica atrás apenas da C&A, que apresentou um indicador em +15,8% a/a.

Leve ganho em margem bruta

A combinação entre melhores custos de matéria-prima e câmbio deixou o caminho mais confortável para que a companhia pudesse reinvestir o excedente de rentabilidade em preço. Mesmo com um impacto negativo de -30bps do Difal, a Renner apresentou uma leve melhora na margem bruta de varejo, reportado em 55,9% (+20bps a/a; +15bps vs. Est. Genial).

O grande destaque ficou para as operações da Youcom, que evoluíram a margem em +110bps a/a, reflexo do controle de níveis de estoque e boa aceitação da coleção no período.

EBITDA ajustado também cresce

Mesmo apresentando um aumento de despesas operacionais, reflexo de maiores gastos G&A com o CD de Cabreúva/SP, a Renner apresentou duas importantes evoluções na linha de SG&A: (i) captura de maior eficiência no digital, que reduz -340bps na participação sobre a receita on-line da Renner – com importante redução no CAC (Custo de Aquisição de Cliente); (ii) EBITDA de serviços financeiros (Realize) voltando a patamares positivos – algo que não acontecia desde o 3º trimestre de 2022.

O EBITDA ajustado recebeu um boost na linha de Resultado da Venda/Baixa de Ativos, crescendo mais de 4,0x em relação ao mesmo período de 2022, com impacto da avaliação da recuperabilidade e descontinuidade de ativos, tais como o CD de Arujá, sistemas na Realize, lojas encerradas, operação da Argentina e ágio do Repassa.

Com isso, a Renner reportou um EBITDA aj. (visão IFRS 16) de R$1,0 bilhão (+9,7% a/a; +3,4% vs. Est. Genial) e uma margem operacional de 26,6% (+75bps a/a; +75bps vs. Est. Genial).

Lucro líquido cresce +9% a/a

Vale lembrar que a companhia tem posição de caixa líquido, ou seja, a alavancagem financeira, definitivamente, não é um problema para a Renner. Frente a um maior resultado operacional e maior valor referente a baixa de ativos, Renner reportou um lucro quase 5,0% acima de nossa estimativa, consolidado em R$ 527 milhões, com uma margem líquida de 12,3% (+30bps a/a; +60bps vs. Est. Genial).

Tabela 1: Resultados consolidados pela Lojas Renner vs. expectativa Genial (R$ milhões; IFRS 16).