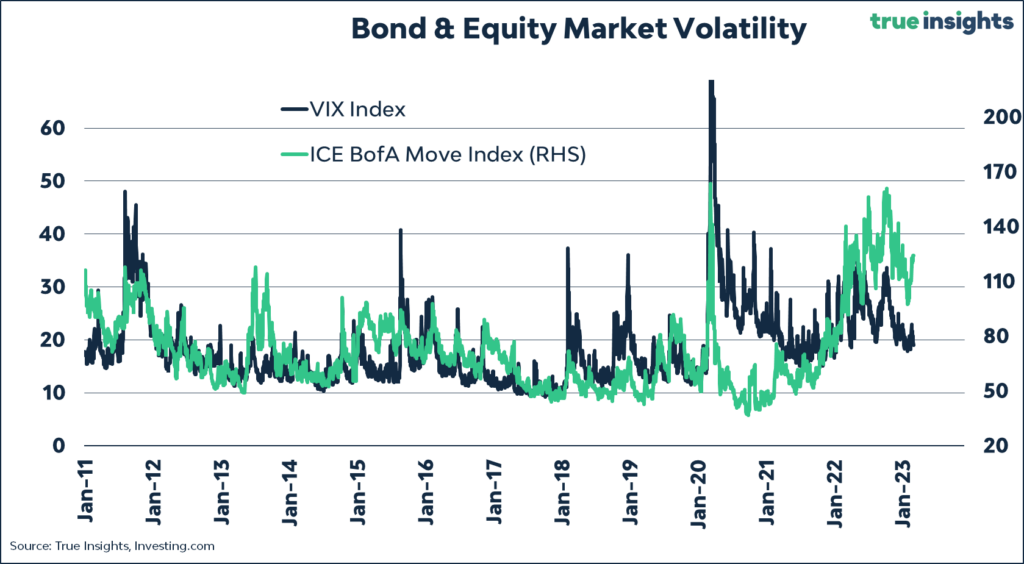

Apesar de termos uma semana mais positiva para diversas classes de ativos de risco, acompanhamos um mercado de grande volatilidade, principalmente aquele atrelado aos títulos de renda fixa, com investidores reagindo aos dados macroeconômicos e dando sequencia às semanas anteriores no qual questionou o ciclo de aperto monetário nos EUA. Nos mercados locais, mais uma semana de abertura da curva de juros influenciada pelos discursos do governo em torno da questão fiscal e de política monetária contracionista.

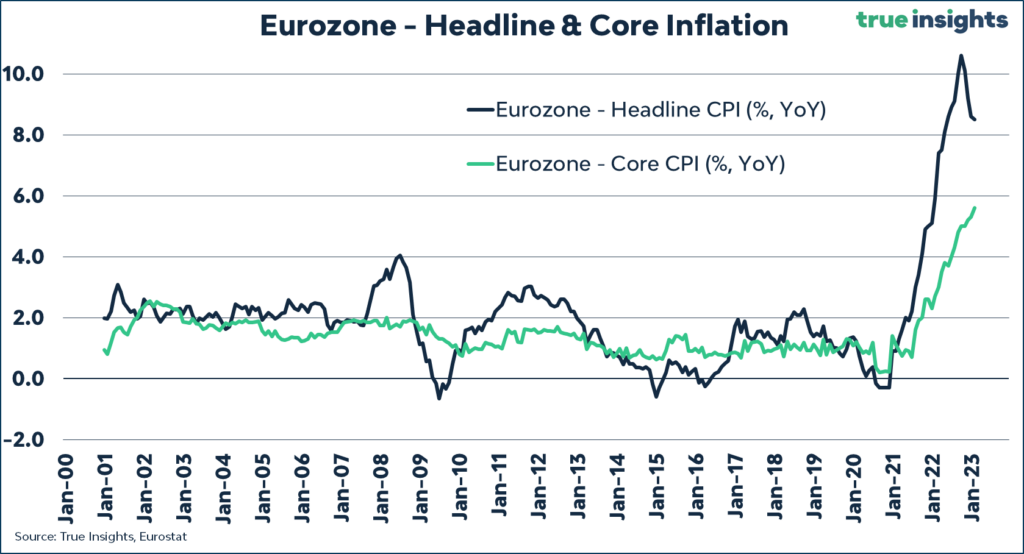

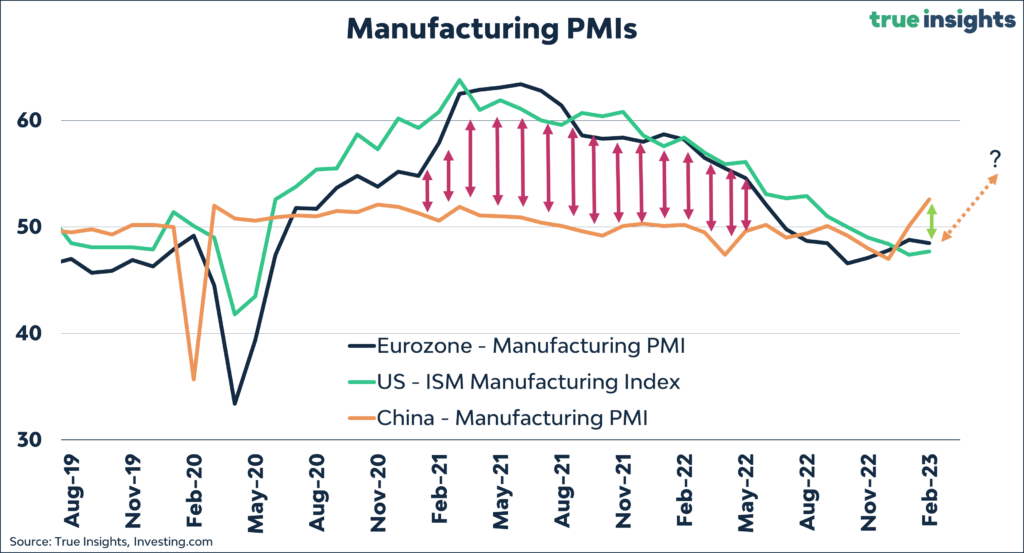

Diversos indicadores voltar a sinalizar que a inflação ainda poderá ser um problema em 2023. A atividade está se recuperando nos EUA e na Europa os núcleos inflacionário (itens mais resistentes) ainda não fizeram marcação de topo. Investidores passaram a reconsiderar a trajetória de juros no mundo desenvolvido e suas consequências econômicas.

Banco central dos Estados Unidos (FED) errou?

Os dados da economia americana divulgados recentemente sugerem que o Fed errou pela segunda vez no ciclo atual de combate à inflação. Após elevar a taxa de juros para o intervalo entre 4,25% e 4,50%, com aumentos de 0,75 e 0,50 ponto percentual, respectivamente, o Fed decidiu desacelerar os aumentos de juros para 0,25 p.p., na suposição da desaceleração da inflação ocorrida nos últimos meses. Porém, os dados mais recentes estão indicando para outro cenário, trazendo de volta um ambiente que poderá demandar juros mais altos e por mais tempo. Com o mercado de trabalho ainda se mostrando resiliente e a temporada de balanços com viés de neutro para negativo, reforçamos nossa visão negativa para ações americanas, com a expectativa de que o Dólar Index (DXY) volte a se fortalecer.

CHINA na contramão do mundo

Recentemente os dados sobre a economia chinesa vem mostrando uma recuperação, sendo positivo para a movimentação de alta da maioria das commodities nessa semana. Seguimos confiantes na tese de reabertura da economia chinesa.

BRASIL criando ruídos desnecessários

Os indicadores antecedentes de atividade apontam para a perda de tração da economia brasileira no último trimestre de 2022. Assim, acreditamos que o crescimento de 2023 será ainda mais penalizado devido ao efeito defasado da política monetária. O cenário fiscal brasileiro será protagonista na determinação da trajetória das principais variáveis macroeconômicas nos próximos anos. A expectativa de queda das receitas em um ambiente de forte expansão de gastos adiciona um viés negativo para o resultado primário de 2023. Há um elevado grau de incerteza acerca das propostas fiscais já apresentadas pelo governo, bem como sobre o novo arcabouço fiscal a ser apresentado nos próximos meses. Essas incertezas trouxeram grande impacto para a curva de juros, cuja parte mais curta é impactada pela expectativa de redução da atividade econômica, e a mais longa, pela incerteza fiscal.

A curva de juros mostra um cenário preocupante. Abaixo podemos observar que os vencimentos mais curtos apontam para uma aposta de queda do juros no curto prazo, influenciada pelo nível baixo de atividade econômica, enquanto a parte mais longa da curva já supera a máxima do ano passado. Investidores está cobrando um custo elevado por financiar o país à longo prazo.

UPDATE MACROECONÔMICO

Carta Macro (Fevereiro/23): No último mês, o debate acerca dos juros e metas de inflação tomou conta da cena política. O presidente Lula teceu duras críticas ao Banco Central e à condução da política monetária, chamando as metas inflacionarias de “ilusórias” e dando a entender que pretende reavaliar a lei de autonomia da autoridade monetária. Diante disso, a reação do mercado se refletiu na desancoragem das expectativas de inflação para os horizontes mais longos, diminuindo as chances de haver cortes na taxa básica de juros ainda neste ano. Os dados finais de atividade de 2022 confirmaram nosso cenário de protagonismo para o setor de serviços, mas gradativa desaceleração generalizada a partir do segundo semestre. O Índice de Atividade Econômica do Banco Central (IBC-Br) apresentou avanço em linha com o esperado, além de uma revisão para o resultado de novembro que aprofundou a retração apresentada.

No início do mês, o banco central norte-americano (Fed) decidiu, de forma unânime, elevar a taxa básica de juros em 25 pontos-base, reduzindo mais uma vez o ritmo de aperto monetário em relação à reunião anterior (dez/22), na qual o Fed deu 50 pontos-base de aumento. Essa redução, que era esperada pelo mercado, foi respaldada pelo conjunto de dados divulgados até então. No entanto, o cenário se modificou com as leituras subsequentes. Em janeiro, o índice de preços ao consumidor norte-americano (CPI) avançou 0,5% m/m, vindo em linha com as expectativas de mercado. Desse modo, a inflação acumulada em doze meses ficou em 6,4%, desacelerando ligeiramente, mas ainda acima das estimativas. A criação líquida de 517 mil empregos em setores não agrícolas (nonfarm payroll) nos EUA surpreendeu muito as expectativas dos analistas no primeiro mês do ano. Em janeiro, a surpresa de vagas criadas veio, quase na sua totalidade, do setor de serviços, cuja resiliência tende a manter a inflação pressionada.

Intervencionismo na Petrobras e no setor de petróleo

Petróleo | Novo Imposto + Suspensão de Venda de Ativos – O que fazer?

O Ministério da Fazenda anunciou a tributação da exportação do petróleo cru em uma alíquota de 9,2%. Tal medida teria como objetivo suavizar os impactos da reoneração dos impostos federais dos preços dos combustíveis e recompor o caixa do governo.

Ato contínuo, o Ministério de Minas e Energia anunciou a suspensão de todos os processos de alienação de ativos da Petrobrás pelo prazo de 90 dias. Tal medida poderia, hipoteticamente, colocar em risco a tese de empresas que ainda dependem da conclusão de processos da aquisição de ativos já assinados. O principal nome dentro da nossa cobertura exposto a tal situação é a 3R Petroleum, que assinou o contrato de aquisição do Polo Potiguar em Janeiro/22. Apenas o Polo Potiguar representa 42% das reservas 2P da empresa, sendo assim, o ativo mais relevante do seu portfólio.

Sobre a taxação nas exportações: em um primeiro instante, apenas a Petrobrás e a Prio devem ser impactadas por tal decisão por serem exportadores ativos de sua produção, sendo a Prio mais exposta a essa decisão por exportar toda a sua produção e não atuar em outros negócios como a Petrobrás (Refino, Transporte, Energia, etc). No caso da Petrobrás, considerando o pior dos cenário (aplicação dos impostos de maneira perpétua e não apenas os quatro meses propostos), o impacto em receita seria de apenas R$7 bilhões/ano (impacto negativo de 1-2% da receita bruta da empresa por ano), ocasionando uma destruição de valor de R$1/ação. Utilizando a mesma tese para Prio, o impacto nas receitas seria de 8-10%, destruindo assim R$9/ação de valor no nosso preço-alvo. Sendo assim, julgamos que as quedas recentes mais do que precificam o pior dos cenários para as empresas. Ou seja, não achamos justo alterar a nossa recomendação de COMPRAR para as ações da Prio.

3R Petroleum e a Petrorecôncavo vendem a sua produção para a Petrobrás e só devem atingir escala para exportar no futuro, com a consolidação de novos ativos. Ou seja, caso a tributação dure apenas quatro meses conforme anunciado, o impacto nos lucros e geração de caixa deverá ser zero para estas empresas.

Sobre a suspensão da venda de ativos da Petrobrás pelo MME. O evento é negativo, principalmente para o case da Petrorecôncavo. A empresa ainda não fez a assinatura da aquisição com a Petrobrás. Sendo assim, a Petrobrás poderia unilateralmente decidir por não vender o Polo Bahia Terra. Tal situação é especialmente delicada para RECV pelo fato da mesma não ter a mesma perspectiva de crescimento em relação aos seus pares do setor (RRRP3/PRIO3). O caso da 3R, é importante mencionar que já aconteceu a assinatura do contrato de aquisição do Polo Potiguar entre a empresa e a Petrobrás, dando mais segurança jurídica em relação a eventual conclusão da aquisição do ativo – exceto em caso da ANP decidir por rejeitar a aquisição do ativo por questões técnicas, algo que não aconteceu com a empresa em suas últimas aquisições.

BRASIL: Temporada de Balanços

Ambev (ABEV3) | Resultado veio um pouco abaixo do que esperávamos em termos de receita, mas um pouco acima em termos de margens. O segmento Cerveja Brasil, um dos mais relevantes da companhia, veio com bons resultados, parcialmente impactado positivamente pela Copa do Mundo. No entanto, os segmentos internacionais apresentaram, no geral, resultados fracos.

BRF (BRFS3) | Estávamos esperando um trimestre mais fraco para a BRF, em linha com as expectativas do mercado, e, de fato o resultado veio fraco. Enquanto a receita veio em linha com nossas expectativas e com as expectativas de mercado. Custos ainda bastante elevados, uma baixa capacidade de repasse de preços no mercado interno, quedas nos preços médio de venda do frango nos mercados internacionais, e ainda, o impacto referente ao Acordo de Leniência firmado entre BRF e a CGU e a AGU, prejudicaram os resultados da companhia.

Energias do Brasil (ENBR3) | Empresa reportou um EBITDA acima das nossas estimativas e do consenso. Essencialmente, tal performance foi devido ao impacto da venda da Energest no valor de R$326 milhões. Enquanto as distribuidoras performaram razoavelmente bem, o segmento de geração apresentou resultados fracos devido a queda de preços de geração e recontratação da empresa em níveis de preço inferiores ao anteriores – o que deve ser uma constante nos próximos resultados tendo em vista a fraca demanda de energia e os reservatórios cheios.

Gerdau (GGBR4) | Os números vieram abaixo das nossas expectativas, que já eram de um trimestre mais fraco, e também do consenso, principalmente em virtude do destaque negativo na ON América do Norte, no qual o cenário macroeconômico afetou diretamente o resultado da Companhia, em uma dinâmica diferente da vista no 3T22.

GPA (PCAR3) | Em uma visão sequencial (t/t), o operacional da varejista mostra uma leve recuperação, com uma margem EBITDA ajustada de 7,1% no período. Apesar do tímido (e importante avanço) do GPA Brasil, o desempenho operacional do grupo se consolida abaixo de nossas expectativas (EBITDA aj. -15% C/E). O curto prazo ainda parece desafiador para o grupo. Nem mesmo a forte sazonalidade do 4º trimestre salvou o caixa operacional do GPA. O spin-off do Éxito promete aliviar essa alavancagem financeira para o grupo, contudo, esperamos ver uma melhora mais significativa do operacional do GPA Brasil.

Hapvida (HAPV3) | O resultado de Hapvida do 4T22 não foi muito animador. Novamente houve crescimento de receita, mesmo assim, mais uma vez houve piora no índice de sinistralidade no período, e o índice de despesas administrativas continua sendo ajudado pelo ajuste da aquisição da Promed, como no trimestre passado.

Iguatemi (IGTI11) | Operação de shoppings continuam surpreendendo: As vendas do trimestre alcançaram R$ 5,3b (+10,7% a/a), puxado por um crescimento mais robusto nas lojas de serviços e alimentação. A vacância dos shoppings cresceu 0,3p.p., subindo para 7,1%, ou seja, uma taxa de ocupação de 92,9%, praticamente estável com relação aos outros trimestres de 2022. Iguatemi divulgou guidance para 2023, com expectativa de crescimento de 13% a 18% nas receitas de shoppings e de 3% a 6% nas operações de varejo, além disso esperam uma margem EBITDA consolidada de 69% a 72% e capex de R$ 140-180m.

Marfrig (MRFG3) | O final do ciclo do gado nos EUA impactou fortemente as margens da Marfrig. Os resultados ex-BRF vieram em linha com nossas expectativas, sem grandes novidades. Nota-se ainda que a alavancagem da empresa segue sendo um ponto de grande atenção. Seguimos conservadores com os papéis da companhia.

Odontoprev (ODPV3) | O resultado do 4T22 da Odontoprev não trouxe nenhuma surpresa. A receita acelerou +9,5% a/a, enquanto a base de beneficiários no período cresceu +4,17%. Mais uma vez o patamar da sinistralidade da companhia ficou abaixo do período pré-pandemia.

Petrobras (PETR4) | A empresa continuou apresentando bons indicadores operacionais, mantendo a produção de E&P e de Refino em linha com os trimestres passados e dentro da meta estipulada. A empresa fechou o ano com US$41,5 bilhões de dívida líquida, endividamento de 0,63x dívida líquida/EBITDA, ainda dentro do limite estabelecido de US$60 bilhões da politica de dividendos, o que fez com que um novo anúncio de distribuição de proventos fosse anunciado. A empresa divulgou mais um pagamento de dividendos extraordinários, no total de R$35,8 bilhões (dividend yield de 10,8% em relação as cotações atuais).

Prio (PRIO3) | Apesar de alguns eventos pontuais no trimestre que acabaram por afetar o resultado da empresa, sob o ponto de vista da execução do plano de negócios da empresa, o fluxo de notícias segue sendo muito positivo.

Randon (RAPT4) | Randon divulgou resultados em linha com as nossas expectativas e com as do mercado. Ainda que tenhamos observado muitos efeitos não-recorrentes, julgamos o resultado como neutro. Apesar dos bons níveis de receita, tivemos quedas em relação ao 3T22, além de compressões significativas nas margens. A divisão de Autopeças foi novamente o destaque positivo do trimestre, beneficiada pela demanda aquecida do mercado de caminhões, com margens e receitas em patamares elevados.

Suzano (SUZB3) | Suzano divulgou seu resultado do 4T22 nessa terça-feira (28/02), após o fechamento do mercado, um pouco abaixo de nossas expectativas, se beneficiando com a sustentação do preço alto da celulose nos últimos meses, mas sofrendo com a alta do custo de insumos. Além disso, temos uma expectativa negativa em relação ao ano de 2023, já que esperamos fortes queda de preço para a commodity, além de possíveis resultados negativos oriundos da MP 1.152.