Semana mais positiva para ativos de risco com destaque para avanço das commodities energéticas e bolsas globais. Movimento foi influenciado por novidades relacionadas a nova variante do coronavírus. Taxas de juros recuam no mundo desenvolvido e dólar se fortalece frente aos seus pares globais. Otimismo levou a uma queda forte do VIX em semana bastante volátil. Nos EUA, mercado de trabalho e inflação seguem “nas alturas” e investidores já se preparam para o próximo encontro do Fed na próxima semana, última reunião do ano. No Brasil, bolsa para cima e juros para baixo. Investidores precificam possibilidade de erro na condução da política monetária ao mesmo tempo que inflação dá sinais de arrefecimento. Nubank faz sua estreia como banco mais valioso da américa latina.

1- Ômicron até o momento sob controle, mas nem tanto

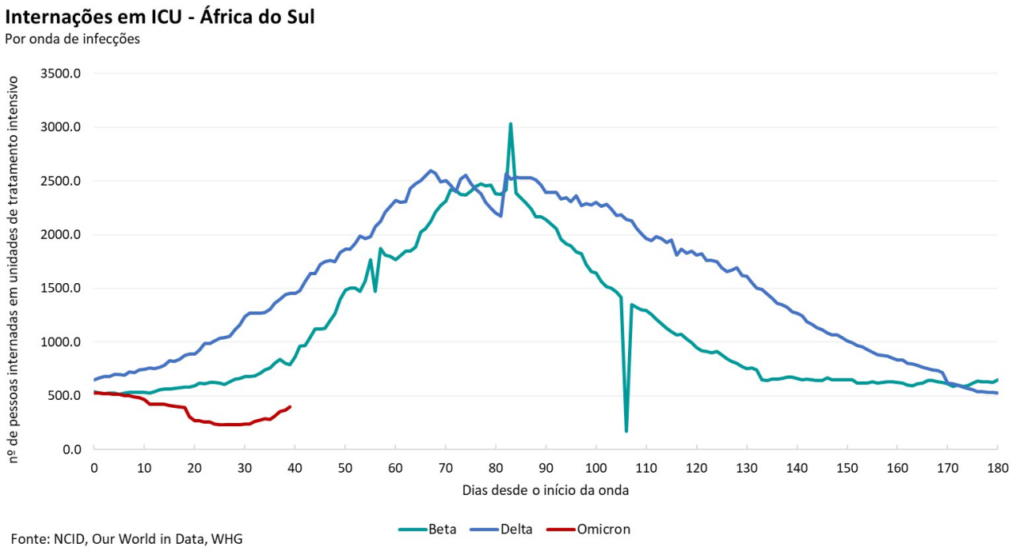

Mercados apresentaram boa performance diante de maiores informações sobre a nova variante da Covid-19, a Ômicron. Médicos e cientistas na África do Sul deram as boas-vindas aos primeiros dados hospitalares sugerindo que essa nova variante poderia resultar em sintomas menos graves do que as ondas anteriores, mas alertaram que as taxas de transmissão são altas e ainda podem sobrecarregar os hospitais. No estudo mais recente feito pelo cientista japonês Hiroshi Nishiura foi constatado que a Ômicron é 4,2 vezes mais transmissível que variante Delta em estágio inicial.

Do lado das empresas farmacêuticas, a GlaxoSmithKline Plc disse que sua pesquisa mostra que o tratamento com anticorpos contra Covid-19 desenvolvido pela empresa é eficaz contra a combinação completa de mutações na nova variante, já a Pfizer indicou que estudo mostra que sua vacina tem perda de proteção “robusta”, mas não completa contra a Ômicron, assim, os resultados apontam que as vacinas da covid existentes precisariam ser alteradas para uma maior proteção. Pfizer e BioNTech disseram que três doses de vacina neutralizam a variante Ômicron, já a vacina de duas doses ainda poderia prevenir doenças graves.

Apesar de o investidor ter melhorado a sua percepção de risco quanto a este evento sobre eventuais e localizados lockdows, o Baltic Dry Index (Índice de fretes marítimos) que estava em destaque quando caiu 57% em relação a sua máxima de outubro, voltou a chamar atenção. Desde a sua baixa em 17 de novembro, o índice já acumula uma alta de 38%. Além disso, em 3352 pontos, o índice permanece quase TRÊS vezes mais alto que a média dos últimos 10 anos!

O mercado pode ter afastado um pouco a hipótese de que lockdows interfeririam nas expectativas econômicas, mas ainda há espaço para que as cadeias produtivas sejam afetadas novamente, e assim, prejudicar nas expectativas inflacionárias. As empresas de serviços dos Estados Unidos não estão satisfeitas com a evolução dos estoques, que permanecem extremamente frágeis. O Índice de Serviços ISM para Sentimento de Estoque atingiu seu nível mais baixo de todos os tempos.

2- China faz nova rodada de estímulos para conter desaceleração

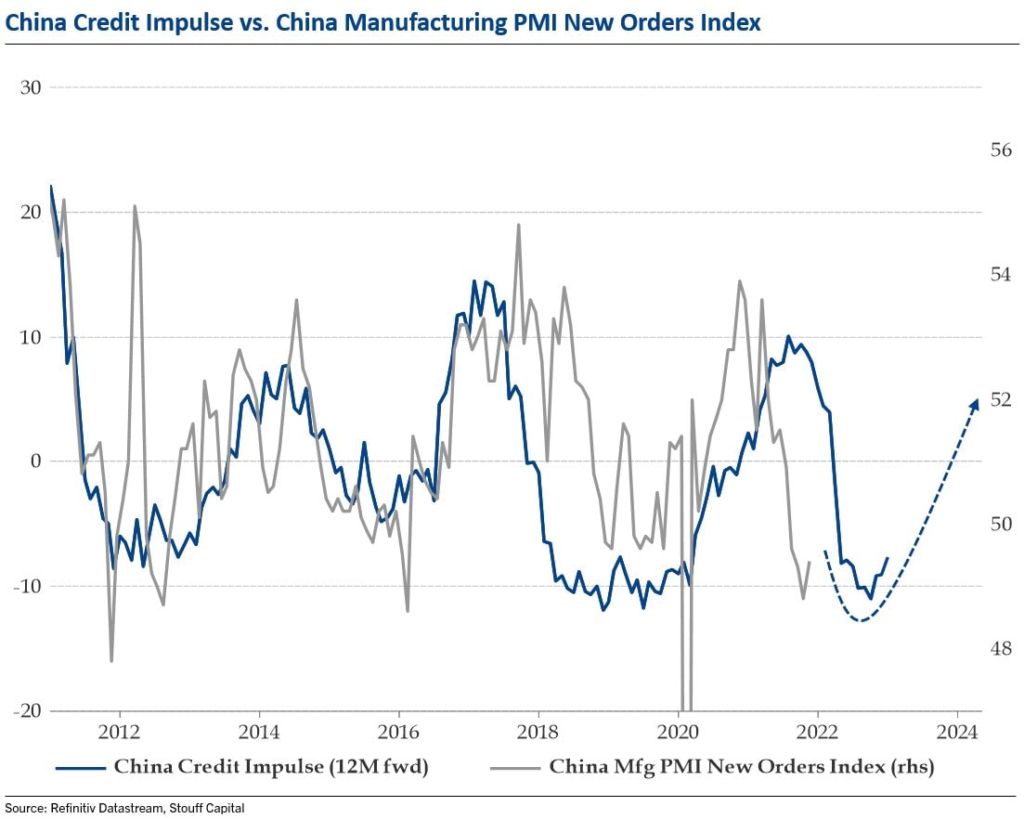

Nessa semana a China cortou a taxa do compulsório bancário à medida em que vê sua economia desacelerar. De acordo com comunicado divulgado pelo Banco Central da China (PBoC), o mesmo irá liberar 1,2 trilhão yuan (cerca de US$ 190 bilhões) para atender as necessidade de liquidez do sistema. Ao fazer isso, a China segue em um movimento que a coloca em um caminho de política monetária (estimativa) diferente do que outros países estão fazendo agora.

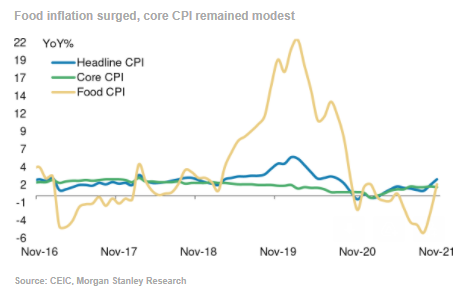

Foram divulgados também os dados de inflação ao produtor (PPI) e ao consumidor CPI que se manteve baixo e estável no mês de novembro. Já o PPI apresentou arrefecimento, o que poderia indicar ponto de inflexão. A inflação na China não deve ser um problema para conduzir uma política monetária e fiscal mais frouxa, desde que seja utilizada com o objetivo de dar suporte ao crescimento econômico. Nos chamou a atenção a forte pressão dos preços dos alimentos (Food CPI), influenciados por uma alta dos fertilizantes.

Neste momento, as bolsas Chinesas negociam com um desconto de ~40% frente as bolsas americanas. O Hang Seng Tech Index das maiores ações de tecnologia listadas em Hong Kong caiu para o nível mais baixo desde que foi lançado em julho de 2020. Diante da possibilidade de vermos o Federal Reserve (Fed) atuando na ponta oposta do PBoC dentro do seu plano de normalização monetária. Essa diferença de momento pode fazer com que o mercado comece a ver novamente o mercado chinês como uma oportunidade de alocação.

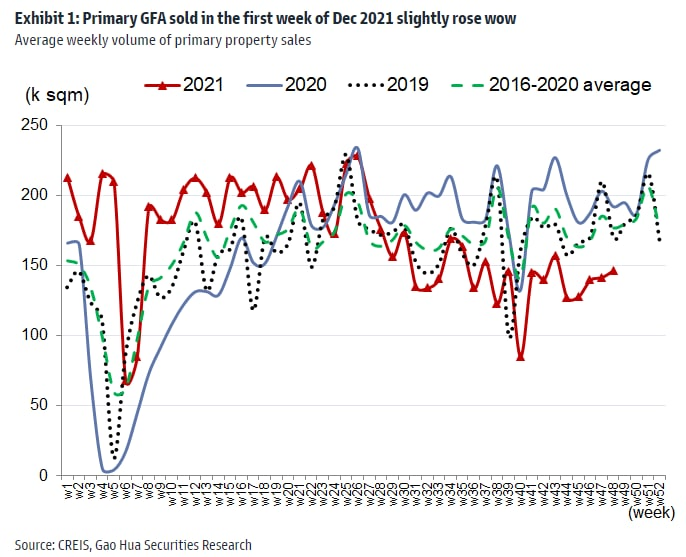

3- Mercado Imobiliário na China com possíveis sinais de recuperação

Sinais incipientes de recuperação. Aliado as medidas recentes, como corte de Compulsório, pode dar um “clima” menos negativo para os setores dependentes da demanda chinesa.

Apesar de incipiente, uma melhora nos níveis de atividade do mercado imobiliário na China poderiam contribuir para um melhor desempenho do minério de ferro e commodities metálicas.

Bônus: China Evergrande Group foi oficialmente declarado inadimplente pela primeira vez, o mais recente marco no drama financeiro de meses que abre caminho para uma reestruturação massiva da incorporadora mais endividada do mundo. Apesar de negativo, como o mercado gira em torno de temáticas, tal evento já estava incorporado nos preços e poderá ser um divisor de águas para um cenário mais construtivo.

4- Mercado de trabalho nos EUA segue forte, Inflação é a maior em 31 anos

Dados sobre o mercado de trabalho nos EUA mostraram que agora existem 4,2 milhões de vagas a mais do que os desempregados nos Estados Unidos (JOLTS). É um novo recorde. A necessidade de mão de obra poderá gerar problemas como inflação devido ao aumento dos custos de mão de obra para incentivar a contratação entre outros problemas de cadeia produtiva.

Já os Pedidos de auxílio-desemprego nos EUA caíram para o menor nível desde 1960. Na semana encerrada em 4 de dezembro, os pedidos caíram de 227 mil para 184 mil. A previsão era a de que o número recuasse para 215 mil pedidos.

Seguindo a teoria de ciclos econômicos, um mercado de trabalho forte sendo visto como um “indicador antecedente” poderia sinalizar que (i) economia americana não precisaria de estímulos monetários (ii) poderíamos estar próximos de ponto de inflexão para uma desaceleração, já que estamos no melhor momento.

Sobre a questão da inflação americana, a variação do índice de preços do consumidor (CPI) foi de 0,8% em novembro ante um crescimento de 0,9% em outubro na série com ajuste sazonal. Este resultado ficou acima da mediana das projeções de mercado de 0,7%. Por sua vez, a taxa de inflação nos últimos 12 meses foi de alta de 6,8%, a maior variação anual desde 1982, ficando 0,1 p.p. acima do consenso de mercado. A leitura do “núcleo” da inflação, que exclui os componentes mais voláteis de alimentos e energia, também continuou a subir e, embora substancialmente mais baixo, em 4,9%, foi o maior dado em mais de 30 anos.

Acreditamos que a inflação atingirá um pico relativamente em breve e vemos a inflação começando a se acalmar à medida que as restrições da cadeia de suprimentos se afrouxam e a mão-de-obra se expande, mas a questão-chave é quando?

Sobre esse tema, fizemos uma publicação muito interessante sobre a Inflação nos EUA. (Veja Aqui).

Mais do que a Ômicron, encaramos esse tema como o principal fator de risco para economias emergentes, criptoativos e empresas tech. As reações do mercado nessa sexta-feira (10/12) foram neutras, mas levando em consideração que houve uma antecipação do dado nos pregões anteriores poderíamos considerar que houve uma reação negativa. Assim investidores estarão atentos a última reunião do FOMC nos EUA que ocorre na próxima quarta-feira (15/12), última de 2021.

E uma certeza nós temos, dólar está se fortalecendo contra seu principais pares globais.

5- Brasil com mais juros e menos crescimento econômico

Vendas no Varejo (Out/21): Varejo recua 0,1% em outubro com pressão inflacionária.

O volume de vendas do comércio recuou 0,1% m/m em outubro frente a setembro, resultado pior que a projeção mediana do mercado (0,6% m/m, Broadcast). Na comparação com o mesmo mês do ano anterior o volume de vendas apresentou variação negativa de 7,1% a/a.

O Copom indicou que deverá aumentar a taxa básica novamente em 1,5 p.p. na próxima reunião, nos dias 1º e 02 de fevereiro de 2022. Diante de uma elevação das projeções de inflação e do risco de perda das expectativas de inflação para os prazos mais longos, o comunicado enfatizou que acha apropriado a política monetária caminhar para um terreno significativamente contracionista e que continuará até que o processo de desinflação ocorra em conjunto com a ancoragem das expectativas.

As reações do mercado pós Copom indicam que o mercado começa a precificar mais erro de política monetária, causando efeitos ainda mais fortes numa economia já fragilizada. A reação vista no pregão da última quinta-feira (09/12) com a abertura dos vencimento mais curtos (alta forte) e fechamento dos vencimentos mais longos (queda forte) “bear flattening” sinalizam a possibilidade de uma economia deprimida por uma Selic terminal mais alta em meados de 2022.

Já na sexta-feira (10/12) houve a publicação do IPCA, cuja variação em novembro foi de 0,95% m/m, resultado melhor que o projetado pelo mercado (1,10%, Broadcast), ficando próximo ao piso das expectativas (0,94%). Essa foi a maior variação para o mês de novembro desde 2015 (1,01%). Sete das nove categorias analisadas pelo índice subiram no mês. Em relação ao núcleo do IPCA houve desaceleração na margem de 0,95% para 0,61%, com o acumulado em 12 meses chegando a 7,16%.

No caso dos dados de inflação sinalizarem que o pior momento já ficou para trás poderíamos ver uma reprecificação das ações brasileiras mais impactados por uma política monetária contracionista. Setores mais cíclicos como varejo discricionário e imobiliário devem continuar pressionados e reagindo positivamente a dados melhores sobre a inflação. Ainda enxergamos como opções mais conservadoras, oportunidades em setores anti-cíclicos, bond proxies e exportadoras (consumo básico, elétrico e petróleo).

6- Cenário de crédito mais complexo

Segundos dados do banco central, em outubro os brasileiros tomaram emprestados 21 bilhões no rotativo do cartão de crédito. Brasileiros estão com mais de 30% da renda comprometida só para pagar dívida e mais de 60% das famílias endividadas.

Em novembro, o saque líquido da poupança (que é a diferença entre as retiradas e a captação) atingiu 12,377 bilhões de reais, superando os 3,648 bilhões creditados no mês. Ao comparar os 11 primeiros meses de 2020 (entrada líquida de 145,7 bilhões de reais) com os 11 primeiros meses de 2021 (saída líquida de 43,2 bilhões de reais), houve uma captação líquida de 102,5 bilhões de reais nesse período. Hoje, o saldo total aplicado na poupança soma 1,019 trilhão.

Vemos um cenário mais complexo para o setor bancário diante desse cenário, com impacto também negativo para o consumo discricionário e imobiliário.

7- Nova pesquisa Genial/Quaest

Ainda temos um cenário eleitoral bastante amplo, com muitas possibilidades em aberto, mas é necessário monitoramento, pois será o tema mais importante para Brasil em 2022 e que a depender do candidato vencedor poderá mudar completamente as expectativas e projeções para bolsa, dólar e juros.

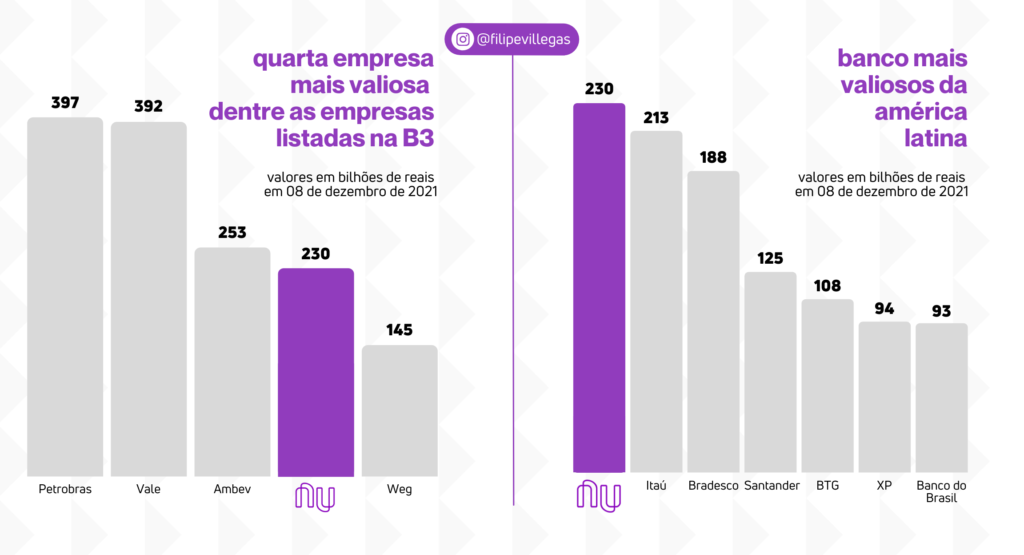

8- Nubank é o banco mais valioso da América Latina

Nubank tocou o sino em NY e se tornou o banco mais valioso da América Latina, valendo R$ 229,5 bilhões. Com esse valor de mercado, na B3, só três empresas valem mais: Petrobras (R$ 397 bilhões), Vale (R$ 392 bilhões ) e Ambev (R$ 253 bilhões). Além de desbancar todos os bancos tradicionais de varejo do País em valor de mercado (Itaú, R$ 213 bilhões, Bradesco, R$ 188 bilhões, Santander, R$ 125 bilhões, e BB, R$ 93 bilhões). Dados de fechamento da última quarta-feira (09/12).

O programa de sócios (NuSócios) atraiu 7,5 milhões de clientes e movimentou R$ 63,2 milhões, mas ficou aquém do esperado pela fintech, que estava preparada para distribuir até 18,3 milhões de BDRs para clientes em seu IPO. O volume captado no programa NuSócios representa apenas 0,44% do total do IPO, na qual o Nubank que obteve US$ 2,591 bilhões para reforçar seu caixa.

Gostou? Deixe seu comentário!