Publicado em 19 de Abril às 12:27:44

Carteira Recomendada Top Ações | Abril/24

Levantando a Guarda

Estamos fazendo algumas mudanças relevantes na carteira recomendada Top Ações com a adição de 4 ativos e redução de 5 ações. Com uma piora no cenário internacional e doméstico, estamos posicionando a nossa carteira de forma mais defensiva. Acreditamos que o ano de 2024 ainda possa ser bom para a bolsa, mas agora menos convicto que no começo do ano. Ainda achamos que o eventualmente o mercado acionário pode ser impulsionado principalmente pela redução das taxas de juros americanas em conjunto com os cortes da Selic. Eventualmente, as taxas de juros americanas devem cair, mas agora com a probabilidade maior para o segundo semestre e em uma magnitude menor, mas que devem ajudar as bolsas no mundo.

Em nossa última revisão da carteira Top Ações em dezembro de 2023, nos posicionamos de forma mais agressiva. Nossa estratégia nos últimos meses se provou correta, e a nossa carteira recomendada ganhou distância de seu benchmark, o Ibovespa.

No entanto, o ambiente para ativos de risco no mundo não foi positivo nos últimos meses, e principalmente nas últimas semanas. Os dados de inflação e emprego nos EUA demonstraram uma economia americana ainda aquecida, o que levou o mercado a começar a precificar uma quantidade menor de cortes em 2024, com expectativas de início somente no segundo semestre de 2024.

Além disso, o ambiente geopolítico global enfrenta uma deterioração com a possibilidade de uma deterioração no Oriente Médio devido ao recente conflito entre Irã e Israel. A expectativa de uma resposta por parte de Israel aos ataques da semana passada e as potenciais consequências de mais um conflito internacional continuam a gerar incertezas no cenário global.

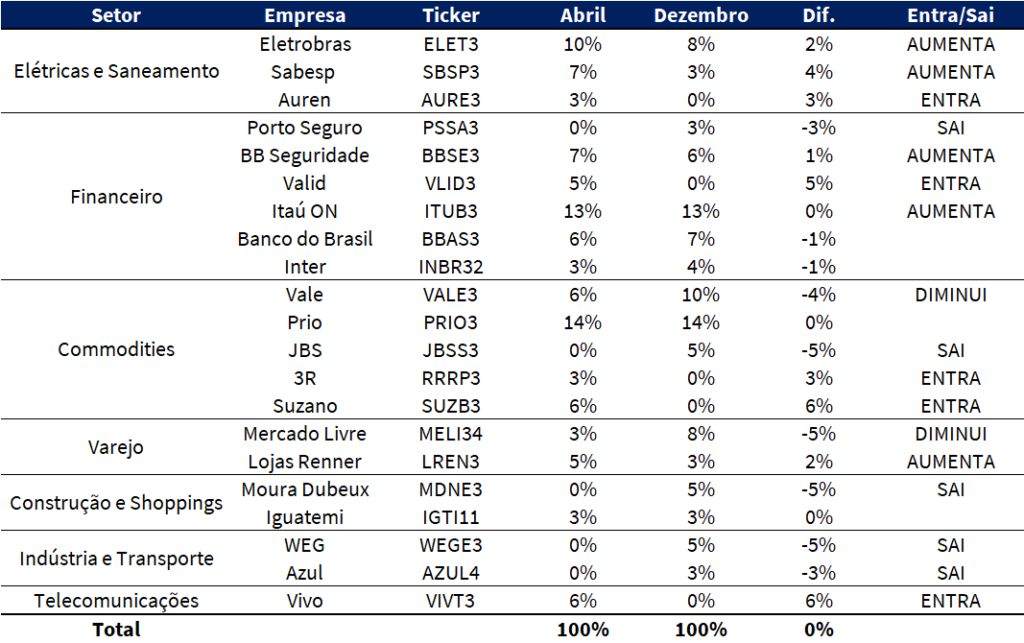

Carteira Top Ações: Atualização e mudanças

Nas últimas semanas o ambiente para os ativos de risco se deteriorou no Brasil, com as mudanças da meta fiscal para 2025 e 2026, e no mundo, com os dados fortes da economia americana. Portanto, para essa atualização, estamos nos posicionando de forma mais defensiva, mas ainda buscando colher frutos de nossa relação risco/retorno. Nossa estratégia continua centrada em identificar empresas que possuam valuation atraente, cases específicos com potencial de valorização, fundamentos sólidos e/ou cenário de crescimento promissor, mas dessa vez estamos tomando uma posição menos agressiva.

Nossa posição mais defensiva é fruto de uma concentração maior em setores considerados mais resilientes, em detrimento de setores mais voláteis, além da retirada de teses com gatilhos de valorização específicos, como JBS e Azul, que acabaram prejudicando nosso desempenho desde a última atualização.

Aumentamos nossa concentração no setor de Energia e Saneamento, observando o cenário incerto e desafiador que as últimas semanas trouxeram, escolhendo nos posicionar defensivamente enquanto o ambiente macroeconômico se desenrola nos próximos meses.

A carteira Top Ações Genial Analisa continua com concentração em teses relacionadas às commodities, mas escolhemos fazer mudanças observando o ambiente geopolítico e macroeconômico mundial. Introduzimos uma ação com operação em Papel e Celulose, escolhendo diminuir a exposição à commodities metálicas. Adicionamos um case específico de valorização por conta da fusão de 3R, e retiramos a exposição à commodities alimentares, retirando JBS.

Continuamos centrados também em teses do setor financeiro, que impulsionam nossa performance desde o início da carteira. Nesse caso, retiramos um papel pois acreditamos que o resultado será contido por uma forte base de comparação com 2023. As outras mudanças no setor foram táticas.

Em 2024, o desempenho do principal índice da bolsa brasileira, e o benchmark dessa carteira, o Ibovespa, foi extremamente volátil. A euforia do final de 2023 logo se arrefeceu no início de 2024. A divulgação de dados macroeconômicos locais e internacionais e os eventos geopolíticos globais impediram novas altas sustentáveis para nossa bolsa de valores. Portanto, o Ibovespa acumula queda de cerca de 5% no ano, ancorado por expectativas em relação ao ciclo de cortes nos EUA, além de um noticiário político pouco favorável e um ambiente pouco positivo para as commodities globais.

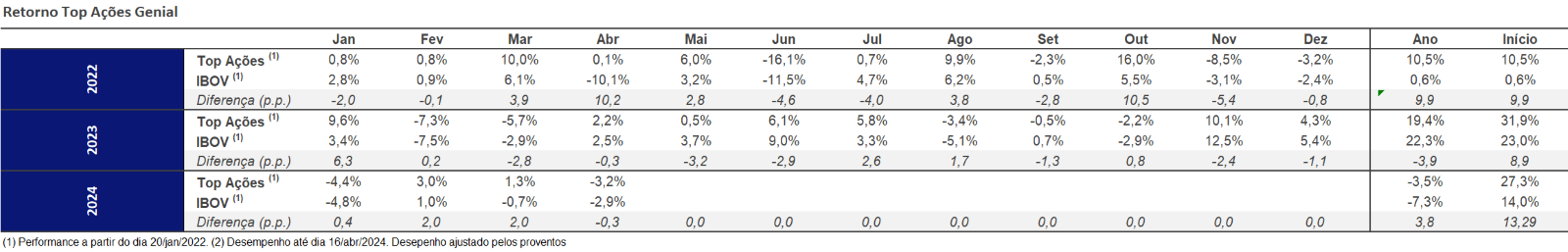

Desempenho da Carteira

Desde seu lançamento a carteira Top Ações Genial Analisa acumula um retorno de 27,3%, 13,3pp acima de seu benchmark o Ibovespa. A estratégia mais agressiva que tomamos nos últimos meses rendeu frutos, e conseguimos aumentar nosso outperform em relação ao Ibovespa.

Breve análise e retrospectiva da carteira Top Ações desde a última revisão

Após a última atualização em 11/12/2023 a carteira Top Ações Genial Analisa registrou uma valorização de 1,18%, ficando 13,3pp acima do desempenho do benchmark Ibovespa.

Os principais impulsionadores dessa performance foram os papéis de Prio (PRIO3), Itaú (ITUB3), e BB Seguridade (BBSE3). Já os maiores detratores da carteira foram as ações de Vale (VALE3) e Azul (AZUL4). Olhando para as performances individuais das ações, ou seja, sem contar com o peso para determinar a contribuição para a carteira, os papéis com maior valorização foram Sabesp (SBSP3) e Weg (WEGE3), enquanto as maiores desvalorizações foram de Azul (AZUL4) e Vale (VALE3). Vale destacar que todos os papéis do setor financeiro na carteira apresentaram valorização desde a última atualização, sendo o setor que melhor performou do nosso portfólio.

A principal contribuição positiva para carteira foi Prio, que se beneficiou nos últimos meses de um ambiente macroeconômico internacional mais desafiador que impulsionou o preço do petróleo. Ainda mais, a companhia aumentou seu nível de produção de petróleo no início do ano vs. 2023, o que, somado à expectativa para entrada operacional do campo de wahoo no 2S24, impactou positivamente o preço do papel. Por fim, acreditamos que o ruído político para com as empresas estatais impactou positivamente o case da petroleira junior. Uma piora na percepção da tese de investimento de Petrobras, levou a uma migração de fluxo no setor.

As ações do setor financeiro apresentaram boa performance desde a última atualização, e BB Seguridade e Itaú foram destaques no período. No caso de Itaú, o banco apresentou seu balanço do 4T23 em fevereiro, exibindo resultados acima das expectativas do mercado. Para BB Seguridade, acreditamos que o cenário de abertura da curva de juros causou uma migração para um case que se beneficia desse momento.

Olhando para o lado negativo, o mesmo ambiente desafiador que foi benéfico para Prio, foi extremamente negativo para Azul. Em um primeiro momento, a recuperação judicial de Gol impactou negativamente o preço do papel, mas nas últimas semanas a alta do dólar e aumento do preço do petróleo impactam a companhia diretamente. A performance de Vale foi afetada por ruídos políticos advindos de pressão do governo federal sobre a companhia, além de preocupações relacionadas à demanda por minério de ferro da China, que levou o preço da commodity para baixo.

Cenário Macroeconômico Brasil

O cenário macroeconômico brasileiro continua trazendo incertezas para os ativos de risco. O ciclo de cortes na taxa de juros local continuou, com o Copom reduzindo a taxa básica para 10,75% em março. No comunicado da última reunião o banco central retirou o plural da expressão “de mesma magnitude nas próximas reuniões”, por “na próxima reunião”. Isso significa que a autoridade está se comprometendo apenas com mais um corte de 0,5pp, que será na reunião de maio, deixando um espaço para análise sobre o ambiente econômico para frente.

Um desenvolvimento importante em abril foi em relação ao Projeto de Lei de Diretrizes Orçamentárias (PLDO). O governo federal flexibilizou as metas vigentes desde a apresentação do novo arcabouço fiscal em 2023, mudando as metas de superávit primário em 2025 e 2026 de 0,5% e 1,0% para 0% e 0,25%, respectivamente. Além disso, houve superestimação das receitas e subestimação das despesas, colocando a projeção da relação dívida/PIB em uma trajetória que não se concretizará. O impacto desse movimento foi sentido no mercado de juros local, com as curvas abrindo nos últimos dias, e no principal índice da bolsa brasileira, que encerrou os últimos pregões em forte baixa.

Cenário Macroeconômico Internacional

EUA

Mesmo diante de uma política monetária consideravelmente restritiva, a economia dos Estados Unidos está demonstrando uma notável capacidade de resistência. Após atingir níveis elevados em 2021 e 2022, a inflação registrou uma queda significativa em 2023, porém nos últimos três meses essa queda se estabilizou, sugerindo uma desaceleração da trajetória descendente da inflação nos EUA. Dependendo do índice de preços considerado, observa-se uma taxa em torno de 3,7% ao ano, indicando que a inflação está se mantendo em um patamar acima da meta estabelecida pelo FED de 2%. Além disso, o mercado de trabalho continua resiliente, com aumentos salariais superando a inflação projetada. Apesar da robustez contínua da economia, que cresceu a uma taxa de 3,4% no quarto trimestre de 2023, o cenário de curto prazo permanece altamente incerto.

No final do ano passado, o presidente do FED mencionou a possibilidade de iniciar cortes nas taxas de juros em março. Em janeiro, essa indicação mudou para uma possível redução em maio. Em fevereiro, houve outra alteração, sugerindo que os cortes poderiam começar em junho. Atualmente, parte dos analistas espera que os cortes comecem apenas no segundo semestre do ano, possivelmente em meados de setembro. Entretanto, as projeções das taxas de juros pelos dirigentes do banco central americano, expressas no gráfico de pontos, apontam para três cortes para uma redução total de 0,75 pontos percentuais ainda em 2024. Para contextualizar a volatilidade desse processo, no início do ano, houve um momento em que se previa uma redução de 1,75 pontos percentuais ao longo de 2024 na taxa básica de juros nos Estados Unidos.

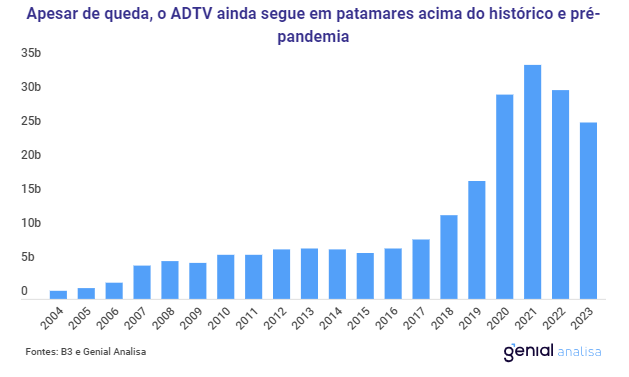

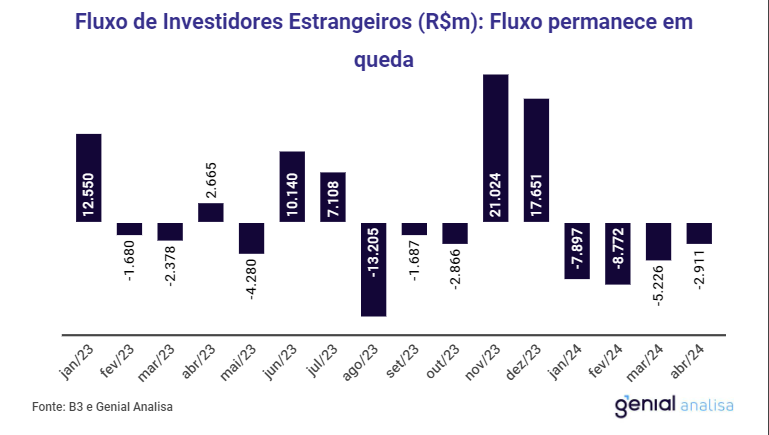

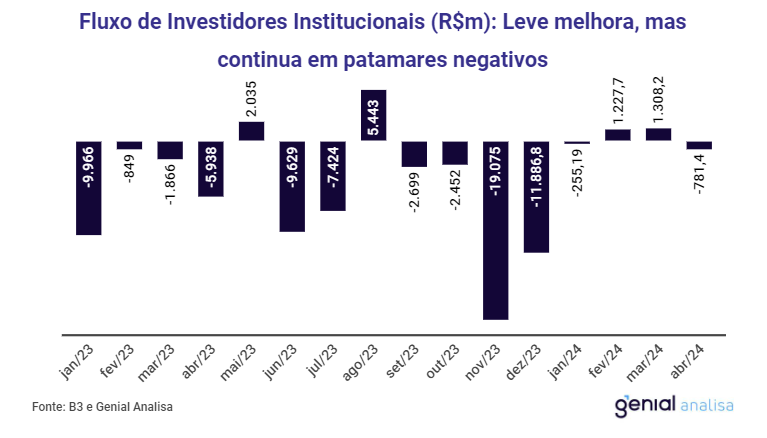

Quebra de Fluxo por Tipo de Investidor: vamos ter algo?

A expectativa em relação ao fluxo estrangeiro no final de 2023 era que com o início do ciclo de cortes nos EUA, os investidores internacionais estariam buscando maior exposição ao risco, migrando seu capital para países emergentes, como o Brasil. Esse movimento ainda não aconteceu em 2024. Com a deterioração do cenário macroeconômico mundial, estamos observando uma saída de capital estrangeiro da bolsa brasileira, o que afeta diretamente a performance do índice brasileiro.

TOP Ações: mudança de ativos

Saída de 4 ativos:

- Retirando Azul, devido à incerteza de cenário

- Retirando Weg, por questões de valuation

- Retirando Moura Dubeux, por um movimento tático de carteira

- Retirando JBS, por uma relação de risco retorno ruim

- Retirando Porto, devido à resultados contidos por uma base de comparação forte

Entrada de 4 ações:

- Acrescentando Suzano, com perspectivas positivas para o preço da celulose

- Incluindo Vivo, como um movimento tático e defensivo

- Acrescentando 3R, pelo potencial de valorização com a fusão

- Incluindo Auren, como movimento tático e defensivo

Ajustes de peso:

- Eletrobras, pela perspectiva de crescimento futuro

- Renner, como um movimento tático

- Sabesp, por perspectivas positivas com a privatização

- Mercado Livre, por uma relação de risco retorno ruim com o cenário atual

- BB Seguridade, por expectativas de um desempenho mais contido

- Itaú, com expectativas de resultados sólidos

Carteira Recomendada Top Ações: rebalanceamento de ativos

⬇️ Saída de Ativos:

- Porto: Apesar de gostarmos da tese de Porto, entendemos que o desempenho será mais contido em 2024 devido à forte base comparativa de 2023, além do papel já ter subido +30% no último ano. Olhando a relação risco x retorno, entendemos que outros papéis podem ter um melhor desempenho com a queda de juros para este ano.

- JBS: Embora a diversificação geográfica e por proteínas nos agrade, e sigamos vendo potencial na tese para o longo prazo, estamos retirando JBS da carteira devido a (i) dados recentes do USDA que nos levaram a adiar nossa projeção para a reversão do ciclo pecuário negativo nos EUA em um semestre, para o fim do 2S25 e (ii) à não materialização da aprovação do processo de dupla listagem das ações no período em que esperávamos, devido a pressões políticas nos EUA e a acusações de “greenwashing” contra a companhia. Acreditamos no potencial dos papéis para o longo prazo, mas consideramos que, analisando risco e retorno, há outras companhias mais atrativas para estarem na carteira atualmente.

- Weg: Embora o retorno desde o último rebalanceamento tenha superado o desempenho do Ibovespa, (7,2% vs -2,3%) resolvemos retirar WEG da carteira. Após os resultados do 4T23, vimos uma re-precificação positiva da empresa e hoje enxergamos WEG negociando mais próximo do prêmio histórico em relação aos concorrentes. Continuamos gostando da empresa no longo prazo, mas entendemos que existem empresas mais óbvias para seguirem na carteira neste momento.

Vale lembrar que incluímos WEGE3 na carteira no dia 05 de Setembro de 2023, com a principal hipótese de que o mercado estaria penalizando de maneira exagerado o valuation da Companhia com receio de uma normalização rápida das margens operacionais. Isso, devido a uma possível desaceleração da entrada de novos pedidos e enfraquecimento da atividade industrial global, reduzindo assim o poder de precificação do setor. Na época, reforçamos que o ganho de representatividade dos produtos de ciclo longo nas receitas da WEG ajudaria a sustentar o patamar de margens. Nossa convicção se mostrou certeira e a empresa superou as expectativas do mercado. Agora, com o aumento da alíquota efetiva de imposto, vemos menos espaço para novas surpresas no 1T24.

- Azul: No último relatório, incorporamos a AZUL4 à nossa carteira como uma estratégia para aumentar a exposição ao risco. Naquele momento, prevíamos estabilidade nas principais variáveis de custo do setor, como o câmbio e o petróleo, e antecipávamos que o setor aéreo se beneficiaria de eventos específicos que permitiriam novos ajustes de preços. Contudo, desde então, surgiram novos conflitos geopolíticos que provocaram uma alta significativa no preço do petróleo. Além disso, houve mudanças nas expectativas de cortes de juros nos EUA e decepções com a política fiscal brasileira, fatores que impactaram o câmbio. Diante da incerteza prolongada desse cenário, decidimos retirar a Azul de nossa carteira para mitigar esse risco.

- Moura Dubeux: Continuamos gostando de Moura Dubeux como uma escolha dentro das construtoras de média/alta renda. No entanto, devido às mudanças do cenário fiscal do brasil nos últimos dias, decidimos diminuir a exposição da carteira ao setor imobiliário. O setor tende a ser mais sensível às taxas de juros futuras, com correlação inversa, isto é, quando as taxas de juros sobem, os preços das ações do setor tendem a cair. Mesmo com a piora fiscal, as ações de MDNE3 ficaram praticamente no mesmo preço desde o último rebalanceamento da carteira, enquanto seus pares caíram significativamente (de 10% a 25%), demonstrando o acerto na escolha.

⬆️ Entrada de Ativos:

- Suzano: Acreditamos que o cenário de melhora de preços está nitidamente compondo um ciclo de alta da celulose, em razão da Suzano ter liderado 2 rodadas surpreendentes de repasses em 2024, que por sua vez, sucederam 6 rodadas de repasse na Ásia e 4 para Europa e EUA no 2S23. O preço para BHKP (celulose de fibra curta) na China passou para US$695/t vs. US$480/t no bottom do ciclo de baixa, que ocorreu em maio de 2023. Destacamos que os pares da Suzano acaram seguindo o movimento de reajustes para a carteira de clientes, alterando a curva da commodity.

Vale destacar que preço spot da BHKP está acima da nossa projeção de equilíbrio de US$650/t, que potencialmente será revisada para cima após dados indicarem uma (i) demanda mais forte do que a inicialmente prevista, tanto na China quanto na Europa, bem como uma (ii) oferta um pouco mais apertada devido a uma série de eventos na Finlândia (país que é forte produtor de celulose), como por exemplo a arquitetura de greves em plantas da UPM, além de uma explosão de gás que paralisou por ~12 semanas uma planta da Metsä (~360Kt de impacto), e suspensões de portos e ferrovias.

Além de preço, esperamos também um volume crescente em 2024E, em decorrência do start-up da planta em Ribas do Rio Pardo (MS), do Projeto Cerrado. A melhora de margem também pode vir via redução de custos no curto prazo através de cortes de capacidade antiga, baixando o COGS/t. Por conta desses fatores, mudamos a nossa recomendação de MANTER para COMPRA em fevereiro. Enxergamos a companhia negociando um EV/EBITDA 24E de 6,5x (vs. média histórica de 7x), o que sugere um desconto.

- 3R: Estamos introduzindo a empresa na carteira por dois principais motivos. I) Melhora marginal do ponto de vista operacional, com perspectiva de melhora de produção para 2024 e aumento de produção para campos críticos, como Papa Terra, aliado ao ligeiro decréscimo da curva de investimentos apresentados na nova certificação de reserva. II) Proximidade da conclusão da fusão com a Enauta, que promete trazer até US$1.5 bilhão em sinergias, que caso sejam absorvidas e sua totalidade, representam um upside acima de 50% vs os preços atuais (para saber mais, clique aqui). Apesar desses dois fatores já terem afetado o preço recentemente, a empresa segue negociando com desconto interessante tendo em vista o potencial de apropriação de sinergias operacionais pós-fusão e uma possível reprecificação de seus múltiplos.

- Vivo: A decisão de entrar na Vivo representa uma realocação estratégica, especialmente considerando o atual cenário de incertezas. O investimento neste papel é justificado pela sua natureza defensiva, que tende a apresentar melhor desempenho em momentos de volatilidade. Além disso, a empresa demonstra fundamentos sólidos, com perspectivas de crescimento acima da inflação e um aumento significativo na geração de caixa, previsto no patamar de um dígito alto.

Destaca-se também a política de remuneração aos acionistas da empresa, que prevê um retorno atrativo através de recompra de ações e distribuição de dividendos, com uma expectativa de payout de 100%.

- Auren: Estamos introduzindo Auren na carteira como um player defensivo nesse momento de instabilidade global. A empresa tem boas perspectivas para o ano de 2024, com seu portfólio de energia praticamente todo contratado, oferecendo estabilidade de receita frente à volatilidade dos preços de longo prazo de energia. Para além disso, a empresa possui um caixa robusto, derivado da securitização da indenização da UHE Três Irmãos, o que deixa a companhia em uma posição bem confortável: ela pode aproveitar oportunidades de investimento que apareçam no mercado, como leilões e aquisições privadas, ou então pode distribuir ainda mais dividendos extraordinários para os acionistas.

🔧 Mudança de peso:

Eletrobras: Seguimos achando o case mais barato do setor elétrico (TIR implícita estimada 14% em termos reais). Seguimos confiantes no case de turnaround da empresa, com foco em redução de custos, venda de ativos non-core e re-precificação do seu portfólio de energia. Atual cenário segue desafiador no front político e em termos de preço de energia, entretanto os atuais níveis de preços seguem muito atrativos para serem desprezados.

Sabesp: Seguimos confiantes no case de privatização da Sabesp – até o momento, tudo vem ocorrendo dentro do cronograma esperado. Como ressaltamos em nossos documentos, os investimentos esperados até 2030 deve ser de R$60 bilhões e, somando a uma provável re-precificação de múltiplo, potencial de destravamento de valor é superior a 50%.

BB Seguridade: Entendemos que o desempenho da BB Seguridade será mais contido para o ano de 2024. Dessa forma, olhando para o custo de oportunidade, vemos outros papéis com um potencial mais atrativo, assim, nossa redução de peso se dá por um movimento mais tático.

Banco do Brasil: Estamos fazendo uma realocação tática, reduzindo um pouco de Banco do Brasil e alocando em outros ativos que entendemos que podem apresentar um melhor desempenho para o ano de 2024 com cenário de queda de juros. No entanto, dentro do setor de bancos, mantemos nossa posição em Itaú que segue com valuation atrativo e não sofre com ruídos políticos.

Mercado Livre: Estamos implementando uma realocação tática, diminuindo nossa exposição no Mercado Livre. Embora mantenhamos um viés otimista em relação ao papel, reconhecemos que estávamos excessivamente expostos a um ativo com valuation muito elevado. Estamos direcionando esses recursos para outros ativos nos quais acreditamos possuir uma relação risco/retorno mais favorável.

Renner: Estamos otimistas quanto a recuperação do varejo vestuário ao longo do 1º semestre de 2024. Entendemos que o setor já passou pelo momento de equalização de despesas e está pronto para surfar com o retorno do apetite ao crédito, alavancando operacionalmente as companhias. Com uma maior liquidez em relação aos pares e beta “controlado”, estamos alocando maior peso à Renner em nossa carteira (+2 p.p. ante a última mudança). Em nossa visão, a companhia negocia a 14,0x P/E Est. 2024, quase 50% abaixo da média histórica dos últimos 5 anos.

⚠️ INVISTA NA CARTEIRA TOP AÇÕES EM POUCOS CLIQUES!