Conclusão

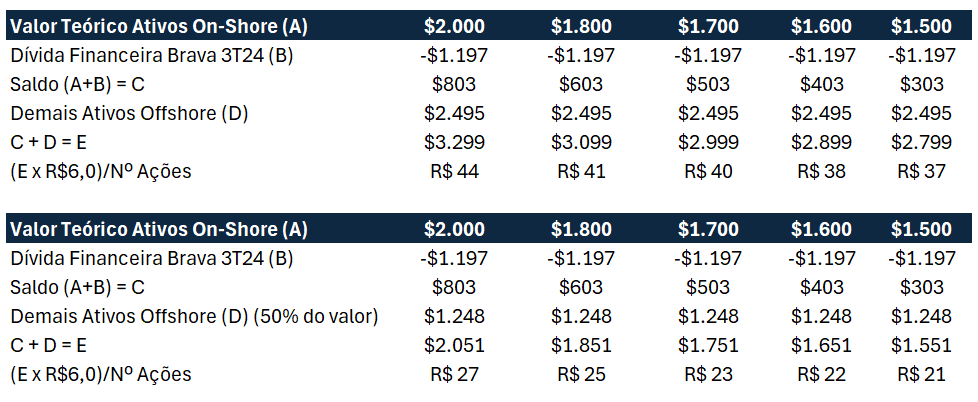

Seguimos com a recomendação de COMPRAR para BRAV3. Após a análise de alguns cenários sob premissas que consideramos conservadoras, acreditamos que caso o farm-out venha a se materializar vá ajudar a destravar valor para o case da BRAVA. Sob premissas que julgamos extremamente conservadoras, a empresa já negocia em patamares que precificam o pior dos cenários caso o evento venha de fato a se materializar – para maiores detalhes, deem uma olhada na tabela abaixo. Em nossa interpretação, para além de todo o esforço nos ativos atuais, o novo management busca recomeçar a história do ativo sob premissas mais conservadoras em termos de crescimento e execução.

Os fatos

De acordo com rumores da mídia local, Brava Energy estaria em busca de um comprador pelos seus ativos on-shore: Polo Potiguar e Recôncavo. Tal decisão estaria de acordo com o plano de negócios da empresa em diminuir dívida, liberar fluxo de caixa para dividendos e focar nos ativos mais rentáveis e com maior sinergia de portfólio. O valor rumorado pela aquisição seria de até US$2,1 bilhões – valor considerado improvável na própria reportagem.

Para fins de simplificação da análise, vamos considerar apenas os volumes de óleo das reservas provadas da empresa, sem considerar gás ou outros derivados (1P – volumes com até 90% de chance de recuperação) e as avaliações econômico-financeira dos ativos contidos em suas últimas certificações de reservas.

Como podemos perceber, os ativos On-shore possuem um volume recuperável de 267 milhões de barris e representam c. 63% do volume de reservas provadas da empresa. Ainda de acordo com os laudos de certificação, apenas estes dois ativos deveriam valer pelo menos US$3 bilhões caso tivessem seus fluxos descontados a uma taxa de desconto de 15% (o que julgamos bem elevada). Ficamos com a impressão que caso os ativos venham a ser vendidos por um valor inferior aqueles considerados em sua certificação de reservas aconteceria devido ao volume recuperável dos ativos, custos e investimentos necessários para revitalização devem ser ainda piores do que aqueles descritos em sua certificação de reservas – o que não julgamos improvável de acontecer tendo em vista os desafios da empresa em performar seus ativos. Sendo assim, consideramos o valor rumorado razoavelmente conservador se considerarmos o valuation feito pela sua certificadora.

Para avaliar a eventual transação, consideramos alguns cenários usando como premissa: I) US$2 bilhões pelos ativos on shore + avaliação dos ativos off-shore – dívida financeira e II) US$2 bilhões pelos ativos on-shore + 50% da avaliação dos ativos off-shore – dívida financeira. Para a oferta teórica pelos ativos on-shore, trabalhamos com uma análise de sensibilidade de cenários. De acordo com esse exercício, os atuais níveis de preço já reflete o pior dos cenários para avaliação dos ativos (US$1,5 bi pelos ativos off-shore e avaliação de apenas 50% dos ativos on-shore considerados no seu certificado de reservas). E uma vez mais, lembramos que estamos usando apenas as reservas provadas e com o cenário de taxa de desconto razoavelmente alta (15%). Dito isso, acreditamos que caso esse evento se materialize em condições razoáveis, muito possivelmente deve destravar valor ao case da Brava. Resta esperar a próxima certificação de reservas (que deve ser publicada no 1T25) para saber o quão aderente estão as avaliações dos ativos offshore em comparação com as premissas utilizadas nesse modelo teórico.