Apenas em 2024, Assaí já perdeu mais de R$ 7,3 bilhões de valor de mercado, caindo 38,2% no ano. A alta volatilidade das ações é reflexo de uma piora no cenário macroeconômico, com o aumento de juros no Brasil, e o impacto direto no lucro estimado para a companhia nos próximos anos, dado a alta alavancagem financeira do Assaí.

Apesar de entendermos que o case não possui triggers positivos no curto prazo e que a alavancagem continua a ser um ponto crítico para a companhia, principalmente após o anúncio de três emissões de debêntures ao longo de 2024 (falaremos mais adiante sobre), acreditamos que o fluxo vendedor dos últimos dias parece um pouco exagerado.

Negociando a 10,5x P/E 2025 (Est. Genial), 43% abaixo da média histórica dos últimos quatro anos, e mantendo em mente que o Assaí possuí algumas opcionalidades para se desalavancar financeiramente, mantemos a recomendação de COMPRA. Contudo, estamos cortando o preço-alvo 12m para R$ 10,00 (anteriormente em R$ 16,00), com base nas mudanças discutidas neste relatório – o que dá um potencial upside de 24% em relação ao preço de fechamento dessa quinta-feira (26/set).

As últimas semanas tem consolidado direções distintas para o cenário macroeconômico doméstico e global. Enquanto no cenário internacional vemos o Fed iniciar a afrouxamento de sua política monetária, com a redução do Fed Funds em 50bps, e assistimos a um gradual processo desinflacionário em vários países, no cenário doméstico a história é outra.

No Brasil, o clima segue de cautela, dado que as projeções de inflação estimadas pelo Boletim Focus para 2025 se encontram na banda superior da meta definida pelo CMN. Como resultado, na última reunião o Copom optou por subir a Selic em +25bps. Desde então a curva de juros não para de abrir, com o mercado projetando uma Selic acima de 12% após 2026.

Com as mudanças no cenário macroeconômico, que perpassa pela redução de risk-free (bonds EUA 10 anos) e pelo aumento da taxa Selic no curto e longo prazo, entendemos que as empresas financeiramente alavancadas devem sofrer um reajuste para baixo nos múltiplos P/E dos próximos anos.

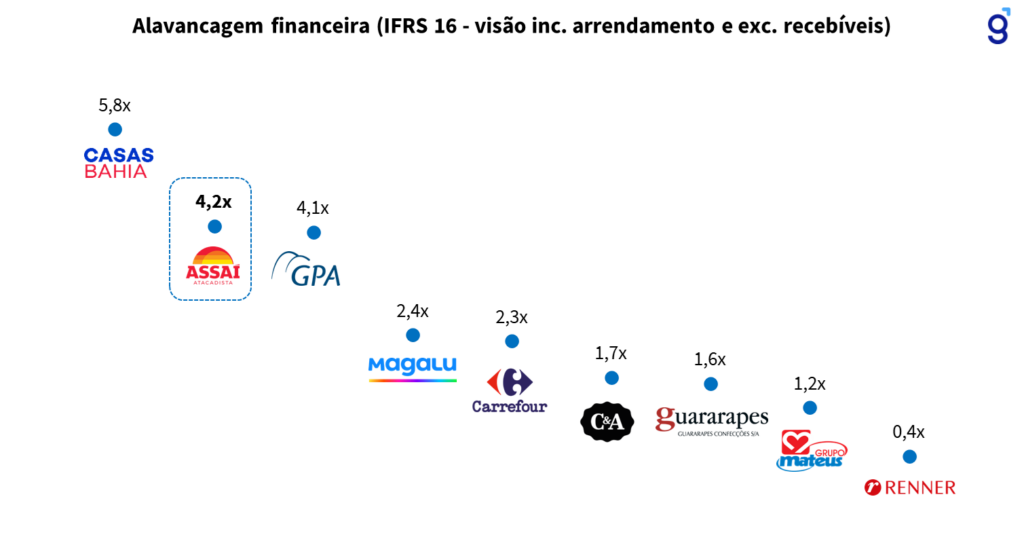

Com uma Dívida Líquida/EBITDA aj. de 4,2x (visão IFRS16 inc. arrendamento e exc. recebíveis), Assaí é a 2ª empresa mais alavancada de nossa cobertura de varejo – ficando atrás apenas do Grupo Casas Bahia, que possui uma alavancagem de 5,8x utilizando a mesma métrica (Figura 1).

Figura 1: Alavancagem financeira da cobertura de varejo.

A alta alavancagem continua em evidência à medida em que o Assaí não para rolar a dívida para o longo prazo. Ao longo de 2024, Assaí já anunciou três emissões, com duas já concluídas e uma aprovada, mas ainda em fase de captação. Apesar de parte das emissões serem usadas para amortizar dívidas antigas, ainda continuamos a ver o montante bruto de dívida subindo a/a, dado que o montante de captação vem sendo maior que o de amortização.

💭 Existem duas entrelinhas aqui: uma mais direta, que naturalmente é o aumento das despesas de juros; e uma outra não tão direta assim, que mostra uma maior dificuldade na geração de caixa em relação ao esperado anteriormente.

Ainda que vejamos bons esforços na redução dos spreads de captação, saindo de 1,50% (custo médio de dívida da companhia) para 1,25% (10ª emissão de debênture), acreditamos que a contrapartida de aumento no montante de dívida bruta e abertura na curva de juro longa do Brasil deve se sobressair na equação, elevando as despesas financeiras do Assaí ao longo dos próximos anos.

Dito isso, aumentamos a nossa projeção de despesas financeiras para 2024, 2025 e 2026 em relação à projeção anterior em +3,2%, +11,5% e +2,2%, respectivamente.

👉 Disponibilizamos a Tabela 1, ao final do relatório, comparando a nova estimativa com a anterior.

Com o faturamento de lojas maduras crescendo abaixo da inflação, o Assaí acaba gerando um lucro operacional que não é suficiente para cobrir o capex e despesas financeiras. Dessa forma, nesse atual cenário, a desalavancagem financeira pode acabar se consolidando de forma mais lenta que o estimado anteriormente.

Contudo, em nossa visão, existem três alternativas para aliviar a geração de caixa e, consequentemente, reduzir a alavancagem nos próximos anos:

1) A primeira (e um pouco mais óbvia) é começar a fazer operações de Sales and Leaseback (SLB) de suas lojas próprias para outros fundos de investimentos, angariando fundos para amortizar o montante de dívida bruta. Atualmente, 48% dos ativos do Assaí são imobilizados, bem acima do valor relativo de seus pares – GPA possui 31%, Carrefour 29% e Grupo Mateus 25%. Nesse alto cenário de alavancagem, se tornar um pouco mais asset light certamente agradaria parte do mercado.

2) A segunda opção, é diminuir o capex direcionados para construção de novas lojas em 2025 e em 2026 através da utilização de contratos Built to Suit (BTS). Dado o alto patamar de juros, que traz limitações em relação à investimentos, estamos reduzindo a abertura esperada para 2025 e 2026, de 15 lojas para 10 lojas/ano. Iniciar conversas para realizar contratos BTS, possivelmente, poderia abrir espaço no capex e, ainda assim, manter um ritmo de abertura de lojas acima de nossas estimativas.

3) Compensar a alíquota fiscal com um maior pagamento de montante de JCP. Com o fim de incentivos de ICMS e subvenções de investimentos, a última linha do resultado do Assaí tem sido pressionada por maiores pagamentos de impostos.

Acreditamos que essas três alternativas juntas poderiam aliviar a pressão do mercado sobre a alavancagem financeira do Assaí, principalmente em um momento em que as dívidas de curto prazo começam a ser roladas para o longo prazo. É um problema para resolver depois?

Tabela 1: Expectativa Genial para os próximos anos do Assaí (R$ milhões; IFRS 16).

Cenário competitivo

Antes de finalizarmos o relatório, gostaríamos de chamar a sua atenção para o acirramento e consolidações no setor de varejo alimentar. Uma competição mais forte poderia trazer maiores pressões de margem bruta para adensar novas regiões − o que pressionaria a margem bruta do grupo em relação ao já estimado.

Com o cenário competitivo aquecido e empresas com valores depreciados, começamos a presenciar maiores consolidações no setor de varejo alimentar. Aqui estão três nomes que você precisa ficar de olho nos próximos anos: Grupo Mateus, Plurix e Cencosud.

Com regionais ganhando cada vez mais força, vemos o Grupo Mateus buscando conquistar ainda mais participação de mercado no nordeste brasileiro. Em maio, a companhia anunciou a criação de uma joint-venture com o Novo Atacarejo, fortalecendo a presença em Paraíba, Alagoas e Pernambuco.

A Plurix, holding de varejo alimentar da Pátria, também começar a ganhar corpo no interior dos estados de São Paulo, Paraná, Santa Catarina e Mato Grosso do Sul. Vale destacar que, em outubro de 2023, a empresa anunciou a entrada na Bahia, com a compra da rede Atakarejo. A receita da holding já ultrapassa a cifra de R$ 10 bilhões/ano.

Na sede por uma janela de IPO e uma alavancagem sob controle (2,1x – visão IFRS 16 inc. arrendamento e exc. recebíveis), a Cencosud Brasil pode vir a protagonizar consolidações no mercado.