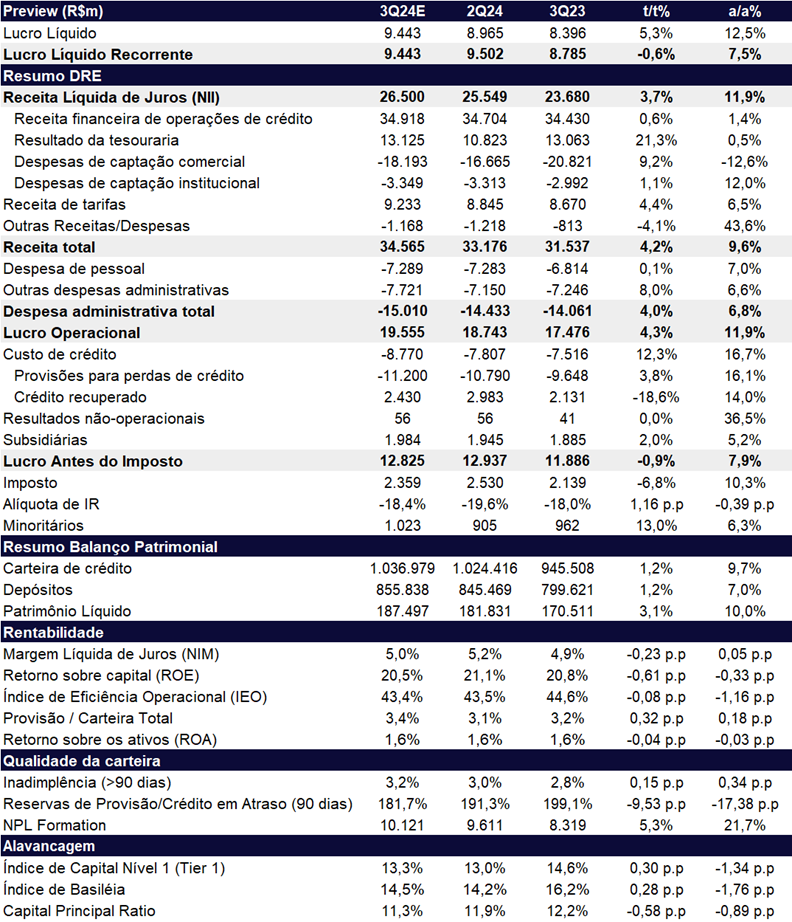

Para o terceiro trimestre de 2024, projetamos um resultado mais moderado para o Banco do Brasil, com uma leve retração de lucro de -0,6% t/t, devido ao aumento no provisionamento no segmento rural, apesar de uma expansão anual de 7,5% a/a, totalizando R$ 9,44 bilhões. Estimamos um ROE de 20,5%, com uma leve retração de -0,61pp t/t e -0,33pp a/a.

Os dados de crédito do Banco Central de agosto de 2024 (link para a leitura do relatório) indicaram uma piora na inadimplência do mês, especialmente no segmento agro (crédito direcionado). Acreditamos que esse aumento da inadimplência impactará negativamente o resultado do trimestre do Banco do Brasil, pressionando as despesas com provisões para devedores duvidosos (PDD). Por outro lado, o NII (receita com juros) deve apresentar um desempenho mais sólido, impulsionado pelo NII Mercado (resultado da tesouraria), favorecido pela abertura da curva de juros, e pela expansão do NII Clientes (receita de juros com clientes). No entanto, acreditamos que a expansão de NII não deve ser suficientemente grande para compensar a elevação da PDD e garantir um crescimento sequencial de lucro nesse trimestre.

No trimestre, estimamos que a carteira de crédito do Banco do Brasil apresente um crescimento mais modesto de 1,2% t/t. Acreditamos que o atraso no lançamento do Plano Safra, ocorrido no final de julho, combinado com a incerteza sobre as chuvas em agosto e setembro e os preços fracos dos grãos, tenha levado os agricultores a adiar a contratação de novos créditos para o plantio da safra 2024/2025, resultando em um crescimento mais fraco no 3T24. Ainda assim, esperamos uma recuperação a partir de setembro, com a retomada das contratações de crédito agrícola.

Com os preços dos grãos em baixa, muitos agricultores optaram por estocar sua produção na expectativa de uma recuperação nos preços, o que resultou no atraso no pagamento dos empréstimos da safra anterior. Para que possam contratar crédito para a nova safra, os agricultores inadimplentes precisarão quitar suas dívidas bancárias, o que, em teoria, deve contribuir para a redução da inadimplência e da necessidade de provisões adicionais.

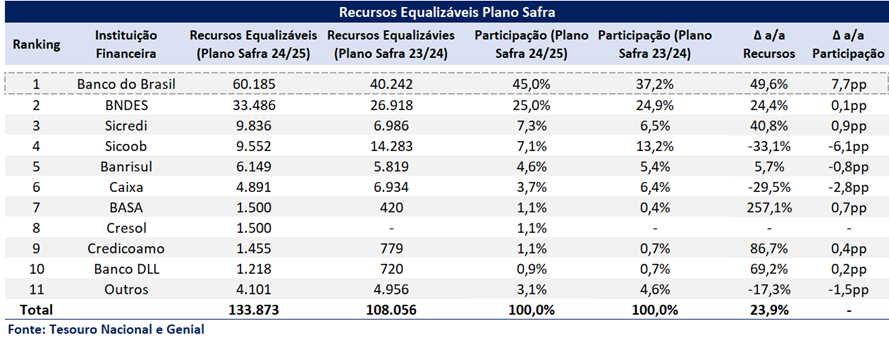

O Plano Safra 2024/25 trouxe um potencial de um ano positivo para o Banco do Brasil no segmento rural. O volume total de recursos aumentou +10% a/a e a participação do banco nos recursos equalizáveis do programa cresceu de 37% para 45%, atingindo R$ 60,18 bilhões, crescimento de 49,6% em comparação aos R$ 40,2 bilhões do Plano Safra 2023/24. Portanto, esperamos uma melhor dinâmica para o 4T24.

Recursos Equalizáveis Plano Safra 2024/2025: Banco do Brasil é o maior beneficiado.

Além disso, esperamos que as receitas de fees (tarifas) apresentem um bom desempenho no trimestre, crescendo +4,4% t/t e +6,5% a/a, enquanto as despesas administrativas se mantem sob controle, crescendo +6,8% a/a (incluindo o reforço de despesas relacionadas a tecnologia).

O Banco do Brasil também deve ser beneficiado pela reversão de provisões do caso Americanas nesse trimestre. No 4T22, o banco terminou de provisionar e retirou completamente do balanço (write off) os R$ 1,36 bilhões de dívidas com a varejista (o menor montante dentre os incumbentes), e agora deve receber o pagamento parcial de aproximadamente 30% em caixa desse valor (R$ 408 milhões). Esperamos que o banco use a parte recuperada para realizar provisões adicionais (reforço de abalanço) neste trimestre.

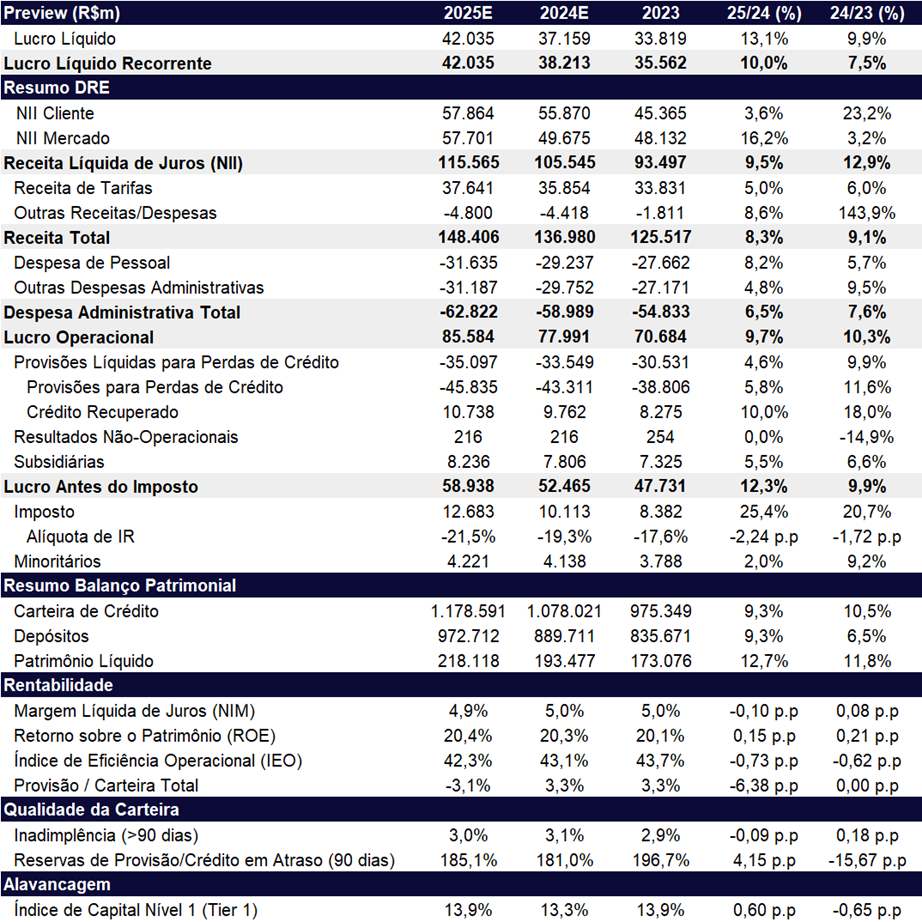

Para 2025, projetamos que o Banco do Brasil apresentará um crescimento de receita (NII) alinhado à expansão de sua carteira de crédito (+9,7% a/a), com foco em segmentos menos arriscados devido ao ciclo de alta da SELIC. A elevação dos juros deve continuar a beneficiar a tesouraria, que conta com uma maior proporção de títulos e posições pós-fixadas. Adicionalmente, o impacto do aumento da SELIC sobre o custo de funding deve ser moderado, já que uma parcela significativa dos recursos do banco provém de poupança e depósitos judiciais, que são menos sensíveis às variações das taxas de juros.

Apesar da retração de lucro trimestral, continuamos vendo a companhia em um nível de lucratividade interessante, sendo um dos melhores resultados dentre os incumbentes, tanto em termos de lucro quanto de rentabilidade. Além disso, vemos as ações BBAS3 em múltiplos bem atrativos, negociando apenas 3,94x P/L 2024e, 3,59x P/L 2025e e 0,78x P/VP 2024e, acrescido de um dividend yield de 10,2% 2024e. Dessa forma, reiteramos nossa recomendação de COMPRAR com preço-alvo para o final de 2024 em R$ 34,00 (upside de 29,3%).

Margem Financeira (NII): Tesouraria impulsiona avanço t/t

Para o 3T24, projetamos que a Receita Líquida de Juros (NII) atinja R$ 26,5b, aumento de +3,7% t/t e +11,9% a/a, ficando no centro da faixa do guidance de 10% a 13% e acima da carteira de crédito (+9,7% a/a).

Esperamos que o bom desempenho da margem financeira será impulsionado por mais um forte resultado do banco Patagonia e da tesouraria (+21,3% t/t e +0,5% a/a), refletindo a elevada alocação do banco em títulos pós-fixados, que se beneficiaram do aumento nas taxas de juros locais.

Por outro lado, projetamos que a receita financeira das operações de crédito tenha um desempenho mais moderado, com avanço de apenas +0,6% e +1,4%, atingindo R$ 34,9b.

Receita de Serviços: Crescendo t/t e a/a

Esperamos que a receita com tarifas continue apresentando um bom ritmo de crescimento, atingindo R$ 9,2b no 3T24, expansão de +4,4% t/t e +6,5% a/a, ficando no meio da faixa do guidance de 4% e 8%.

Provisão e Inadimplência (Qualidade da Carteira): Maior provisionamento no rural

No 3T24, projetamos que o custo de crédito (PDD líquida de recuperação) fique em R$ 8,77b (+12,3% t/t e +16,7 a/a%). Esse aumento significativo deve ser impulsionado pela maior inadimplência na carteira de crédito, com destaque para a carteira Rural. Assim, esperamos que o índice de inadimplência (acima de 90d) acompanhe o aumento da provisão, avançando para 3,2%, representando uma expansão de +0,15 pp t/t e +0,34 pp a/a.

Despesas Administrativas: Sem surpresas

Estimamos que as despesas administrativas devam ter uma alta de +4,0% t/t e +6,8% a/a, alcançando R$ 15,0b, ficando dentro da faixa do guidance entre 6% e 10%, que inclui investimentos e aumento de pessoal na área de tecnologia.

Imposto: Beneficiado pelo pagamento de JCP

Projetamos uma alíquota de imposto em 18,4%, beneficiado pelo pagamento de Juros Sobre o Capital Próprio (JCP).