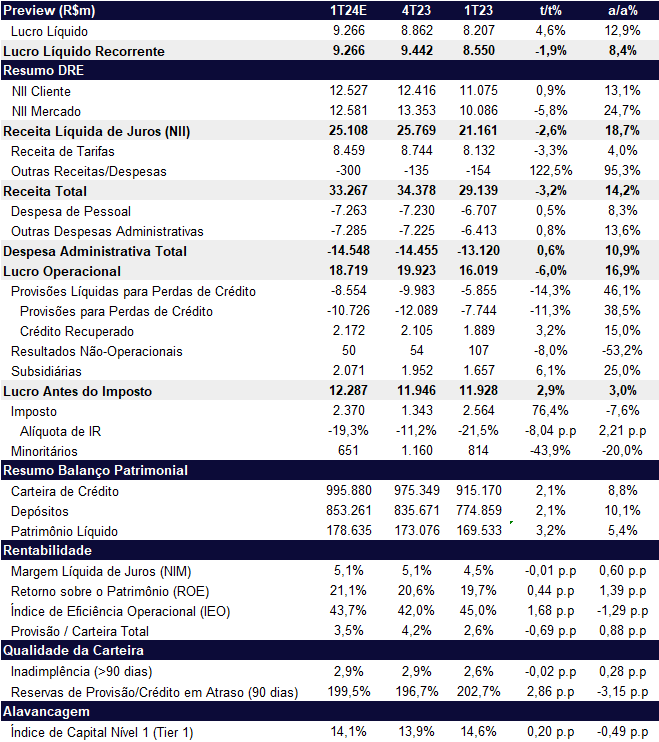

O Banco do Brasil divulgará os resultados do 1T24 em 08 de maio, e esperamos mais um trimestre de resultados robustos. Nossas projeções indicam um lucro líquido de R$ 9,26 bilhões, com uma leve queda de –1,9% em relação ao trimestre anterior (t/t), mas um crescimento de +8,4% em relação ao 1T23 (a/a). Além disso, estimamos uma rentabilidade (ROE) de 21,1%, representando um aumento de 0,4 pp em relação ao trimestre anterior (t/t) e 1,4 pp em relação ao mesmo trimestre do ano anterior (a/a), refletindo a atual fase de forte desempenho do BB.

No 4T23, a subsidiária Patagonia trouxe um resultado excepcional, contribuindo com um montante significativo de R$ 1,8 bilhão. No entanto, o Banco do Brasil optou por reforçar seu balanço, reservando entre R$ 2,5 bilhões a R$ 3,0 bilhões em provisões. O retorno sobre o patrimônio líquido (ROE) do Banco Patagonia atingiu 37,3%, um valor excepcional que provavelmente se normalizará para níveis mais baixos nos próximos trimestres. Excluindo esses eventos excepcionais, esperamos que o desempenho do 1T24 não seja muito diferente do observado no 4T23.

No entanto, prevemos movimentações importantes: (i) uma melhora na provisão para devedores duvidosos t/t; (ii) uma maior alíquota de imposto t/t; e (iii) menor contribuição do Patagonia. Dessa forma, o banco deve apresentar um resultado antes de impostos crescendo 3% em relação ao 4T23. No entanto, esperamos um lucro líquido menor t/t devido a uma alíquota de imposto mais elevada. Além disso, antecipamos uma melhora na inadimplência, impulsionada principalmente pelo segmento de pessoa física e pela baixa para prejuízo dos créditos da Americanas (100% provisionadas).

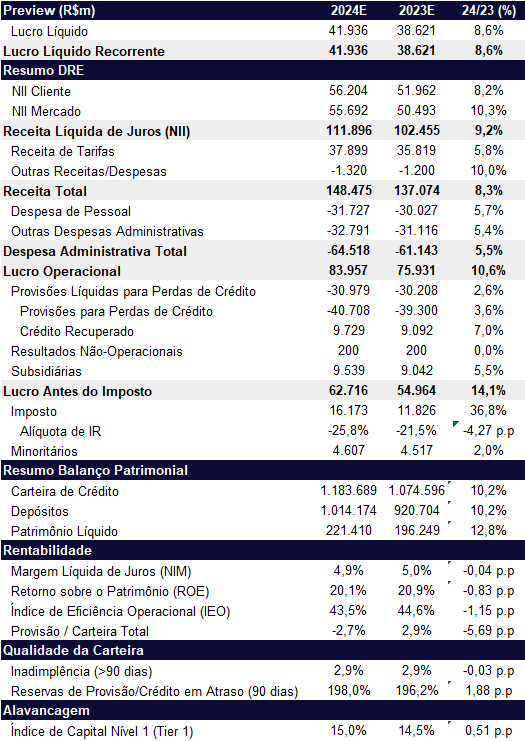

Para 2024, estimamos um lucro de R$ 38,6b (+8,6% a/a), ficando próximo do meio do guidance. O ano deve ser beneficiado por (i) crescimento da carteira de crédito de 10%, ficando um pouco acima das estimativas da FEBRABAN para o mercado de 8,8%; (ii) crescimento da receita líquida de juros (NII) em 9,6%; e (iii) menor patamar do custo de crédito (provisões para devedores duvidosos/carteira).

Em relação ao valuation, observamos que a diferença entre o múltiplo P/L (preço sobre lucro) do Banco do Brasil e da média dos incumbentes (Itaú, Bradesco e Santander) tem diminuído, ficando ligeiramente acima da média histórica. No entanto, acreditamos que essa redução é justificável pela melhora de rentabilidade apresentada no histórico recente do banco e piora da rentabilidade de outros pares como Bradesco e Santander.

Gap entre o P/L do Banco do Brasil e demais bancos: Desconto maior que a média histórica é explicado pela melhora no desempenho

Dessa forma, reiteramos nossa recomendação de COMPRAR com preço-alvo para o final de 2024 em R$ 34, considerando o desdobramento de ações e uma leve melhora na rentabilidade de longo prazo, levando a um upside de 21,5%, além de um robusto dividend yield de 9,5%. Vemos os múltiplos do banco ainda em patamares muito atrativos, negociando a apenas 4,18x P/L 2024E e 0,93x P/VP 2023E.

Banco do Brasil (BBAS3) | 1T24E: Resultado antes de impostos melhor, mas lucro líquido pior

Carteira: Acelerando ao longo do ano

Para o 1T24, estimamos que a carteira cresça +8,8% a/a e +2% t/t, puxado pelo segmento rural e PJ, ficando próximo da faixa baixa do guidance.

Para o ano de 2024, acreditamos que a carteira deva fechar próximo do meio do guidance com uma expansão de +10,2% a/a, apresentando assim uma aceleração gradual ao longo do ano.

Margem Financeira: Margem com Clientes positiva

No trimestre, esperamos uma forte expansão da receita líquida de juros (NII) de +18,7% a/a e uma leve retração de -2,6% t/t, ficando em R$ 25,1b. A linha deve ser impactada pela melhora no desempenho do NII clientes (+13,1% a/a e +0,9%/t/t), por conta do aumento do volume e spreads em níveis elevados. O NII mercado deve contribuir para a expansão da linha na comparação anual (+24,7% a/a), no entanto, esperamos um impacto negativo de -5,8%/t/t, ocasionado pela redução do resultado de tesouraria do banco Patagonia devido a maxidesvalorização do peso argentino.

Para 2024, estimamos que o NII cresça +9,4% a/a, praticamente em linha com o desempenho da carteira de crédito (+10,2% a/a).

Provisão e Inadimplência: Mais controlada

Para o trimestre, esperamos que a provisão para devedores duvidosos (PDD) líquida de recuperações de crédito chegue a R$ 8,5b (-14% t/t e +46% a/a), beneficiado por uma melhora na inadimplência.

Para 2024, esperamos que a linha apresente uma leve melhora em relação a 2023, ficando em R$ 30b (-1,5% a/a), ficando próximo da faixa alta do guidance. Acreditamos que o banco segue com uma política mais restritiva até o momento, principalmente no segmento pessoa física, crescendo em linhas menos arriscadas.

Serviços: Efeitos da sazonalidade

No 1T24, esperamos que a linha de serviços apresente uma queda de -3,3% t/t, mas cresça +4% a/a. A dinâmica mais fraca em comparação ao 4T23 é reflexo principalmente da sazonalidade, que deve refletir um menor desempenho nas linhas de cartões, administração de fundos e seguros.

Para o ano de 2024, esperamos um crescimento de +6% a/a, expandindo ao longo do ano caminhando até o meio do guidance.

Despesas administrativas: Crescimento t/t e a/a

No trimestre, as despesas devem apresentar um aumento de +0,6% t/t e +11% a/a, chegando a R$14,5b.

Para o ano de 2024, esperamos uma evolução +8% a/a (em linha com guidance), refletindo a evolução das despesas de pessoal, com contratações de pessoal, principalmente em tecnologia, e reajustes dos salariais.

Imposto: Maior que no último trimestre

Para o trimestre, esperamos a alíquota de imposto fique em 19,3%, beneficiado em parte pela distribuição de JCP. No 4T23, a alíquota de imposto foi impactada positivamente pelo resultado do banco Patagonia, ficando em 11%.

Já para o ano cheio, estimamos que a alíquota de imposto fique em 21,6%.

Banco do Brasil (BBAS3) | 2024E: crescimento de lucro e provisões mais controladas