Acreditamos que os resultados devem continuar com uma melhora t/t e a/a, seguindo o objetivo de busca por maior rentabilidade. Acreditamos que o maior foco na busca de produtos e serviços que melhorem o lucro, como remuneração de conta corrente com pontos e reprecificação de ativos são um passo certo nessa direção. Além disso, a rentabilidade pode se beneficiar de uma desaceleração do custo de crédito e busca por ganhos de eficiência com redução e contenção de custos. A questão agora é quão rápido o Inter consegue acelerar o lucro. O Inter reporta os resultados no dia 06/11, antes da abertura do mercado.

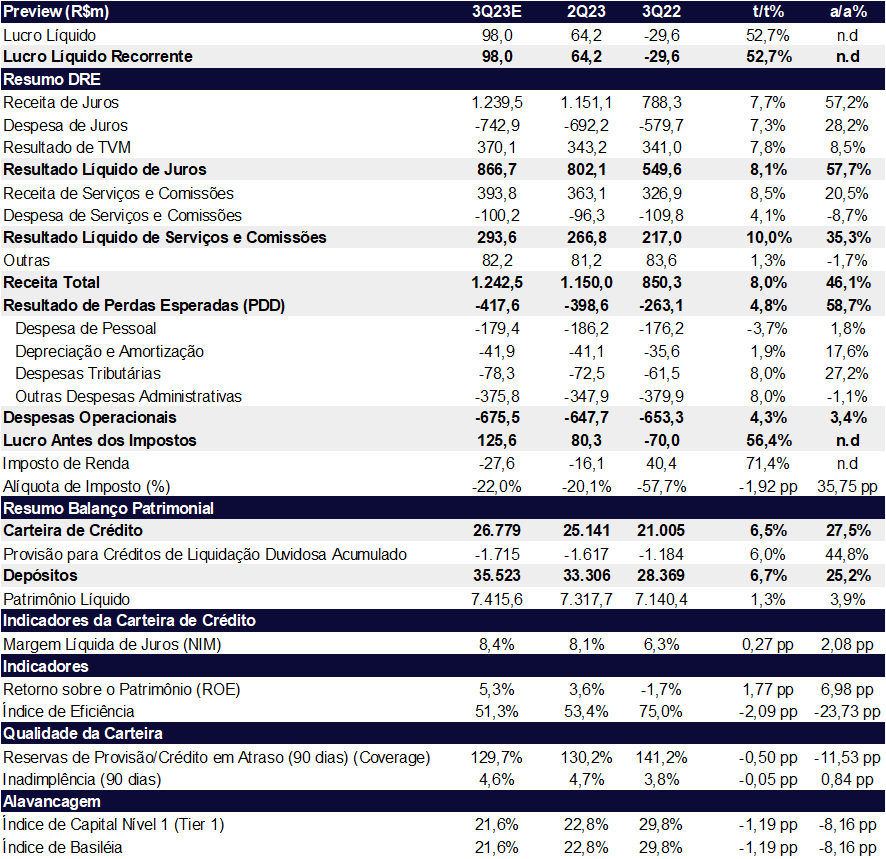

Para o 3T23, esperamos que EBT (lucro antes dos impostos) continue com uma tendência de melhora, chegando em R$ 125m (R$ 80,3m no 2T23 e R$ -70m no 3T22). Em termos de lucro líquido, esperamos R$ 98m, melhora de 52,7% t/t, implicando uma rentabilidade (ROE) ainda baixa, mas crescente de 5,3% (vs 3,6% no 2T23 e -1,7% no 3T22).

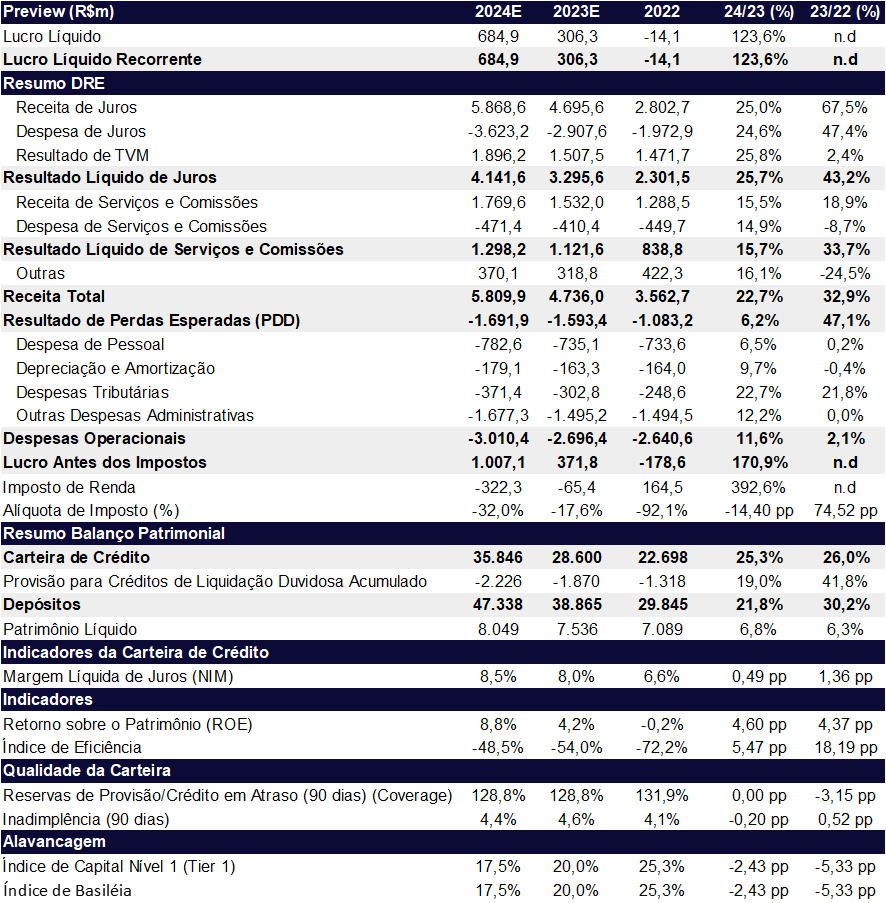

Para 2024, continuamos com nossa visão positiva para a empresa. Acreditamos que o Inter continue a se beneficiar da mudança do foco para a rentabilidade, melhoras estruturais das despesas, uma carteira precificada em patamares mais altos, espaço para melhora no custo de crédito e redução do custo de funding. Desse modo, estimamos lucro líquido de R$ 685m (+123,6% 24/23), com a rentabilidade se aproximando perto dos dois dígitos, em 8,8% (+4,6 pp 24/23).

A ação subiu cerca de 120% desde o início do ano, mas acreditamos que ainda há espaço para novos destraves de valor, conforme a empresa consiga entregar novos ganhos de rentabilidade. Nessa retorica de melhora de rentabilidade, reiteramos nossa recomendação de COMPRAR, com preço alvo de R$ 29,70, e um valuation de 30,6x P/L 23E caindo para 13,7x P/L 24E e 1,24x P/VP 23E.

Estimativas 3T23 | INBR32: Crescimento de lucro no trimestre

Carteira: Crescimento acima do mercado

Esperamos que o Inter continue com um crescimento forte na carteira (sem antecipação de recebíveis) atingindo R$ 28,5b (+6,5% t/t e +27,5% a/a), principalmente em crédito pessoal e cartão de crédito. Apesar de reduzir o crescimento em comparação ao 2T23, a expansão segue bem acima da média do mercado.

Para 2023, esperamos uma pequena redução da aceleração para 26,0%, em linha com o soft guidance da companhia de 25 – 30%.

Margem Financeira (NII): Reprecificação continua

Acreditamos que a margem financeira (NII) fique em R$ 866m, com um bom crescimento de +8,1% t/t e +57,7% a/a. A empresa continua com o trabalho de reprecificação da carteira, o que somado a novas iniciativas (conta com pontos) deve continuar impulsionando para uma melhor NIM, para 8,4% (+0,27 pp t/t e +2,08 pp a/a)

Para 2023, esperamos um crescimento NII de 43,2% a/a principalmente por conta da reprecificação e lançamento de novos produtos, com uma melhora na NIM de +1,36 pp a/a para 8%.

Provisão e Inadimplência: Cenário mais estável

Apesar do ambiente de crédito desafiador, esperamos uma estabilidade na inadimplência (>90 dias) do Inter para 4,6% (vs 4,7% no 2T23). Com o cenário um pouco mais controlado, esperamos que a provisão de crédito duvidoso (PDD) alcance R$ 417,6m, crescimento ainda forte de +4,8% t/t e +58,7% a/a), mas uma desaceleração em relação ao 2T23 (+64,4% a/a).

Para 2023, acreditamos que a PDD seja de R$ 1,6b (+47,1% a/a), com os números arrefecendo no 2S23.

Receita de Serviços e Comissões: Acelerando

Esperamos que a receita líquida de serviços e comissões avance para R$ 293m (+10% t/t e +35,3% a/a). Em nossa visão, o principal contribuidor deve continuar sendo a receita de interchange. O Inter está conseguindo manter um alto volume transacionado (TPV), no 1S23 teve crescimento de 26,6% (crédito + débito) bem acima do mercado (8%).

Para 2023, estimamos que a receita líquida de serviços e comissões cresça para R$ 1,1b (+33,7% a/a), crescimento robusto, mas em desaceleração do resultado de 2022 (89,7% 22/21).

Despesas: Ainda com ganho de eficiência

A companhia apresentou redução de 2,5% t/t nas despesas no 2T23, o que somado a uma receita crescente levou a uma forte melhora no índice de eficiência (para 53,4% vs 62,4% 1T23). Em nossa visão, as despesas avançarão em 4,3% t/t e 3,4% a/a principalmente por conta do dissídio salarial. Desse modo, estimamos um índice de eficiência em 51,3% (-2,1 pp t/t e -23,73 pp a/a). Apesar de conseguir um melhor indicador, acreditamos que a maior parte dos ganhos já foram auferidos no 2T23. Para 2023, vemos despesas avançando 2,1% a/a, abaixo da inflação.

Imposto

No 2T23, o banco começou reportar despesas de imposto corporativo (20,1% de alíquota efetiva). Por muitos anos, o Inter usava créditos fiscais gerando um imposto que ajudava no lucro líquido. Para o 3T23 estimamos uma alíquota efetiva em 22%.

Estimativas 2023 e 2024 | INBR32: Busca por maior rentabilidade refletido nos resultados