O ROE aumenta com menos provisões, embora as receitas ainda estejam em queda

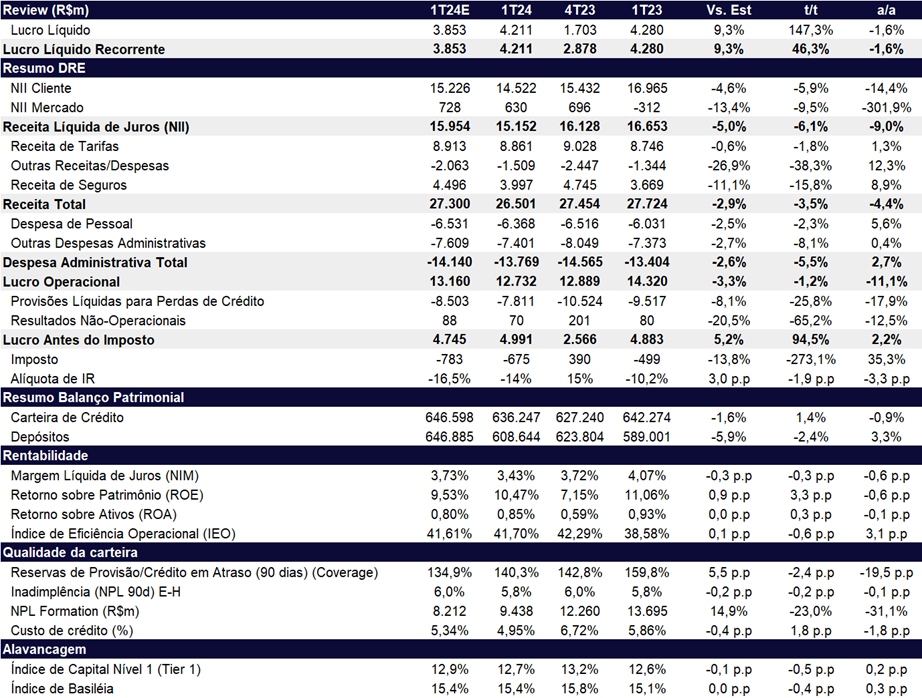

Os resultados do 1T24 divulgados pelo Bradesco indicam uma melhora significativa em relação ao trimestre anterior (4T23), apontando para um possível ponto de inflexão em termos de rentabilidade. No entanto, o banco ainda enfrenta desafios para impulsionar suas receitas. A mensagem subjacente sugere uma recuperação gradual, porém consistente. O lucro líquido de R$ 4,2 bilhões teve um aumento significativo de +46% t/t, mas uma leve queda de -1,6% a/a. O resultado superou nossas estimativas em +9% e as expectativas do mercado em +6%. A ROE (rentabilidade) de 10,2% registrou uma melhora importante de +3,3 pp t/t (queda de -0,4 pp a/a), embora ainda permaneça abaixo dos níveis históricos do banco e de outros concorrentes. O resultado do trimestre foi impulsionado principalmente pela redução nas despesas de provisão de crédito, que caíram -25,8% t/t e -17,9% a/a. No entanto, essa melhora foi parcialmente compensada pela queda na margem financeira, que diminuiu -6,1% t/t e -9% a/a.

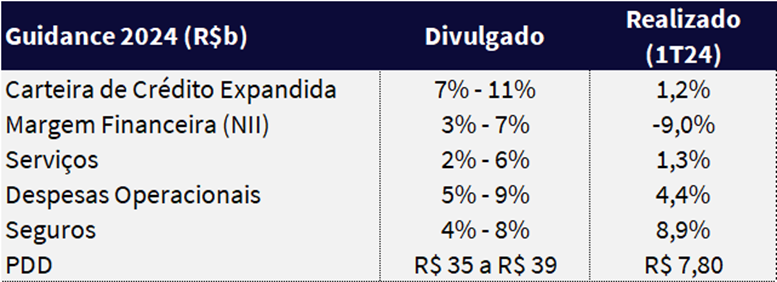

Por fim, notamos um melhor desempenho das novas carteiras de crédito, refletindo em uma melhora na inadimplência (acima de 90 dias) e permitindo ao banco retomar a originação em quase todas os segmentos, principalmente em linhas de crédito com mais risco. Isso deve impulsionar os spreads e, consequentemente, a receita de juros nos próximos trimestres. Embora a queda de -9% a/a na margem (NII) seja um desafio, a gestão reiterou sua expectativa de crescimento de 3% a 7% para 2024, com perspectivas de uma dinâmica mais favorável a partir do segundo semestre.

Embora reconheçamos que o resultado ainda não alcance o pleno potencial do banco, o desempenho do 1T24 sugere que os piores momentos ficaram para trás, apontando para uma melhoria gradual nos resultados nos próximos trimestres. Reiteramos nossa recomendação de COMPRAR com um preço-alvo de R$ 17,0. Acreditamos que as ações apresentam múltiplos atrativos, sendo negociadas a 8,0x P/L 24E e 5,1x P/L 25E, além de um P/VP 24E de apenas 0,9x.

Reestruturação: Avanços no trimestre

Na videoconferência de resultado, a gestão detalhou o processo de implementação do Planejamento Estratégico de reestruturação no banco, incluindo medidas já adotadas:

- Redução de camadas hierárquicas beneficiando a velocidade do processo de decisão;

- Contratação de pessoas do mercado;

- Novo C-Level de RH: Silvana Machado (ex-Advent)

- Novo C-Level em negócios digitais: será anunciado em 09/05

- Novo diretor de crédito: Júlio Guedes (atuou no Serasa)

- Remodelagem da BU de crédito;

- Segmentação do PME ao longo do ano;

- Remodelagem do Prime (alta-renda) e foco no segmento Afluente;

- Lançamento da nova plataforma Bradesco Expresso;

- Estão atuando em 2.600 iniciativas e encontraram mais processos que precisam ser aprimorados;

Bradesco (BBDC4) | Resultado 1T24: Queda nas linhas de receita, mas lucro beneficiado por melhora na provisão

Guidance: Reiterado apesar de vir abaixo

A gestão reiterou o guidance de 2024 apesar de reconhecer um maior desafio em certas linhas como NII.

Guidance: Reiterado apesar de alguns resultados abaixo do esperado

Carteira de Crédito: Visão BACEN contraindo a/a

A carteira de crédito (BACEN) segue com um fraco desempenho, apresentando um crescimento de apenas +1,4% t/t e retração de -0,9% a/a. No entanto, houve um leve aumento nas operações voltadas para pessoas físicas (+1,9% t/t e +1,4% a/a). Esse avanço foi guiado pelo aumento dos produtos de crédito pessoal (+10,1% t/t e +1,8% a/a), consignado (+2,1% t/t e +4,5% a/a) e financiamento imobiliário (+1,8% t/t e +5,8% a/a). Por outro lado, o segmento corporate apresentou retração (-0,4% t/t e -5,1% a/a).

Entretanto, o banco ganhou participação de mercado em fevereiro e provavelmente em março deste ano. O banco afirma que a originação de crédito vem aumentando, representando o primeiro passo para o crescimento do saldo da carteira.

Olhando a carteira expandida, vemos uma inflexão neste trimestre, apresentando uma leve expansão de +1,2% a/a, puxado principalmente pelo segmento de pessoas físicas (+2,0%).

Receita com juros (NII): Fraco desempenho

A receita líquida de juros (NII) foi talvez o destaque negativo, apresentando uma queda de -6,1% t/t e –9,0% a/a, totalizando R$ 15,1b. A queda deve-se ao fraco desempenho do NII Clientes, influenciado pela redução do spread de crédito (-0,3pp t/t e -1,4pp a/a). A redução está associada às mudanças no mix da carteira nos últimos trimestres, com um aumento na proporção de produtos de menor risco (crédito consignado, imobiliário e rural), fechando o trimestre com R$ 14,5b (-5,9% t/t e -14,4% a/a).

O NII Mercado apresentou uma queda de -9,5% t/t, mas manteve-se positivo em R$ 630m, revertendo o saldo negativo de -R$ 312m do 1T23. O resultado reflete a recuperação no desempenho de ALM.

Provisão para Devedores Duvidosos (PDD): Forte melhora

A provisão para devedores duvidosos apresentou uma robusta melhora no trimestre, totalizando R$ 7,8b com quedas acentuadas de -25,8% t/t e -17,9% a/a. Essa melhora é reflexo da melhor qualidade das novas safras nas operações do massificado PF e PJ, juntamente com uma maior eficiência de cobrança, menores despesas com descontos concedidos e redução de provisões no segmento de atacado.

O banco destacou que, para os próximos trimestres, conforme a carteira volte a crescer em linhas mais arriscadas, deve elevar o nível de PDD. Logo, podemos esperar um montante maior ao longo do ano, convergindo para a faixa do guidance.

Em relação a inadimplência, vemos uma melhora no indicador acima de 90 dias excluindo o impacto de Americanas, com um total de 4,8% (-0,3pp t/t e a/a). Considerando a varejista, a inadimplência total ficou em 5,0% (-0,2pp t/t e -0,1pp a/a). O destaque positivo é o segmento de pessoas físicas, que melhorou em 0,4pp t/t e 0,8pp a/a.

Por fim, os índices de coberturas ficaram relativamente estáveis em comparação ao trimestre passado. Usando nossa metodologia de cálculo (E-H), o índice de cobertura ficou em 140,3% (-2,4pp t/t e -19,5pp a/a), abaixo do histórico e de outros pares incumbentes. A gestão acredita que o índice deve se recompor a medida que o ciclo melhore ao longo desse ano.

Inadimplência e Índice de Cobertura: Queda na inadimplência e leve consumo de cobertura

Seguros: Segurando o resultado

A unidade de seguradora apresentou um lucro de R$ 1,95b (-21,5% t/t e +10,1% a/a), com um bom desempenho operacional e ROE de 19,8% (-5pp t/t e +1pp a/a), representando 46% do lucro total do conglomerado.

O resultado das operações de seguros, previdência e capitalização (linha que compõe os demonstrativos de resultado) ficou em R$ 3,9b (-15,8% t/t e +8,9% a/a). A queda na comparação trimestral deve-se ao aumento das despesas com comercialização (+23% t/t e +4,5% a/a) e queda no resultado financeiro (-17,8% t/t e -10,5% a/a).

Receita com Prestação de Serviços (Fee): Ainda fracas

As receitas de prestação de serviços continuaram fracas, totalizaram R$ 8,9b (-1,8% t/t e +1,3% a/a). A queda trimestral se deu pelo aumento sazonal de receitas no 4T, levando a uma queda de -2,2% t/t em rendas de cartões e forte queda em mercados de capitais (-32,8% t/t). Já na comparação anual, o crescimento foi liderado por uma melhora na administração de consórcios (+13,7% a/a), operações de crédito (+10,4% a/a) e mercado de capitais (+41,4% a/a). No entanto, as receitas de conta corrente seguem bem pressionadas, contraindo -9,6% a/a.

Despesas: Controladas

As despesas administrativas totais ficaram controladas no trimestre, apresentando queda de -5,5% t/t e crescimento de apenas +2,7% a/a, totalizando R$ 13,8b. O bom desempenho das linhas veio principalmente das “outras despesas administrativas” que contraíram -8,1% t/t e ficaram estáveis a/a (+0,4%).

Imposto: Beneficiado pelo JCP

A alíquota de imposto ficou em 14%, beneficiada, em parte, pelo Juros sobre Capital Próprio (JCP) e ainda pelo baixo desempenho operacional.

Capital: Adequado

O índice de Basiléia ficou em 15,4%, com queda de -0,4pp t/t, mas uma melhora de +0,3pp a/a. Já o capital nível I fechou em 12,7% (-0,5pp t/t e +0,2pp a/a), impactado na visão trimestral pelo aumento dos ativos intangíveis e efeitos de marcação a mercado. Além disso, houve a distribuição de R$ 2,6b em JCP.