Nós participamos do Stakeholder Day de 2023 da Gerdau, que aconteceu no final da semana passada, entre os dias 28 e 29 de setembro. Em um encontro do management com analistas, a Companhia mostrou precaução em relação à conjuntura setorial, ainda que a Gerdau tenha realizado esforços para manter suas vantagens competitivas fortes, principalmente nas questões de mix de produtos e investimentos.

Apesar de continuarmos com a nossa visão mais positiva para a Gerdau em relação aos seus pares, expomos a nossa preocupação de curto prazo para o mercado de siderurgia nos últimos dois relatórios anteriores. As discussões que tivemos no evento foram imperativas para nos mantermos ainda com viés neutro para o 2S23, e chamamos atenção para a opinião da própria Companhia sobre o efeito das exportações da China na indústria brasileira, que seguem aumentando a penetração no consumo aparente de aço, dificultando a realização tanto de preço, como de volume na ON Brasil.

Principais destaques:

(i) A saturação do aço chinês no mercado está causando dificuldades para os produtores de aços planos brasileiros; (ii) Acreditamos que os aços longos estejam mais estáveis no Brasil devido ao influxo de aço chinês, influenciado principalmente pelo setor de construção, que está alimentando a demanda doméstica na China através da expansão do MOHURD e do segmento de infraestrutura, apesar do mercado imobiliário para moradias comerciais estar se desfalecendo; (iii) A Gerdau, menos exposta a aços planos, embora esteja se saindo melhor do que seus pares, também atravessa por queda de volumes e descontos de preços, levando a pedidos junto ao as autoridades brasileiras para que as tarifas de importações cheguem a 25% (vs. ~10% atuais); (iv) Observamos hoje a Companhia mais diversificada, deixando de ser focada essencialmente em vergalhões, com maior versatilidade das linhas de produção; (v) Acreditamos que os ambiciosos planos para o CAPEX podem impactar a geração de fluxo de caixa, levantando preocupações de investidores; (vi) Com perspectivas setoriais negativas de curto prazo e exógenas a Gerdau, reiteramos nossa recomendação de MANTER, com um Target Price 12M de R$32,00.

Stakeholder Day 2023

Exportações da China embaralham mercado doméstico. Com o prêmio do vergalhão brasileiro em +6,6% vs. o importado, enxergamos uma contínua pressão do aço internacional no mercado doméstico, considerando que a China representa ~50% das importações. É fato que o número hoje está muito próximo da média histórica, porém, devemos observar que o prêmio estava em ~12% no início do mês passado, com o gap reduzindo pela metade em razão dos cortes de preços que os players domésticos estão tendo que realizar para não perder tanto market share para o aço importado. Acreditamos que hoje a maior preocupação dos investidores se encontra nessa dinâmica.

O aço importado está sendo disponibilizado em maiores quantidades no Brasil, com a taxa de penetração do aço tendo fechado agosto em 19,5% (+4,2p.p vs. 2022), devido a uma desaceleração econômica na China. Essa situação forçou os fabricantes de aço chineses a ampliarem sua distribuição e consequentemente, o aço do país está se tornando altamente competitivo nos mercados globais, dadas as margens de lucro severamente baixas que as siderúrgicas sustentavam até o 1S23. Evidências dessa tendência podem ser notadas em nosso último relatório setorial sobre mineração, que segue em anexo (Metais & Mineração: Um raio X na fratura exposta do mercado imobiliário chinês). Neste relatório, apontamos as exportações do aço bruto como uma dos fatores de suporte para a demanda das siderurgicas chinesas, levando o minério de ferro para ~US$120/t, patamar de preço visto durante o mês de agosto.

Por que a Gerdau nos parece menos afetada que os pares? A situação para aço plano é ainda mais delicada do que nos longos, considerando que a agressividade dos produtos importados chegou a criar um gap mais proeminente no prêmio de produtos domésticos no Brasil (25% no início de agosto vs. 15,7% atuais). Como a Gerdau possui ~2/3 do seu portifólio ligado a aços longos, acabou sofrendo menos do que os pares.

Acreditamos que uma das razões que possam explicar o aço plano ter sofrido um ataque mais forte nos preços, diante das inundações de aço chinês, é que o setor de construção civil que não está correlacionado com a venda de habitações comerciais por incorporadoras privadas, entre os subsegmentos de infraestrutura e social housing (financiados pelo governo), está segurando um nível maior de demanda doméstica para a china, e com isso, reduzindo a necessidade de exportação desse tipo de aço.

Entretanto, com relação aos aços planos, além de terem uma logística um pouco mais fácil para exportação, passam também por uma turbulência maior de demanda. Vemos apenas o setor automotivo chinês como puxador neste momento desse tipo de aço, o que é muito pouco perto do nível de capacidade instalada de produção na China. Vale lembrar que os Alto-fornos chineses estão operando em 92% de taxa de utilização, o que nos parece um patamar elevado para uma demanda ainda enfraquecida na ponta final, levando a conclusão de que uma parcela significativa está sendo exportada. Isso acarreta problemas com a implementação de revisões de preços sem uma perda significativa de participação de mercado para os produtores de aço brasileiros.

Qual a solução que está sendo estudada? Na tentativa de neutralizar esse fato, a Gerdau buscou a ajuda do governo para proteger seus interesses, incluindo um aumento nas taxas de importação, através a força do setor por meio do Instituto Aço Brasil. O motivo é que essas tarifas são inferiores às de vários outros países e, consequentemente, desviam um volume substancial de exportações para o Brasil. Atualmente, o imposto é inferior a 10%, mas o Instituto Aço Brasil prevê uma taxa ideal de ~25%, paralela à que prevalece no México.

Ainda em discussões com o setor, as autoridades brasileiras divulgaram o reestabelecimento da alíquota de imposto de importação de uma dúzia de produtos siderúrgicos na semana passada. Os itens afetados incluem bobina a quente, bobina a frio, bobina grossa, chapa galvanizada, chapa revestida de alumínio-zinco, fio-máquina, barras de aço inoxidável a frio e tubos sem costura. A nova regulamentação entrará em vigor a partir de outubro, restaurando o imposto de importação para uma faixa de 9,6% a 12,8%, que era a tarifa utilizada antes da redução realizada através da Resolução GECEX 353, que permitiu a redução do imposto de importação desses produtos no ano passado, e que teria ficado com uma vigência até dezembro de 2023. O setor está aguardando o anúncio formal dessa decisão no Diário Oficial.

Durante o evento, Gustavo Werneck, CEO da Gerdau e membro do conselho do Instituto Aço Brasil, enfatizou a necessidade do país de se preparar para o próximo ciclo de crescimento e resolver os problemas imediatos que afetam a indústria siderúrgica. Segundo o Sr. Werneck, a situação na China terá grande impacto nos próximos anos e a agilização das salvaguardas é fundamental nos próximos 30 dias, uma vez que o setor corre o risco de demissões significativas devido à desaceleração da demanda local, expressando seu apoio à proposta de tarifa de 25% em meio ao risco iminente de perda de 15 mil oportunidades de emprego, em razão das paralisações em algumas plantas de produção da Gerdau e de outras siderurgicas.

Hoje a Gerdau se encontra com 600 funcionários em estado de suspensão de contratos de trabalho, afirmou o Sr. Werneck. A Companhia conta com uma planta no Ceará que está completamente parada, e algumas linhas de produção interrompidas em plantas em São Paulo. A suspenção dos contratos é feita justamente para evitar demissões em massa em momentos quando a demanda esfria, porém, a duração é de no máximo 120 dias. Então, é exatamente por essa razão que as pressões ligadas ao aumento das barreiras tarifárias devem ser tomadas o quanto antes pelo governo visando a manutenção de empregos. Considerando que a situação é delicada, acreditamos que as tarifas devem subir, porém, nossa avaliação nesse momento é de que seria improvável o governo elevar para 25%.

Versatilidade no mix de produtos aparece como outro destaque. Além de ser mais exposta aos aços longos, que estão com dinâmica de preços um pouco menos afetada pelas importações, a Companhia opera através de algumas plantas, como as que conhecemos em Ouro Branco (MG) durante o evento, que possuem um sortimento mais amplo de produtos e uma gestão operacional que permite a flexibilização para um mix com mais resiliência. Nossa opinião é que essa versatilidade não é tão encontrada com escalabilidade nos pares.

Em momentos de oscilação de volume a Companhia aproveita essa janela de alteração de parâmetros operacionais para buscar alternativas de trabalhar no mix de matérias primas e produtos, trazendo um valor considerável para o negócio. Em momentos em que a demanda esfria, são realizados ajustes de volumes e trabalhos no upstream para buscar as maiores alavancas de resultado, mesclando entre as linhas de produção e os segmentos de clientes que são atendidos.

Um dos méritos que enxergamos na Gerdau é a capacidade de trabalhar hoje em diferentes linhas de produto, tanto em planos quanto em longos, dentro do mesmo complexo. O projeto BQ2, que irá adicionar 250Ktpa de capacidade para bobinas laminadas a quente, deve ajudar ainda mais essa versatilidade. Por exemplo, quando os segmentos naval, óleo e gás, eólico e construção civil não performam bem, os produtos de chapa grossa podem perder demanda. Nesse caso, a Companhia poderia realocar a produção para bobina quente, porém, hoje a produção de bobina quente se encontra 100% tomada, com as 800Kt produzidas. Com a adição de capacidade, a Gerdau ganhará ainda mais flexibilidade entre produtos de maior valor agregado.

Além disso, despendendo do segmento, a modalidade dos acordos comerciais não necessariamente acompanha a flutuação de curto prazo de preços. Isso quer dizer que há um percentual do backlog de pedidos com contratos fechados e com dinâmicas de preços próprias dos contratos, ficando menos suscetível ao preço spot do aço.

A unidade que visitamos em Ouro Branco (MG) conta com 4,5Mtpa de capacidade instalada, em 9 mil hectares de terreno, dos quais 55% compõem um cinturão verde, que cerca a planta com áreas de preservação e manejo, o que não deixa de representar um diferencial competitivo quando comparamos com outras usinas de mesmo porte, ajudando na política de “boa vizinhança” da Companhia com as comunidades que estão no entorno. Isso pode não parecer significativo pela perspectiva financeira ao primeiro olhar, porém, se analisarmos a quantidade de processos ambientais que a CSN e a Usiminas enfrentam, esta última tendo tido recentemente um bloqueio momentâneo no caixa expedido pela justiça na ordem de R$346m, apontamos os cuidados que a Gerdau possui com o meio ambiente como um diferencial notável de preservação de seu fluxo de caixa, mediante as pressões ambientais cada vez mais fortes em relação a indústria siderúrgica.

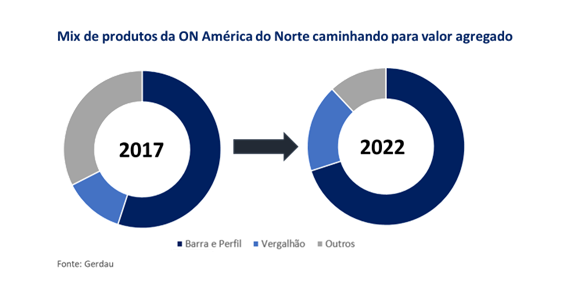

Para além de ser apenas um negócio de vergalhões. Fazendo a lição de casa, a Gerdau tem apresentado uma mudança importante no portifólio de produtos nos últimos anos, se afastando cada vez mais de um mix com opções restritas e de menor valor agregado, como o vergalhão, que já representou ~1/3 das vendas na ON América do Norte em 2017. Atualmente, o vergalhão representa ~1/8 das vendas, diluindo a representatividade à medida que a Companhia foi ganhando escala e diversificando o mix. Além disso, o início da operação de novas linhas de produção justamente em Ouro Branco (MG), marcou a entrada da Gerdau para produtos de aços planos no Brasil, na qual acreditamos que a Companhia deve continuar a aumentar sua relevância dentro do mix para os próximos anos de forma versátil, sendo mais adaptável as condições de mercado do que os pares.

Com os vergalhões ocupando hoje 24% do portifólio, a Companhia vem diversificando bastante ao longo dos anos o mix, com o restante dos produtos em 21% ligado a perfis estruturais, 14% de barras e perfis comerciais, 15% SBQ, 12% planos e 8% customizáveis direto para o downstream.

Sendo a maior recicladora de sucata ferrosa da américa latina, estando menos exposta as oscilações do carvão metalúrgico e do preço de minério de ferro no spot, a Companhia está se tornando uma das empresas globais do setor com menor nível de emissões, com 0,86t de CO2 por cada t de aço.

É quase um contrassenso uma companhia siderúrgica com tantos prêmios ESG. A Gerdau assumiu o compromisso com a sustentabilidade, e desde 2020 está acelerando sua transformação em uma B Corporation. Essa é uma certificação, emitida pela B Lab, voltada para empresas que apresentam as melhores práticas ambientais, sociais e de governança (ESG). A Gerdau se junta ao raro grupo de companhias em escala internacional que possuem a certificação, com o apoio de alguns mentores, como a Danone North America e Natura&Co, que já são certificadas. Entre 2022 e 2023 entraram para o sistema B as operações do Peru e da Gerdau Summit. Além disso, a Gerdau foi eleita pela Época Negócios como a melhor empresa em ESG e sustentabilidade do Brasil, independente de setor… quem diria…

Por que o mercado deveria olhar mais para o ESG das siderúrgicas? Considerando a grande necessidade hoje de atualização dos meios de produção para a indústria do aço que origine menos pegadas de carbono, mediante a assinatura do acordo de Paris, tanto pelo Brasil, EUA como pela China (entre outros países), observando a Gerdau atuando na vanguarda desse processo. Em algumas situações, analistas no Brasil podem negligenciar as partes das apresentações institucionais que se referem às medidas ESG, porém, acreditamos que é de extrema importância para o futuro da fabricação de aço que as Companhias do setor estejam preocupadas com a temática ambiental.

Estamos vendo o cerco fechando, com os órgãos reguladores sendo cada vez mais restritivos com licenciamentos para novos projetos de adição de capacidade e com clientes em toda a cadeia de consumo do aço mais preocupados e exigentes com o processo de descarbonização. As empresas do setor que procurarem promover soluções ambientalmente mais conscientes certamente estarão mais bem preparadas para o futuro e seguirão com uma carteira de clientes resiliente.

Conforme comentamos em nosso último relatório, esperamos um CAPEX mais alto. Com o guidance de CAPEX para 2023E em R$5,0b, nossa interpretação é que o realizado irá superar o indicado pela Gerdau em +16% (R$5,8b Genial Est.), com uma alocação de capital voltada fortemente para investimentos que tragam a perenidade do negócio. Entretanto, no curto prazo, o CAPEX em um patamar mais elevado deve provocar um obstáculo na geração de caixa, considerando que as dinâmicas de preço no Brasil não estão favoráveis e esperamos uma redução de preço realizado nos EUA, mediante o estreitamento do spread metálico para instigar os clientes que estavam segurando pedidos, dificultando o ganho de tração no volume para América do Norte que presenciamos no 2T23. Isso deve carregar o EBITDA para baixo, o que em conjunto com um CAPEX maior, a geração de FCFF deve ficar parcialmente comprometida para o 2S23.

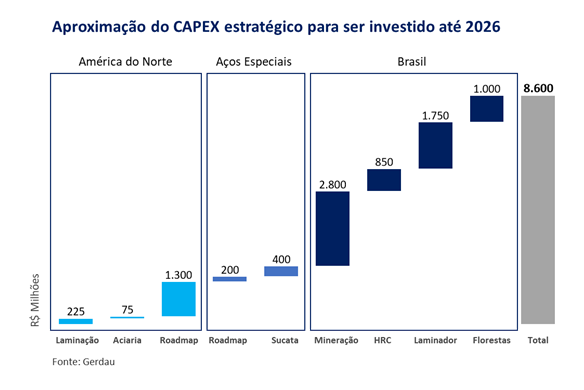

Além disso, o management abriu um CAPEX estratégico entre 2021 e 2026 de R$11,9b, nos quais R$8,6b devem ser investidos nos próximos anos, com R$3,3b já realizados.

Investimentos da ON Brasil seguem puxando o trilho do crescimento. A concentração dos investimentos futuros é na ON Brasil, acumulando ~75% do total de CAPEX que ainda será desembolsado. Entre os projetos para o dispêndio de capital, vemos a (i) expansão da plataforma de mineração sustentável em Miguel Burnier (MG), que visitamos durante o evento e deve consumir R$3,2b (entre de 2023 e 2026), agregando em uma capacidade de 5,5Mtpa de pellet feed, com um minério de ferro de alto teor de qualidade (~65% Fe), além de contar com logística integrada através de mineroduto de 13km de extensão, com ligação direta com a usina de Ouro Branco (MG). Além disso, (ii) a expansão da bobina quente (BQ2) e utilidades em um total de dispêndio ~R$1,55b; (iii) expansão do laminador de perfis com um investimento de ~R$1,75b e (iv) aumento da base florestal em MG, com dispêndio de ~R$1,0b.

ON América do Norte possui mais CAPEX de sustaining e projetos menores de ampliação de capacidade. Mesmo com uma proporção menor, os investimentos na ON América do Norte ainda são relevantes para a comunidade do ambiente competitivo que a Gerdau se encontra nos EUA, apresentando projetos de aumento de capacidade em (i) laminação em PTB, CVT e JRS por ~R$225m, (ii) aciaria Whitby , com um investimento de ~R$75m e (iii) Roadmap de Miolothian, com um orçamento de ~R$1,3b.

Não obstante, a ON Aços Especiais possui o projeto de Roadmap em Monroe por ~R$200m e processamento de sucata, custando ~R$400m.

Quanto do CAPEX será traduzido em aumento de EBITDA? Alinhado ao crescimento do CAPEX, o management espera um incremento adicional no EBITDA, com potencial expansão de R$4,0b anualizados em 2031, vindo principalmente da ON Brasil (~R$1,9b do total). A nossa visão é de que, a princípio, o investimento custará caro. Segundo essa abordagem, o CAPEX irá gerar um retorno de ~47% no EBITDA em 8 anos. Vemos o CAPEX como sendo um dos pontos principais onde investidores com quem conversamos estão se mostrando preocupados, considerando um EBITDA com trajetória descendente no curto prazo, um CAPEX em ascensão colocará pressão na geração de fluxo de caixa.

Greve dos montadores nos EUA pode diminuir demanda nos próximos meses. A greve das montadoras automobilísticas, incentivada pelo sindicato dos trabalhadores (United Auto Workers – UAW), vem impossibilitando a continuidade do movimento saudável que acompanhamos no 2T23 em relação à reposição de estoques. A operação de montadoras tradicionais (Ford, GM e Stellantins) já conta com pelo menos 25mil funcionários paralisados. Sendo assim, a produção de veículos pode ter uma queda forte nos próximos meses, com forte dependência de um desfecho do conflito para sua recuperação, e afetando diretamente na demanda por aço no local.

Depois de iniciar uma greve em três fábricas no meio de setembro, o sindicato está ameaçando aumentar a ação a menos que as montadoras melhorem significativamente suas ofertas atuais. As reivindicações são: (i) aumento salarial geral de cerca de 40% para seus membros em um contrato de quatro anos, tendo em vista o lucro combinado das três montadoras de US$21b no 1S23. Até o momento, a contraproposta das montadoras foi de 20%. O UAW também pretende (ii) equiparar o pagamento de salários de novos contratos de trabalho com os antigos, onde o salário é maior para mesma função, após o acordo que separou em duas tears em 2007 mediante a recessão nos EUA.

Além disso, também são separados em grupos a assistência médica e benefícios para aposentados. O UAW se espelha no sucesso de outros sindicatos, como o da UPS, em conseguir aumentos semelhantes este ano e unificação das tears. Para o UAW a progressão da equiparação dos contratos deveria durar 90 dias, enquanto as montadoras propõem uma progressão de quatro anos. O último ponto pleiteado pelo UAW é com relação (iii) a transição de frota para veículos elétricos, com o sindicato buscando direitos garantidos e algum nível de reparação para os trabalhadores no caso de fechamento de fábricas de veículos de motores a combustão.

Considerando o nível de exigências do UAW, nossa percepção é de que ainda há um longo caminho até que se chegue a um consenso entre montadoras e sindicato. Nossa avaliação é de que isso certamente irá tornar a vida da Gerdau mais difícil na operação de Aços Especiais. No último trimestre, a unidade de negócios reportou um volume de 379kt, apresentando um crescimento de +6,7% t/t. Seu preço permaneceu estável em ~R$8.200/t no 2T23. Boa parte dessa melhora foi por nós creditada ao setor automotivo nos EUA, com a demanda sendo remodelada por cadeias de produção mais estáveis e estratégias de aumento de estoque.

No Brasil, as políticas de desconto do governo resultaram em uma retração mínima dos preços, considerando os níveis existentes, com o crescimento do setor previsto para 2% a/a em 2023, devido a uma base incrivelmente fraca em 2022. Essa projeção, entretanto, não se deve necessariamente a um aumento na produção por mais apetite por automóveis, refletindo então o setor ainda engatinhando rumo a recuperação. Ainda que assim seja, a retomada da atividade das montadoras tem aliviado a pressão sobre a Gerdau no Brasil, mas continuamos pessimistas com a performance do setor.

Tendo em vista esse mapeamento do trimestre passado, acreditamos que para o 3T23 o mercado norte americano deve apresentar números crescentes, no ato contínuo do que observamos no trimestre passado, com o Brasil ainda andando de lado. Entretanto, em virtude da greve do UAW, os números do 4T23 devem sofrer impactos consideráveis de desaceleração, pondo uma interrupção momentânea ao volume favorável que estava acontecendo até então. Essa interrupção deve perdurar até o ano que vem, pelo que acreditamos as negociações serão lentas, e em breve entraremos no período de final de ano, onde os movimentos da indústria automotiva já são naturalmente menores.

Gerdau Next possui um potencial interessante, apesar da baixa representatividade atual. As principais verticais da Gerdau Next, fundo de venture capital com a missão de diversificar o portifólio da Companhia por meio da criação e incorporação de negócios em outros segmentos, possuem capacidade de gerar valor dentro da Companhia, mas ainda está sendo marcado como uma opcionalidade para maioria dos investidores que mantém posições nas ações.

Com destaque para a (i) Addiante, JV com a Randon para a locação de veículos pesados e equipamentos, contando com uma margem EBITDA lifetime de ~91%; (ii) G2L, operador logístico multimodal com receita líquida de mais de R$1,0b em 2022, atendendo mais de 40 clientes além da própria Gerdau em operações inbound e outbound; e (iii) Newave Energia, que já é capaz de cobrir 35% a 40% do consumo da ON Brasil a partir de uma energia limpa e renovável.

Nossa visão e recomendação

Produtores de aço plano estão enfrentando desafios de preços devido ao fato de o aço chinês estar inundando o mercado, em virtude de uma demanda ainda apática no consumo estrutural da China. Atualmente, o setor automotivo é para nós o único grande impulsionador da demanda para planos na China, apesar de a capacidade de produção de aço do país operar com uma taxa de utilização de 92%, marcada no final de setembro. Para aços longos, estamos observando uma estabilidade maior de preços nas últimas semanas no Brasil, à medida que o gap de formação de prêmio atingiu menos essa categoria de produtos.

Por que estamos neutros no setor de siderurgia? Conforme destacamos ao longo do relatório, acreditamos que o aumento da pressão sobre os preços do aço plano está sendo maior do que para aços longos em razão do influxo de aço chinês, que, em grande parte, é denominado pelo setor de construção civil. Esse setor, que opera independentemente das vendas de moradias comerciais por incorporadoras privadas, engloba os subsegmentos de infraestrutura (principalmente ferrovias) e de moradias sociais financiadas pelo governo, viabilizadas pelo plano diretor em expansão de quase 50% a/a do Ministério da Habitação e Desenvolvimento Urbano da China (MOHURD). Esses subsetores da construção estão atualmente suportando um nível maior de demanda doméstica na China, diminuindo assim a necessidade de exportar esse tipo específico de aço, mesmo que o mercado imobiliário de venda de moradias comerciais esteja passando por uma crise estrutural que nos parece longe do fim, conforme detalhamos mais em nosso relatório setorial de Mineração, que segue em anexo (link).

Essa dinâmica de excesso de capacidade nos alto-fornos leva a um alto nível de exportação de aço da China, causando problemas de preços para os produtores de aço brasileiros. Mesmo diante da estabilidade atual de preços de aços longos, que corresponde a 2/3 do portifólio da Gerdau, o mercado parece extremamente competitivo, com o prêmio tendo reduzido ao longo do ano em decorrência de alguns descontos que foram dados pelas siderúrgicas locais. Certamente por estar menos exposta aços planos, onde essa situação de guerra de preços é mais intensa, a Gerdau se sai melhor que os pares. Ainda assim, as dificuldades no manejo de contratos, queda de volume e desconto de preços, preocupam o Sr. Werneck, que deixou claro sua posição de brigar por um aumento nas barreiras tarifárias, de forma a tentar evitar a continuidade da alta penetração do aço importando dentro do consumo aparente.

Conforme sugerido pelo Instituto Aço Brasil, o pleito é passar dos atuais ~10% de tarifa para 25%, utilizando o México com parâmetro. Dada a sensibilidade da situação atual, nossa opinião é de que um aumento nas tarifas é necessário. Entretanto, com base em nossa avaliação atual, parece improvável que o governo as eleve para 25%.

Não é mais uma empresa só de vergalhão. A Gerdau fez uma transição bem-sucedida para deixar de ser uma empresa essencialmente de vergalhões, diversificando significativamente seu mix de produtos, conforme apontamos ao longo do relatório. O lançamento de novas linhas de produção em Ouro Branco (MG), que visitamos durante o evento, levou a Gerdau a entrar no segmento de aços planos. A versatilidade e a flexibilidade de seus produtos em resposta às condições de mercado aumentaram o valor da empresa, com o EBITDA expandindo em ~3,3x em 5 anos, acompanhados de uma margem chegando a quase dobrar, um crescimento espetacular para um setor extremamente difícil em termos de competividade e de margens mais amenas, como sabemos que é a siderurgia.

Olhando para frente, vemos o CAPEX como moderador do interesse dos investidores. Ao conversar com alguns investidores institucionais após o evento, confirmamos que o nosso viés altista para o CAPEX deve ser decisivo para a estruturação de posições compradas nas ações da Gerdau nos próximos meses. Acreditamos que o plano de CAPEX que o management deu durante o evento é agressivo, e pode afugentar o fluxo de investidores no curto prazo, considerando que prevemos um EBITDA em contração para o 2S23, com a ON Brasil e ON América Norte desacelerando, e um newsflow negativo com relação a greve do UAW para a unidade de Aços Especiais.

Esperamos uma realização de R$5,8b 23E (+16% vs. guidance). No curto prazo, o CAPEX elevado poderá impedir uma melhor geração de caixa devido à dinâmica desfavorável em relação a penetração do aço importado no Brasil e à redução esperada por nós dos preços nos EUA em relação ao estreitamento do spread metálico. Acreditamos que o spread metálico alto visto no 1S23 eventualmente acarretou um potencial desconto, mediante aos pares cortando preços para puxar volume no 3T23. Um CAPEX mais alto combinado com um EBITDA mais baixo também pode afetar os dividendos da Companhia, que já foram menores no trimestre passado.

Sabemos que os R$3,2b de CAPEX para a estruturação e expansão das operações da mina Miguel Burnier (MG) são essenciais para elevar a qualidade do minério de ferro extraído da região, considerando que a extração é do tipo Itabirito, com uma qualidade um pouco inferior, e o investimento deverá viabilizar a melhora do processo de beneficiamento e elevar o a produção de pellet feed de qualidade superior para escoamento até usina de Ouro Branco (MG), através do mineroduto. O projeto de integração entre mina e usina siderúrgica dessas dimensões é inovador, porém o investimento nos parece caro em um momento de baixo ciclo do aço. Investidores parecem estar mais preocupados com a preservação de caixa, com opcionalidades menos agressivas de CAPEX no curto prazo.

A expectativa da Gerdau é de que, com a expansão do projeto e integração da mina com a usina, haja uma redução no custo de aquisição de minério de ferro, mediante a uma menor penetração de compra de minério de ferro de terceiros para suprir a necessidade das operações em Ouro Braco. O custo esperado após o empenho do CAPEX é de ~US$30/t para o minério de ferro entregue dentro da usina. Isso traria uma melhora de ~R$1,1b no EBITDA, que ajudariam a compor os R$4,0b indicados pela Companhia em relação aos R$8,6b de CAPEX totais a serem investidos até 2026.

Ainda é cedo para afirmar algo, com os investidores olhando mais o curto prazo do que os retornos de longo prazo. Porém, a conta ainda nos parece, à priori, relativamente cara. Muito CAPEX para um retorno marginal de ~5% em 2031 usando como base o nosso EBITDA 23E.

Stakeholder Day 2023. O evento nos deu clareza com relação a capacidade de execução da Gerdau, inclusive ficamos impressionados com o nível de automação da aciaria em Ouro Branco, nas etapas de laminação vimos pouquíssimo movimento de trabalhadores em contato direto com as máquinas, ajudando a compor os baixos índices de acidentes de trabalhos que hoje regem o dia a dia da Gerdau, tema que esteve presente durante uma parcela relevante do discurso de encerramento do primeiro dia, proferido pelo Sr. Werneck.

Ainda assim, acreditamos que as dinâmicas desfavoráveis de curto prazo devem impedir a alta das ações, com um cenário ainda nebuloso para as questões ligadas a tarifa de importação dentro das operações no Brasil, risco demissional e paralização de mais contratos de trabalho por baixa demanda e falta de condições de competitividades de preços. Caso o governo reveja as questões das tarifas de importação, acreditamos que será um gatilho interessante paras as ações do setor siderúrgico, e como a Gerdau para nós é a Companhia com mais diferenciais competitivos, possivelmente as ações poderão subir mais do que os pares. Entretanto, é difícil prever qual será o movimento do governo. Enfatizamos que a nossa opinião é de que não serão conquistados os 25% integralmente.

Além disso, ON América do Norte deve reduzir preço no 2S23, e a unidade de Aços Especiais sofre com um mercado automobilístico sem tração no Brasil e com essa bomba que caiu sob o colo da Companhia, mediante a greve do UAW, interrompendo a produção nas principais montadoras americanas (Ford, GM e Stellantins), retirando do radar para o 4T23 o único segmento que havia performando bem trimestre passado. Negociando em um EV/EBITDA 24E de 3,4x, reiteramos nossa recomendação de MANTER, com um Target Price 12M de R$32,00.

Antecipamos que iremos terminar de atualizar o modelo com as premissas e teremos mais conversas com a Companhia ao longo da semana, para a confecção do próximo relatório setorial de siderurgia, que deve ser publicado em breve. Com perspectivas setoriais negativas de curto prazo e exógenas a Gerdau, o Target Price provavelmente sofrerá alterações baixistas.