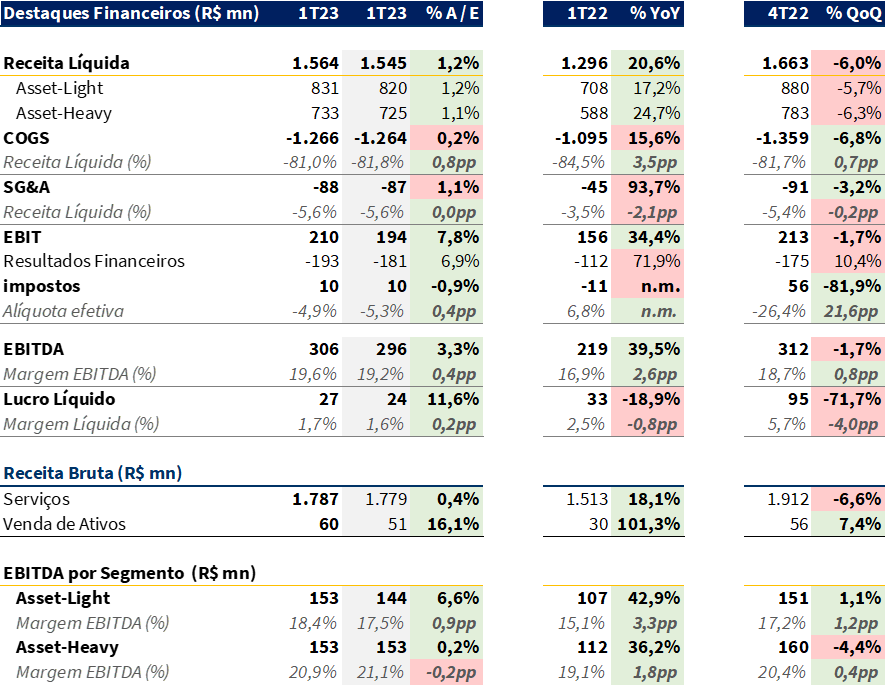

O resultado de JSL foi positivo, muito em linha com nossas expectativas. A queda na receita já era esperada devido a uma sazonalidade mais forte no 4T22, puxada principalmente por eventos como copa do mundo e black friday. Destacamos positivamente a recomposição de margens em um trimestre sazonalmente mais fraco, resultado de uma boa gestão e eficiência dos contratos, além de uma diminuição no preço dos insumos. Já do lado negativo tivemos um aumento marginal da alavancagem, que passou de 3,17x no 4T22 para 3,25x no 1T23, além de uma contínua pressão do resultado financeiro, que por sua vez pressionou ainda mais o lucro da companhia.

O spread entre o ROIC e o custo da dívida aumentou marginalmente em relação ao 4T22, passando de 3,9 p.p para 4,3p.p, algo que também consideramos positivo.

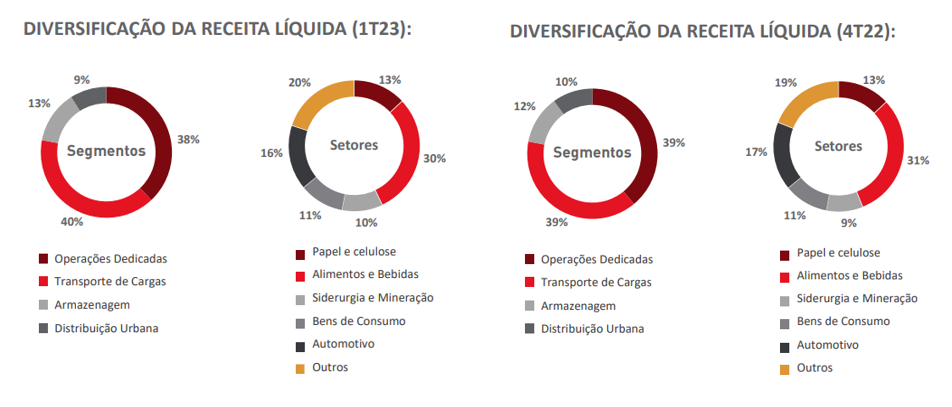

Em termos de representatividade de receita, não observamos nenhuma mudança significativa em relação ao 4T22. Dito isso, setores como os de alimentos & bebidas, automotivo e papel & celulose seguem sendo algumas das principais fontes de receita da companhia.

Análise por Segmento

Asset Light

No segmento asset light, a queda na receita se deu principalmente pela sazonalidade mais fraca mencionada anteriormente. No entanto, ainda assim a divisão apresentou ganhos relevantes de margem em relação ao 4T22, nos mostrando o novo patamar de eficiência operacional da companhia.

Sua receita no primeiro trimestre do ano foi de R$ 830,5 milhões, uma queda de 5,7% em relação ao trimestre anterior. No entanto, sua margem EBITDA subiu 1,2 p.p, passando de 17,4% para 18,6%.

Asset Heavy

Por fim, o segmento asset heavy se comportou de maneira semelhante ao asset light, com quedas no top line, porém com incrementos (ainda que mais modestos) de margem. Os principais drivers foram as operações dedicadas voltadas para os setores de papel & celulose e alimentos e bebidas.

A receita líquida do segmento totalizou R$ 733 milhões no 1T23, caindo 6,3% em relação ao 4T22. Enquanto isso, a margem EBITDA passou de 21,6% para 22,4%.

Análise Quantitativa

Os números reportados vieram em linha com nossas estimativas. A receita líquida consolidada totalizou R$ 1.56 bilhões (-6% t/t e +20,6% a/a) enquanto o EBITDA somou R$ 306 milhões no trimestre (-1,7% t/t e +39,5% a/a). Por fim, o lucro líquido totalizou R$ 27 milhões no 1T23 (-71,7% t/t e -18,9% a/a). Cabe ressaltar que a discrepância entre o lucro líquido do 4T22 se da devido ao reconhecimento de créditos fiscais.