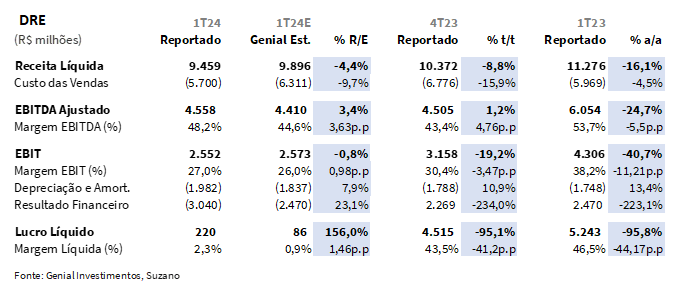

A Suzano reportou seu resultado do 1T24 ontem (09 de maio de 2024), após o fechamento do mercado. O resultado veio dentro do esperado, de acordo com o mencionado previamente em nosso relatório (Prévia 1T24: Direções opostas). Os números demonstraram um trimestre de estabilidade no âmbito operacional. De forma sequencial, os embarques de celulose tiveram uma queda devido a sazonalidade e preços com impactos positivos dos recentes reajustes realizados pela companhia compensaram. Em papel, já vislumbramos a adição de capacidade da K-C e, portanto, há um grande avanço em vendas na base anual.

De grandes destaques neste 1T24, foram as (i) perdas com variação cambial contabilizadas no P&L, advindas de um câmbio BRL/USD mais forte que gerou efeito sobre 54% das dívidas da Suzano, mantidas em USD; (ii) preços realizados de celulose em ascensão t/t; (iii)apesar da brutal desaceleração do lucro líquido (-95,1% t/t; -95,8% a/a), o número acabou vindo acima do consenso (2,5x vs. Genial Est.), que esperava uma queda ainda maior. Além disso, há o (iii) potencial deal com a International Paper (IP), que balançou o papel, que entrou em queda livre de -13% no dia 7 de maio, após notícia de oferta de US$15b veiculada em mídia (dias antes do resultado). Para mais detalhes sobre a possível aquisição, recomendamos a leitura do nosso relatório dedicado ao assunto, que segue em anexo (Suposta compra da IP: Triângulo das Bermudas).

Valuation e recomendação. A Suzano enfrentou alguns desafios no 1T24, com uma queima de caixa de -R$2,6b, puxada por um CAPEX alto, bem como por um nível significativo de juros, além de JCP e recompra de ações. Isso resultou em um fluxo de caixa (FCFE) de -R$993m. A queima já era esperada por nós e ficou em um nível levemente inferior as nossas estimativas. Além disso, a alavancagem também aumentou, com a relação Dívida Líq./EBITDA subindo para 3,5x (vs. 3,1x no 4T23), mas nossas projeções indicam uma redução da alavancagem no futuro, especialmente após o término da execução financeira de Cerrado. Para mais detalhes sobre o ritmo de desalavancagem, verifique a seção “Nossa visão”, ao final do relatório.

Embora o mercado de celulose tenha observado uma rápida sequência de aumentos de preço, impulsionada por problemas globais de oferta e demanda, no entanto, há indicações de que esses ajustes de preço podem diminuir de ritmo, sugerindo uma possível estabilização. Além disso, a entrada do projeto Cerrado na oferta global de celulose levanta questões sobre a capacidade do mercado em absorver o aumento de produção, especialmente na China, onde as margens dos produtores de tissue estão apertadas.

Mesmo com as dúvidas dos investidores com relação ao potencial final de ciclo de repasses de preços da BHKP, ainda assim acreditamos que as vantagens competitivas do projeto Cerrado não estavam embutidas nos preços das ações da Suzano, e um upside era iminente quando os resultados do projeto aparecerem nos números da companhia. Porém, o nome da companhia acabou se envolvendo em especulações fortes nos últimos dias que estão dificultando a viabilidade para apreciações das ações.

Essas especulações estão envoltas no cenário da notícia vazada pela imprensa de uma possível aquisição da International Paper (IP) pela Suzano. A notícia, circulada em diversos veículos de mídia de alta reputação, criaram especulações e reações negativas dos investidores, com (i) preocupações sobre a alavancagem, (ii) estratégia de diversificação e (iii) alocação de capital responsável. Avaliamos que as sinergias na operação são duvidosas e o momento inoportuno da transação, em meio ao Projeto Cerrado, levantam dúvidas sobre os impactos futuros na competitividade e saúde financeira da Suzano. O mercado aguarda mais informações sobre o desdobramento desse potencial transação e seus efeitos sobre as ações da empresa.

Como por enquanto tudo não passa de um rumor, seguimos voltados aos fundamentos, que são positivos. Vemos a Suzano sendo negociada a um EV/EBITDA 24E de 6,3x (vs. 7,5x da média histórica), com um grau razoável de desconto. Acreditamos que os preços das ações parecem não refletir a melhoria dos indicadores pós start-up do Projeto cerrado no 2S24, inclusive na queda do COGS/t para R$500/t em 2025+ (vs. ~R$800/t hoje). Portanto, reforçamos nossa recomendação de COMPRA, com um Target Price 12M de R$72,00, refletindo um upside +36,62%.

Principais Destaques

(i) Volumes recuando t/t por necessidade de reestocagem alinhada à fraca sazonalidade do 1T e ao aumento de lead time devido às restrições logísticas; (ii) Astros alinhados para repasses de preço guiaram a Suzano a apresentar preço realizado avançando high single digit no trimestre (+9,0% t/t); (iii) Novos repasses de preço devem gerar efeito no próximo trimestre, com mais um em abril, válido para o mês corrente; (iv) Papel em avanço expressivo na base anual com K-C; (v) Receita levemente abaixo das expectativas. No consolidado vimos receita líquida de R$9,5b (-4,4% vs. Genial Est.); (vi) COGS/t com alta marginal de +1,3% t/t e em linha com expectativa, chegando a R$827/t (+0,1% vs. Genial Est); (vii) EBITDA foi entregue conforme esperávamos, estável t/t e com queda a/a; (viii) Lucro Líquido em forte desaceleração (-95,1% t/t; -95,8% a/a), mesmo assim acabou sendo reportado acima das expectativas. As variações cambiais são responsáveis pelo gap brutal entre EBITDA e Lucro líquido; (ix) Queima de fluxo de caixa FCFE de -R$993m, já era aguardada. Nada para se assuntar aqui; (x) Alavancagem subindo para 3,5x Dívida Líq./EBITDA (vs. 3,1x no 4T23), com mais detalhes sobre o ritmo de desalavancagem daqui para frente na seção “Nossa visão”; (xi) As ações podem carecer de catalizadores de alta nesse curto prazo, diante dessas incertezas relacionadas ao potencial oferta de compra da International Paper. Ainda assim, via fato relevante, a Suzano argumentou que não houve proposta vinculante de forma oficial, portanto, seguimos voltados aos fundamentos, que são positivos; (xii) Vemos a Suzano sendo negociada a um EV/EBITDA 24E de 6,3x (vs. 7,5x da média histórica). Reforçamos nossa recomendação de COMPRA, com um Target Price 12M de R$72,00, refletindo um upside +36,62%.

SUZB3 Resultado 1T24: No detalhe!

Volumes recuando t/t por necessidade de reestocagem.

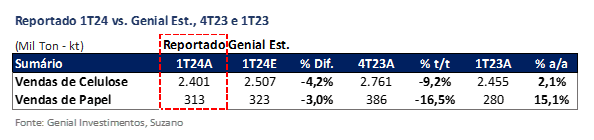

Após volumes expressivos vendidos no final do ano passado, a companhia não tinha mais capacidade de continuar operando e precisou reestocar. Esse fato, alinhado à fraca sazonalidade típicas dos 1Ts e ao aumento de lead time devido às restrições logísticas, gerou volumes de embarques em 2.401Kt (-4,2% vs. Genial Est.) caindo -9,2% t/t , com alta suave de +2,1% a/a, consolidando um número levemente mais arrefecido do que esperávamos.

Astros alinhados para repasses de preço.

Em conformidade com nossas expectativas, a Suzano apresentou preço realizado avançando high single digit no trimestre (+9,0% t/t; -18,2% a/a) e alcançando R$3.066/t (-0,3% vs. Genial Est.). Isso porque o cenário se alinhou para que reajustes fossem realizados, já que houve (i) greve de trabalhadores em importantes plantas de celulose na Finlândia, resultando em menor disponibilidade de BHKP, (ii) crise no mar vermelho, entre outros fatores. Além disso, (iii) a companhia realizou diversos repasses de preços nos últimos meses, sendo o último do 1T24 no final de fevereiro e que acabou levando os preços de referência da celulose fibra curta (BHKP) a atingirem ~US$656/t na China e ~US$1.126/t na Europa.

Novos repasses de preço devem gerar efeito no próximo trimestre.

Mencionamos no relatório de prévia que, após ter sido bem-sucedida em 2 rodadas surpreendentes de repasses de preço em 2024 e 6 rodadas na Ásia e 4 para Europa e EUA no 2S23, a companhia anunciou mais uma em abril, válida para o mês corrente. Os reajustes anunciados, que foram de +US$80/t para a América do Norte, +US$60/t para a Europa e +US$30/t para Ásia, ainda não geraram efeito e deverão figurar no 2T24. O preço para BHKP na China chegou a US$720/t vs. US$480/t no bottom do ciclo, que ocorreu em maio de 2023.

Papel em avanço expressivo na base anual, usufruindo dos ativos da K-C.

A unidade de Papel sentiu o efeito sequencial de desaceleração da demanda devido a sazonalidade, mas usufruiu da adição de capacidade adquirida da Kimberly-Clark (K-C) para acelerar na base anual. Assim sendo, a companhia, que passou a ser líder nacional do mercado de papel higiênico e produtos correlatos com tissue após aquisição, reportou volume de vendas de papel em 313Kt (-3,0% vs. Genial Est.), o que representa uma queda de -16,5% t/t e uma alta de +15,1% a/a.

Quanto a preço realizado, em linha com nossa expectativa, o valor apresentado ficou flat na base trimestral, após uma queda no preço na categoria de imprimir & escrever e aumentos anunciados pela Suzano em outras categoriais, compensando um ao outro, e acabou chegando a R$6.713/t (-1,0% vs. Genial Est.), basicamente estável em -0,3% t/t, mas com uma queda de -9,4% a/a.

Receita com queda t/t e a/a, levemente abaixo das expectativas.

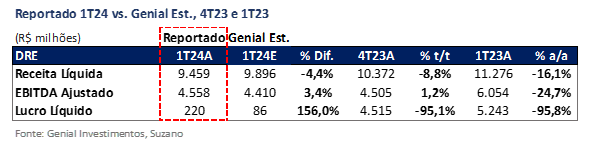

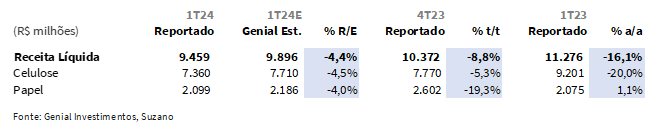

No consolidado observamos uma receita líquida total de R$9,5b (-4,4% vs. Genial Est.), caindo -8,8% t/t e -16,1% a/a. Analisando a quebra de receita por unidade de negócios, apuramos que o business de papelsentiu mais a sazonalidade do que a unidade de celulose. Isso porque, embora tenhamos visto uma redução padrão de volume no 1T24, acompanhamos os diversos repasses de preço na BHKP inibindo um pouco o efeito e gerando uma receita de celulose com leve desaceleração t/t, chegando em R$7,4b (-4,5% vs. Genial Est.), com queda de -5,3% t/t e -20,0% a/a.

Já a unidade de papel ficou em R$2,1b (-4,0% vs. Genial Est.), compondo uma queda mais forte de -19,3% t/t, mas avançando low single digit na base anual em +1,1% a/a pelo volume adicional de K-C, apesar de preços mais fracos na comparação com o 1T23.

COGS/t com aumento marginal, conforme antecipamos.

Exatamente como mencionamos no relatório de prévia, o COGS/t sofreu um aumento marginal na base sequencial, embora tenha ocorrido aumento do preço do barril de petróleo tipo brent inflacionando a linha de combustíveis e afetando o custo/km do transporte da madeira. No entanto, o número se manteve mais estável devido a medidas para reduzir o COGS, tais como (i) aumento da eficiência de ativos, (ii) redução da necessidade de químicos e (iii) menos compra de madeira de terceiros. Sendo assim, a companhia divulgou um COGS/t de R$827/t (+0,1% vs. Genial Est.), com um avanço leve de +1,3% t/t e uma queda de -15% a/a, resultando em um COGS nominal de R$5,7b (-9,7% vs. Genial Est.), queda de -15,9% t/t, em decorrência de volumes mais baixos e -4,5% a/a pela maior eficiência de custos.

EBITDA estável sequencialmente, em linha com a nossa estimativa.

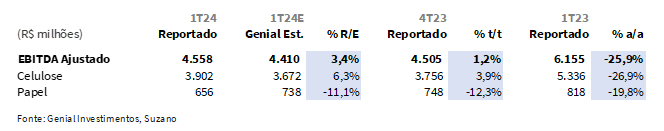

O EBITDA consolidado se manteve estável t/t, mas teve queda na base anual após recuo na receita e leve aumento no COGS/t. A unidade de papel reportou EBITDA de R$656m (-11,1% vs. Genial Est.), com queda de -12,3% t/t e -19,8% a/a, enquanto para o business de celulose foi divulgado R$3,9b (+6,3% vs. Genial Est.), leve alta de +3,9% t/t com queda de -26,9% a/a. Individualmente, constatamos diferenças no SG&A atribuídos a cada unidade de negócios, mas apuramos um resultado unificado em linha. Portanto, o EBITDA consolidado ficou em R$4,5b (+3,4% vs. Genial Est.), basicamente estável com +1,2% t/t, mas uma queda de -25,9% a/a.

Lucro Líquido anêmico, mas ainda assim acima das expectativas.

A companhia divulgou resultado financeiro -R$3,0b (+23% vs. Genial Est.) composto por uma variação cambial elevada de -R$1,7b, sendo composto por -R$2,1b (-3% vs. Genial Est.) relacionado a variação advinda das dívidas tomadas em USD pela companhia, adjuntas de um efeito positivo de +R$373m de variações cambiais sobre outros itens do balanço em moeda estrangeira, da qual não fizeram parte da nossa estimativa. As operações com derivativos, entre elas o zero cost collar e NDF, acabaram trazendo frutos negativos no valor de -R$635m . Após tais contabilizações, o bottom line divulgado foi de R$202m (2,5x maior que Genial Est), mas ainda assim, apresentando um forte declínio de -95,1% t/ e -95,8% a/a.

Nossa visão e recomendação

Queima de fluxo de caixa, mas em menor intensidade do as nossas expectativas.

No 1T24 a Suzano queimou -R$2,6b de fluxo de caixa (FCFE), em contrapartida de uma geração positiva de +R$876m no 4T23 e +R$384m no 1T23. Destrinchando o valor do 1T24, observamos -R$1,6b destinado ao pagamento de dividendos de dividendos/JCP e recompra de ações. Ao expurgarmos essa quantia, nos deparamos com FCFE de -R$993m (-19% vs. Genial Est.), representando uma queima de fluxo de caixa de menor intensidade frente as nossas expectativas em detrimento de um CAPEX um pouco mais baixo do que projetávamos, em R$4,2b (-6,4% vs. Genial Est.). Dinâmicas de capital de giro e EBITDA vieram em linha com o esperado.

Alavancagem subindo no 124. Reação dos investidores pode ser negativa, mas está dentro do que nós esperamos.

Acompanhia divulgou uma alavancagem mais alta no 1T24. O indicador Dívida Líq./EBITDA passou para 3,5x (vs. 3,1x no 4T23), uma vez que houve uma contração no EBITDA LTM para R$16,7b (-8,2% vs. LTM anterior), bem como o aumento da dívida líquida para R$59,6b (+7,3% vs. 4T23). Os vetores em direções opostas acabaram esticando o múltiplo de alavancagem.

Acreditamos que o indicador deve se elevar ao longo do ano corrente em função do desembolso restante com o cronograma do projeto Cerrado, que fechou o 1T24 com avanço financeiro de 87%. Acreditamos que a geração de FCF seguirá pressionada por um CAPEX alto esse ano ainda, além de que o start-up da planta em Ribas do Rio Pardo (MS) deve elevar o COGS/t nos primeiros meses de operação até níveis um pouco mais robustos de ramp-up, trazendo uma pressão adicional de curto prazo no EBITDA.

Acreditamos que o processo de desalavancagem só virá em 2025.

Após o start-up e uma normalização da fase inicial de produção do projeto Cerrado, claro, devemos ver um grande efeito positivo no EBITDA puxado pelo aumento de volume e uma redução considerável do COGS/t em 2025+, conforme já adiantamos em diversos relatórios passados. Consideramos em nosso modelo a alavancagem de 3,2x Dívida Líq./EBITDA 24E, um pouco maior do que foi apresentada ao final de 2023, de forma que 2024 não nos aparenta ser o ano que a companhia irá reduzir o indicador, mesmo inaugurando Cerrado em junho.

Provavelmente os aumentos nos preços de celulose devem compor uma melhora do EBITDA LTM de forma a baixar a alavancagem do patamar atual de 3,5x no 1T24 para 3,2x no 4T24E, entretanto, ainda assim acreditamos que a companhia deverá chegar ao final de 2024 levemente acima do que marcou no final de 2023. Apenas a partir de 2025, segundo nossas estimativas, a companhia iniciaria o processo de desalavancagem, reduzindo o indicador para 2,7x Dívida Líq./EBITDA 25E. Isso se a Suzano não se envolver em outro ciclo de investimento, como o que teria sido ventilado na notícia de aquisição da International Paper (IP).

Daqui para frente, o ritmo de repasse de preços em celulose vai desacelerar?

O 2T24 deve trazer bons resultados, já que os ajustes de +US$80/t para a América do Norte, +US$60/t para a Europa e +US$30/t para Ásia só gerarão efeitos no resultado do trimestre atual, que por sua vez, acabará se aproveitando de uma base fraca a/a, diferente do 1T24. Com esse último repasse realizado no dia 19 de abril, o preço para BHKP na China chegou a US$720/t.

Durante esses períodos de repasses realizados pelos grandes players, testemunhamos um cenário promissor para a indústria da celulose, pois coincidiram com (i) problemas de interrupção de produção na Finlândia, (ii) sistema de oferta pressionado por gargalos logísticos em decorrência de conflitos geopolíticos, levando o mercado europeu a consumir menos o produto chinês (iii) consequências que ainda persistem dos incêndios florestais no Chile, além do (iv) ramp-up mais devagar que o incialmente esperado no ativo de Paso de Los Toros, da UPM.

No entanto, acreditamos que haja uma possibilidade de que os ajustes de preço se tornem menos frequentes, indicando uma possível estabilização ou, até mesmo, uma leve redução, especialmente com a entrada do Cerrado no panorama da oferta global. Logo, a sequência rápida de aumentos de preço ocorrida entre o final do ano passado e os primeiros meses de 2024 parece ser mais uma circunstância passageira do que uma tendência estrutural sólida, sujeita a mudanças no futuro próximo.

Com Cerrado iniciando nos próximos meses, os produtores de papel irão absorver a nova oferta?

Cerrado adicionará 2,5Mt ao final do ramp-up, e dúvida de muitos investidores é com relação a capacidade de absorção dos produtores de papel não integrados em relação ao aumento da oferta. Ao mesmo tempo que observamos os produtores de tissue na China com margens apertadas após o custo de matéria prima aumentar, vemos novas máquinas ainda em ramp-up, podendo reduzir custo ao gerar alavancagem operacional após o término. Portanto, a China nos parece um destino mais complicado para a nova produção de Cerrado no curto prazo.

Quanto à Europa, nos parece mais factível. Os produtores de papel estão com margens mais saudáveis no continente e a produção interna está aumentando em detrimento da dificuldade de importar produtos chineses após os confrontos que atrapalham a rota no mar vermelho.

M&A International Paper: O mercado não gostou, assim como nós.

Os investidores foram surpreendidos por notícias sugerindo uma oferta da Suzano para adquirir a International Paper (IP) por US$15b, com US$42/ação, integralmente em dinheiro. Essa informação, inicialmente vazada pela Reuters, gerou reações negativas, com as ações da Suzano caindo -12,3% na B3 no dia que a notícia veio a público. A resposta oficial da Suzano negou a existência de qualquer acordo formal, mas deixou margem para especulações sobre estudos da companhia nesse sentido.

A possível aquisição da IP pela Suzano é vista como complexa e questionável, dado o tamanho da transação e a falta de sinergias claras. Enquanto a Suzano busca diversificação geográfica e redução da dependência do mercado de celulose, a oferta enfrenta críticas devido à alta alavancagem e ao momento inoportuno, com a conclusão iminente do Projeto Cerrado. A nossa análise sugere que a transação comprometeria a alavancagem da Suzano e poderia reduzir sua competitividade de custos, afetando drasticamente a tese de investimento que enxergamos para a companhia. Para mais informações sobre o potencial deal, recomendamos fortemente a leitura do nosso relatório que aborda especialmente esse tema, e que segue em anexo (Suposta compra da IP: Triângulo das Bermudas).

O inimigo se esconde nas sombras.

Diante reações negativas do mercado, o cenário para as ações da Suzano pode carecer de catalisadores de alta a curto prazo, uma vez que a incerteza perante a alocação de capital pode criar um ruído (overhang) nas ações. A companhia afirmou oficialmente não ter feito uma proposta vinculante para a aquisição da International Paper (IP), mas o mercado permanece atento aos desdobramentos, considerando os potenciais impactos dessa transação na estratégia e na saúde financeira da Suzano.

Com um trimestre de EBITDA lateralizado sequencialmente, sem muitas surpresas, os olhos dos investidores se voltam para os rumores da oferta de aquisição da IP, temática que, por enquanto, se esconde nas sombras diante da falta de crença do mercado na resposta oficial da Suzano, que pode ter soado como vaga para muitos investidores. Por ora, vamos aguardar maiores movimentos do mercado e pronunciamentos oficiais da companhia acerca do caso. A conferência do 1T24 com analistas hoje pode representar demais sinalizações sobre o ocorrido. Acreditamos que será um assunto abordado no Q&A e as ações podem reagir a depender do que vier a ser pronunciado pelo management.

Como por enquanto tudo não passa de um rumor, seguimos voltados aos fundamentos, que são positivos. Vemos a Suzano sendo negociada a um EV/EBITDA 24E de 6,3x (vs. 7,5x da média histórica), com um grau razoável de desconto. Acreditamos que os preços das ações parecem não refletir a melhoria dos indicadores pós start-up do Projeto cerrado no 2S24, inclusive na queda do COGS/t para R$500/t em 2025+ (vs. ~R$800/t hoje). Portanto, reforçamos nossa recomendação de COMPRA, com um Target Price 12M de R$72,00, refletindo um upside +36,62%.