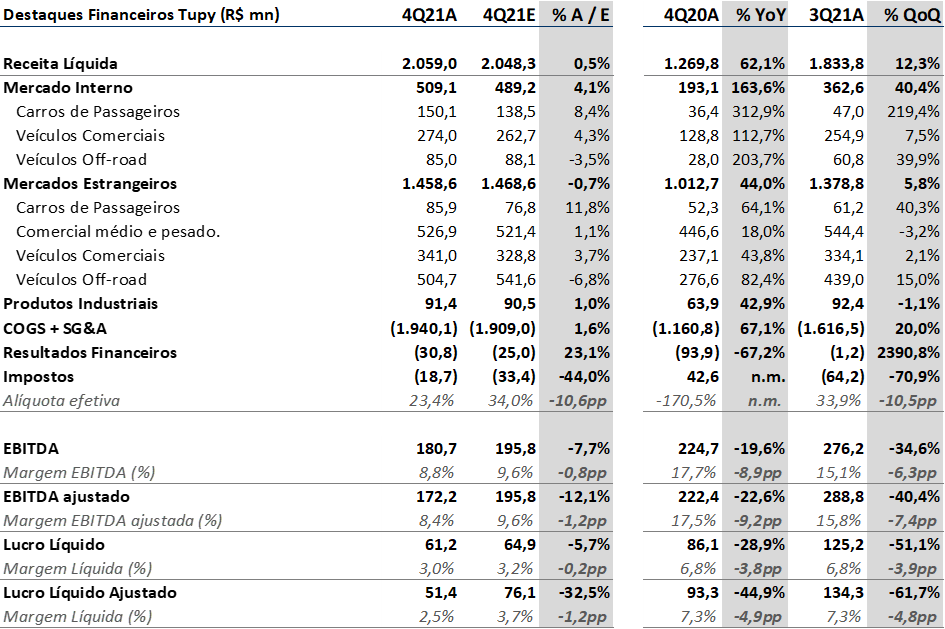

Consideramos o resultado em linha com o esperado, mas acreditamos que o mercado pode olhar de forma negativa para a redução significativa na margem EBITDA. Na métrica ajustada, a queda foi de 14,6% no 4T20 para 9,9% no 4T21. Os custos de materiais, permaneceram em patamares elevados, mas não foram os culpados por essa queda. Os principais impactos foram decorrentes da incorporação das operações da Teksid, que rodavam com margem de 2,2%.

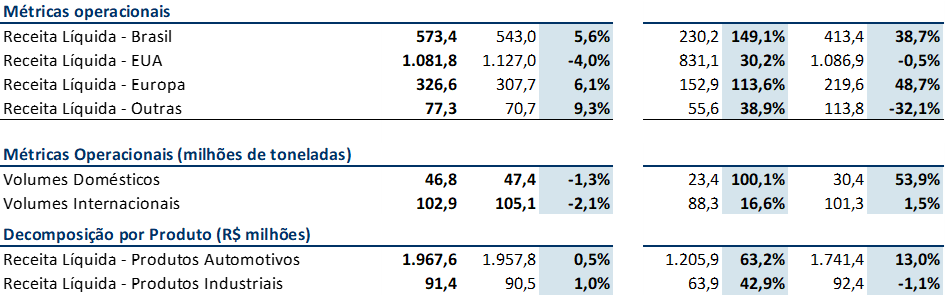

Em termos de volume, às 150 mil toneladas reportadas vierem em linha com o esperado. Com a incorporação completa dos números de Teksid, o forte volume reportado no 3T21 se manteve no 4T21. Sem Teksid o volume teria sido de 119 mil toneladas, projetávamos 115 mil. A incorporação da Teksid, de imediato, forneceu à Tupy cerca de 25% a mais de volume físico de vendas, projetávamos uma adição de cerca de 30%.

Mesmo com um cenário favorável para commodities, os efeitos da falta de semicondutores ainda resultam em volumes relativamente inferiores à capacidade produtiva da empresa. Atualmente a capacidade produtiva é superior à 950 mil toneladas por ano, 40% maior do que antes da aquisição.

Em termos de receita líquida, os R$ 2,1 bilhões reportados no 4T21 foram 62% maiores na comparação com o mesmo período de 2020. Na comparação com o trimestre anterior o crescimento foi de 40,4%. Em 2021, dos R$ 7,1 bilhões de receita apenas 302 milhões são provenientes das operações adquiridas da Teksid.

O EBITDA ajustado foi abaixo das estimativas do consenso que esperavam R$ 211,4 milhões. O lucro líquido de R$ 61,2 milhões caiu 29% em relação ao 4T20 e foi menor que a estimativa de R$ 76,9 milhões projetado pelo mercado. O EBITDA foi impactado negativamente em R$ 9 milhões por eventos não recorrentes relacionados a transação com a Teksid:

- Receita de R$ 49 milhões referente a compra vantajosa relacionada a aquisição das plantas de Betim e Aveiro;

- Despesas de R$ 34 milhões referentes à venda de inservíveis, baixa de bens do imobilizado e outros custos, incluindo despesas com M&A;

- Provisões no valor de R$ 5 milhões e

- Baixas de bens do imobilizado no valor de R$ 2 milhões

Voltamos a reforçar que os gargalos no segmento automotivo seguem. Os conflitos geopolíticos elevaram mais ainda os preços de commodities no mundo, com esse movimento, já observamos um maior demanda por máquinas e equipamentos off-road, especialmente relacionados ao agronegócio. O descasamento entre oferta e demanda, pode contribuir para a criação de uma demanda reprimida.

Enxergamos o ano de 2023 como um ano promissor, os efeitos citados à cima, somados aos investimentos em infraestrutura nos EUA e no Brasil devem impulsionar a demanda por componentes estruturais em ferro fundido destinados à bens de capital.

Embora às margens tenham sido penalizadas nesse trimestre, entendemos que o efeito é pontual e não estrutural. O bom momento operacional da empresa e a alavancagem financeira controlada favorecem captura de sinergias de maneira mais rápida.

A otimização da produção da Teksid, através da estrutura Tupy e a renegociação dos preços dos contratos devem ser ajustados ao longo dos próximos dois anos. Mesmo com Betim precisando de CAPEX, a combinação dos processos de usinagem e montagem, agregam mais valor aos produtos da Teksid. Além disso, com volumes nos patamares reportados, existe um ganho de escala na compra de matéria-prima.

Na nossa visão, o mercado vem penalizando de forma exagerada a cotação da empresa. Mais do que nunca, os conflitos globais escancararam que a eliminação do combustível fóssil da matriz energética global não acontecerá tão rapidamente. A penetração de veículos elétricos nos mercados globais penaliza a empresa, porém a Tupy abdicou de plantas com menor aderência estratégica e ficando apenas com ativos de maior alinhamento estratégico. Hoje cerca de 85% sua capacidade está em blocos e cabeçotes para bens de capital.

A empresa negocia a menos de 4x EV/EBITDA 2022, consideramos que ainda há espaço para valorização.