Julgamos o resultado de WEG como positivo, embora em linha com as nossas e com as expectativas do mercado. Destacamos principalmente a manutenção de receita e margens, além de uma boa geração de caixa e aumento do ROIC. A boa carteira de pedidos da Companhia segue suportando seus resultados, principalmente no que diz respeito aos segmentos voltados para produtos de ciclo longo. Destacamos principalmente os segmentos de Equipamentos Eletroeletrônicos Industriais, os negócios em GTD e a forte receita na Europa, mesmo em um cenário desafiador na região. Algo que, de certa forma, pode indicar que o cenário de custos elevados para produtores locais pode estar favorecendo o acesso da WEG a novos clientes.

Outro ponto de destaque foi a excelente geração de caixa no trimestre, aproximadamente R$928 milhões, finalizando 2022 com geração de caixa de R$ 2.983 milhões. Sendo assim, 31% do caixa gerado no ano ocorreu no 4T22. Isso ocorre devido ao processo de normalização dos níveis de estoques. Lembramos que os estoques precisaram ser inflados nos últimos anos por conta do cenário de cadeias de suprimentos desafiador. Essa estratégia ajudou a Companhia a garantir a boa disponibilidade de produtos e arrematar novos clientes globalmente.

Olhando para as margens operacionais, embora tenhamos observado leves quedas na comparação trimestral, houve aumento significativo na comparação anual (2,3pp na margem EBITDA frente ao 4T21). Com custos de matéria-prima mais estáveis, devido à normalização nos preços do aço e do cobre, se refletiu uma estabilidade nas margens e isso deve seguir ao longo de 2023. Por fim, observamos um crescimento importante no ROIC de 1,5pp t/t, atingindo o patamar de 29,4%.

Assim como observado no volume de motores elétricos exportados pelo Brasil nos últimos meses, houve diminuição considerável nas receitas de motores comercias no mercado externo. Lembramos que os produtos de ciclo curto costumam sentir primeiro a desaceleração do economia. No consolidado, as receitas de exportação de motores comerciais apresentaram queda foi de 17,6% t/t e alta de 0,6% a/a. No Brasil, a queda foi menor, mas ainda, sim, frustrou nossas expectativas.

Seguimos confiantes no case de WEG. Dado a incerteza no cenário macroeconômico, acreditamos que, caso haja algum evento que prejudique o setor ou o mercado, a boa estrutura de capital da empresa faz com que ela seja uma excelente opção defensiva. Caso contrário, acreditamos que ainda devemos ver bons resultados reportados pela companhia, impulsionados por uma carteira de pedidos robusta e um ganho de market share.

Reiteramos nossa recomendação de COMPRA para WEG, com preço alvo de R$ 47,50.

Mercado Interno

No Brasil, tivemos uma boa continuação dos pedidos voltados para atividade industrial, que, por sua vez, foram suportados principalmente pelos segmentos voltados para commodities, como: óleo & gás, papel & celulose, agronegócio e mineração.

Além disso, a WEG reportou bons números relativos ao segmento de geração e transmissão, puxado principalmente pelos pedidos de geração solar distribuída e aerogeradores. Destacamos que parte desse impulsionamento de pedidos voltados para energia solar deve arrefecer nos próximos trimestres, visto que tivemos o encerramento do benefício fiscal para homologação de novas usinas.

Mercado Externo

Já no mercado externo, destacamos principalmente o bom volume de receita vindo da Europa. Apesar do cenário conturbado, acreditamos que parte dessa receita se deu por conta de uma melhor estrutura de custos locais, que por sua vez, faz com que o acesso a clientes no continente europeu fosse facilitado.

Já nos EUA, destacamos uma atividade econômica ainda aquecida, além de uma boa entrega voltada para os setores de Transmissão e Distribuição, mostrando que o plano da companhia de expandir suas fábricas de geradores no país se mostrou assertivo.

Análise Quantitativa

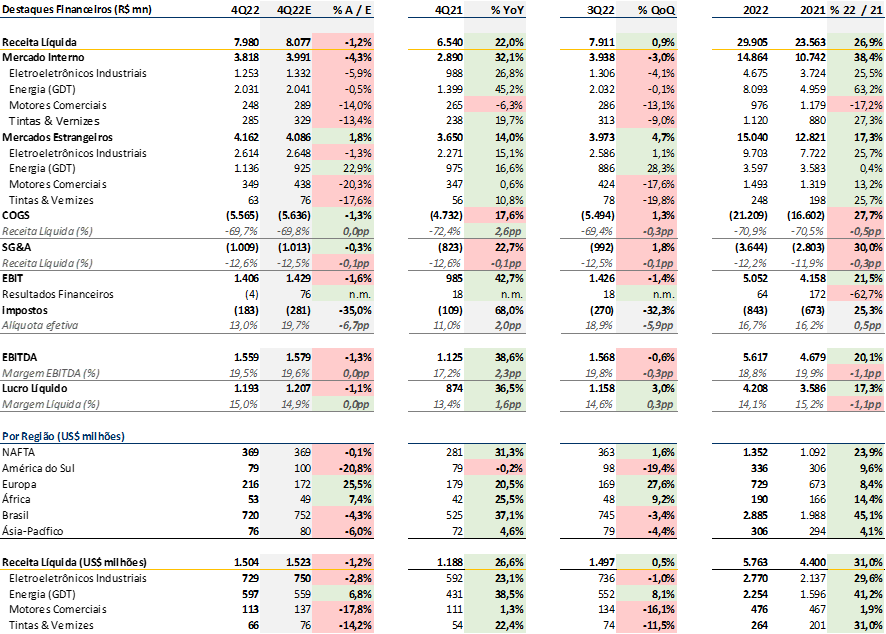

O 4T22 totalizou um valor de R$ 7,98 bilhões de receita líquida (+22% a/a e +0,9% t/t), ficando em linha com as nossas e com as expectativas do mercado. O EBITDA somou R$ 1,56 bilhões (+38,6% a/a e -0,6% t/t), também ficando em linha com nossas expectativas e com o consenso de mercado. Olhando para última linha do resultado, a empresa reportou um lucro líquido de R$ 1,19 bilhões (+36,5% a/a e +3,0% t/t), também em linha com ambas as estimativas.

Destacamos o aumento do ROIC, que subiu cerca de 1,5p.p em relação ao 3T22, finalizando o trimestre em 29,4% e retornando aos patamares próximos de 30%.