Semana de decisões sobre política monetária nos EUA, Europa e Ásia, o que trouxe volatilidade e queda para as principais bolsas globais, com destaque negativo para a Nasdaq (bolsa de tecnologia), Russell 2000 (Small Caps) e commodities energéticas (Petróleo) que foram influenciados por notícias ligadas a nova variante da Covid-19.

Por outro lado, commodities agrícolas apresentaram boa performance, diante das expectativas de safra para 2022 bem como alguns metais industriais que foram influenciados por perspectivas positivas sobre a economia Chinesa em 2022. No Brasil, após 4 meses, foi promulgada a PEC do Precatórios, dados macroeconômicos de atividade ainda sinalizando fraqueza da economia e BC manteve o discurso hawkish. Empresas exportadoras (ligadas à commodities) foram os destaques positivos, enquanto as fintechs apresentaram as maiores quedas na semana.

1- Powell bem que tentou

Em semana marcada pela decisão dos bancos centrais sobre política monetária, na última quarta-feira, o Federal Reserve (Fed), através do seu comitê de política monetária (FOMC) de maneira unânime, manteve a taxa básica de juros americana (Fed funds rate) entre 0 e 0,25%. Diante da evolução do processo inflacionário e das melhorias observadas no mercado de trabalho, o comitê decidiu reduzir o ritmo de compra de títulos do tesouro (tapering) em US$ 20 bilhões e dos títulos lastreados em hipoteca em US$ 10 bilhões a cada mês (US$ 30 bilhões no total).

Dentre as frases mais marcantes do discurso do Fed, o chairman, Jerome Powell, disse que o tapering (retirada de estímulos) deve ser finalizado em março, mas que os juros só vão subir quando for necessário. E como os mercados já vinham nos dias anteriores se preparando para um discurso um pouco mais duro (hawkish) do que o visto, a reação pós comunicado foi de recuperação. Porém, no pregão do dia seguinte, os mercados sentiram os efeitos de uma expectativa de retirada de liquidez para 2022 que conta com o final de tapering e a subida de juros nos EUA.

No momento, o mercado precifica três altas de juros para o próximo ano e mais três aumentos nas taxas em 2023, ante duas altas em 2022 que haviam sido indicadas na reunião anterior. Abaixo, o gráfico de Dot Plot sinaliza o que os membros do Fed estão indicando sobre a trajetória dos juros nos EUA para os próximos anos.

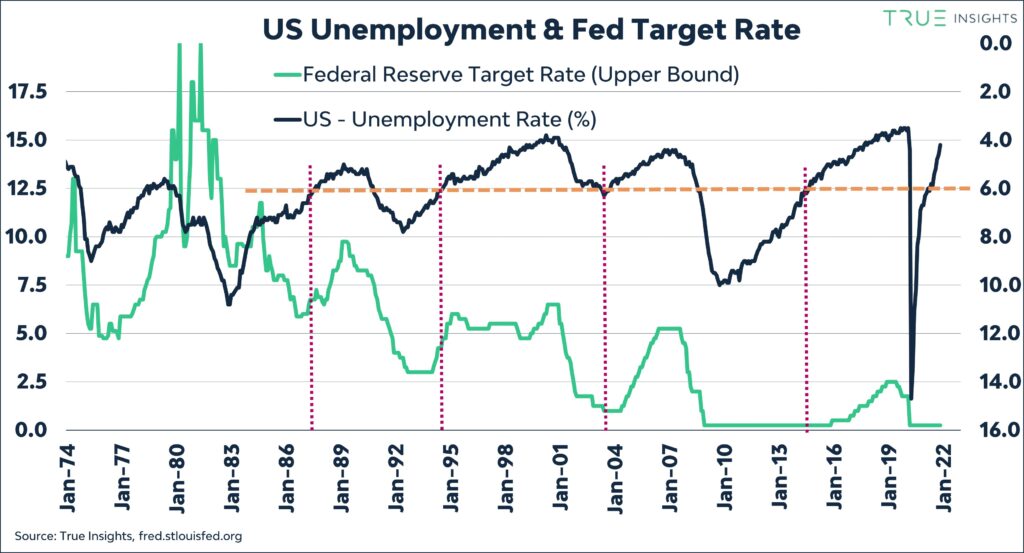

A mudança hawkish no Fed Dot Plot vem por trás de um forte aumento nas expectativas de inflação. A previsão do Fed para o Core PCE (a medida de inflação preferida do Fed), para este ano foi elevada para 4,4%, ante 3,6%. No ano que vem, o Core PCE deve ficar entre 2,5%, ante 2,0% em setembro. Isso mostra duas coisas: (i) Fed ainda acredita que uma parte significativa da inflação é transitória e (ii) mesmo depois de levar isso em consideração, ele espera que a inflação permaneça à frente de sua meta por um período considerável. Assim, o Fed deve agir para ter margem de manobra caso a inflação se mostre mais persistente do que o esperado. Além das expectativas inflacionárias, o Fed também está convencido de que estamos correndo em direção do pleno emprego e que em conjunto com um cenário de inflação alta, mais do que justificam um processo de normalização monetária.

Nosso time macro fez um relatório completo sobre a última decisão do Fed: Decisão de Taxa de Juros EUA (FOMC)

⚠️ Acreditamos que esse pode ser um dos grandes desafios para 2022 sobre o comportamento das ações de países emergentes ou criptoativos diante de uma menor liquidez global. O gráfico abaixo mostra porque os investidores devem estar atentos aos próximos passos dos bancos centrais, afinal o S&P500 estabeleceu uma nova máxima histórica em conjunto com o aumento da liquidez global.

2- BoE surpreende; BCE e BoJ seguem o jogo

O Banco Central da Inglaterra (BoE) surpreendeu na última quinta-feira (16) ao aumentar sua Taxa Bancária Oficial de 0,15% para 0,25%, em movimento que surpreendeu o mercado e foi responsável pelo fortalecimento da Libra (GBP) frente o Dólar (DXY). O mesmo não pode ser dito do Banco Central Europeu (BCE) e Japonês (BOJ) que anunciaram manutenção das suas políticas monetárias expansionistas. O gráfico abaixo será um dos principais de 2022, onde no próximo ano, o aperto monetário deverá ser visto como a postura de política dos bancos centrais, tanto nos mercados desenvolvidos quanto nos emergentes.

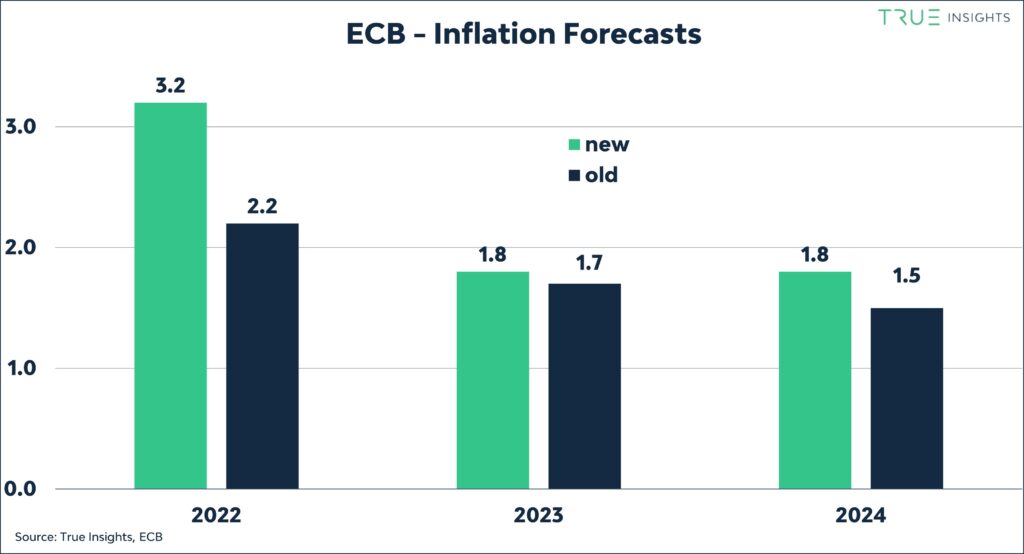

Na decisão dessa semana, o BCE informou que encerrará seu programa de compra de ativos vigente durante a situação de calamidade pandêmica (PEPP), mas anunciou que dobrará seu programa de compra de ativos (APP) no segundo trimestre de 2022. A meta é ter o máximo de flexibilidade. Um tanto preocupante quando comparamos os últimos dados de inflação na Europa e comparamos com as previsões de inflação do BCE para os próximos anos.

Nos surpreende a postura atual do BCE frente ao cenário inflacionário na Europa. Para o próximo 2022, caso ocorra a necessidade de uma subida de juros muito mais rápida e forte, poderia trazer um aumento da volatilidade. Atenção!

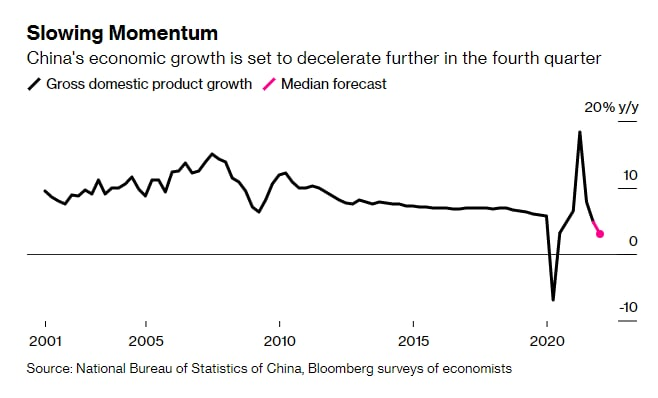

3- China segue com economia fraca, sinal positivo para ativos de risco?

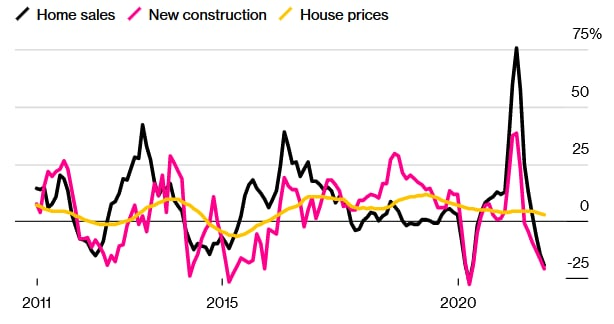

A China vem passado por um processo de “esfriamento” da sua economia influenciada por uma mudança de postura do governo Chinês em busca da prosperidade comum e de um país mais sustentável pró meio ambiente. Tais metas têm afetado principalmente o setor imobiliário e toda a cadeia de suprimentos diretamente correlacionada. Tudo isso tem um preço, e o que já observamos hoje é um impacto nas expectativas de crescimento econômico, dado a influência do setor imobiliário no PIB da China.

Os preços das casas vêm apresentando uma desvalorização pelo terceiro mês consecutivo, algo que não acontecia desde 2015. E é importante mencionar que, historicamente, há uma relação direta entre os preços das casas e os gastos do consumidor, sendo esse último o principal meio pelo qual a economia chinesa pretende ser dependente em detrimento do setor imobiliário.

Por conta do atual cenário, economistas já esperam que a China comece a adicionar estímulos fiscais já no início de 2022, já que as principais autoridades do país afirmaram que suas principais metas para o próximo ano incluem neutralizar as pressões de crescimento e estabilizar a economia. De acordo com um influente think tank chinês, o país deve reduzir as taxas de juros e aumentar o investimento em infraestrutura para garantir que a economia cresça pelo menos 5% no próximo ano.

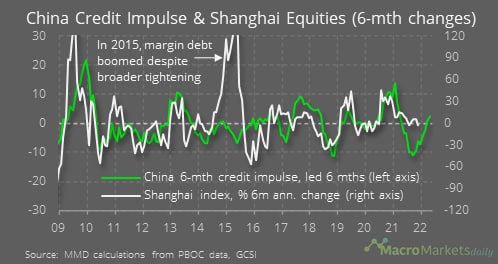

Os últimos dados de crédito chineses para novembro que foram divulgados no final da semana passada já mostraram que o fluxo de crédito está se recuperando novamente. O impulso de crédito de 6 meses da China pode estar apontando para um rally mais forte para as ações chinesas nos próximos meses. Movimento esse que também pode influenciar positivamente o movimento dos metais industriais.

Também há sinais de fluxo de investidores estrangeiros que já estariam investindo nas ações chinesas, em um ritmo recorde, arrebatando 48,8 bilhões de yuans (US$ 7,7 bilhões). Com um cenário mais defensivo para ações americanas e europeias, vemos espaço para uma melhora no desempenho das ações asiáticas e commodities metálicas/industriais.

4- Ômicron ainda faz pressão nos ativos

Todos os olhares ainda seguem voltados para a África do Sul, onde os casos de Ômicron aumentaram, com taxas de hospitalizações também aumentando, mas ainda em níveis abaixo dos vistos nas ondas anteriores. A boa notícia é que as fatalidades ainda continuam muito baixas. Pelo que sabemos até o momento, a Ômicron é mais contagiosa e menos letal. No entanto, seu impacto econômico já está sendo sentido, com muitos países europeus estendendo medidas de bloqueio parcial. Petróleo foi o ativo mais influenciado, porém, ainda acreditamos que o cenário para a commodity segue construtivo para 2022.

5- Brasil: Mais uma rodada de dados negativos

IBC-Br (Out/21): Atividade recua 0,4% com a queda de todos os grandes indicadores setoriais

Em outubro, o índice de atividade do Banco Central recuou 0,40% em relação ao mês anterior, em linha com a expectativa mediana do mercado. Na comparação interanual, houve queda de 1,5%. Tivemos novamente revisões na série por conta dos ajustes sazonais. Nos meses mais recentes, as revisões foram negativas. Em julho, caiu de 0,13% para -0,12%, em agosto, de -0,29% para -0,44% e em setembro, de -0,27% para -0,46%. Com isso, o IBC-Br de outubro representa a quarta queda consecutiva na margem do indicador, acumulando queda de 1,43% no período.

Setor de Serviços (Out/21): Setor de serviços recuam 1,2% com difusão mais baixa desde abril de 2020

Em outubro, o setor de serviços recuou 1,2% na comparação com setembro, pior que a expectativa mediana do mercado (recuo de 0,1%, Broadcast). Na comparação interanual houve crescimento de 7,5% a/a (resultado influenciado pela base de comparação baixa). Além disso, tivemos revisão para o crescimento do setor de serviços nos últimos meses, com crescimento acumulado no 3º trimestre passando de 0,9% para 0,7%. Houve recuo em quatro das cinco atividades, com destaque para contração dos serviços de informação e comunicação (-1,6¨m/m) e outros serviços (-6,7% m/m). O resultado não só veio negativo como também apresentou a menor taxa de difusão (% de atividades que apresentam crescimento) desde abril de 2020. Ou seja, as atividades de outros serviços, e serviços de comunicação puxaram o índice, porém as taxas negativas foram generalizadas entre as atividades em outubro. Por outro lado, o destaque positivo continua sendo as atividades de caráter presencial com os serviços prestados às famílias.

6- Ibovespa tem semana volátil entre cenário local e externo

Bolsa brasileira teve uma semana volátil, mas que acaba sendo negativa influenciada pelo cenário de subida de juros nos mundo desenvolvido, e pela pressão por maiores gastos públicos após a promulgação da PEC do Precatórios. Por consequência, houve uma abertura da curva de juros, que também segue sob pressão da postura de politica monetária adotada pelo BCB mesmo diante de um cenário de crescimento econômico mais fraco.

O noticiário corporativo foi marcado pela finalização de avaliações do CADE sobre fusões e aquisições ocorridas neste ano. Nosso time fez uma avaliação de cada uma delas.

👰 Quase casados (GNDI3 ❤ HAPV3)! Fale agora ou cale-se para sempre…

🚙 Localiza (RENT3) e Unidas (LCAM3): Fusão aprovada pelo Cade!

Gostou? Deixe seu comentário!