Destaques do relatório:

∙ Queda de preços dos alimentos não traz recomposição de volume na cesta, de forma que a desinflação da categoria deve impactar negativamente o Same Store Sales do setor;

∙ O Carrefour deve apresentar o resultado mais fraco do setor, com mais um trimestre de prejuízo líquido;

∙ Com a desaceleração de abertura orgânica, não acreditamos que o Assaí entregará o guidance de R$ 100 bilhões de faturamento até 2024;

∙ Estamos atualizando nossas perspectivas para o Assaí e Carrefour, com premissas mais duras para o curto prazo. Reduzimos o preço-alvo de ASAI3 e CRFB3 para R$ 17 e R$ 13, respectivamente.

O Carrefour Brasil será a primeira empresa do setor a divulgar os seus resultados do 2º trimestre, na terça-feira (25/jul). O Assaí e o Pão de Açúcar divulgarão os seus números logo depois, na quarta-feira (26/jul). O Grupo Mateus será a última supermercadista reportar o balanço, apenas em 9 de agosto.

Nessa 1ª parte do relatório de atualização de supermercados iremos aprofundar a análise sobre as duas maiores empresas do setor, Carrefour e Assaí. Na 2ª parte do relatório (a ser divulgado em breve), analisaremos Pão de Açúcar e Grupo Mateus.

Em um primeiro momento, precisamos entender dois grandes tópicos que devem impactar os maiores players do setor.

Tópico I: Inflação do varejo alimentar abaixo de 3%

Historicamente, as flutuações nos preços dos alimentos são comuns, contudo, os últimos 3 anos foram marcados por dois grandes eventos atípicos (se assim podemos definir): uma pandemia e uma guerra.

Diante de uma cadeia de produção desregulada e uma demanda continuamente crescente, os consumidores do Brasil (e também do mundo) vivenciaram um desenfreado aumento de preço de alimentos – o qual pesou bastante na cesta de consumo durante o período.

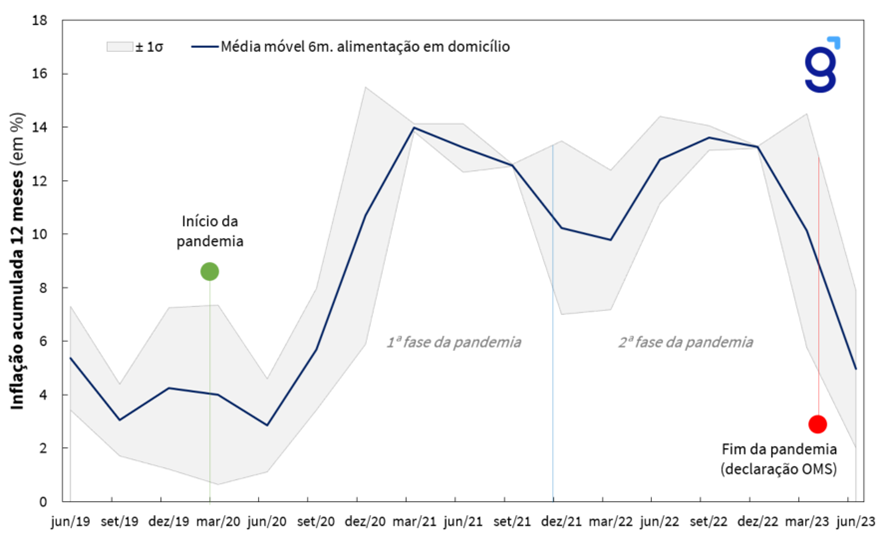

Com a normalização da cadeia de oferta e demanda e diante de uma valorização do real frente ao dólar, assistimos a um contínuo processo de deflação da categoria alimentar em domicílio – movimento que ficou claro, principalmente, ao longo dos últimos 6 meses (ver Figura 1).

Divulgado pelo IBGE mensalmente, a inflação acumulada da categoria “Alimentos em domicílio” desinclinou mais do que a inflação geral em 2023. Vale lembrar que, ao final de 2022, a inflação alimentar era 2x maior que o IPCA geral. Ao final do 1º semestre de 2023, a inflação dessa categoria chegou a ser menor do que o índice geral (0,9x para ser mais exato).

Gráfico 1: Elaborado pela Genial a partir de dados do IBGE.

Ceteris Paribus, a queda dos preços de commodities (soja, milho e trigo) no mercado internacional é uma dinâmica que deve continuar favorecendo a inflação da categoria alimentar abaixo do patamar de 5% em 2023 (Est. Genial).

Volume deve pressionar Same Store Sales (SSS). Apesar da desinflação alimentar ser um movimento positivo para o bolso do consumidor, não acreditamos que haverá uma recuperação de volume (i.e. maior quantidade de itens na cesta) em 2023.

Sem compensação em volume, a dinâmica de menor inflação deve apenas normalizar a cadeia de consumo no curto prazo, com um trade up do consumidor entre os formatos de atacarejo e supermercado – este ganhando mais espaço no novo cenário.

A partir daqui, entendemos que os players de varejo alimentar devem apresentar um SSS muito abaixo do consolidado nos últimos meses – por vezes até negativo (como deve ser o caso de Carrefour e Assaí neste trimestre).

Tópico II: Padrão de compra do B2B mudou

Entre 2020 e 2022, com a inflação alimentar em alto patamar (i.e. > 10% a.a), fazia sentido para o público transformador/revendedor ‘sobre-estocar’ produtos, de maneira a driblar um aumento de preços das gôndolas, que acontecia de forma contínua ao longo dos meses.

Diante do arrefecimento da inflação alimentar, o público B2B (Business to Business) adota uma outra postura de consumo, estocando em um nível abaixo do normal, de forma a aproveitar a redução de preços nas gôndolas.

Análise do Carrefour (CRFB3)

Parte 1: Expectativa 2T23

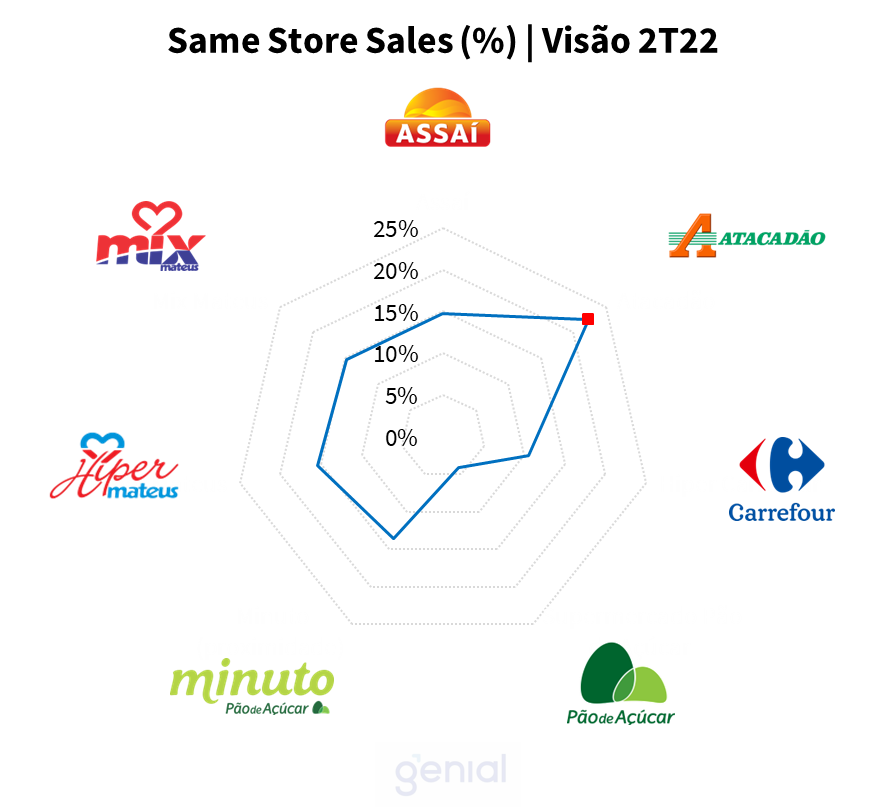

Possivelmente, este deve ser o pior trimestre de 2023 para o Carrefour. Dentre os players listados no Brasil, o grupo possui a maior base de comparação, uma vez que a varejista apresentou o maior Same Store Sales do setor no 2º trimestre de 2022 (ver Figura 2).

Figura 2: Visão consolidada do SSS no 2º trimestre de 2022.

Como o Carrefour é o player mais exposto ao B2B, principalmente para o público revendedor, a mudança do padrão de consumo (ver Tópico 1) deve gerar uma desaceleração no ritmo de vendas do Atacadão. E, ao consideramos que a dinâmica de desinflação alimentar (ver Tópico 2) ainda não traz uma recomposição de volume e/ou fluxo para as lojas do grupo, enxergamos que a varejista precisará lidar com uma “tempestade” de desalavancagem operacional neste trimestre.

Todas as conversões do Grupo BIG já foram finalizadas nesse trimestre. Ao todo, devemos ver 15 conversões nesse trimestre (13 BIG e 2 TodoDia). Como parte dessas lojas ficaram fechadas ao longo do trimestre, ainda devemos ver o impacto negativo de despesas fixas não diluídas no período. Ao olhar para o “copo meio cheio”, o pior já passou. A maturação dessas lojas ao longo dos próximos trimestres deve estancar a sangria de rentabilidade vivida pelo grupo.

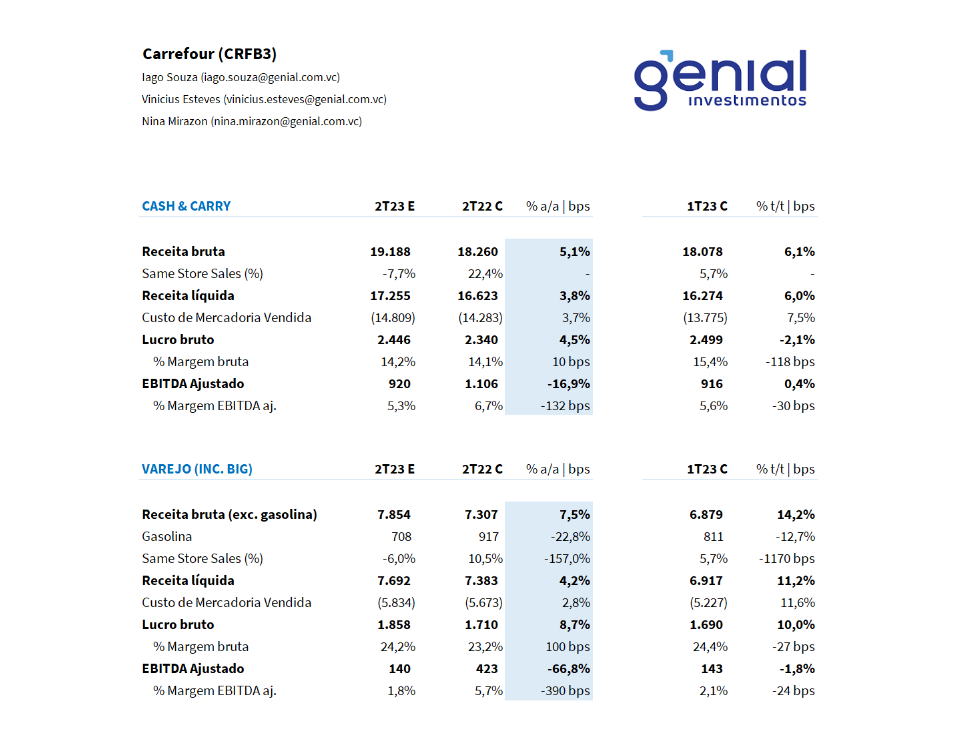

Não acreditamos que o Carrefour irá escapar de um Same Store Sales negativo nesse trimestre.

Em nossa estimativa, o Atacadão deve apresentar um indicador negativo em -7,7% a/a (vs. SSS de 22,4% no 2T22) e o Varejo de -4,2% a/a (vs. SSS de 10,5% no 2T22). Projetamos a receita bruta do grupo em R$ 29,33 bilhões (Cash & Carry R$ 19,18 bilhões; Varejo R$ 8,00 bilhões; Sam’s R$ 1,43 bilhão), o que representa uma alta de 10,8% a/a.

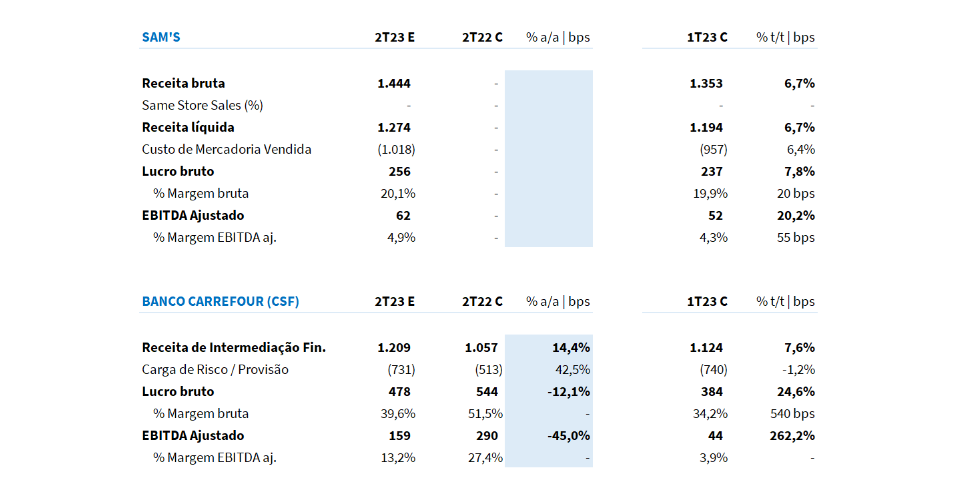

Esperamos mais um trimestre de fraca rentabilidade, tanto na visão ano contra ano, como também na sequencial. Em nossa estimativa, apenas o Sam’s deverá ganhar uma leve tração de margem operacional (+55bps t/t), enquanto o Atacadão e o Varejo devem perder -132bps e -390bps de margem EBITDA, respectivamente.

Não esperamos que a dinâmica para o Banco Carrefour seja muito diferente do apresentado no 1º trimestre deste ano. O grupo continua migrando a carteira de crédito do BIG para o CSF, de forma que esperamos, em visão sequencial, que a inadimplência deve se manter em patamar semelhante ao 1T23.

Tabela 1: Expectativa Genial para Carrefour no 2T23.

Parte II: Novas estimativas

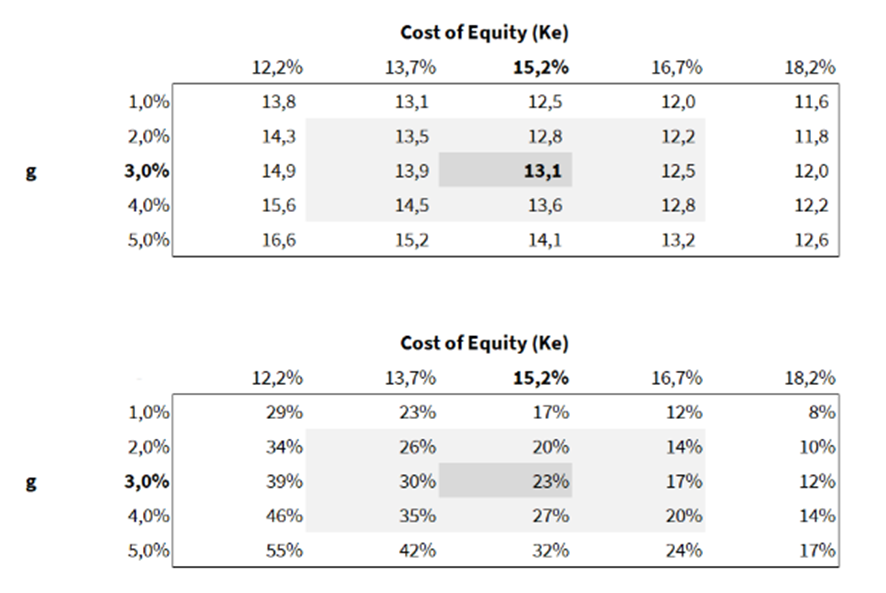

Considerando o (I) aumento de competição no setor no eixo sudeste, (II) o fortalecimento de players regionais, (III) o impacto de desinflação alimentar e (IV) o payback da integração do Grupo BIG ao Carrefour mais longo que o esperado inicialmente, estamos atualizando a nossa perspectiva para o grupo, conferindo um tom pessimista para o curto prazo.

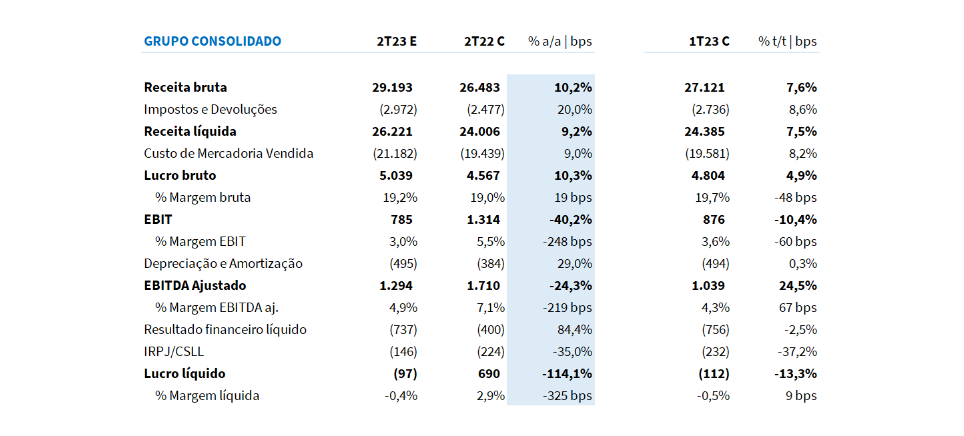

Com uma maior pressão frente a desalavancagem operacional, revisamos a nossa estimativa de lucro líquido 2023 e 2024 em -55% e -6% da estimativa anterior (ver Tabela 2). Em nosso valuation, CRFB3 negocia a um P/E 2024E de 13,0x.

Assumindo um custo de capital próprio (Ke) de 15,2%, um cresc. na perpetuidade (g) de 3,0%, e através de um fluxo de caixa descontado (DCF), estamos reduzindo o preço-alvo de R$ 17 para R$ 13 – upside de 23% em relação ao preço em 19/jul. Dada a fraca perspectiva de recuperação no curto prazo, reiteramos a recomendação MANTER para as ações do grupo Carrefour.

Sem alíquota padrão sequer definida, ainda não estamos incorporando nenhum impacto da Reforma Tributária − aprovada no Congresso na sexta-feira (7/jul) e atualmente em discussão no Senado.

A qual benefício fiscal o Carrefour está exposto? Regime especial de compensação. O Grupo possui centros de distribuição em diferentes estados, onde recebe mercadorias com ICMS e ICMS-ST (Substituição Tributária) pré-pagos. Parte dessas mercadorias é enviada para outros estados, permitindo ao grupo recuperar os valores pré-pagos de ICMS e ICMS-ST.

Em 2022, a companhia reconheceu um incentivo fiscal (subvenção ICMS – Lei Nº. 12.973/14) de R$ 270 milhões, reduzindo a alíquota efetiva para 25% no ano. Em dados do 1T23, o grupo possui R$ 5,73 bilhões de Impostos que espera recuperar ao longo dos próximos 10 anos (inc. ICMS, ICMS-ST e PIS/COFINS). Desse montante, a expectativa é recuperar R$ 1,91 bilhão já nos próximos 12 meses.

Tabela 2: Expectativas Genial para Carrefour em 2023, 2024 e 2025.

Análise do Assaí (ASAI3)

Parte I: Expectativa 2T23

Assim como o Atacadão, o Assaí não deve escapar da mudança de comportamento de consumo do B2B (ver tópico 2), contudo, enxergamos um impacto mais suave do que o seu peer, dada a maior exposição do mix voltado para o público transformador e utilizador.

Sem aberturas orgânicas no trimestre. Entre abril e junho, o Assaí converteu 5 lojas (ex hipermercado Extra). Desse modo, restam 23 lojas a serem abertas no 2º semestre de 2023 (15 orgânicas e 8 conversões).

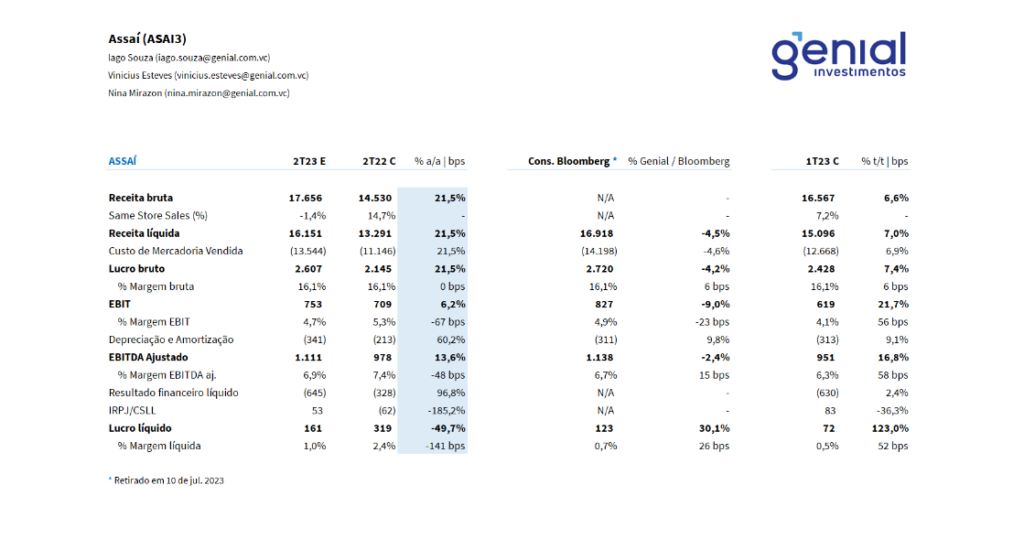

Com uma adição líquida de 50 lojas nos últimos 12 meses, totalizando 270 unidades, esperamos que o crescimento de receita bruta do Assaí seja positivamente impactado por essas aberturas. Estimamos um faturamento bruto de R$ 17,65 bilhões (+21,5% a/a) e um SSS negativo em -1,5% a/a.

Em termos relativos, a nossa expectativa de faturamento do Assaí deve outperformar o seu principal concorrente Atacadão (21,5% a/a Assaí vs. 5,1% a/a Atacadão; SSS de -1,5% a/a Assaí vs. -7,7% a/a Atacadão).

Ambos os players de atacarejo realizaram campanhas promocionais em meados de abril e maio deste ano. Acreditamos que o Atacadão tenha adotado uma estratégia mais agressiva em preço do que o Assaí, dada a realização da campanha de aniversário em abril (Dia A).

Em nossa visão, as margens brutas de lojas convertidas têm compensado parcialmente o ambiente competitivo na região sudeste, permitindo o investimento em preço em outras regiões.

A nossa expectativa é que o Assaí apresente uma margem bruta estável a/a em 16,1%, mas uma compressão significativa de -50bps na margem EBITDA ajustada, dada a menor alavancagem operacional e impactos pré-operacionais de lojas ainda em processo de conversão.

Tabela 3: Expectativa Genial para Assaí no 2º trimestre.

Parte II: Novas estimativas

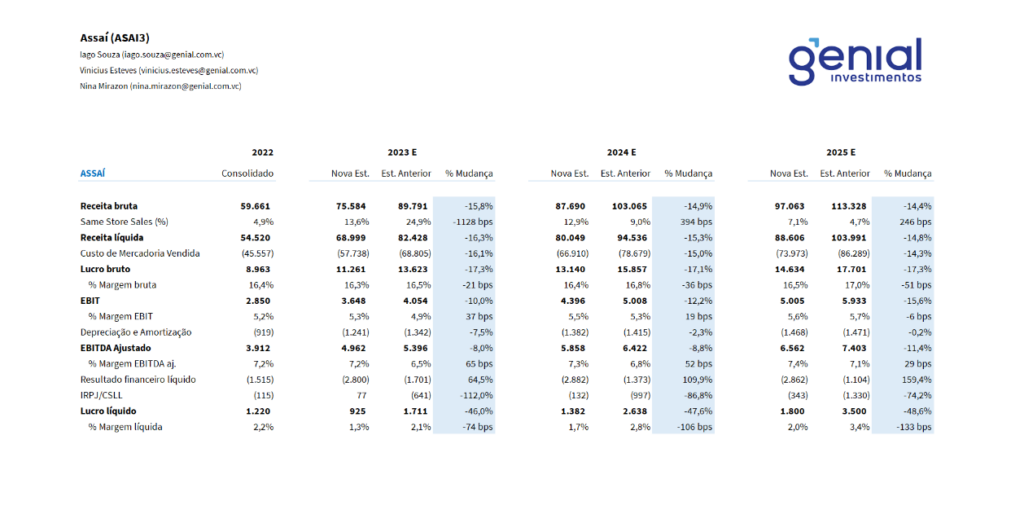

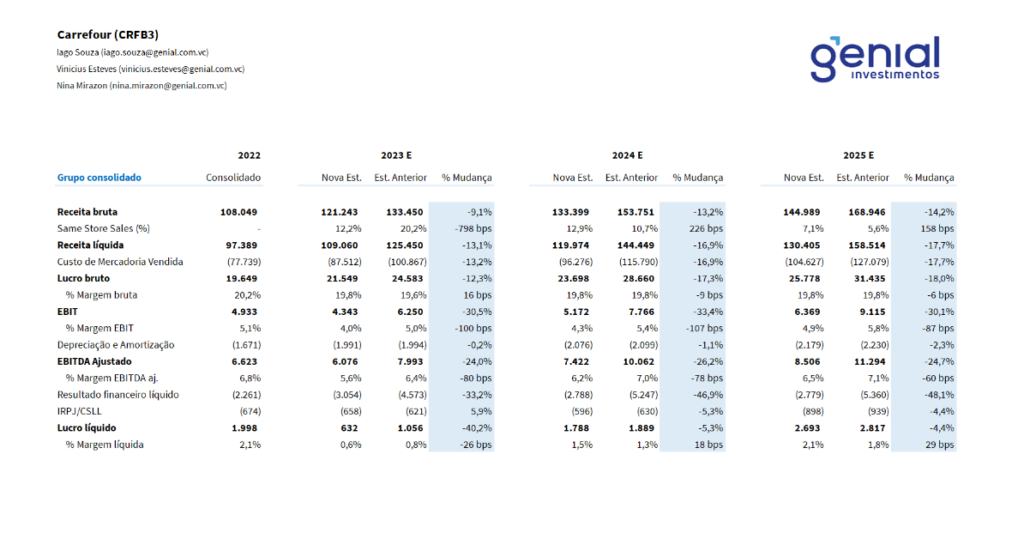

Considerando o (I) aumento de competição no setor no eixo sudeste, (II) o impacto de desinflação alimentar e (III) o não atingimento do guidance de R$ 100 bilhões em 2024, previsto anteriormente, estamos atualizando a nossa perspectiva para o Assaí.

Em relação ao item (III) precisamos elucidar alguns pontos. Diante de um patamar de juros ainda restritivo, com a Selic Meta Est. Genial em 12,75% ao final de 2023 e 11,00% até o fim de 2024 (ver projeções macroeconômicas aqui), e dada a alta alavancagem financeira da companhia (~2,8x DL/EBITDA pré-IFRS 16), acreditamos que o Assaí deve desacelerar moderadamente o ritmo de abertura orgânica para 2023 e 2024 – estimamos abertura de 15 e 10 unidades, respectivamente nos anos.

Ao somarmos o vetor de menor crescimento de abertura orgânica ao de desaceleração da inflação alimentar, ainda sem recomposição de itens na cesta, acreditamos que o Assaí não deve cumprir com o guidance proposto anteriormente. Estamos incorporando perspectivas mais pessimistas para o curto prazo e entendemos que o patamar de R$ 100 bilhões deve sofrer um atraso de 2 anos, ficando para 2026.

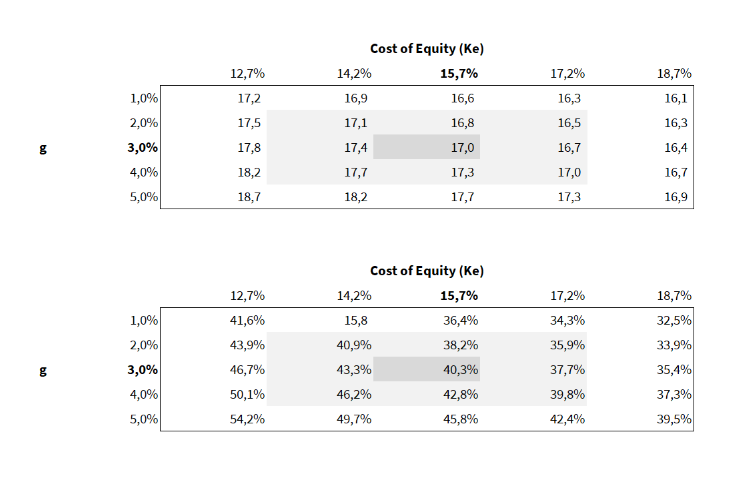

Assumindo um custo de capital próprio (Ke) de 15,7% e um cresc. na perpetuidade (g) de 3,0%, e através de um fluxo de caixa descontado (DCF), estamos reduzindo o preço-alvo 2023E de R$ 20 para R$ 17 – upside de 40% em relação ao preço em 19/jul.

Abaixo realizamos uma sensibilidade do target e, em todos os cenários, vemos um upside significativo para o papel.

O curto prazo será desafiador e acreditamos que o preço de tela de ASAI3 hoje já incorpore isso. Passado o overhang do Casino, que já não tem mais posição no grupo, e negociando a 11x P/E 2024 Est. Genial (18% abaixo da média histórica), mantemos Assaí com recomendação de COMPRA e reiteramos como top pick do varejo alimentar.

Sem alíquota padrão sequer definida, ainda não estamos incorporando nenhum impacto da Reforma Tributária − aprovada no Congresso na sexta-feira (7/jul) e atualmente em discussão no Senado.

A qual benefício fiscal o Assaí está exposto? Incentivo de ICMS. Os incentivos fiscais concedidos pelos estados passaram a ser considerados subvenções para investimentos, dedutíveis para o cálculo de imposto de renda e contribuição social. A companhia tem realizado o ressarcimento desses créditos através da autorização para compensação imediata, devido às suas operações, da obtenção de um regime especial e de outros procedimentos regulamentados por normas estaduais.

Em 2022, a companhia reconheceu um incentivo fiscal (subvenção ICMS – Lei Nº. 12.973/14 e Lei 160/17) de R$ 248 milhões, reduzindo a alíquota efetiva para 8,6% no ano, e destinou o montante de R$ 753 para reserva de incentivos fiscais. Em dados do 1T23, o grupo possui R$ 1,85 bilhões de Impostos que espera recuperar ao longo dos próximos 10 anos (inc. ICMS, PIS/COFINS e INSS). A expectativa é recuperar R$ 1,01 bilhão já nos próximos 12 meses.

Tabela 4: Expectativas Genial para Assaí em 2023, 2024 e 2025.