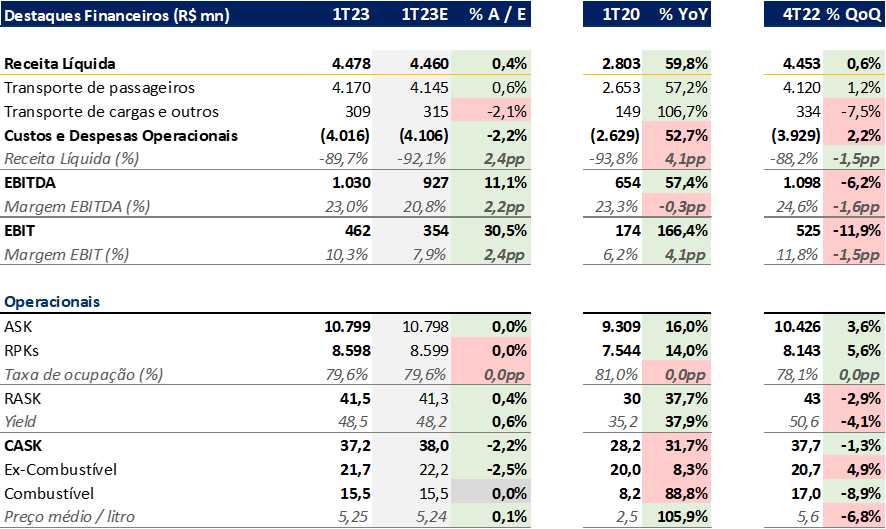

Assim como Gol, Azul reportou dados operacionais fortes no 1T23 superando nossas expectativas, porém frustrando as estimativas do mercado. Adicionalmente, a companhia divulgou seu guidance para 2023 e trouxe mais detalhes sobre o processo de renegociação de dívida. Em relação ao resultado, destacamos um Yield forte de 48,5 centavos vs. 48,2 estimado por nós, puxado por uma demanda ainda resiliente e um efeito de isenção fiscal. Além disso, observamos margens acima das nossas estimativas por conta de ganhos operacionais, que se refletiram em menores custos excluindo combustível (2,5% abaixo das nossas estimativas).

Principais Destaques

Conforme mencionamos, Azul reportou dados operacionais robustos. O Yield de 48,5 centavos foi puxado por uma demanda ainda forte e um efeito integral da isenção de PIS/COFINS durante o trimestre. Além disso, a queda substancial no preço do litro do combustível (-6,74%) aliada a uma menor relação Combustível/ASK (-4,4% a/a) se refletiu em uma diminuição de aproximadamente R$ 100 milhões em gastos com combustível, mesmo em um trimestre sazonalmente forte.

Falando de resultado financeiro e dívida, o contínuo processo de pagamento de juros de arrendamento e empréstimos seguem revertendo todo o resultado operacional e comprimindo o bottom line do resultado. No entanto, tivemos uma redução considerável de 0,5x na alavancagem da companhia em relação ao 4T22, passando de 5,7x para 5,2x, ainda sem considerar o processo de renegociação de dívida.

Renegociação de Dívida

A Azul reportou seus dados de dívida atualizados, considerando seu processo de renegociação junto aos seus arrendadores.

Com esse processo, a Azul reduziu seus pagamentos em aproximadamente R$ 5,4 bilhões (R$ 4,1 a valor presente) da dívida. Como havia sido previamente adiantado, R$ 2,3 bilhões desse valor serão transformados em dívida com vencimento em 2030. Os arrendadores e fabricantes receberão um título de dívida com cupom de 7,5% a.a e vencimento em 2030. O restante da dívida, será trocado por ações no valor de R$ 36,00 (diluição de 17,5%). Para não gerar uma pressão vendedora, a conversão dívida em ações se iniciará no 3T24 e irá até 2027.

Em suma, estamos falando da eliminação dos pagamentos diferidos durante a pandemia (~R$ 3 bilhões) e redução permanente nos pagamentos contratuais de arrendamento. Portanto, com as renegociações, a relação Dívida Líquida/EBITDA LTM passou para 4,6x, reduzindo ainda mais a alavancagem frente a divulgada no trimestre de 5,2x.

Guidance para 2023

Por fim, a Azul espera obter aproximadamente R$ 5,5 bilhões de EBITDA no ano corrente, reduzir sua alavancagem dos 4,6x (após renegociação) para 3,5x e obter um ganho de 14% a/a na oferta de assentos (ASK).

Considerando as futuras reduções no QAV que já foram anunciadas pela Petrobras, a contínua trajetória de queda do petróleo, além de uma demanda resiliente, julgamos que o guidance para 2023 não é impossível, mas agressivo. Ressaltamos que apesar de mais otimistas com o cenário do que estávamos no final do ano de 2022, ainda assim seguimos menos otimistas do que as companhias aéreas.

Análise Quantitativa

O 1T23 totalizou R$ 4,48 bilhões de receita líquida (+59,8% a/a e +0,6% t/t), ficando em linha com nossas estimativas e com o consenso de mercado. O EBITDA somou R$ 1,03 bilhões (+57,4% a/a e -6,2% t/t), ficando 11,1% acima das nossas estimativas e 8,6% abaixo das expectativas do mercado. A margem EBITDA finalizou o trimestre em 23%, ficando 2,2p.p. acima das nossas expectativas.